财联社(上海,编辑 胡家荣)讯,摩根士丹利表示,近期,科技股与美债收益率的相关性已打破过去20年的惯例,未来一旦重要参考指标——美债收益率抬头,将会对科技股估值产生重创。

摩根士丹利财富管理首席投资官丽莎•沙莱特(LisaShalett)在本周的一份报告中表示,在过去 20 年的大部分时间里,科技股与经济增长是呈现同向性关系——其与长期国债收益率呈正相关——因为投资者认为科技股与经济增长是正相关。然而,市场上“充裕的流动性”正在扭曲利率和科技股之间关系,两者的相关性已为负,并处于20年以来的偏低水平。

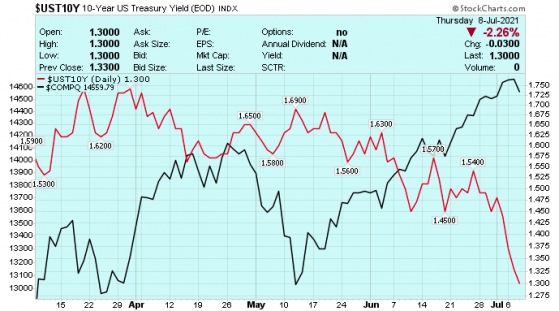

下图显示了近期纳斯达克指数和美国十年期国债收益率的相关性(红线为10年国债收益率)

沙莱特在报告中指出,虽然整体市场估值已经偏贵,但科技股相对于市场还有60%的溢价,科技对利率敏感性再次为负,这意味着未来收益率回升将是科技股上行最大阻力。目前,指数成分股集中于科技板块中,这将增加市场的脆弱性。

美国主要股票基准——标普500 道琼斯工业平均指数和以科技股为主的纳斯达克综合指数——今年已接连创下纪录新高。信息技术是标准普尔 500 指数中最大的板块。

沙莱特在报告中指出,第二季结束时,以成长型股票为主的美国股指创下历史新高,今年迄今累计上涨超过 14%,而价值股和周期性股票的表现则弱于经济增速,名义GDP增速今年以来已接近10%。这种现象可能是因为10年期美国国债收益率的回落以及美联储的鹰派倾向。

10年期美国国债收益率在第二季度下降了约30个基点,7 月份进一步下滑,周四下午交易价格约为 1.3%。相比之下,3 月底时10年期国债收益率超过 1.7%。较低的国债收益率是有利于那些回报周期长、对利率敏感的成长型股票。最近几周,投资者正从价值和周期性转投成长型股票。

大摩在报告中指出,通常占标准普尔 500 指数市值 20% 至 25% 的股票会被视为“债券替代品”,因为在收益率下降时,它们会上涨,反之会下跌。如今,这些被归类为“债券替代品”的股票市值已超过该指数的 35% 以上。而这些股票或多或少地成为了超级市值科技股的牵制。

这些科技股在美国三大指数的权重过多,这可能会使投资组合多元化面临风险。

沙莱特在报告中,大型科技股的表现一直像“债券替代品”,不仅减弱投资组合多元化的效果,而且增加了股市在利率上升情景中的脆弱性。