恐慌指数升近13%,道指期货重挫700点!G7拟释油储,原油升幅大幅收窄

九源基因继今年1月和7月港交所两次递表后,手握一款司美格鲁肽生物类似药的九源基因正式通过港交所上市聆讯。

于今日(11月20日)起至下周一(11月25日)招股,预计2024年11月28日在港交所挂牌上市,华泰国际独家保荐。

九源基因于1993年创立,是一家总部设于浙江省的中国生物制药公司,拥有逾30年生物药品及医疗器械研发、生产及商业化经验。

专注四大板块

公司专注于四大快速增长中的治疗领域:骨科、代谢疾病、肿瘤及血液。

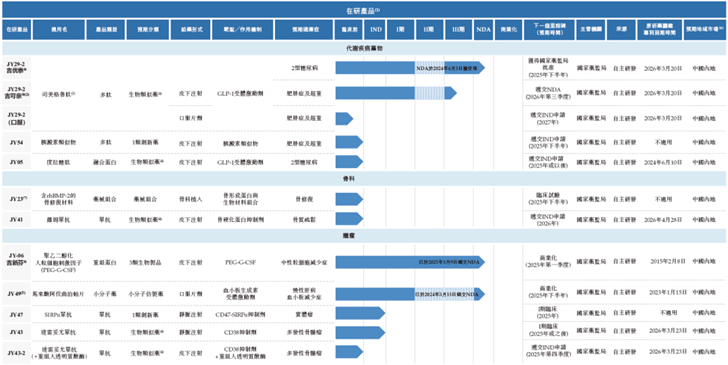

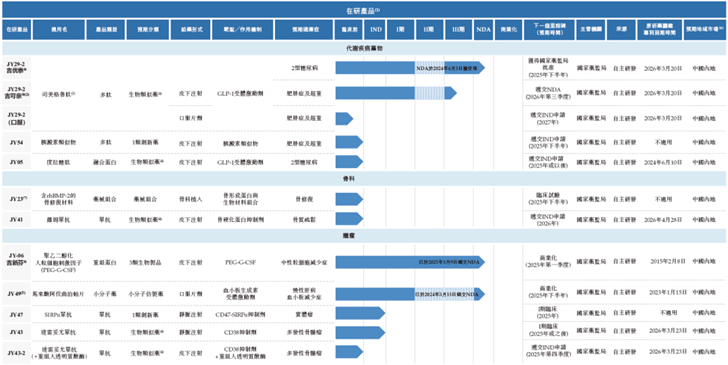

目前,该公司围绕上述治疗领域建立了一个多元化的产品组合,包括8款已上市产品和超过10款在研产品。

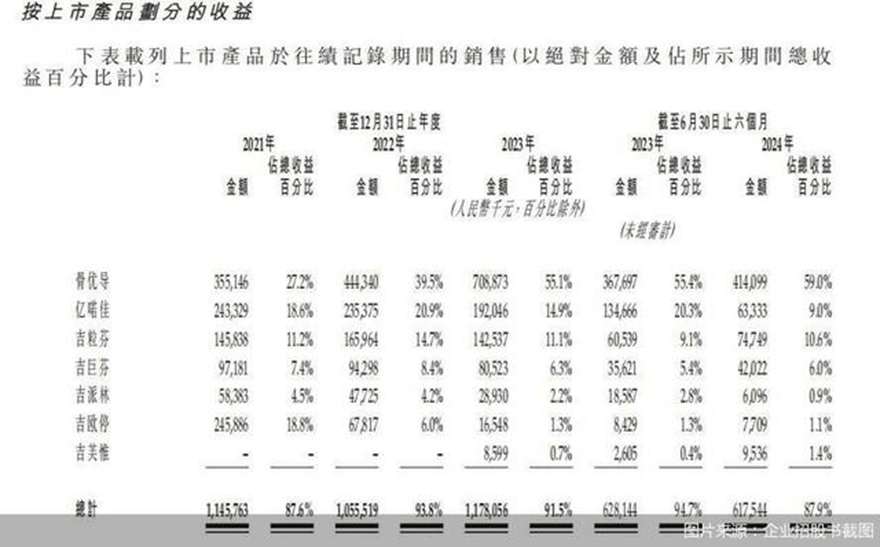

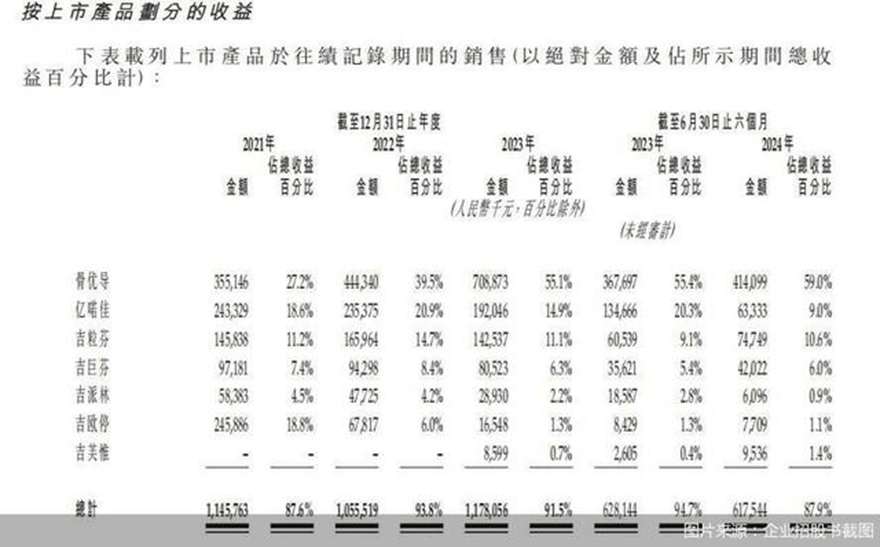

8款已上市产品包括骨科、肿瘤及血液领域的1款药械组合、2款生物制品以及5款化学药品。招股书显示,目前九源基因的收入主要来自在国内销售的3款产品,主要包括骨优导、亿喏佳及吉粒芬。2021年至2023年及2024年前六个月,上述3款产品所产生的收入分别占公司总收入57%、75.1%、81.1%及78.6%。

编辑

编辑

长期押宝“减肥神药”

除了骨科领域,外界对九源基因更为关注的是其在GLP-1药物领域的布局。此前该公司开发出的利拉鲁肽生物类似药转让授予华东医药旗下的中美华东。目前,九源基因还在推动司美格鲁肽生物类似药JY29-2的研发。

司美格鲁肽是一款GLP-1受体激动剂,原研药来自丹麦制药企业诺和诺德。2023年以来司美格鲁肽因在糖尿病、减重等方面的潜力,在全球走红。以通用名计,司美格鲁肽产品2023年的全球销售额达到206亿美元,成为2023年全球三大最畅销药物之一。

诺和诺德三季报显示,2024年前九个月,司美格鲁肽三个产品加在一起共计为诺和诺德贡献1412.13亿丹麦克朗,约合202.92亿美元。

2021年、2022年、2023年及2024年截至6月30日止六个月,九源基因的收益分别约为13.07亿元、11.25亿元、12.87亿元、7.02亿元人民币,同期年内溢利分别约为1.19亿元、5986.7万元、1.20亿元、1.05亿元人民币。、

值得注意的是,九源基因在研的国产司美格鲁肽生物类似药JY29-2也是其IPO的最大看点之一。

生物类似药司美格鲁肽注射液“吉优泰”2型糖尿病适应症上市申请已获得受理。

目前国内的司美格鲁肽领域,进展最快的就是九源基因,其司美格鲁肽注射液“吉优泰”2型糖尿病适应症上市申请已获得受理,这也是内地第一家申报上市的司美格鲁肽生物类似物。

CIC的资料则显示,在全球范围内,司美格鲁肽的市场规模已由2018年的3亿美元增加至2022年的109亿美元,年复合增长率为156.6%,预计2032年将达到652亿美元,年复合增长率为19.6%。

国内和全球市场对司美格鲁肽产品的需求巨大,且目前尚未得到满足,九源基因期望最大限度地发挥潜在的先发优势,并取得强劲的销售业绩。为最大限度地发挥JY29-2的商业潜力,减轻价格限制对财务业绩的负面影响,公司已采取措施,包括为即将实现商业化的JY29-2扩大销售及市场团队,为即将推出的JY29-2升级及扩大生产能力。

明星资本都看好的“香饽饽”

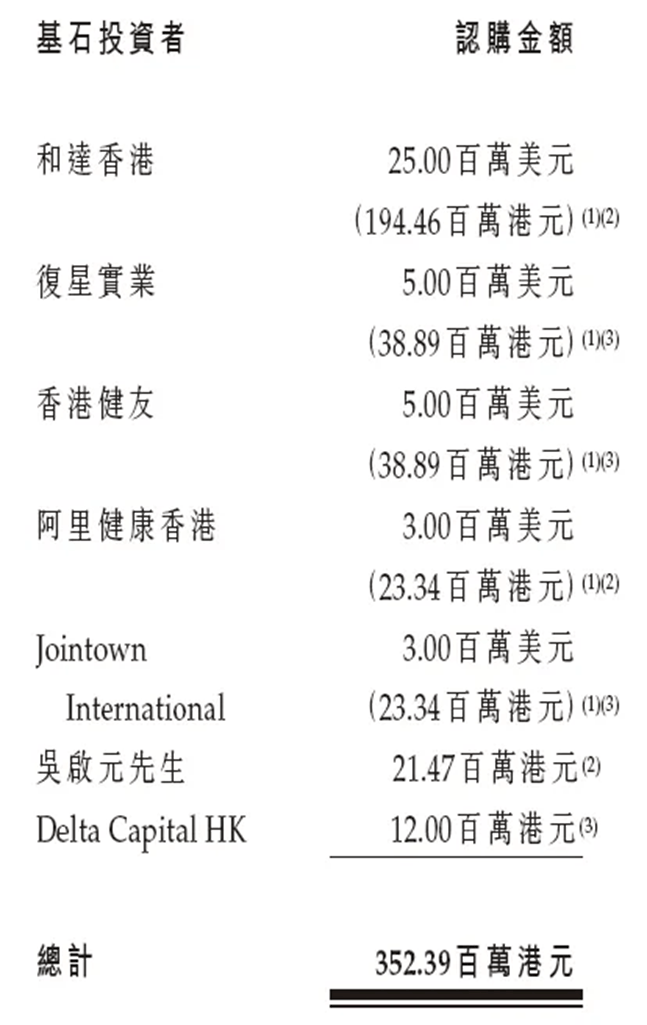

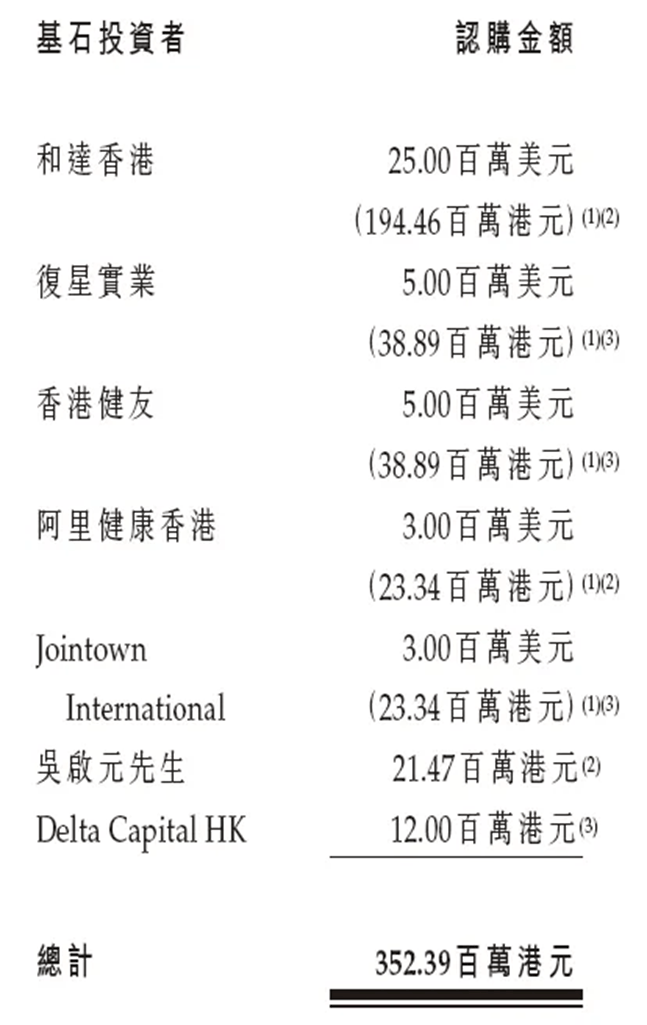

九源基因此次IPO招股引入7名基石投资者,合共认购约3.52亿港元的发售股份,包括和达香港认购2500万美元、复星医药(600196.SH,02196.HK)通过复星实业认购500万美元、健友股份(603707.SH)通过香港健友认购500万美元、阿里健康(00241.HK)通过阿里健康香港认购300万美元、九州通(600998.SH)通过Jointown International认购300万美元、君亨酒店(301073.SZ)创始人吴启元先生认购2147万港元、Delta Capital认购1200万港元。

九源基因此次IPO,募资净额约4.681亿港元(按发售价中位数计):约40.0%将分配至公司战略性重点治疗领域的选定在研产品的持续研发;约30.0%将用于公司现有及接近商业化产品的营销及商业化;约10.0%将用于寻求战略合作,以丰富公司在目标治疗领域的产品组合;约10.0%将用于公司的制造系统,以建设新生产线,并升级及进一步自动化现有生产设施;约10.0%将用于营运资金及其他一般企业用途提供资金。

九源基因此次IPO,华泰国际为其独家保荐人、整体协调人、联席全球协调人,中信里昂为其整体协调人、联席全球协调人,其他包销商包括招银国际、瑞邦证券、百惠证券;安永为其审计师;天册、科律分别为其公司中国律师、公司香港律师;金杜为其券商香港律师;嘉源、安理谢尔曼思特灵为其券商香港律师;灼识咨询为其行业顾问。

九源基因上市前背后的最大单一股东为A股上市公司华东医药,华东医药通过其全资附属公司中美华东持有九源基因已发行股本总额约21.06%。不过,九源基因也表示,在港交所上市后,公司或将不再拥有上市规则所界定的任何控股股东,而华东医药及中美华东仍将为公司的单一最大股东集团。

值得注意的是,上市后不久,九源基因或许就要改名了。目前九源基因全称为“杭州九源基因工程股份有限公司”,但九源基因在招股书中表示,公司并不从事基因工程业务,因此公司正着手更改其名称并承诺于上市后十二个月内将其变更为“杭州九源基因生物医药股份有限公司”。

招股书显示,九源基因在上市后的股东架构中,华东医药(000963.SZ),通过中美华东持股17.16%;李邦良先生直接持股1.17%,李邦良先生被视为拥有权益的杭州华昇持股16.25%;雇员持股平台诚和达、南北聚、晴方好分别持股2.98%、2.06%、1.57%;CQFE(西班牙)持股12.22%;浙大网新(600797.SH)通过浙江网新持股9.99%;杨麟振(99%)、陈燕凤(1%)的增好有限公司通过Highland Phama持股8.15%;杭州市政府(90.59%)、浙江财政厅旗下浙江省财务开发控制的杭金投持股7.10%;黄河清、吴月华,通过万里扬持股3.99%;吴启元先生持股2.79%(为基石投资者按发售价中位数认购计);参与全球发售的其他投资者持股17.78%。

展望未来,九源基因在生物药品及医疗器械领域拥有深厚的技术积累和丰富的产品线。虽然当前面临一些挑战,如核心产品纳入集采、收入结构缺乏创新以及专利壁垒和市场竞争等,但其在研产品前景广阔,市场需求增加,且拥有强大的股东背景和资源支持

九源基因的未来仍具有较大的发展潜力。然而,公司需要不断创新和优化收入结构,加强研发和市场推广力度,以应对市场竞争和满足市场需求。

于今日(11月20日)起至下周一(11月25日)招股,预计2024年11月28日在港交所挂牌上市,华泰国际独家保荐。

九源基因于1993年创立,是一家总部设于浙江省的中国生物制药公司,拥有逾30年生物药品及医疗器械研发、生产及商业化经验。

专注四大板块

公司专注于四大快速增长中的治疗领域:骨科、代谢疾病、肿瘤及血液。

目前,该公司围绕上述治疗领域建立了一个多元化的产品组合,包括8款已上市产品和超过10款在研产品。

8款已上市产品包括骨科、肿瘤及血液领域的1款药械组合、2款生物制品以及5款化学药品。招股书显示,目前九源基因的收入主要来自在国内销售的3款产品,主要包括骨优导、亿喏佳及吉粒芬。2021年至2023年及2024年前六个月,上述3款产品所产生的收入分别占公司总收入57%、75.1%、81.1%及78.6%。

编辑

编辑长期押宝“减肥神药”

除了骨科领域,外界对九源基因更为关注的是其在GLP-1药物领域的布局。此前该公司开发出的利拉鲁肽生物类似药转让授予华东医药旗下的中美华东。目前,九源基因还在推动司美格鲁肽生物类似药JY29-2的研发。

司美格鲁肽是一款GLP-1受体激动剂,原研药来自丹麦制药企业诺和诺德。2023年以来司美格鲁肽因在糖尿病、减重等方面的潜力,在全球走红。以通用名计,司美格鲁肽产品2023年的全球销售额达到206亿美元,成为2023年全球三大最畅销药物之一。

诺和诺德三季报显示,2024年前九个月,司美格鲁肽三个产品加在一起共计为诺和诺德贡献1412.13亿丹麦克朗,约合202.92亿美元。

2021年、2022年、2023年及2024年截至6月30日止六个月,九源基因的收益分别约为13.07亿元、11.25亿元、12.87亿元、7.02亿元人民币,同期年内溢利分别约为1.19亿元、5986.7万元、1.20亿元、1.05亿元人民币。、

值得注意的是,九源基因在研的国产司美格鲁肽生物类似药JY29-2也是其IPO的最大看点之一。

生物类似药司美格鲁肽注射液“吉优泰”2型糖尿病适应症上市申请已获得受理。

目前国内的司美格鲁肽领域,进展最快的就是九源基因,其司美格鲁肽注射液“吉优泰”2型糖尿病适应症上市申请已获得受理,这也是内地第一家申报上市的司美格鲁肽生物类似物。

CIC的资料则显示,在全球范围内,司美格鲁肽的市场规模已由2018年的3亿美元增加至2022年的109亿美元,年复合增长率为156.6%,预计2032年将达到652亿美元,年复合增长率为19.6%。

国内和全球市场对司美格鲁肽产品的需求巨大,且目前尚未得到满足,九源基因期望最大限度地发挥潜在的先发优势,并取得强劲的销售业绩。为最大限度地发挥JY29-2的商业潜力,减轻价格限制对财务业绩的负面影响,公司已采取措施,包括为即将实现商业化的JY29-2扩大销售及市场团队,为即将推出的JY29-2升级及扩大生产能力。

明星资本都看好的“香饽饽”

九源基因此次IPO招股引入7名基石投资者,合共认购约3.52亿港元的发售股份,包括和达香港认购2500万美元、复星医药(600196.SH,02196.HK)通过复星实业认购500万美元、健友股份(603707.SH)通过香港健友认购500万美元、阿里健康(00241.HK)通过阿里健康香港认购300万美元、九州通(600998.SH)通过Jointown International认购300万美元、君亨酒店(301073.SZ)创始人吴启元先生认购2147万港元、Delta Capital认购1200万港元。

九源基因此次IPO,募资净额约4.681亿港元(按发售价中位数计):约40.0%将分配至公司战略性重点治疗领域的选定在研产品的持续研发;约30.0%将用于公司现有及接近商业化产品的营销及商业化;约10.0%将用于寻求战略合作,以丰富公司在目标治疗领域的产品组合;约10.0%将用于公司的制造系统,以建设新生产线,并升级及进一步自动化现有生产设施;约10.0%将用于营运资金及其他一般企业用途提供资金。

九源基因此次IPO,华泰国际为其独家保荐人、整体协调人、联席全球协调人,中信里昂为其整体协调人、联席全球协调人,其他包销商包括招银国际、瑞邦证券、百惠证券;安永为其审计师;天册、科律分别为其公司中国律师、公司香港律师;金杜为其券商香港律师;嘉源、安理谢尔曼思特灵为其券商香港律师;灼识咨询为其行业顾问。

九源基因上市前背后的最大单一股东为A股上市公司华东医药,华东医药通过其全资附属公司中美华东持有九源基因已发行股本总额约21.06%。不过,九源基因也表示,在港交所上市后,公司或将不再拥有上市规则所界定的任何控股股东,而华东医药及中美华东仍将为公司的单一最大股东集团。

值得注意的是,上市后不久,九源基因或许就要改名了。目前九源基因全称为“杭州九源基因工程股份有限公司”,但九源基因在招股书中表示,公司并不从事基因工程业务,因此公司正着手更改其名称并承诺于上市后十二个月内将其变更为“杭州九源基因生物医药股份有限公司”。

招股书显示,九源基因在上市后的股东架构中,华东医药(000963.SZ),通过中美华东持股17.16%;李邦良先生直接持股1.17%,李邦良先生被视为拥有权益的杭州华昇持股16.25%;雇员持股平台诚和达、南北聚、晴方好分别持股2.98%、2.06%、1.57%;CQFE(西班牙)持股12.22%;浙大网新(600797.SH)通过浙江网新持股9.99%;杨麟振(99%)、陈燕凤(1%)的增好有限公司通过Highland Phama持股8.15%;杭州市政府(90.59%)、浙江财政厅旗下浙江省财务开发控制的杭金投持股7.10%;黄河清、吴月华,通过万里扬持股3.99%;吴启元先生持股2.79%(为基石投资者按发售价中位数认购计);参与全球发售的其他投资者持股17.78%。

展望未来,九源基因在生物药品及医疗器械领域拥有深厚的技术积累和丰富的产品线。虽然当前面临一些挑战,如核心产品纳入集采、收入结构缺乏创新以及专利壁垒和市场竞争等,但其在研产品前景广阔,市场需求增加,且拥有强大的股东背景和资源支持

九源基因的未来仍具有较大的发展潜力。然而,公司需要不断创新和优化收入结构,加强研发和市场推广力度,以应对市场竞争和满足市场需求。