伊朗总统表示将停止对邻国的攻击

- 美股未来会否走牛,可以关注消费ETF;

- 美元指数如果大跌,可能推动滞胀风险;

- 大宗商品基金的走势显示,物价前景看升,并可能推升通胀。

- 利率下降之际,寻找替代利息收入的股票,一睹美国高息股风采!稳稳阵阵收息,来InvestingPro。

周三(18日),美联储FOMC议息会议如期结束,以下是会议结果的总结:

- 美联储自2020年以来首次降息50个基点。

- 2024年还会再次降息两次,每次25个基点。

- 鲍曼(Bowman)自2005年以来首次发出异议,主张降息25个基点。

- 美联储表示对通胀降至2%「更有信心」。

- 他们将「仔细评估新数据」并调整预测。

- 预计2025年将降息100个基点,2026年降息50个基点。

- 备受瞩目的「美联储转向」已正式开始。

历史上,当美联储首次降息幅度达到或超过50个基点时:

2001年1月3日,标普500指数在接下来的448天里下跌了约39%,经济陷入衰退。

2007年9月18日,标普500指数在接下来的372天里下跌了约54%,失业率上升至5.3%,经济陷入衰退。

不过,当前的市场环境与2001年和2008年显然不同。科技行业似乎更多地是在调整而非泡沫破裂,且短期看不到房地产危机或抵押贷款崩盘的风险。

那么,接下来事态会如何发展?

我们可能会迎来软着陆,而滞胀可能逐步占据主导地位,同时政策很可能进一步宽松,因为滞胀是通往衰退的减速带。

不过,无论日后情况如何,笔者会密切关注零售ETF(NYSE:XRT)。

XRT日线图

如果XRT突破80美元关口,笔者会完全认为美股将出现牛市。

如果XRT跌破70美元关口,即使不看淡美股,也对美股态度谨慎。

商品市场前景如何?

美元指数走势图

我们需要密切关注美元指数能否守住100点的位置。除非显著走强,否则即使现在有所上升影响也不会太大。

然而,如果美元大跌,失守100点,那将削弱美国消费者的购买力,并推高物价,导致滞胀。

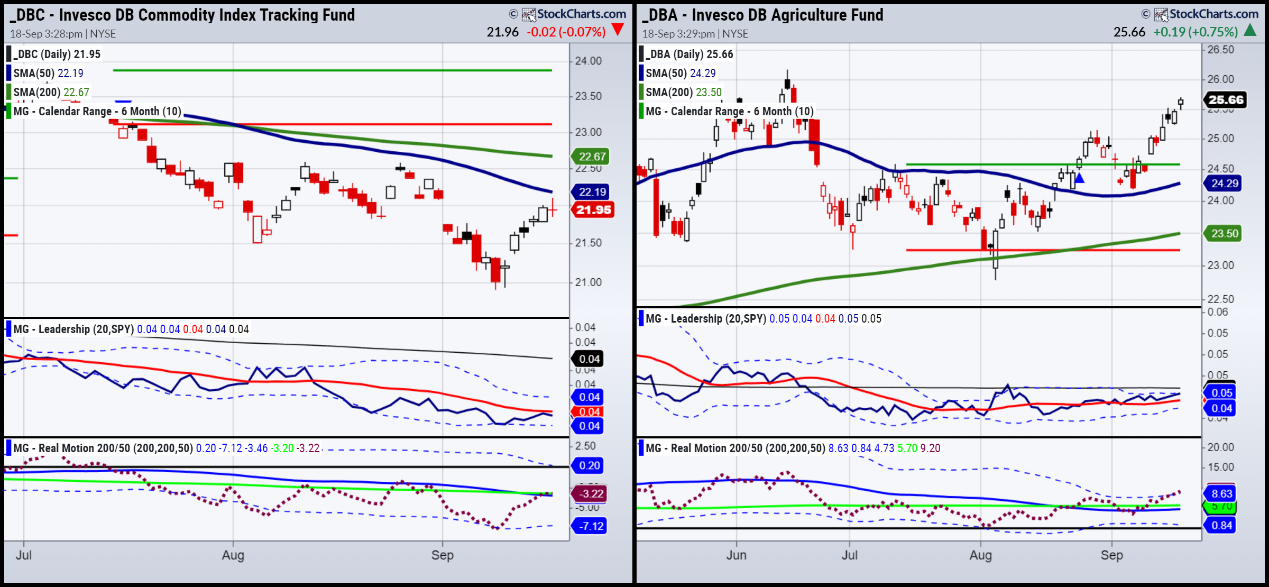

对于商品市场,我们建议关注追踪了14种商品价格走势的基金nvesco DB Commodity Index Tracking FundDBC和农产品基金Invesco DB Agriculture FundDBA。

DBC和DBA日线图

图表显示,DBC已筑底,出现看涨迹象;DBA似乎即将挑战2024年高位。

相比其他指标,DBC和DBA都更好地告诉你硬资产的方向,并反映了通胀状况。

***

降息即将触发市场变局,地产、非必需消费品等股票或将迎来黄金时机!InvestingPro选股器,凭借海量专业数据,让你选到最具增值潜力的股票!立即了解InvestingPro。

编译:刘川