别再只盯着原油!“霍尔木兹危机”对这一能源冲击更大……

此前我们曾提到,在过去的几年里,少数「巨头」独领风骚,推动了市场上涨并引领了牛市。我们怀疑这种由少数几只股票主导的牛市行情能否持续。此外,牛市的广度一直是多头关注的核心问题。在早前的一篇文章中,我们深入探讨了这个问题:

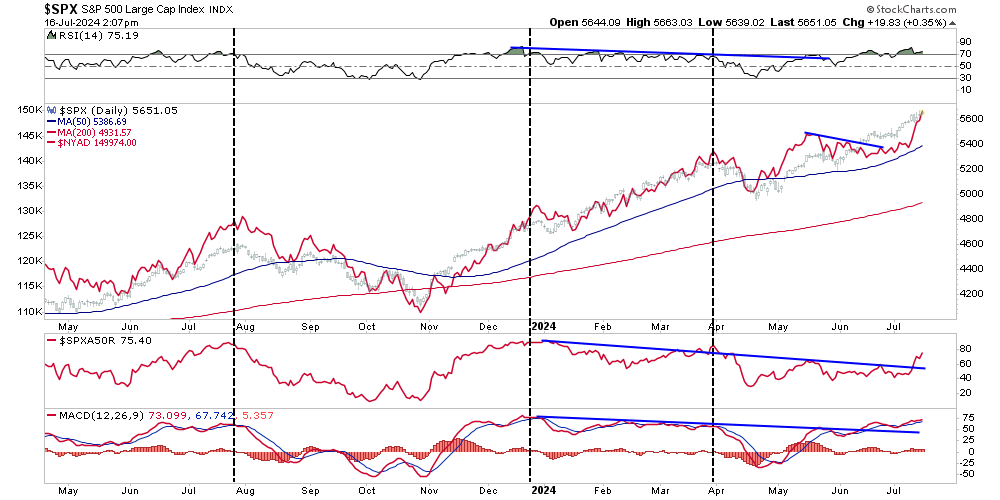

虽然市场屡创历史新高,但广度却在收窄。大市上升之际,处在50日移动平均在线的股票数量却在减少,同时MACD信号也在减弱。纽约证券交易所的涨跌比率线和相对强弱指数(RSI)也反转,市场升势负面背离。虽然并不意味着市场即将崩盘,但仍表明当前的涨势可能比指数所显示的更为脆弱。

今年年初以来,「市场广度不佳」的问题一直困扰着当前的牛市。以史为鉴,市场涨幅收窄往往预示着短期回调和熊市即将到来。Bob Farrell曾经指出:

市场在广泛参与时最强劲,而在参与者稀少时最脆弱。

然而,随着美联储准备进行2020年以来首次降息,市场似乎改变了。最近的消费者价格指数(CPI)发布后,市场显著轮动,动能从之前领涨的股票转向了之前表现落后的股票。

更重要的是,市场广度显著改善,纽约证券交易所的涨跌比率线达到了历史最高水平。此前相对强弱指数(RSI)和标普500指数中超过50日移动平均线的股票数量的负向背离也逆转向上。

标普500指数日线图

AI精选中盘股,点击此处解锁。ProPicks智选股神,AI先锋选股科技,六大绝招策略,一网打尽九十只优质股,助你发现好股!点击这里了解详情。

这意味着什么呢?

近期的市场表现令人耳目一新,可能是牛市成熟的标志,众多股票正在为指数创纪录新高提供了更广泛的支撑。——雅虎财经

以史为鉴,市场广度的提升表明牛市健康状况在改善。然而,尽管广度无疑有所改善,且多头因美联储可能降息而受到鼓舞,但近期市场广度的扩大是否可持续呢?或许有可能。不过, Sentiment Trader最近指出:

经过一个多月主要指数与个股之间显著的背离后,上周尾盘发生了一场历史性转变,基本上解决了这一问题。虽然累积广度创新高,长期来看是积极信号,但当标普500指数远远跑赢市场整体广度时,短期内的回报却存疑。

在这种特殊的情况下,我们的看法一致。小盘股当前涨势中存在合理风险。

罗素指数面临的挑战

鉴于美联储降息,加之有望迎来一位支持经济增长、减税及欲上调关税的总统,市场预期越来越多的中小盘股将领涨市场,这种看法并不意外。然而,尽管有可能出现这种情况,惟中下盘公司仍然面临诸多难题。我们此前指出:

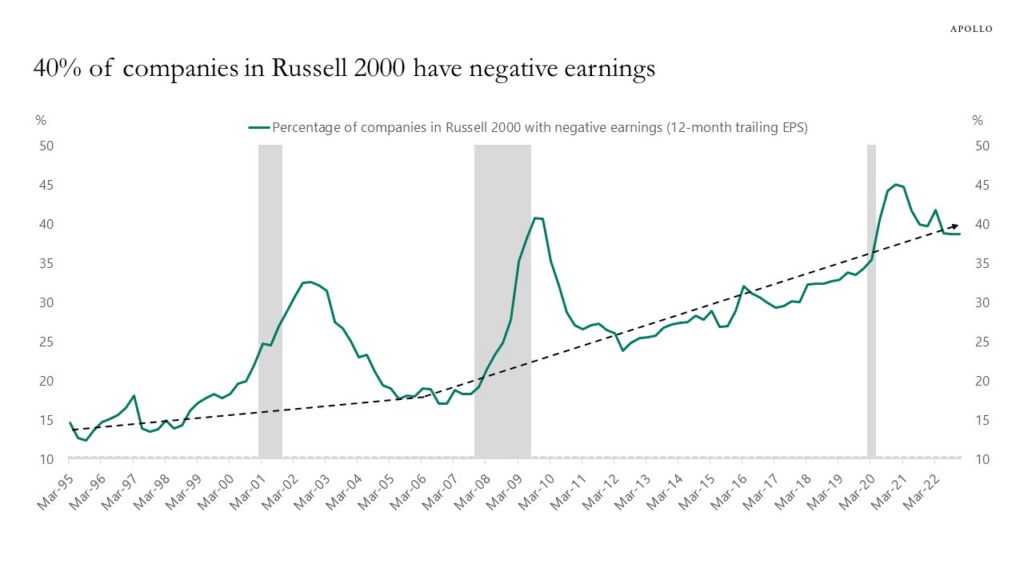

首先,罗素2000指数中近40%的公司尚未盈利。

然而,小盘股公司同样面临着一些棘手的问题。据高盛指出,首要问题在于基本面。

有人草草判断科技股已见顶,而资金将转向小型股,然而除了短期可能遭受亏损,我看不到为何一个指数中三分之一公司在今年可能亏损还能持续跑赢市场的根本理由。

如下图所示,90年代,罗素2000指数中只有15%的公司过去12个月的每股盈余为负。如今,这一比例已攀升至40%。

罗素2000指数中负收益公司的百分比

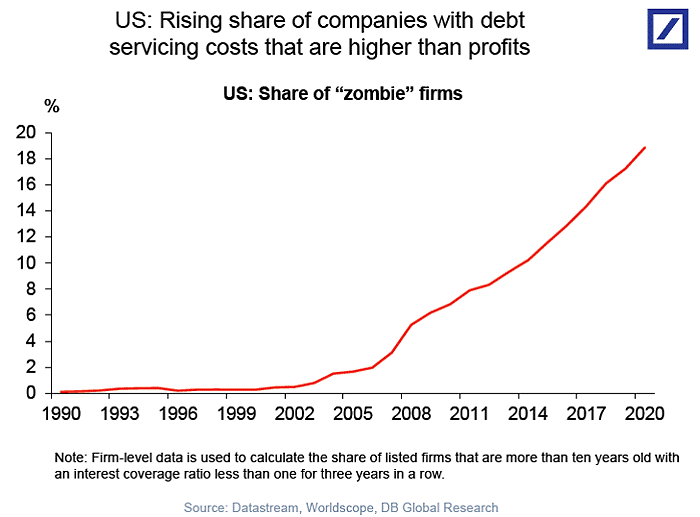

除了散户投资者大量追涨越来越多不盈利的公司,这些公司负债还很高,依赖发债来维持运营(即所谓的僵尸企业),同时极易受到实体经济变化的影响。

美国僵尸公司比重

经济放缓之下,这些公司的收入极度依赖消费者。消费下降的同时,它们的盈利能力也会随之削弱,从而拖累股价表现。上周彭博社的Simon White也讲到了这点:

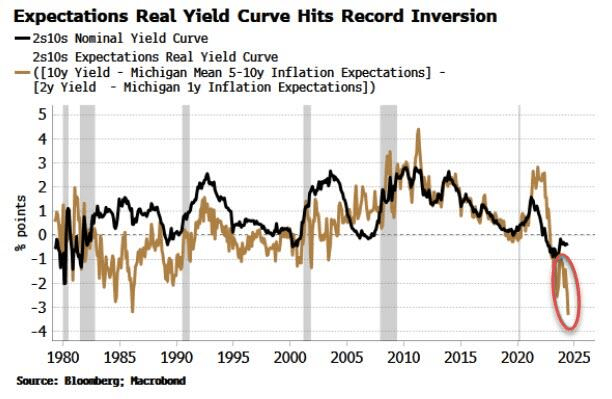

基于通胀预期的收益率曲线显著趋平,现在比以往任何时候都要倒挂——并且如果川普总统获胜,这一曲线将持续承压。这条「预期曲线」表明,消费者预期的金融条件将比名义收益率曲线所反映的市场预期更为紧缩,给消费、更广泛的经济增长以及股市估值和回报构成了风险。

实际收益率曲线创纪录倒挂

此外,罗素2000指数中的公司(中小盘股指数)缺少大规模回购股票所需的资金,无法籍此支撑股价和通过减少股份数量抵消盈利增长放缓的影响。我们之前指出,自2000年以来,企业一直是美股的唯一净买家,这造就了大盘股的价格长期显著超越市场平均水平。

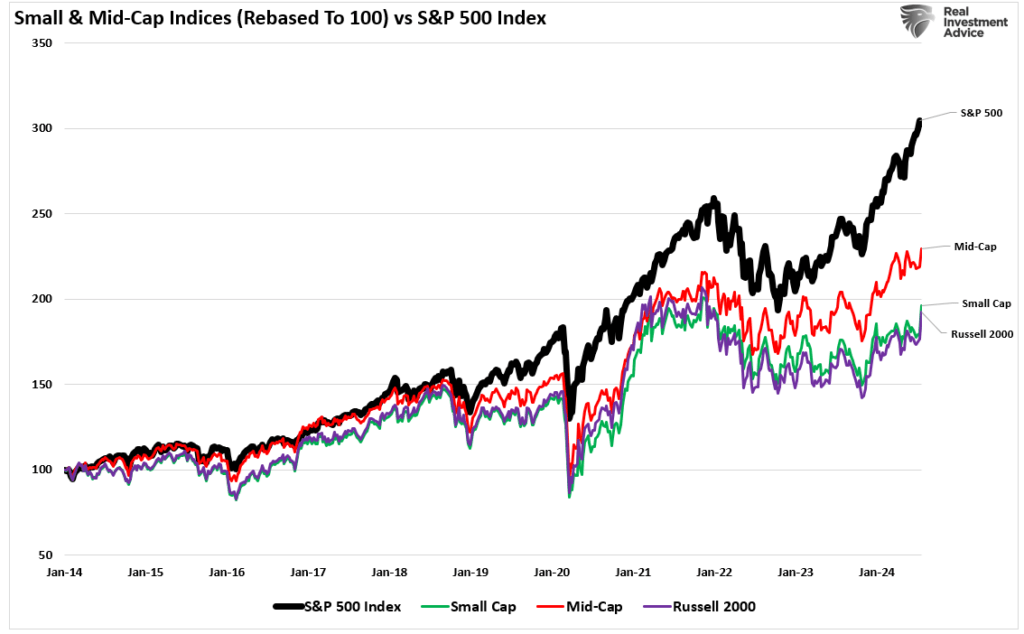

标普500指数vs SPSM-IWM-MDY

尽管市场广度有所改善,但上述阻力可能会严重挑战牛市的持久性。

AI精选中盘股,点击此处解锁。ProPicks智选股神,AI先锋选股科技,六大绝招策略,一网打尽九十只优质股,助你发现好股!点击这里了解详情。

市场广度虽有改善,但是否足够?

市场反弹需要买家的持续参与才能得以维系。

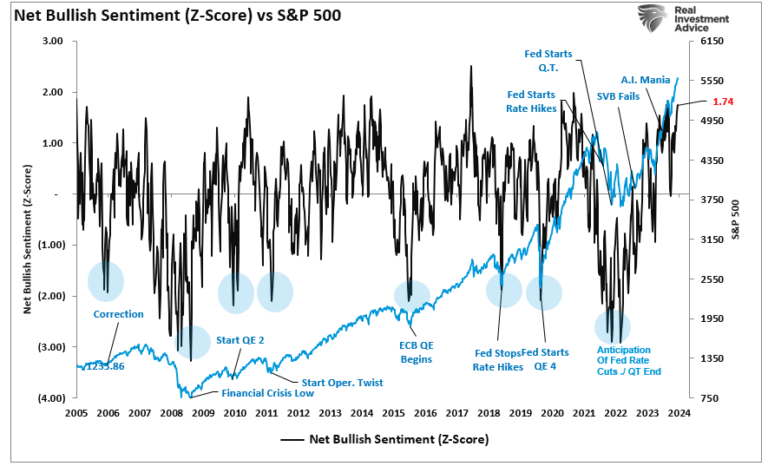

若是市场已经广泛修正,从超卖状态中出现的轮动,那么我对它的可持续性会更有信心。然而,正如我们先前所指出的,无论是散户还是专业投资者,目前都异常乐观。

净看涨情绪z - score vs标准普尔500指数

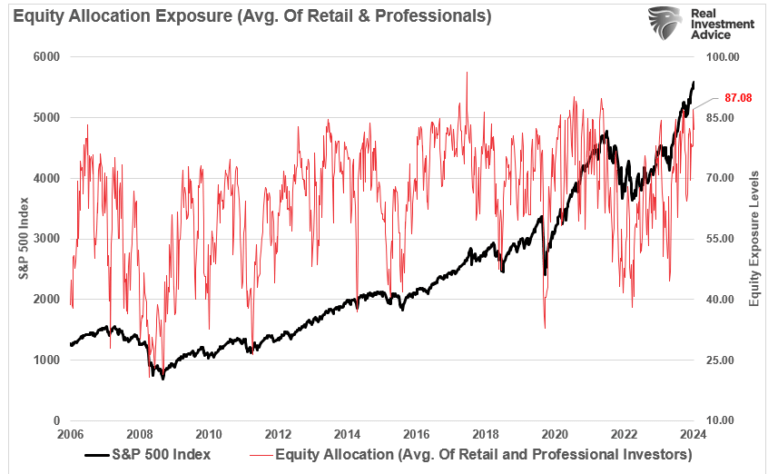

而且,在这种乐观情绪的驱动下,投资者几乎已经满仓股票。下图显示了散户和专业投资者的平均股票配置比例。历史经验表明,超过80%的配置比例往往与接近市场顶部相联系。而目前的比例为87%,这在历史上较为罕见。

股票配置敞口(散户及专业机构)

考虑到激进的股票配置水平,意味着现金持有量较低,市场是否有能力进一步增加敞口以推动市场继续走高,很值得怀疑。

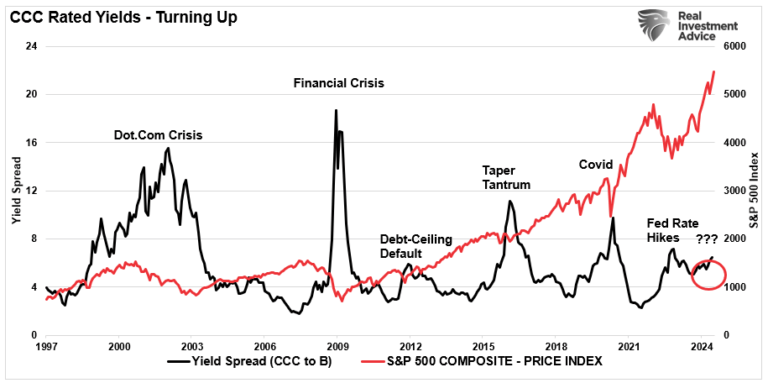

最后,尽管市场情绪偏向乐观,但我们开始看到信贷市场出现了一些初步的裂痕。历史数据表明,信用利差开始扩大的时候,通常预示着市场波动性的上升。如图所示,垃圾债券的收益率差再次开始上升。尽管尚处于早期阶段,但这种CCC级与B级公司债之间的利差扩大,通常是市场压力来临的早期预警信号。

收益率利差vs标准普尔500指数

诚然,市场有可能继续从大盘股大规模轮动至小盘和中盘股。然而,鉴于当前的乐观情绪和配置水平,以及疲软的经济数据和利差扩大的背景,这可能仅是一场大规模的空头回补所引发的反弹。况且,当前技术面上的超买和过度延伸状态,也让人对反弹的持续性存疑。

鉴于投资者已经在股票上重仓,问题在于:「还有谁会买入?」此外,随着选举临近,市场面临更广泛的修正风险。这种情况很可能会同时影响到大盘和小盘股。

正如雅虎财经所建议的,这会是真正牛市的开始吗?

当然,市场总能出乎意料。如果轮动持续,且经济背景明显改善,支持盈利增长,我们也会相应调整投资组合。

这种情况有可能出现。

然而,在市场用实际表现说服我们之前,我们将继续保持「观望」。

***

中盘股风险高?不知道如何选?AI精选中盘股策略——中盘股之星,10年回测回报率达580%,超过标普500指数接近300%。

了解更多:https://hk.英为财情Investing.com/pro/propicks/midcap-movers

热浪来袭,InvestingPro优惠跳级,40%→50%,优惠码:CNNEWS1,点击即领!解锁InvestingPro最低只需49元。

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN