4亿桶抛储「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收复100美元关口

- 驾驭股市需要理解市场的自然周期,并保持长远视角。

- 本文将深入探讨一些重要概念,如熊市的必然性、波动性的好处以及市场趋势的周期性。

- 通过掌握这些原则,投资者可以制定一个合理的策略,取得长期收益。

- ProPicks AI火速选股,六大战术攻无不克,精选九十强股,激发你的选股灵感,股海淘金不用愁!每月最低49元,点击领取优惠。

英为财情Investing.com - 驾驭股市犹如乘坐过山车,经历激动人心的飙升后,难免会遇到令人忐忑的下挫。虽然熊市令人焦虑,但通过历史视角,我们可以学会如何应对熊市风暴,专注于长期投资目标。

本文深入探讨五个核心概念,旨在帮助每位投资者理解股市的自然周期,从而提高长期成功的机会。我们将讨论熊市的必然性、波动性的好处、市场趋势的周期性、长期持有的重要性以及主动选股的挑战。

理解这些原则,投资者可以清晰洞察市场运作机制,制定稳健的投资策略。以下是投资股票实现长期收益时应牢记的五大关键概念:

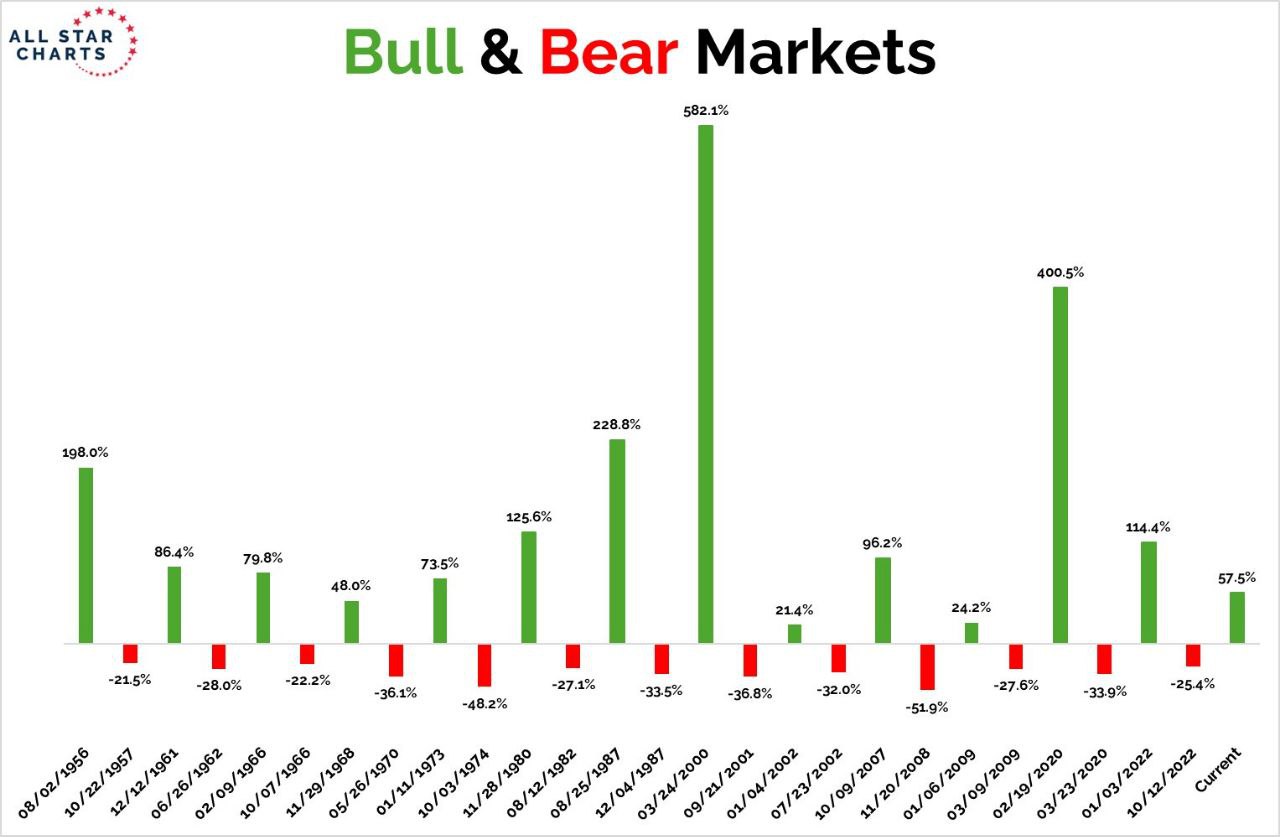

1. 将熊市视为通往成功的垫脚石

熊市,即价格显著下跌的阶段,不可避免。不过,与牛市(增长期)相比,美股熊市往往更为短暂。

牛市和熊市

尽管市场低谷令人紧张,但切勿恐慌性抛售,以免浮亏转变为真实亏损。保持长期视角有助于我们度过难关,并把握未来机遇。

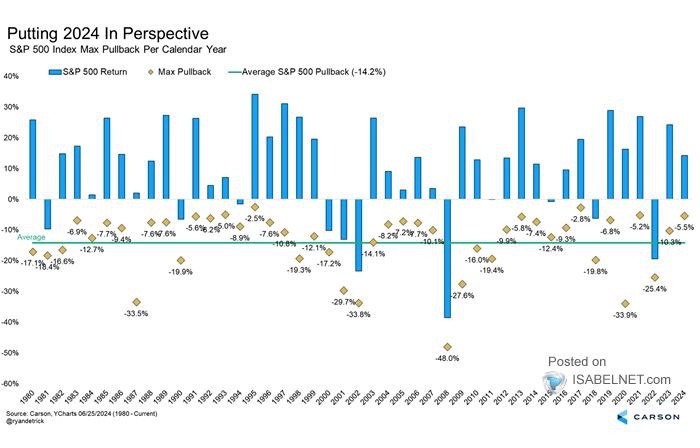

2.波动孕育良机

若美股仅稳定上升,其回报率将与存款帐户或短期债券相似,因风险有限。

2024年标普500的回调

幸运的是,市场不可预测,并偶尔会大幅下跌,但也提供了抓住更多长线回报的机会。这种现象即风险溢价,在特定的高影响力事件中尤为明显。

怕高位接盘?InvestingPro精准估值,助你避开股市雷区!点击这里解锁InvestingPro。

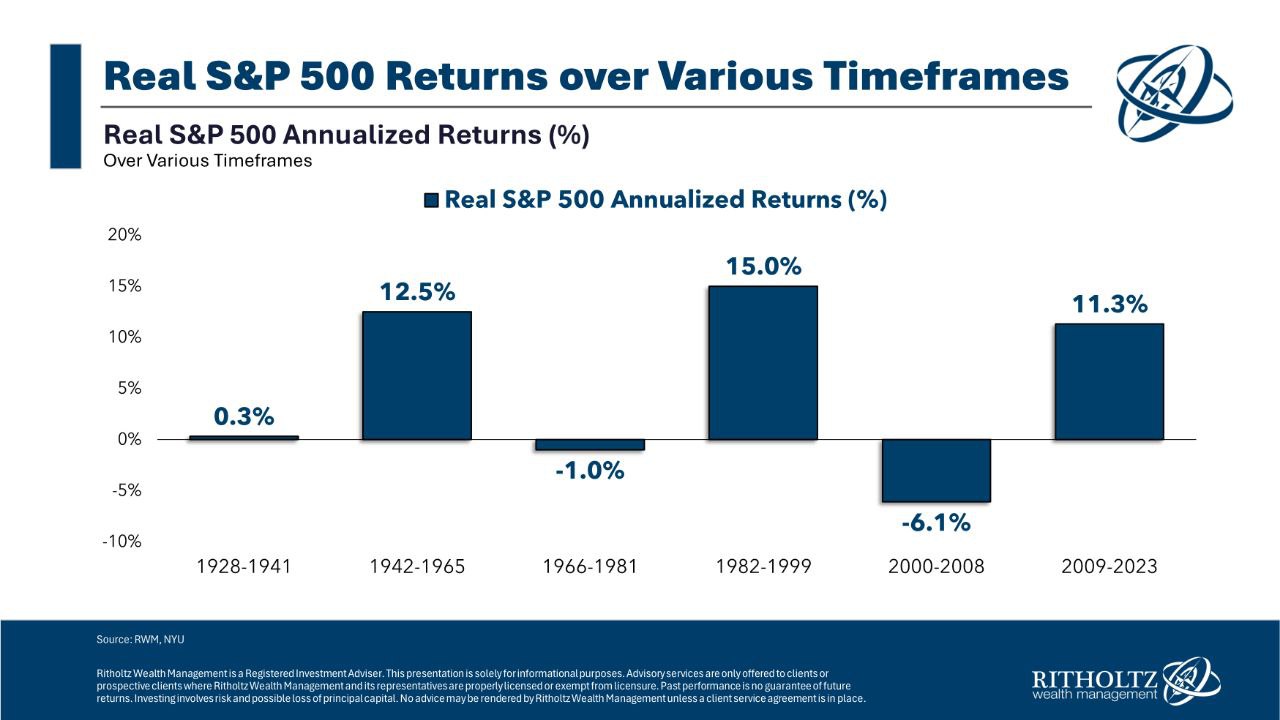

3.市场是周期性的

Howard Marks 生动地将市场波动比作摆钟,称市场两个极端之间摇摆,而非停驻中间。这意味着,在创造了强劲表现后,市场通常会下跌,反之亦然。

标准普尔500指数在不同时间范围内的实际回报率

牛市期间,估值飙升,投资者情绪高涨,推升股价。然而,这种过度乐观为未来较低回报埋下伏笔,因估值过高。最终,市场调整,价格回落,恐惧取代狂热,为下一波增长铺平道路。

了解摆钟效应,有助于投资者更有效地穿越市场周期,预判变化,适时调整策略。

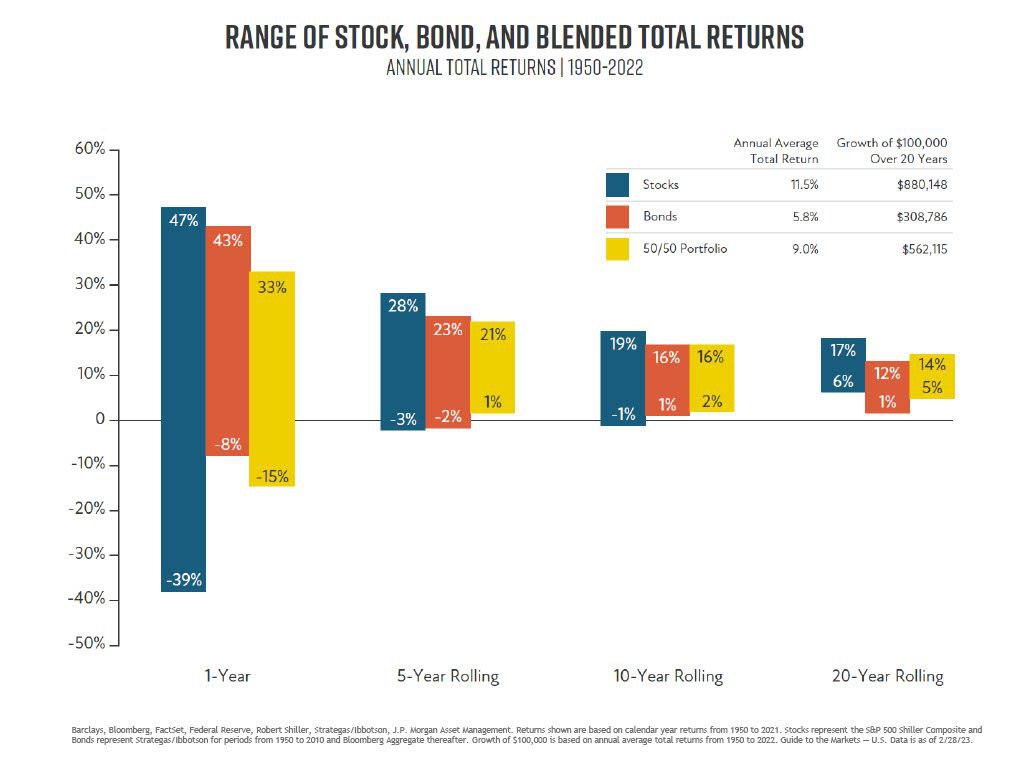

4. 时间与耐心决定成败

想在股市赚到钱?成功的关键在于时间和耐心。持有股票的时间越长,盈利的概率越高。如今,股票的平均持有期仅为六个月。

股票、债券和混合资产总回报范围

短期操作可能导致资产缩水,如图表所示,持有时间越短,越容易亏损。

5. 能否通过选股跑赢大市?

虽有可能通过选股超越市场,但很难。近90%的主动管理基金经理,在三年以上的时间跨度内未能跑赢大市,即便他们拥有资金、信息和专业团队。个人投资者能否做到?或许可能。

目前的标普500家公司成分股中,约有151家(30%)回报为负,仅有少数几间公司显著跑赢大市。从中挑选出20-30只能大幅上升的股票的几率有多大?不高。

正如沃伦·巴菲特所言:「投资简而不易(Investing is simple, but not easy.)。」人人皆知何为正确之举,却鲜有人真正执行。

为了解决此问题,我们推出了一款强大的股票研究工具InvestingPro,其中一大重要功能就是AI选股策略ProPicks。

根据回测数据,AI选股策略——超越标普在过去十年的回测回报超过标普500指数800%。

目前,InvestingPro正在进行夏季大促,最低五折,每月最低54港币,解锁华尔街秘密武器。

点击这里,自动领取优惠码CNNEWS1,除了AI选股,还能解锁:

- 看不懂财务数据?太复杂?一句话解读,一眼知好坏:ProTips。

- 避雷泡沫股,抄底遭低估的潜力股:公允价值和稳健度评分。

- 精细选股,筛选海量财务、估值、评级指标,结果可保存、可导出为表格:先进的选股器。

- 深入了解和研究公司财务细节,进行专业的基本面分析:历史财务资料。

- 快速查询巴菲特、达里奥、索罗斯持仓,轻松抄作业:大佬持仓速查。

- 我们已有计划在InvestingPro加入更多功能。

欲进一步了解InvestingPro,请访问下方链接:

https://cn.investing.com/pro/pricing?couponCode=CNNEWS1

编译:刘川