鲍威尔“鸽”声之下,贵金属周二继续“嗨”。

特朗普遇袭,世界愈发动荡,避险股票哪里找?强势现金流股点击这里,低风险高回报,盈力超劲!限时低至五折惊喜,点击自动领取优惠码CNP24!

截至发稿,A股晓程科技 (SZ:300139)涨超5%,湖南黄金、银泰黄金、山东黄金等涨超4%。港股山东黄金涨超5%,招金矿业涨超4%。

6月下旬来,A股贵金属板块开启上行模式,目前累计涨幅超16%。

今日,现货黄金震荡向上,一度站上2430美元/盎司上方,现涨0.31%报2429.86美元/盎司。

“鸽派”鲍威尔

上周末,特朗普遇袭成为新的市场变量,美国大选的不确定性致避险资产开始升温,黄金及贵金属的看涨动力愈发强势。

昨夜,“鸽派”鲍威尔再引爆黄金多头士气。

鲍威尔称,过去几年经济表现出色,最近三次通胀数据确实增强了信心。

他预计今年经济增长将放缓,通胀将继续取得进展。美联储不会等到通胀达到2%目标才降息,因为货币政策的影响具有滞后性,假如维持利率太久太高,会过度抑制经济增长。

鲍威尔的这番表态,可能为未来降息铺平道路。

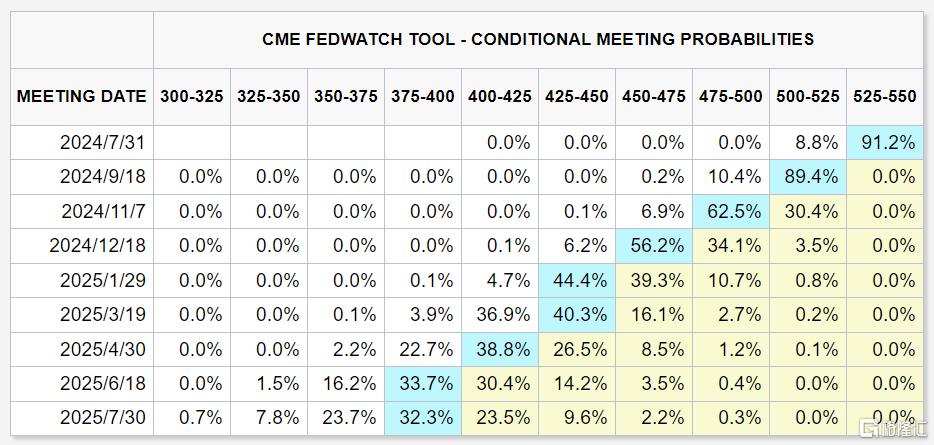

据CME“美联储观察”工具最新显示,交易员们押注9月首次降息的概率高达89.4%,年内或有三次降息。

此前美国6月CPI显示超预期放缓,现在叠加“鸽派”的鲍威尔,让市场开始加码降息交易。

道明证券高级商品策略师Daniel Ghali指出,自由交易者正大量重返黄金市场。

“鉴于这一群体目前已积累了本轮周期中最大的头寸,我们的代理人认为,鉴于未来一年美联储降息的数量已反映在利率市场上,宏观交易员在黄金中的持仓现在略高于预期。”

他表示,目前黄金价格仍远低于美联储过去降息周期创下的最高点,这表明如果对即将到来的降息周期的预期继续加深,黄金还有进一步上涨的空间。

自由交易商的多头仓位在过去几周也在增加,这与特朗普的交易一致,这也吸引了投资者对黄金的兴趣。

“黄金技术面在我们的全球宏观雷达中也是表现最强劲的,这凸显了商品交易顾问 (CTA) 趋势追随者在被迫平仓更多头寸之前所面临的高门槛。尽管近期黄金的下跌已经催化了一些平仓,但 CTA 现在很可能会重返买盘,而不会出现 2370 美元/盎司以下的大幅逆转。”

金价年底剑指2500美元?

世界各国央行还在计划大肆储备黄金,这也是金价上涨的主要推动力之一。

据世界黄金协会的2024年央行黄金储备(CBGR)调查,29%的央行受访者打算在未来12个月内增加黄金储备,这是自2018年开始这项调查以来观察到的最高水平。其中,新兴市场增持黄金尤为积极。

数据显示,中国央行6月黄金储备为7280万盎司,与前两个月持平,而在此之前央行连续18个月增持黄金。

印度央行6月增加了逾9吨黄金,这是自2022年7月以来的最高水平,意味着印度今年的黄金储备增加了37吨,达到841吨。

澳新银行大宗商品策略师Soni Kumari和Daniel Hynes预计,今年印度的黄金需求强劲,这可能在今年下半年继续支撑金价。

“印度央行今年已成为第二大黄金买家。上半年的购买量意味着,如果购买速度继续下去,今年的总购买量可能达到70吨以上。”

他们预计,金价到今年年底将升至每盎司2500美元。

FXStreet分析师Christian Borjon Valencia也表示,如果金价升穿2439美元/盎司,那将为金价测试年内迄今高点2450美元/盎司铺平道路。

他指出,一旦有效攻克该位,预计将进一步上涨,下一个目标是2500美元/盎司。

美银更是预计,未来12-18个月,金价可能会反弹至3000美元。