英伟达涨到头?更多分析师目标价,一键查看详情,夏季大促,限时特惠来袭!领取优惠,即享半价,不容错过!

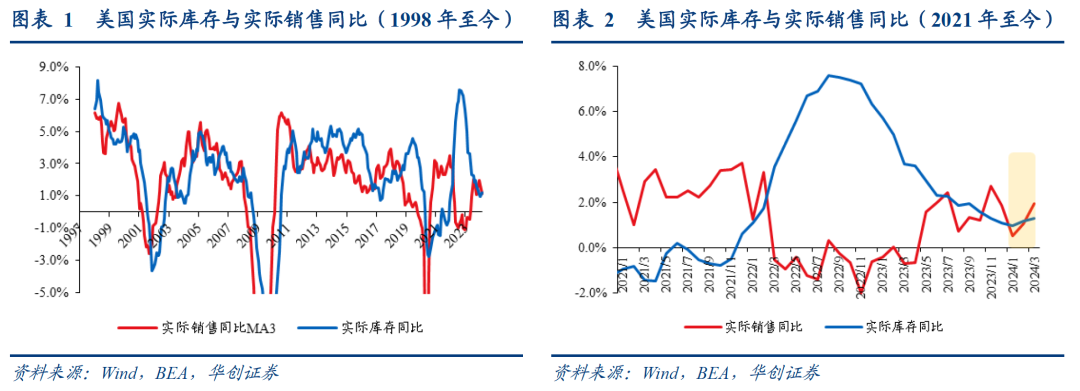

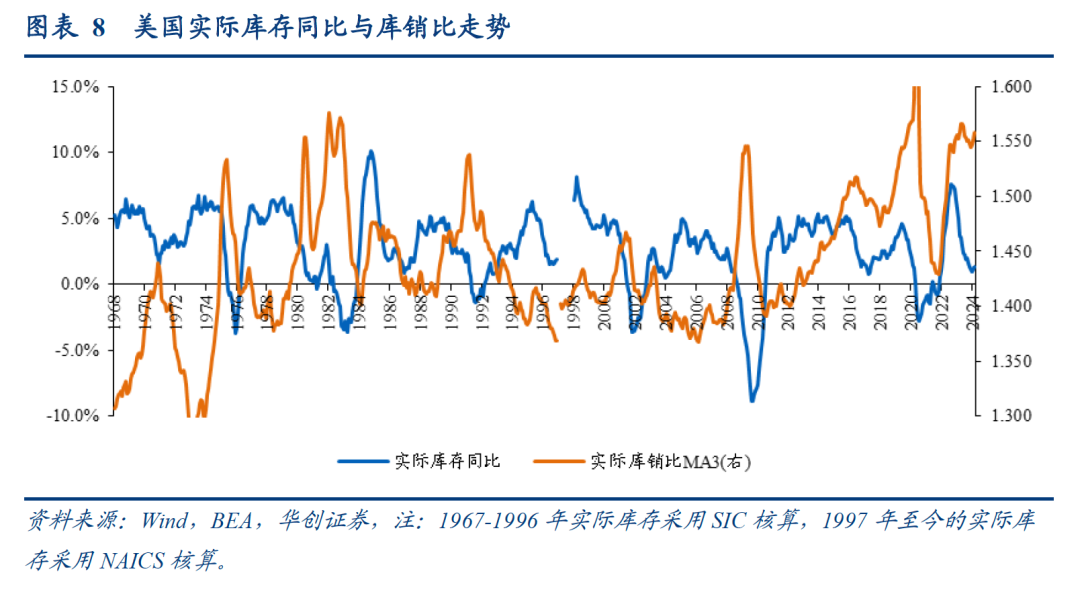

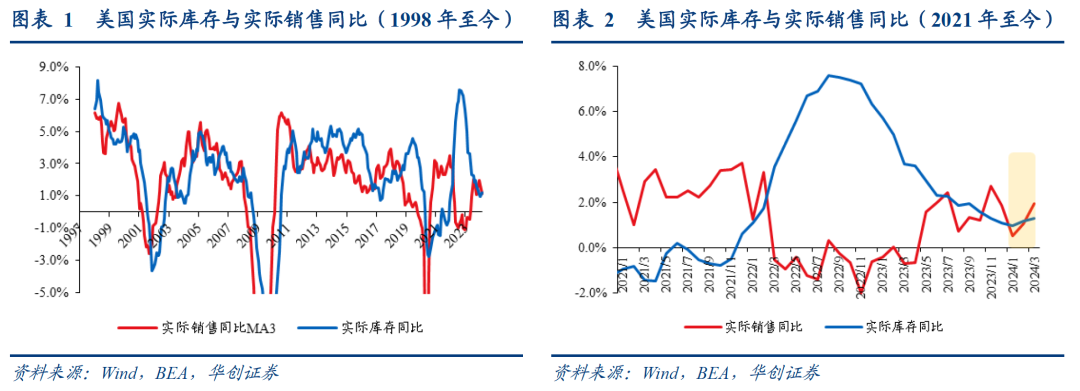

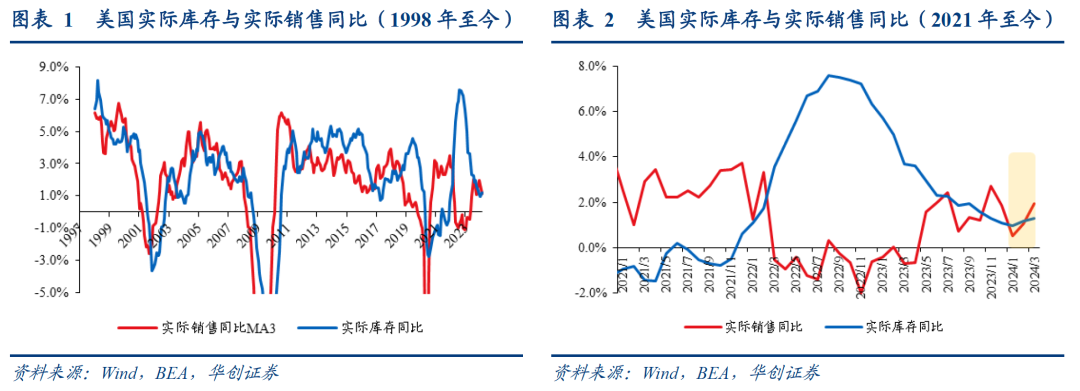

根据实际销售同比、实际库存同比来划分实际库存周期的四个阶段:主动补库(实际销售同比上行+实际库存同比上行),被动补库(实际销售同比下行+实际库存同比上行),主动去库(实际销售同比下行+实际库存同比下行),被动去库(实际销售同比上行+实际库存同比下行)。

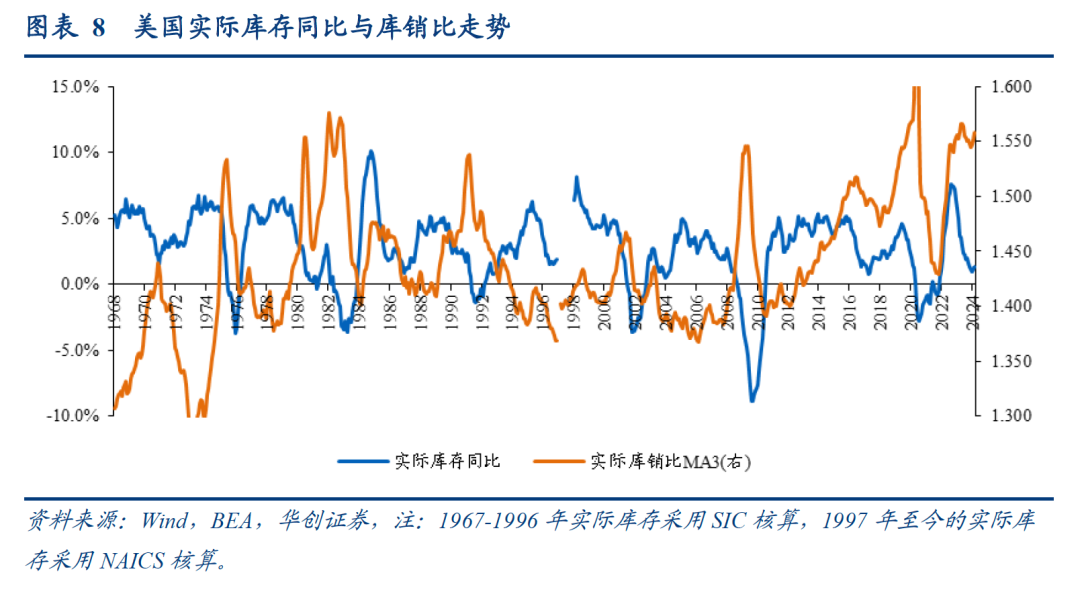

从去年下半年开始,实际销售同比触底回升,实际库存同比持续下降,美国进入被动去库阶段。今年1-3月(最新数据更新至3月),实际销售同比横盘震荡,实际库存同比从1%触底回升至1.3%。我们判断,从今年1季度开始,美国或已进入弱幅度的补库阶段。

二、从需求视角看未来半年:持续偏弱补库,但有“抢出口”扰动

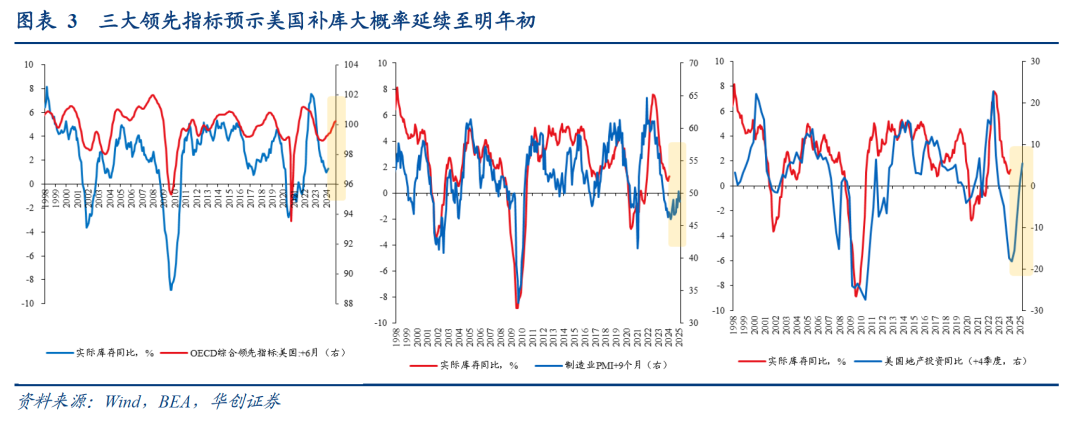

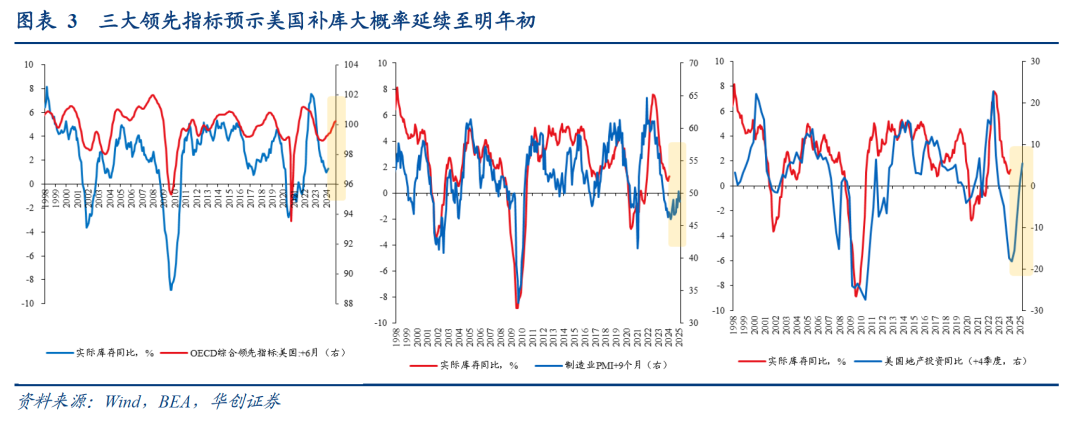

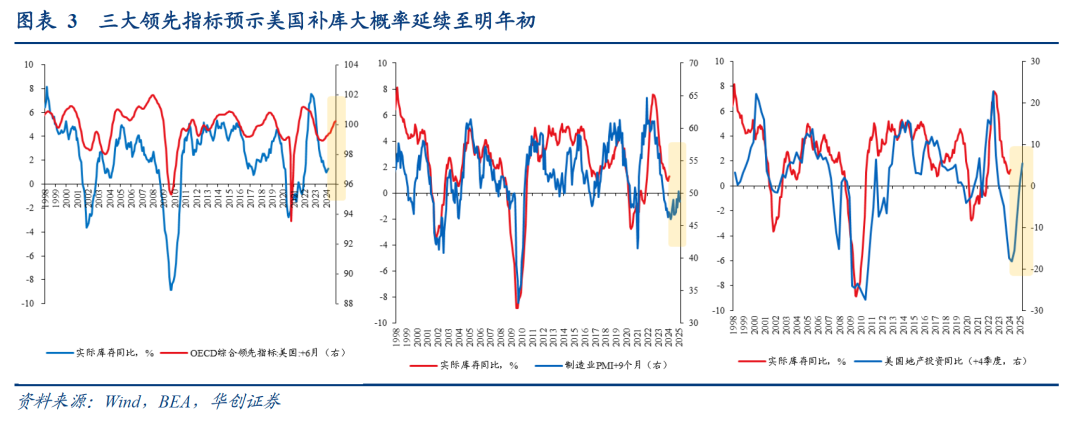

从多个领先指标来看,直到明年年初,美国大概率仍将处于补库周期,但补库幅度的不确定性较大。从经济逻辑出发判断,补库可能偏弱。但扰动在于,拜登与特朗普的关税“逐高竞赛”趋势显现,关税政策的上行风险可能推动美国进口商提高合意库存,带来“抢进口”现象,加大下半年的补库波动。美国经济中,对补库需求敏感度较高的三大指标——地产投资、制造业PMI和OECD经济领先指数——均预示,直到明年年初,美国或仍将处于补库周期。地产投资增速在去年1季度见底,该指标领先实际库存同比约4个季度。制造业PMI和OECD经济领先指数在去年二季度见底回升,其领先实际库存同比约2-3个季度。

综合来看,未来半年美国继续补库(实际库存同比上行)是较大概率事件。1998年至今,3个领先指标中,有2个及以上回升,未来半年,实际库存同比回升的胜率为71%。用3个领先指标对实际库存同比进行普通OLS拟合,调整R方为0.6。

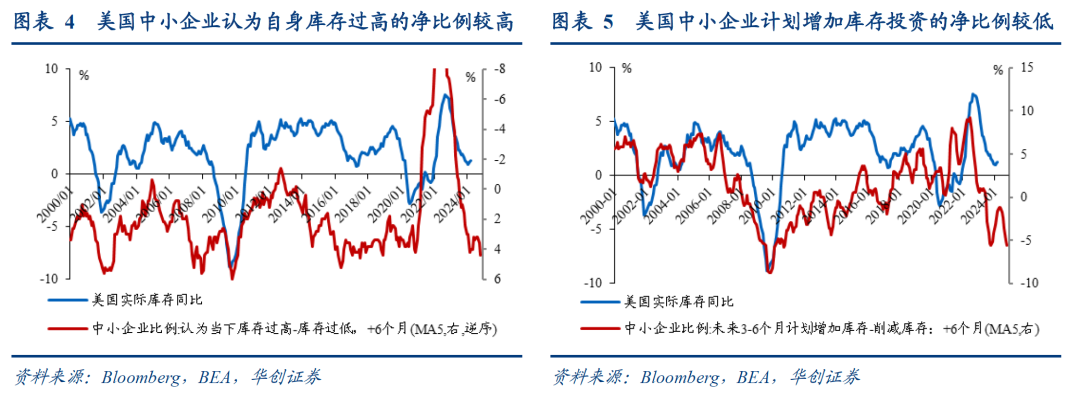

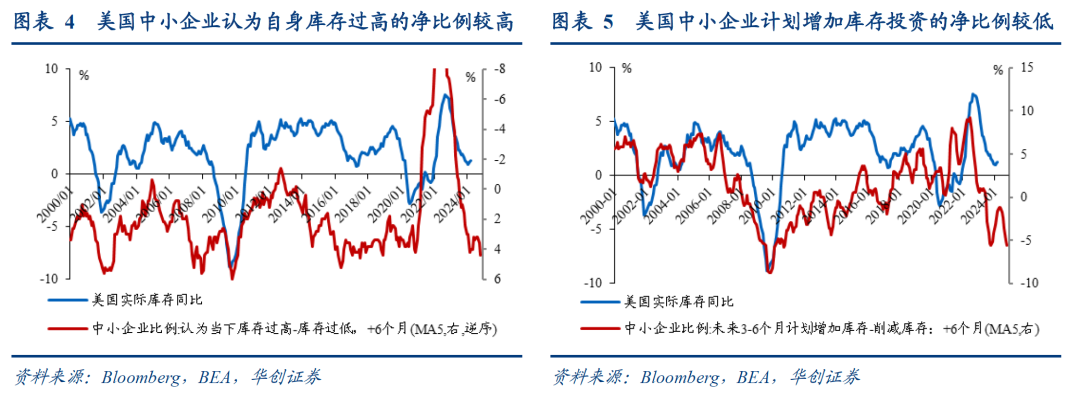

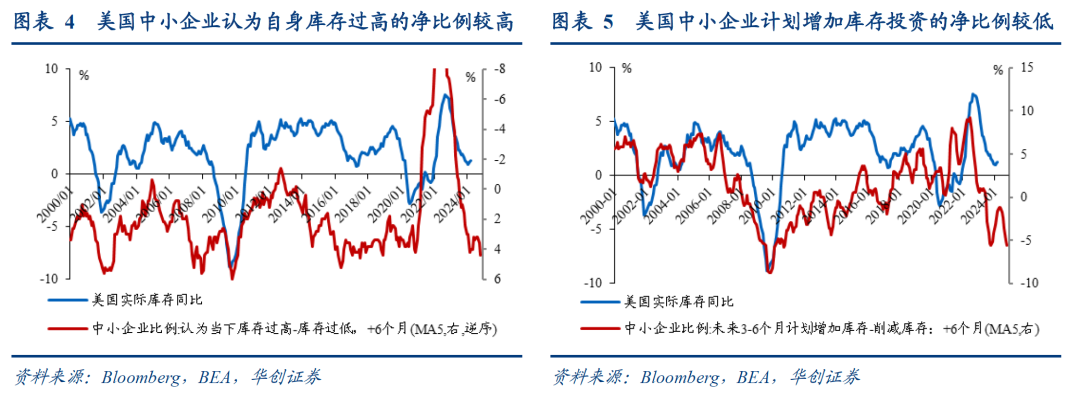

企业对库存水平的主观感知偏高,计划增加库存投资的企业比例较低。目前美国中小企业中,认为库存过高的比例仍明显高于认为库存过低的比例,因此,计划未来3至6个月增加库存投资的中小企业净比例(计划增加库存投资的企业比例减去计划减少库存投资的企业比例)也处于历史较低位。上述两个指标均领先美国实际库存周期约2个季度,可能预示今年美国补库的力度偏弱。

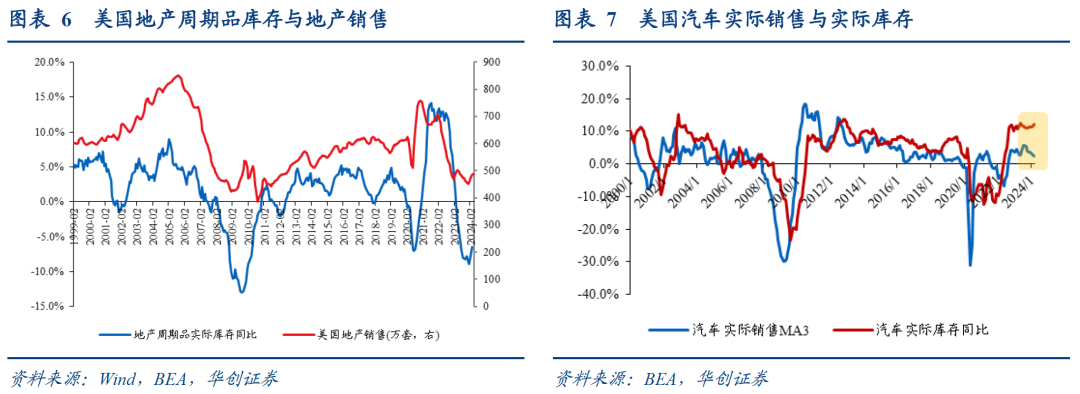

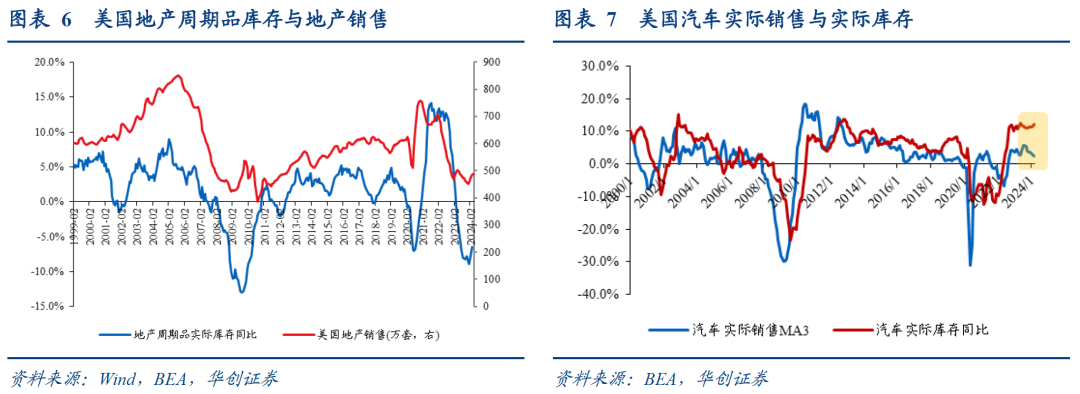

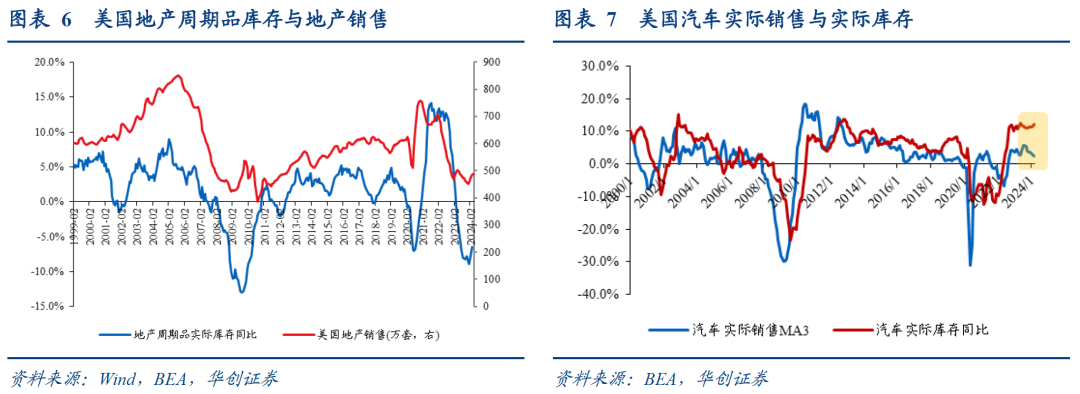

地产链条和汽车链条补库动力可能不足。2022年以来,受家庭消费结构再平衡影响,美国商品消费尤其是耐用品消费一直较弱,此外,地产周期品和汽车还额外受到借贷成本快速上升的拖累。目前我们基准预计美联储今年降息可能只有一次,则今年高利率环境还将持续,仍会对美国地产销售和汽车消费构成压制,并且当下汽车库存本身还处于偏高水平,因此,地产链条和汽车链条今年的补库动力不足。因上述两个行业分别占总体库存的比重约6%、16%,将会拖累整体的补库幅度。

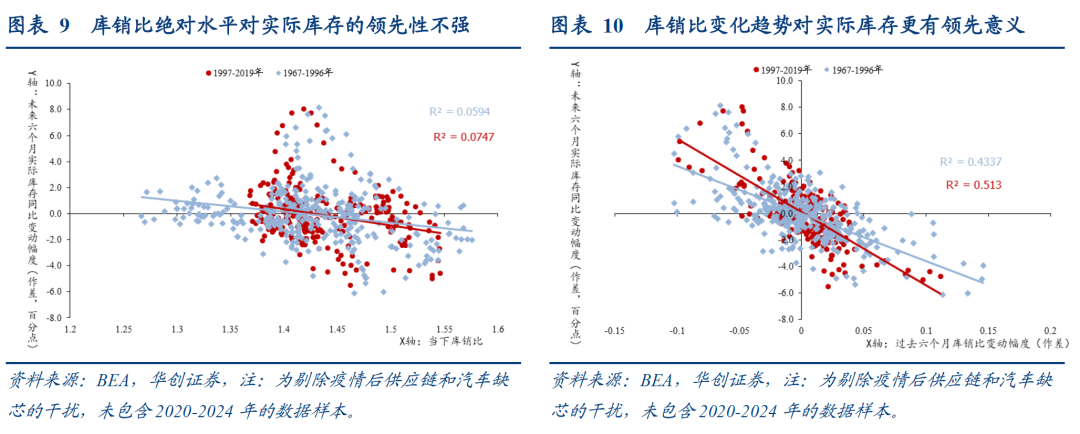

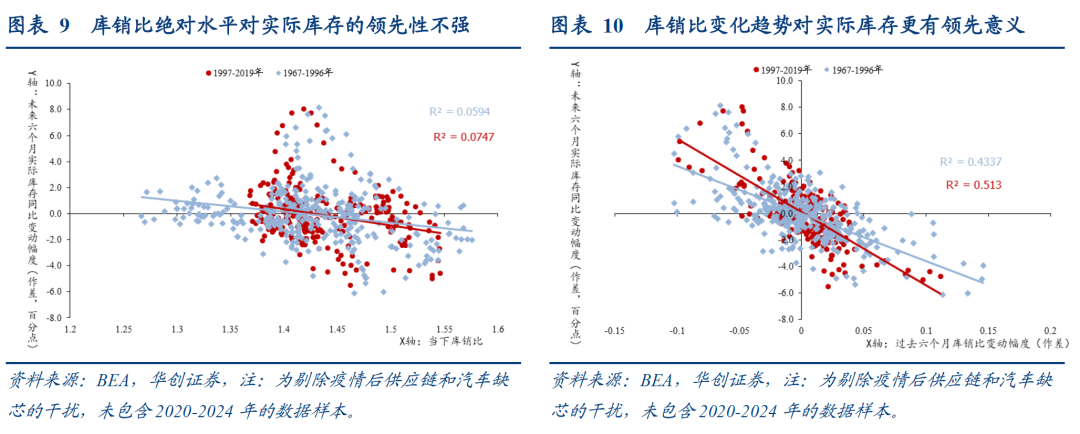

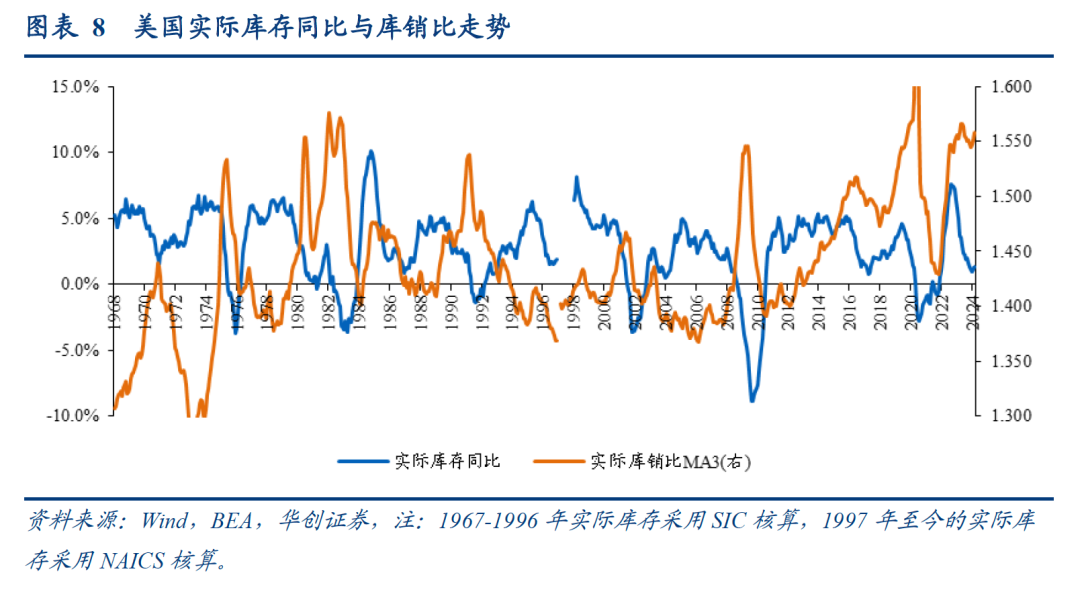

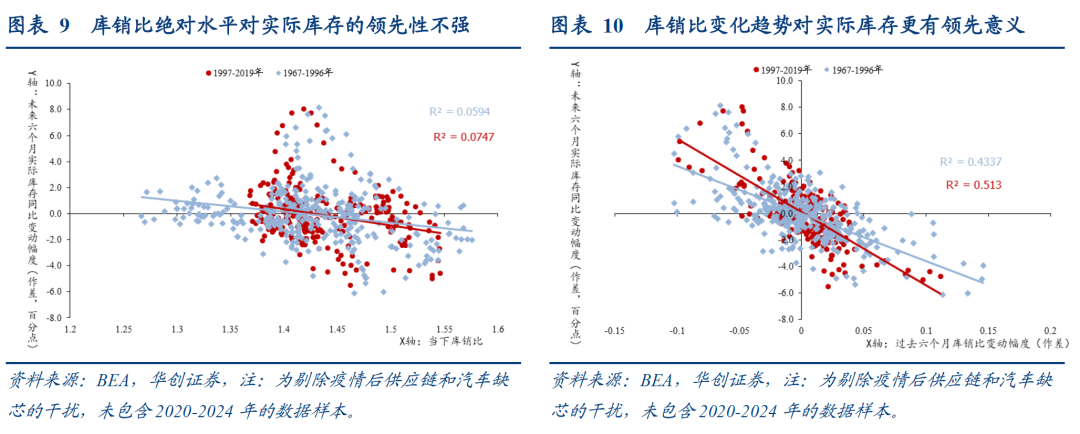

库销比的变化趋势对实际库存周期更有领先意义,而非绝对水平。目前美国实际库销比处于历史高位(1997年以来95%分位),但这并不是制约后续补库的关键要素。根据历史经验,由于宏观库存水平的变化存在趋势性(第三节阐述),实际库销比的绝对水平对实际库存周期的领先性不强。

我们发现,过去六个月的实际库销比变化趋势对未来六个月的实际库存同比变化具有较好的领先性。从这一维度来看,去年下半年以来,美国实际库销比下行尚不明显,该指标对未来半年实际库存同比的指引尚不清晰,可能侧面佐证下文对未来半年补库幅度较弱的判断。

美国总统大选中的关税“逐高竞赛”趋势,可能带来“抢进口”的补库扰动。今年美国总统大选,在拜登和特朗普的经济政策取向中,关税“逐高竞赛”(作者将之定义为:竞相提高或承诺提高美国进口商品关税以获取民意支持)愈发明显,“关税牌”成为大选政治工具。关税政策的上行风险可能推动美国进口商在下半年尤其是四季度提高合意库存水平,带来“抢进口”现象,或加大下半年的补库幅度。

特朗普在去年下半年提出“普遍基准关税”的设想(对美国所有进口商品征收10%的基准关税),今年年初提议将所有从中国进口商品关税提高至60%[1],今年3月提出对进口汽车征收100%关税。

与特朗普的关税政策提议针锋相对,拜登在今年5月份发起新一轮对华关税摩擦,对从我国进口商品征收 25%(钢铁、铝、锂电池、船岸起重机、医用手套等)、 50%(半导体、太阳能电池等)和 100%(电动汽车)不等的关税[2]。(详情参见《如何看待拜登宣布加征对华关税?》)

在拜登政府对自中国进口电动汽车征收100%关税后,特朗普表态会对在墨西哥制造的中国电动车征收200% 的关税[3]。

对企业而言,安全库存是指为应对意外的需求和供应链冲击而需要持有的额外存货。在需求不确定性尤其是供应链扰动较多的时期,企业需要持有更多库存。在宏观层面亦是如此,整体经济运转也需要保有一定的宏观库存水平(以实际库存/实际GDP衡量)。

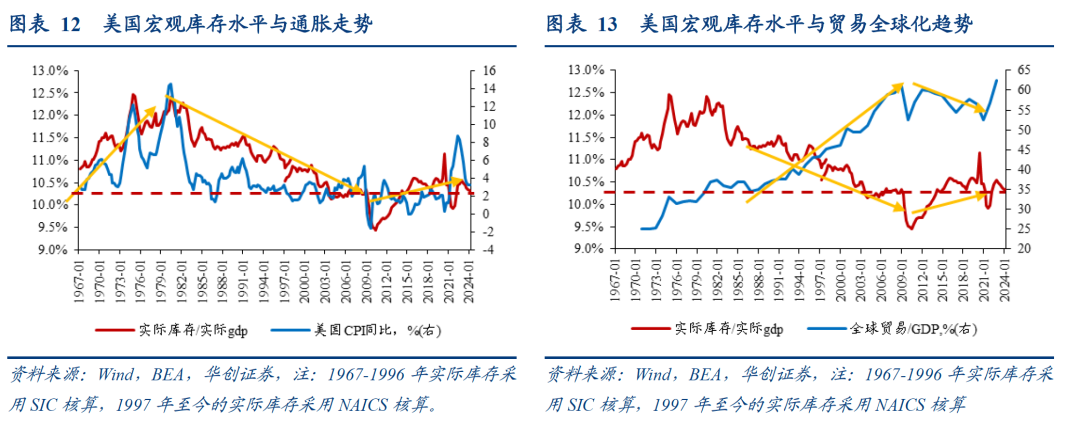

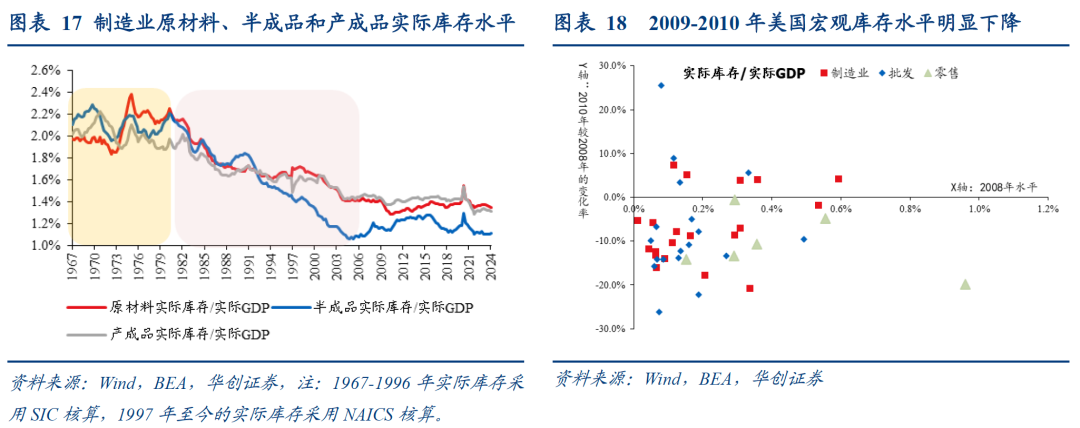

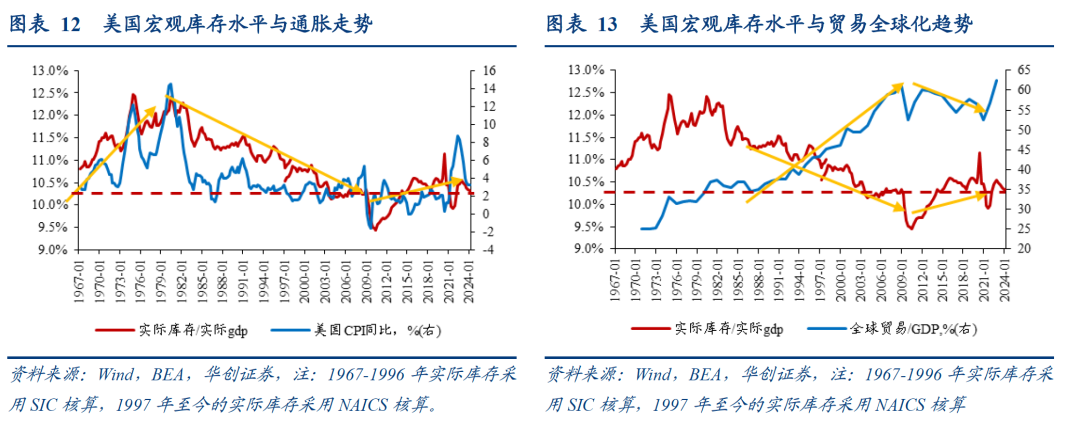

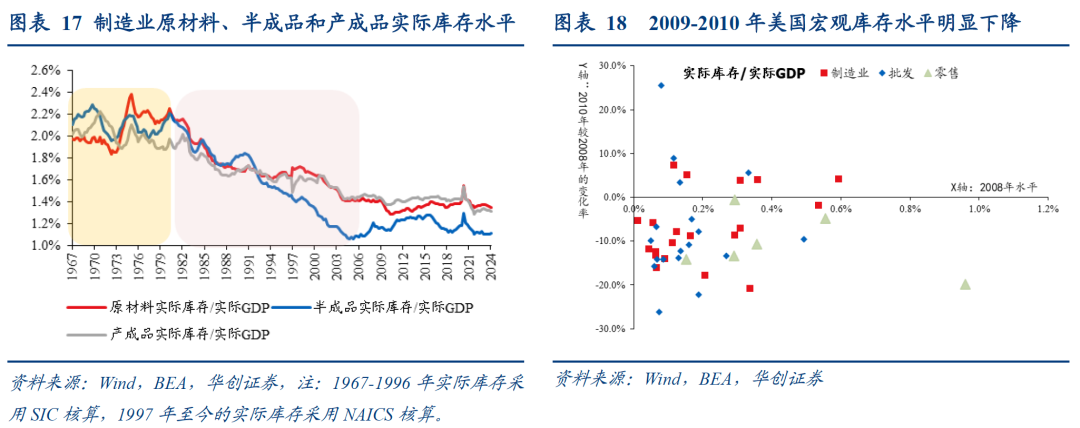

1970年代以来,美国宏观库存水平先后经历上升(1970年代-1980年代初)、持续下降(1980年代初-2008年)、急剧下降再回补(2009年-2014年)、低位震荡(2015-2019年)、波动加大但中枢回落(2020年至今)的过程。

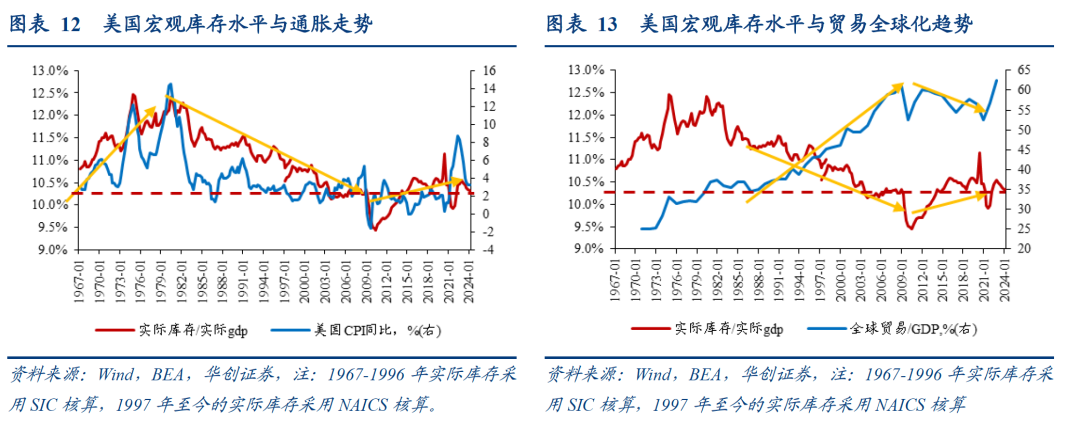

我们认为,贸易全球化和供应链管理、通胀波动、经济政策不确定性是影响过去几十年美国宏观库存水平变动的主要因素。

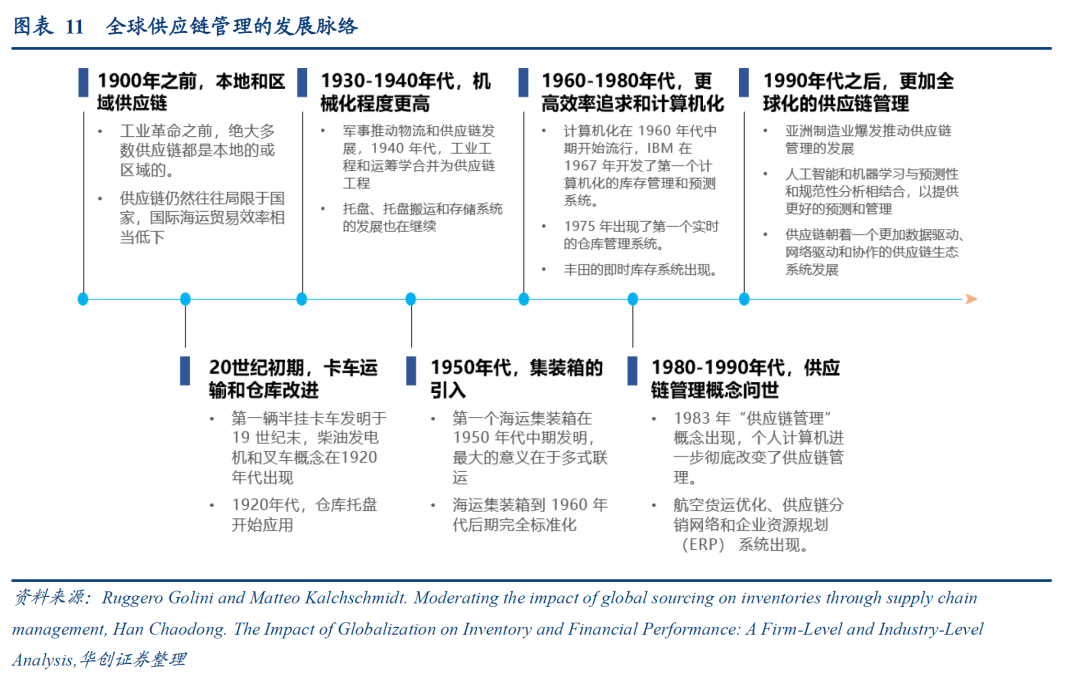

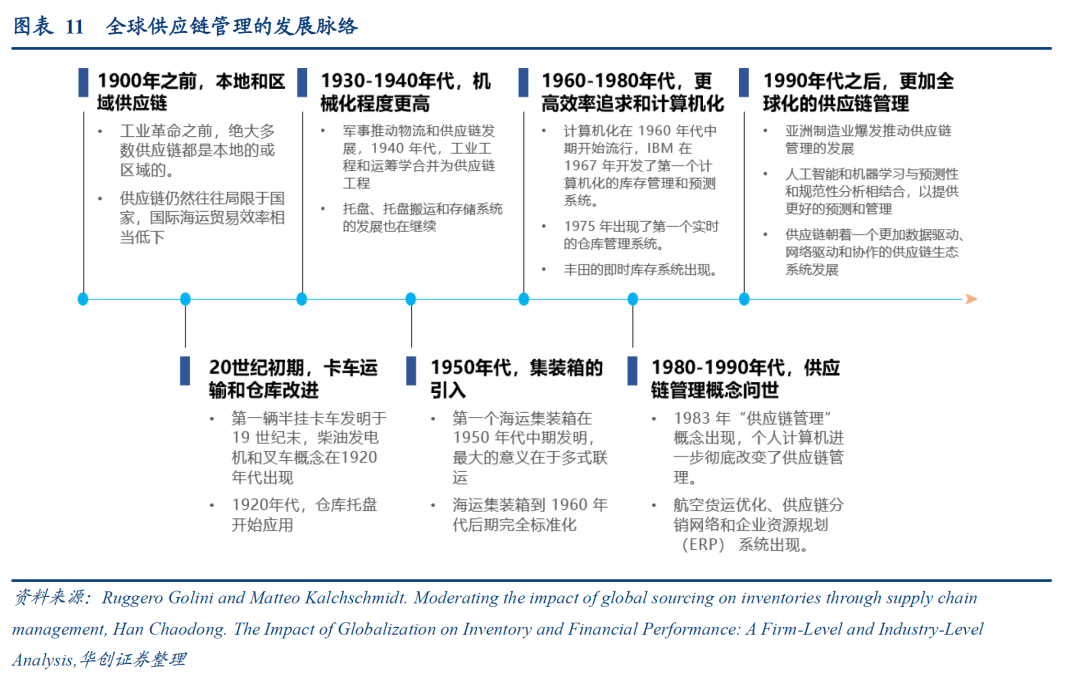

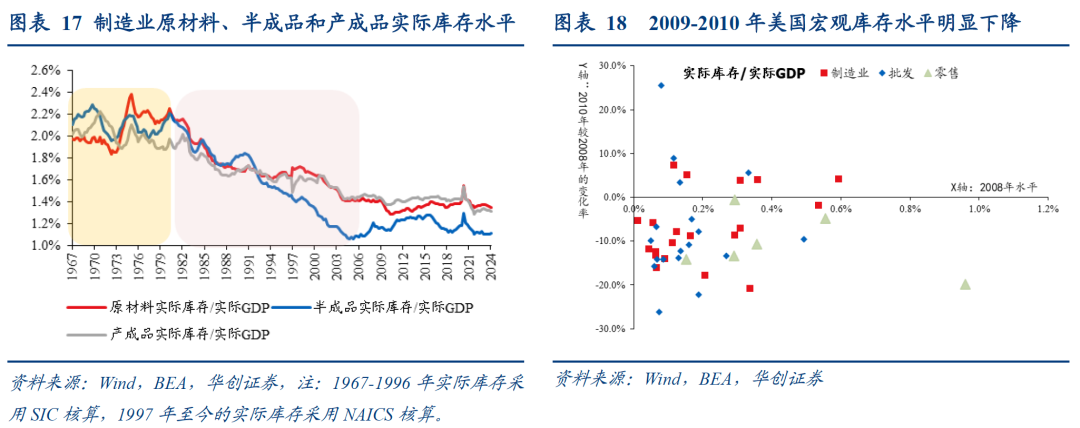

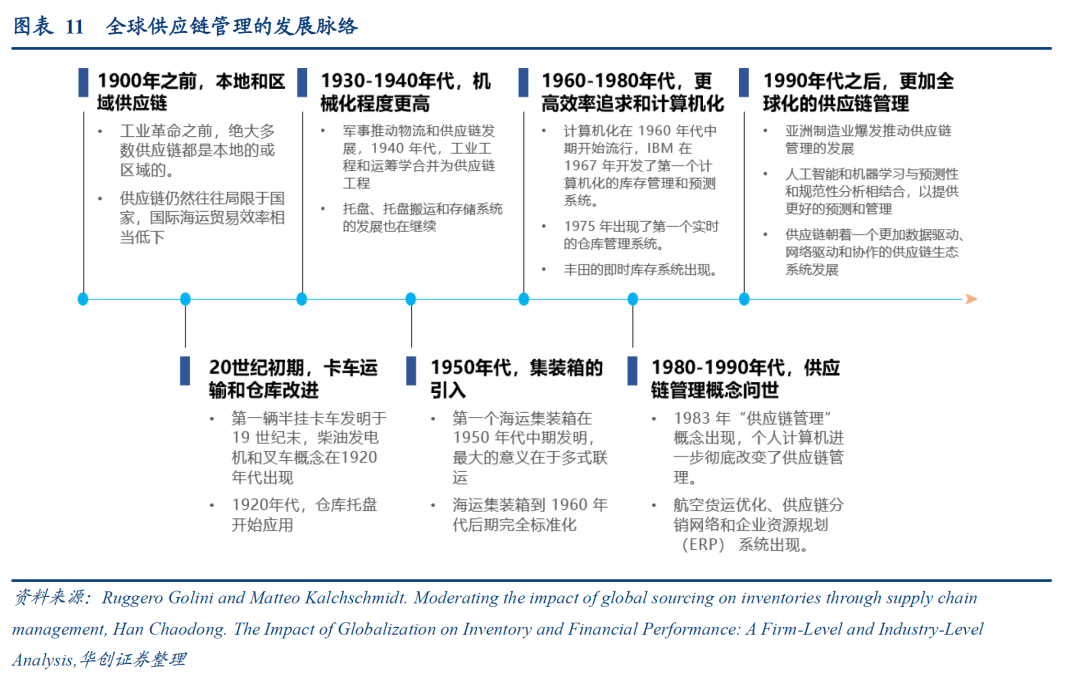

第一,交通和供应链管理的发展完善推动了从1980年代贸易全球化兴盛以来至次贷危机前的库存水平下降。贸易全球化使企业可以在全球范围内寻求更低价或高效率的采购,但供应链的地理距离扩大及复杂化,导致交货时间更长更不确定,企业持有更高的库存水平[4]。特别的,对中国投入品依赖的加深带来的交货不稳定性,被认为是美国制造业库存水平自2005年以来出现趋势上升的重要因素[5]。但1980年代以来,交通运输的发展和“供应链管理”概念的提出和快速完善,可能抵消了贸易全球化对库存的负面影响,推动库存水平持续下降(Golini and Kalchschmidt (2011[6]、2015[7])),也有利于企业提高财务绩效[8]。

第二,通胀高企时期,库存水平倾向于上升。通胀快速上升或推动企业增加库存,在宏观层面体现为整体库存水平的上升,典型案例是1960年代末至1980年代初期,这在早期文献中就不乏论证(Kyläheiko(1985)[9], Akhtar(1983)[10])。其背后的逻辑在于:1)通胀上升可能带来本币贬值,在供应链的全球化背景下,企业增加对海外市场的采购有利于对冲本币贬值的购买力亏损(Konieczny(2007)[11])。2)蒙代尔-托宾效应表明,当通胀上升时,将导致企业增加实物资本投资(厂房、设备和库存),减少货币持有量。

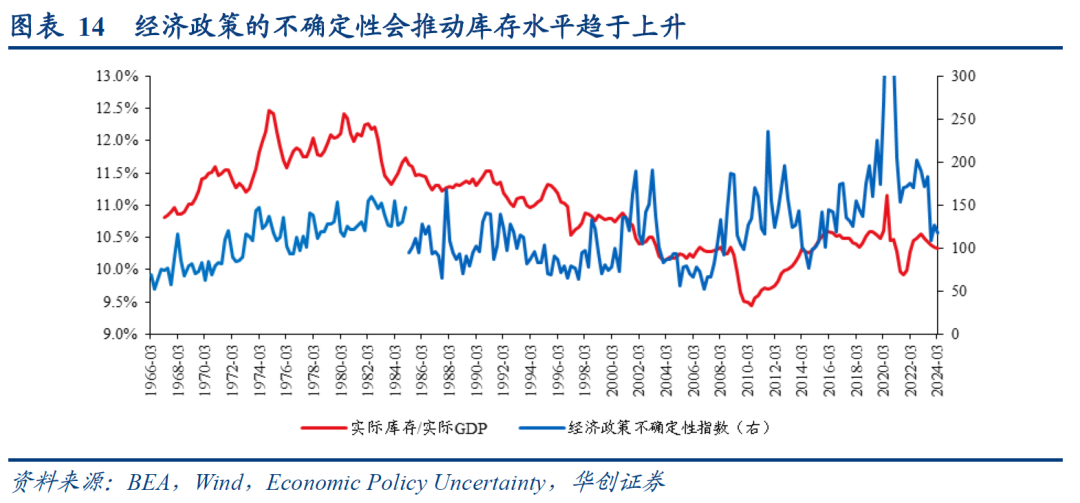

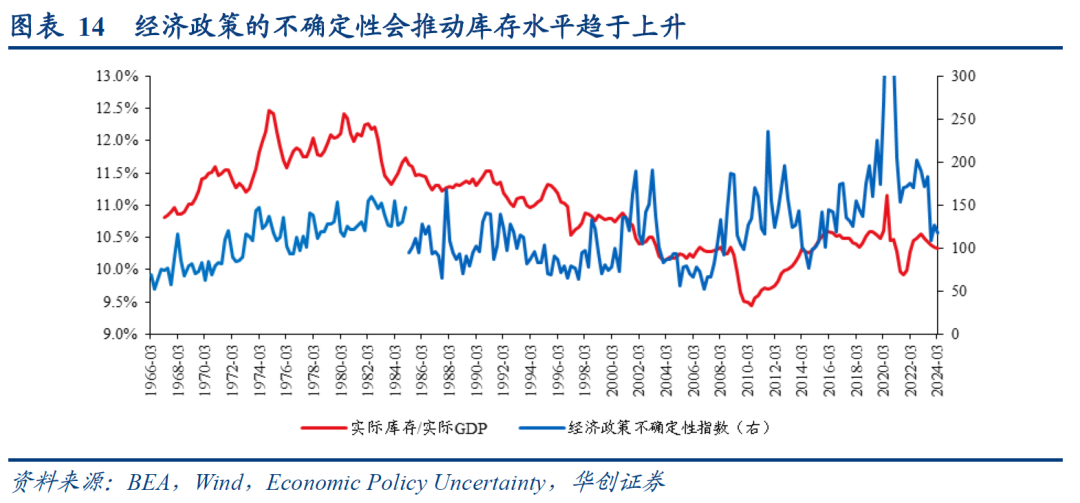

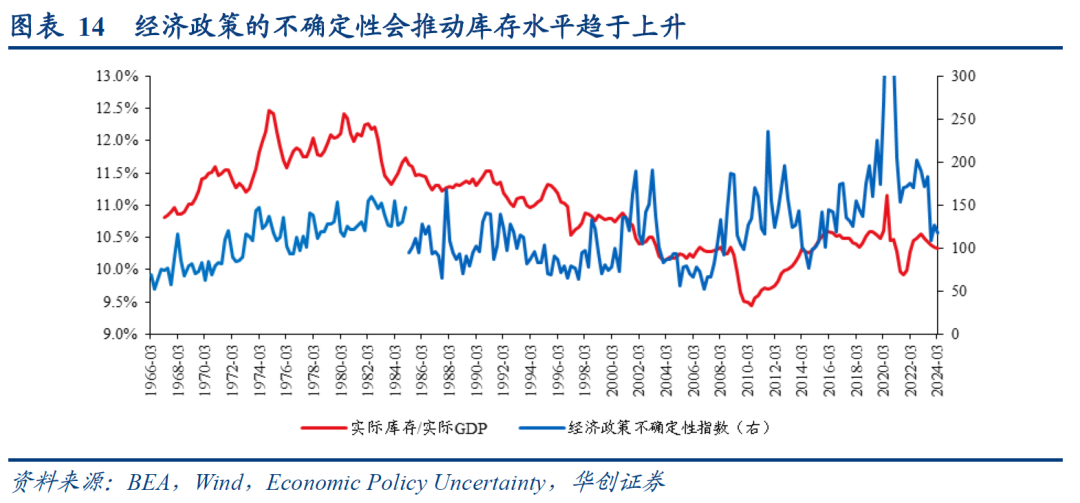

第三,经济政策的不确定性会推动库存水平趋于上升。经济政策不确定性指数(economic policy uncertainty index, EPU)是衡量由财政政策(特别是税收政策和政府支出)、货币政策、医疗保健政策、国家安全、金融监管、债务和货币危机、福利计划和贸易政策引起的宏观经济不确定性的指标,其峰值通常发生在选举、战争、债务上限辩论等前后时期[12]。经济政策的不确定性——体现为EPU上升,会推高制造业企业的库存水平,证实了随机中断将提高安全库存水平的现有理论[13]。从数据来看,除金融危机之外,1960年代以来,EPU上升通常伴随着美国宏观库存水平的下降,反之亦然。

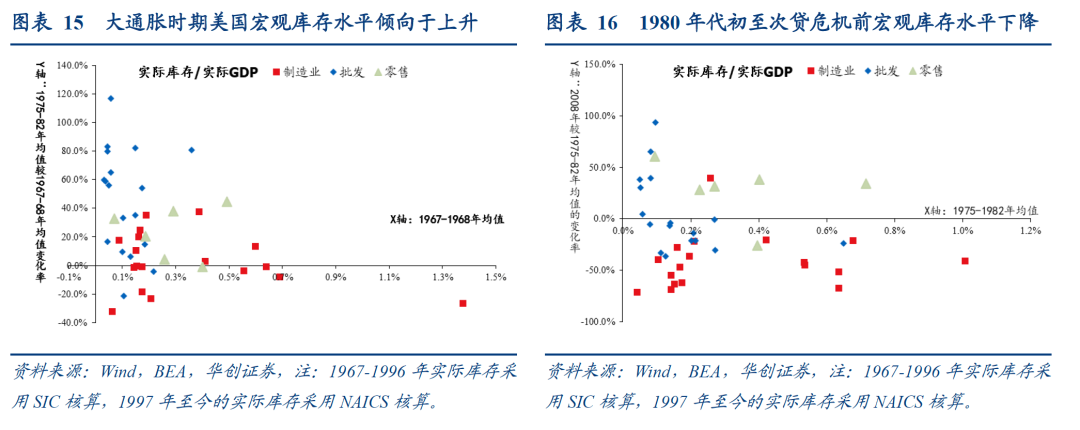

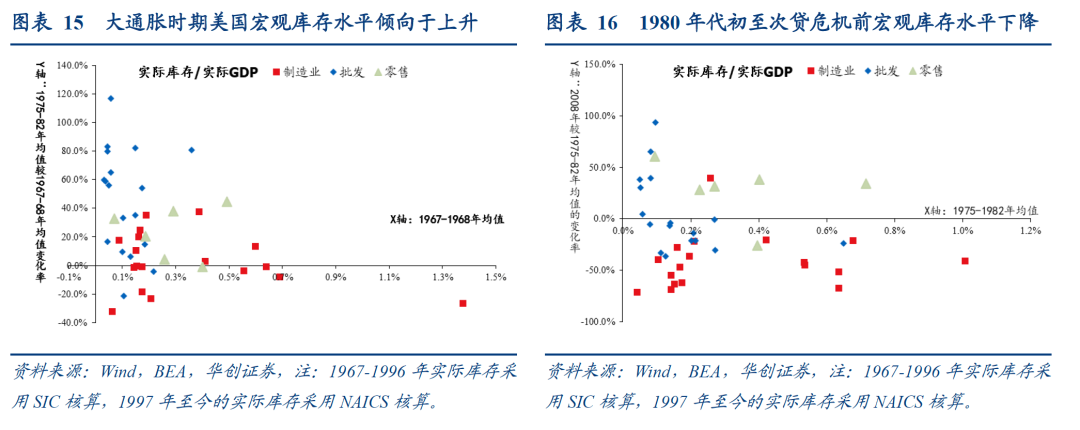

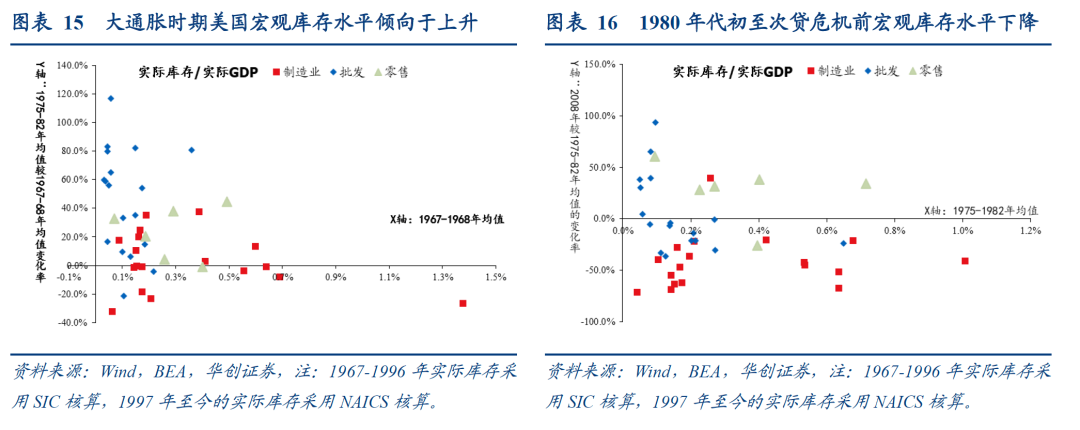

1、在大通胀时期(1970年代至1980年代初),伴随经济政策不确定性的趋势上行,美国宏观库存水平上升,企业增加库存是普遍的,并不局限于某一特定行业。与1967-1968年相比,接近70%的行业在1975-1982年间都提高了库存水平;并且原材料库存水平的增幅更为明显,因为相比于半成品和产成品,原材料的价格弹性更大。

2、在通胀缓和、贸易全球化和供应链管理发展的时期(1980年代初至2008年),伴随经济政策不确定性的趋势下行,美国宏观库存水平下降,企业减少库存也是普遍的,也不局限于某一特定行业。与1975-1982年相比,到2008年,约70%的行业都减少了库存水平;并且半成品库存水平的降幅更为明显,因其在全球分工和供应链发展中可能更加受益。

3、次贷危机带来的负面需求冲击导致2009-10年美国宏观库存水平大幅下降,直到2014年才恢复至2008年的水平。在2009-10年,美国有80%的行业,其库存水平均明显下降;并且之后的库存回补较为缓慢,直到2014年才恢复至金融危机前的水平。背后的原因可能是,危机时期,短期内积极减少库存可以增加企业的流动性[14];此后则因企业对未来需求走向的不确定性相对较高,导致库存投资复苏缓慢[15]。

从疫情后供应链扰动频发、美国经济政策不确定性可能上升以及目前宏观库存水平处于低位的三个视角出发,预计中期维度内(1-3年),美国宏观库存水平中枢或趋于回升。

第一,后续供应链的扰动可能会成为常态,主要影响因素包括以中东地区为代表的地缘政治冲突、贸易问题在中美关系中的重要性重新上升。此外,在经历疫情对全球供应链中断的冲击后,为提高未来免受此类冲击的可能性,企业更倾向于提高库存水平,弹性的重要性上升,效率的重要性下降;并且因投入品的对外依赖度更高,提高投入品库存水平可能会是长期趋势[16]。

第二,美国经济政策的不确定性可能趋于上升,主要影响因素包括:美国总统大选、两党候选人的国内经济政策取向分歧明显(详情参见《七问2024年美国总统大选》)、对外关税政策的不确实性以及2025年的债务上限问题等。

第三,美国宏观库存水平当下处于历史低位。截止今年1季度,美国实际库存占实际GDP的比例约10.3%,已经降至除2010-2014年(次贷危机影响)、2021年(疫情影响)以外的历史最低水平。

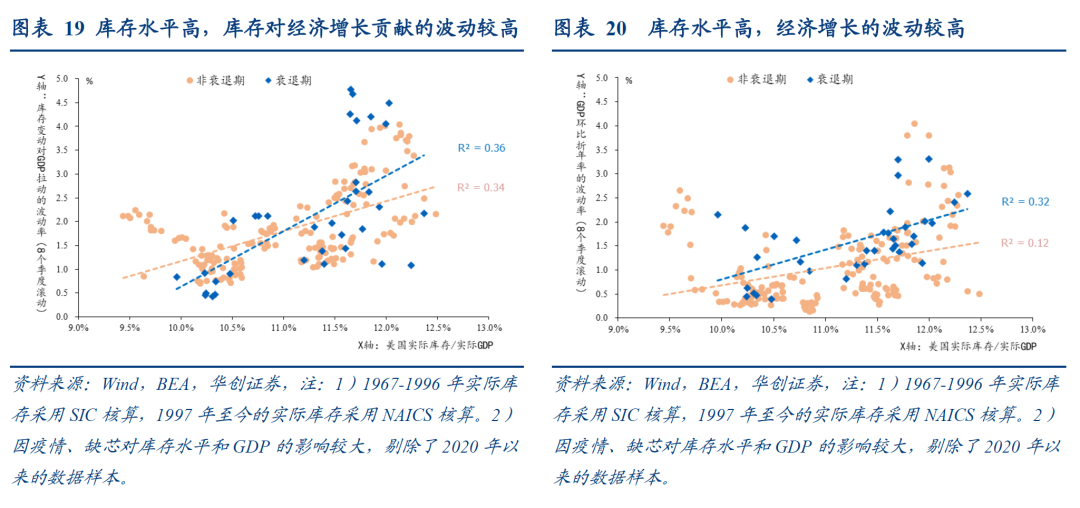

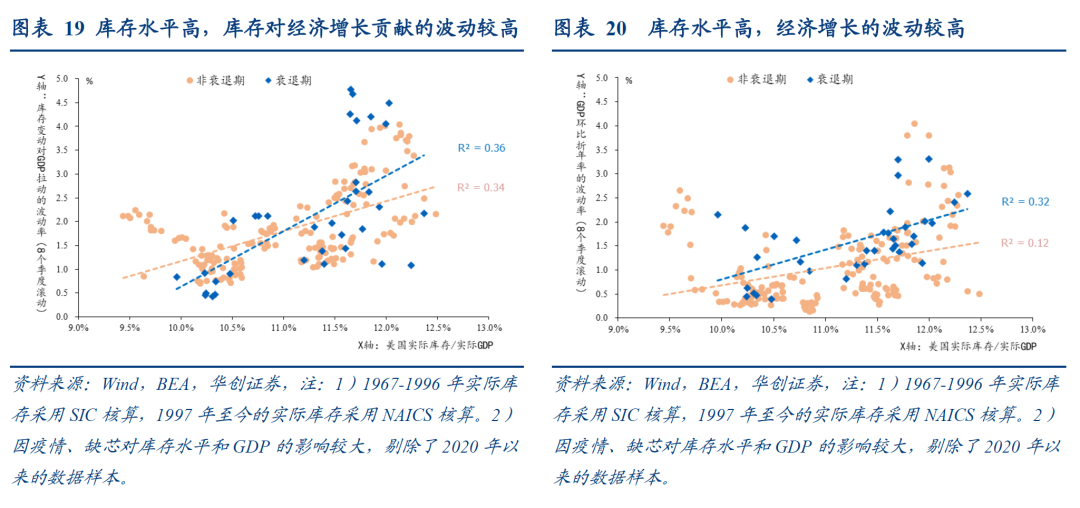

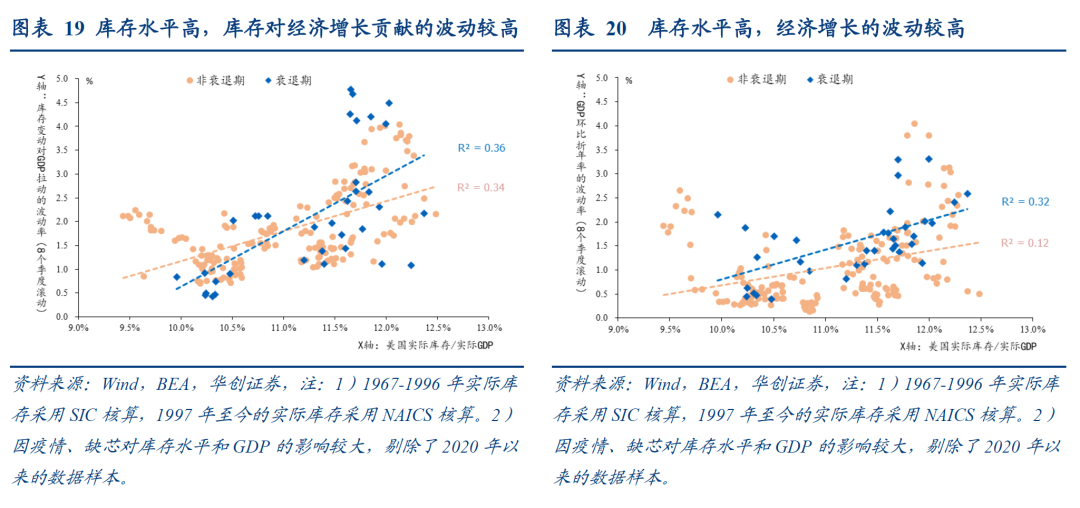

随着宏观库存水平的上升,库存变动对经济增长贡献的波动会上升,也会间接提高经济增长的波动率,进而放大大类资产价格波动。

宏观库存水平的回升,可能会增强补库持续性(实际库存同比在中高区间震荡),比如2010-2014年、1976-1979年、1987-1989年,最典型的案例是2010-14年。受次贷危机冲击,2010年美国实际库存占实际GDP的比例降至1967年有数据以来最低。在经济修复叠加宏观库存水平回补的背景下,推动2010-2014年美国的实际库存同比持续高增。

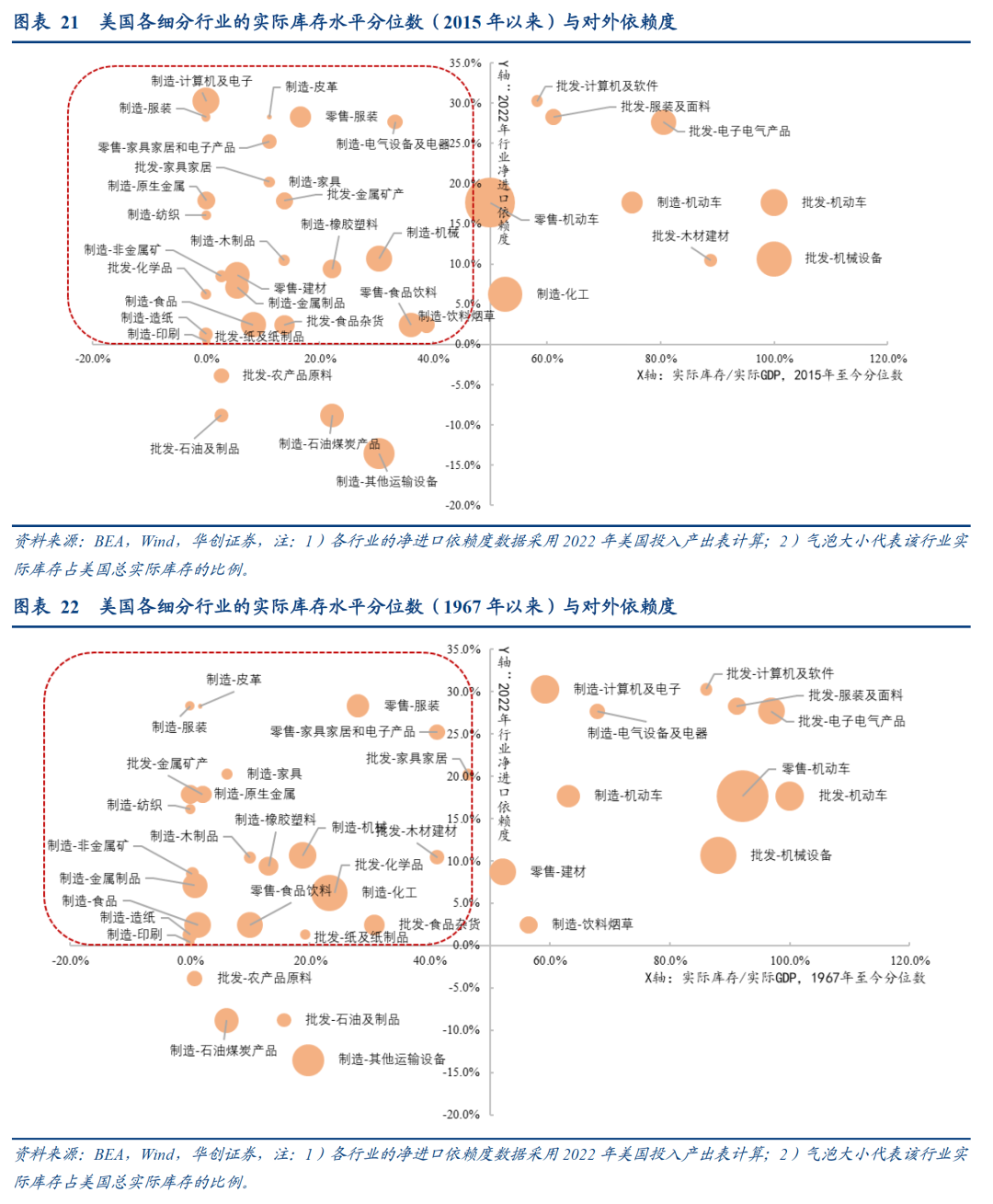

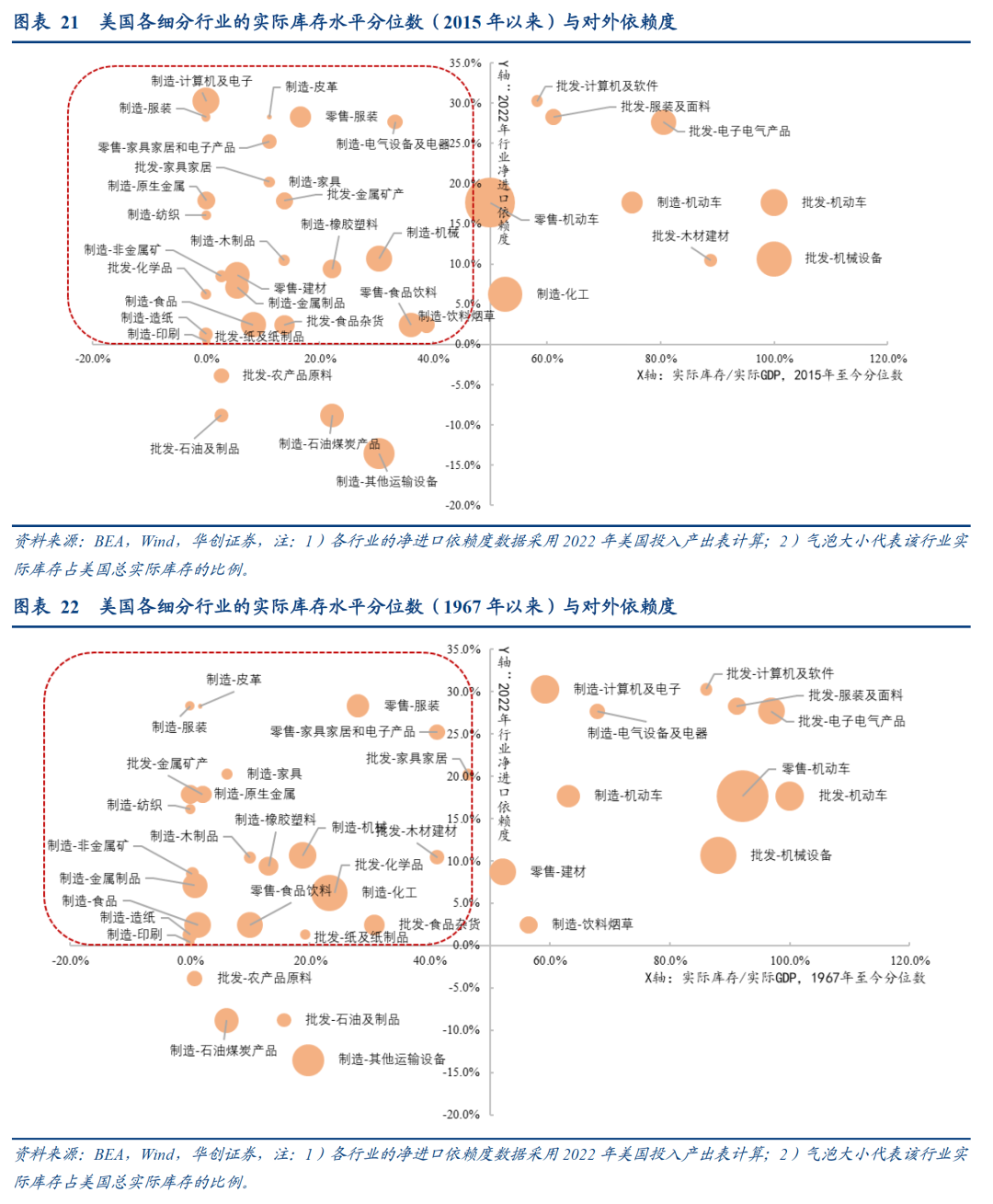

在宏观库存水平回升、补库持续性增强的背景下,不同的行业存在差异,可能会带来我国对美出口的结构性机会。

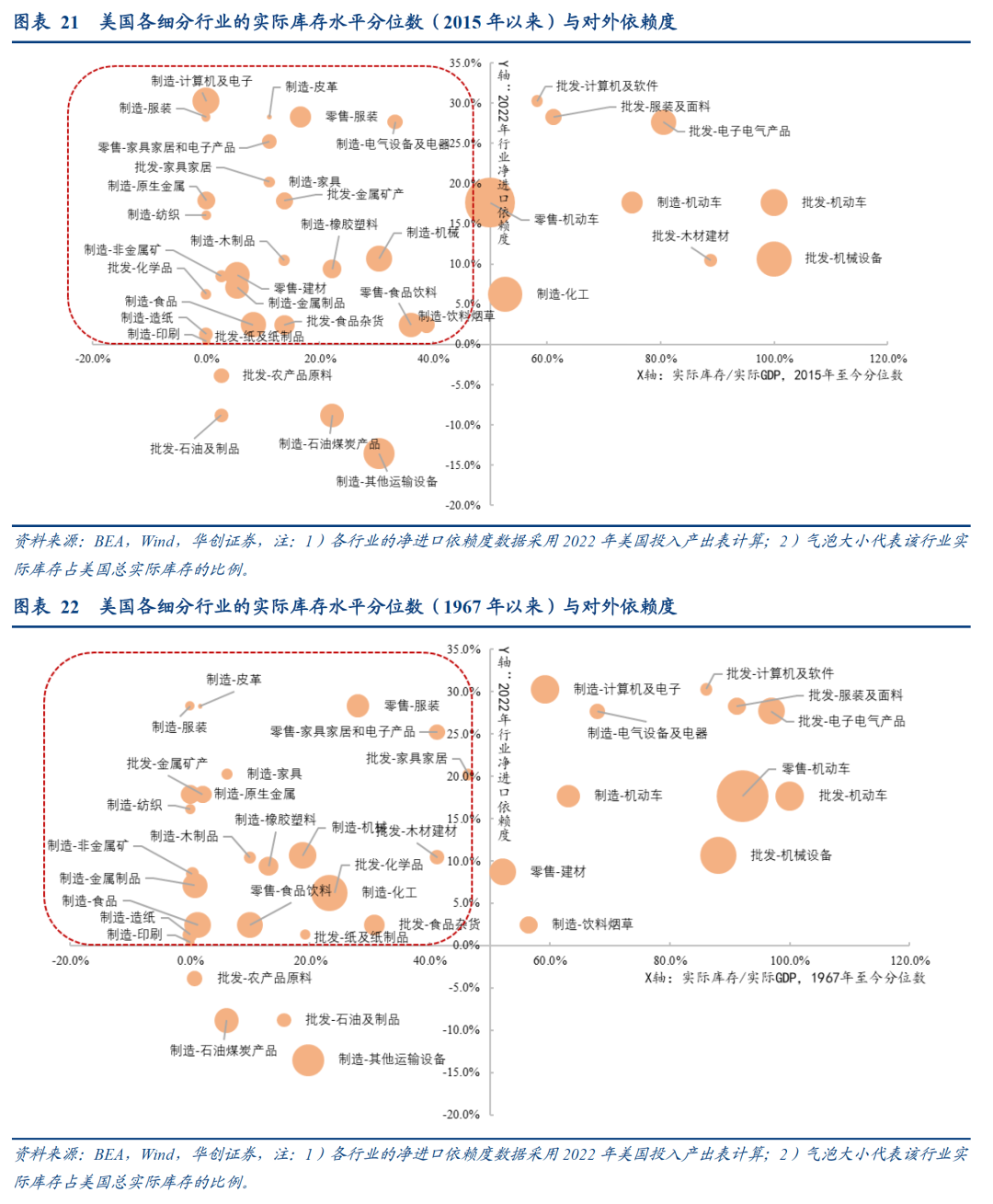

首先,在宏观因素推动库存水平上升时,库存回补在行业层面也是普遍的。因此行业库存水平目前越低,补库的持续性可能越强。以2015年以来的行业库存水平分位数为基准,补库持续性更好的可能是:1)制造业:计算机和电子、纺织服装和皮革、非金属矿、原生金属、金属制品、除汽车外其他运输设备、家具、食品、造纸和印刷、石油产品、橡胶塑料;2)批发业:家具家居、金属矿产、纸制品、农产品原料、食品杂货、化学品、石油制品;3)零售业:家具家居和电子产品、建材、服装。

其次,在上述行业基础上再考虑各行业的对外依赖度,可大概筛选补库对进口拉动更有利的行业,主要是:1)制造业:计算机和电子、纺织服装和皮革、家具、原生金属、橡胶塑料;2)批发业:家具家居、金属矿产;3)零售业:家具家居和电子产品、服装。

最后,再次考虑各行业进口中的我国份额,可大致框定补库对我国对美进口拉动较为有利的行业,主要是:1)制造业:计算机和电子(偏电器元件等中间投入品)、纺织服装和皮革、家具、原生金属、橡胶塑料;2)批发业:家具家居、金属矿产;3)零售业:家具家居和电子产品、服装。

但有两个特殊情况需要考虑:第一,今年美国地产销售难以趋势回升,家具家居等地产周期品的补库幅度可能暂时会受限。第二,我国对美出口的基本金属主要是钢铁,可能面临贸易制裁的风险。

2023年,美国各行业或产品进口中,我国所占的份额为:电子元件(13.3%)、计算机及零部件(34.0%)、家电(32.2%)、家具(25.5%)、纺织服装(24.4%)、橡胶制品(7.6%)、塑料(7.4%)。

还在为买什么而犹豫不决吗?跟随投资大师巴菲特的步伐,点击这里查看,获取他的投资智慧。夏季狂欢, 限时优惠券立即领取!