股市暴跌54%、滞胀来袭?美联储模拟AI泡沫破裂极端情景

很多专家认为,美国正在步日本后尘,面临经济停滞,政府债务规模巨大,以及不得不靠央行主导金融市场才能维系整体经济和金融市场的运行。

这种观点有些道理。美国政府债台高筑,预算管理也愈发没有纪律。而且,三十年来,美国经济增速持续下滑,财政主导日渐成为常态而非特例。

尽管美国或许正走在与日本相若的道路上,但情况远没有日本那么严峻。日本和美国之间存在着很多值得深入探讨的差异。

并非所有的资产泡沫都一样

日本当前的核心问题仍然是1989年房地产和股市泡沫崩盘。

要了解那场泡沫的程度有多严重,可以参考Ben Carlson的文章——《历史上最大的资产泡沫》。

从1956年至1986年,日本的土地价格飙升了5000%,然而在同一时期,消费者价格仅仅翻了一番。

到了1990年,日本的房地产市场价值已然是美国的四倍,尽管其国土面积比美国小25倍,人口也比美国少2亿。

单是东京的房地产价值就可与美国不相上下。

甚至有人估计,东京皇宫一地的土地价值,就超过了加州或加拿大在市场高峰期的全部房地产价值。

那时,有20多个高尔夫俱乐部的入会费高达100万美元。

在1989年,日经指数的市盈率达到了过去12个月收益的60倍。

而在1980年,日本占世界股市总市值的15%;到了1989年,这一比例攀升至全球股票市场的42%。

从1970年到1989年,日本大型股的年增长率超过了22%,而小盘股的年增长率更是接近30%,这样的高增长持续了整整20年!

股票占日本GDP的比重也从1980年的29%上升到1989年的151%。

那时,日本股市的CAPE比率接近100倍,远超美国在互联网泡沫高峰期的水平,后者当时仅为日本的一半。

面对这样的余震,解决方法固然多样,但最核心的问题是:是愿意在短期内承担巨大的经济代价,还是选择用几十年的时间来慢慢消化这一后果。日本选择了后者,他们选择拯救银行,并依赖大规模的政府支出来隔离经济风险。

反观美国,在过去的25年里,虽然也经历了互联网泡沫和次贷泡沫的破裂,尽管经济代价也不小,但与日本相比,其泡沫规模还是相对较小的。因此,在泡沫破裂时,美国所承受的经济和金融后果远没有日本那么严重。

银行业

在房地产和股票泡沫中,银行贷款起到了巨大的杠杆作用。但当资产价值暴跌,背后的债权往往变得毫无价值。若银行注销这些不良贷款,整个银行体系将面临崩溃的风险。因此,政府的首要目标是保护银行系统不受损害。实际上,这意味着银行无需承担这些损失。然而,这些不良贷款依然存在于银行的账目上,严重影响了它们的放贷能力。

日本央行长期将利率固定在零或零以下的货币政策,进一步削弱了银行的实力,导致收益率曲线趋于平坦。除了抑制放贷能力外,日本央行的政策还大大降低了银行放贷的财务动力。如果银行业稳健并受到放贷的激励,那么日本的私营部门经济本可以对经济增长做出更大的贡献。

相比之下,美国的银行业则显得健康且资本充裕。同时,美联储与银行体系在准备金数量上保持着高度的一致性,并随时准备在必要时提供更多的准备金。这些准备金是银行进行贷款所必需的资金。

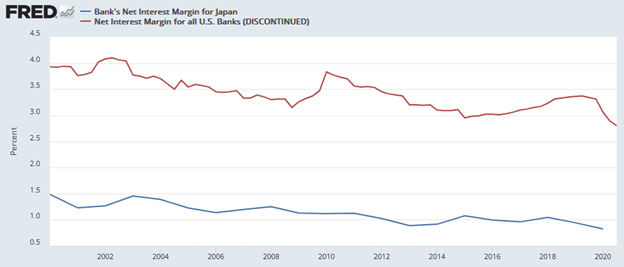

下面的图表对比了日本和美国银行的净息差,从中可以看出与日本的竞争对手相比,美国银行在放贷方面的财务动机有多么强烈。

美国与日本银行业净息差

除非发生严重的金融危机,否则没有理由认为美国的银行会像日本的银行那样受到限制。

国家主导的资本主义

如前文所述,日本银行在过去35年的多数时间里放贷能力疲弱。鉴于银行如同僵尸般的经营状况,政府肩负了推动经济增长的重大责任。因此,相较于典型的资本主义经济,日本政府在经济管理上扮演着更为重要的角色。

资本主义的一个核心理念是,当自由市场依据商品和服务的供需关系来定价时,资源能够被最有效地分配到最具生产力的领域。一般而言,资源的有效利用能够促进经济增长,从而实现工资水平的提升和更广泛的财富分配。然而,政府的干预会在一定程度上削弱资本主义的效用,因为资本可能并未投入到最能发挥其效用的领域。

二战后的政策选择

第二次世界大战结束后,日本选择了资本主义发展道路,但这种资本主义是由国家主导的。在战后初期的一二十年中,这种国家主导的模式或许是必要的,因为当时的日本无论在物质层面还是精神层面都遭受了重创。政府推动的快速工业化和经济发展为日本带来了显著的好处。然而,通过宽松的货币政策、金融管制的放松、税收激励政策以及基础设施投资,日本政府的政策在推动房地产和股市泡沫的形成中扮演了至关重要的角色。

当泡沫破裂后,政府被寄予厚望来刺激经济。然而,政府的干预最终导致了资源的非生产性配置。从长远来看,这种情况可能会削弱经济活动,从而延长经济的疲软期。

美国式的资本主义并非如理想中那般纯粹,但也不像日本那样受到国家的高度主导。美联储和美国政府确实在某些程度上削弱了资本主义的某些价值,同时也助长了投机和杠杆行为。但值得注意的是,他们尚未制定出像日本在上世纪80年代那样催生巨大泡沫的政策。

日元与世界储备货币

美元是世界储备货币,随之而来的是巨大的回报和复杂性。

外国通过贸易积累和消费美元。他们持有额外的美元来管理他们的经济和缓和金融冲击。这些美元被称为超额准备金,主要投资以美元计价的投资品种,从银行存款到美国国债和各种其他金融证券。随着全球经济的扩张和贸易的增加,需要更多的美元。其结果是,外汇储备增加,并通过借贷回到美国经济中。

很多国家和公司发行以美元计价的债券,以更好地促进贸易,并享受流动性充裕的美国资本市场带来的好处,这也使得世界更加依赖美元。

重点是,美国有持续的美元资金来源来偿还债务,支持美国的资产市场,并支撑经济。然而,日元没有给日本带来这样的好处。

其他因素

日本还面临人口问题。简而言之,日本正遭遇人口老龄化、低出生率以及低移民率等问题。正是这些因素,再加上其他一些缘由,共同导致了日本人口的减少,进而对其经济增长造成了不小的压力。尽管美国也面临着一系列人口方面的难题,且这些问题正在并将继续对经济增长带来负面影响,但与日本相比,其严重程度要轻得多。

美国的经济规模远超日本,且更为多元化。这在一定程度上得益于美国丰富的自然资源。美国经济覆盖了技术、金融、制造业、农业和服务业等多个领域。相较之下,日本经济则主要依赖于制造业和出口。

此外,各种文化差异也会对经济政策和消费者、企业行为产生影响。日本的商业文化以终身雇佣合同和公司与银行间的紧密联系为特色,同时,日本人非常重视共识与和谐。而在美国,竞争文化则更为盛行,人们更注重个人的成就,而非国家的整体利益。

结语

我们现在是财政主导,也就是说,美联储必须协助财政部以合理成本为他们的债务融资。日本在这方面已经依靠财政主导实施了35年。这是美国可能步日本后尘的少数迹象之一。

然而,正如我们之前所述,两国之间存在着显著差异。尽管我们可能与日本走在相似的道路上,但我们的发展历程将会有所不同。由于我们在这条道路上尚未像日本那样走得太远,因此我们还有机会汲取教训并及时解决问题。

***

查看苹果公司最新季度、全年业绩预测!点击:https://cn.investing.com/pro/NASDAQGS:AAPL/earnings

畅享华尔街机构级财报数据,每天只要人民币2.1元,点击这里直接订购。

了解更多:https://cn.investing.com/pro/pricing

(记得使用优惠码CNNEWS1,价格再减10%)

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN