伊朗战争:可能持续多久?摩根士丹利给出分析

(文:陶川/邵翔/李潇宇/钟渝梅)

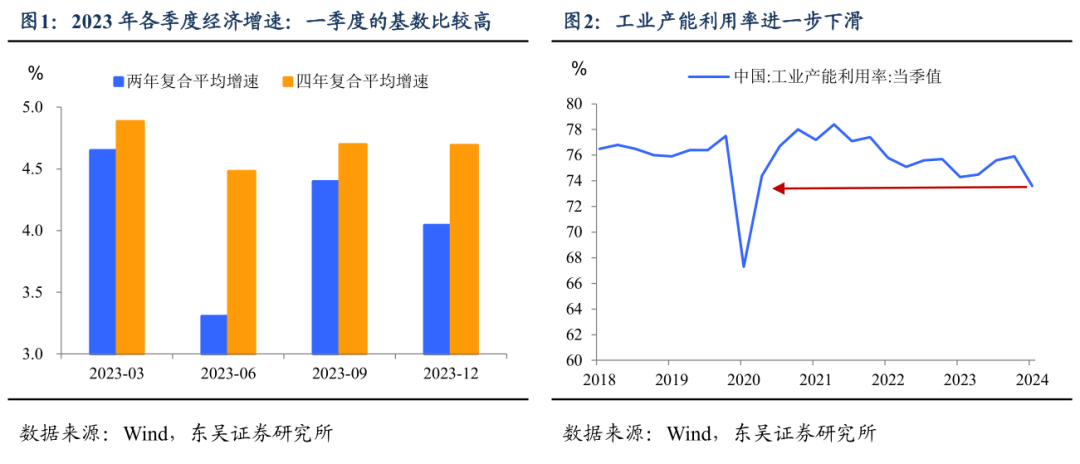

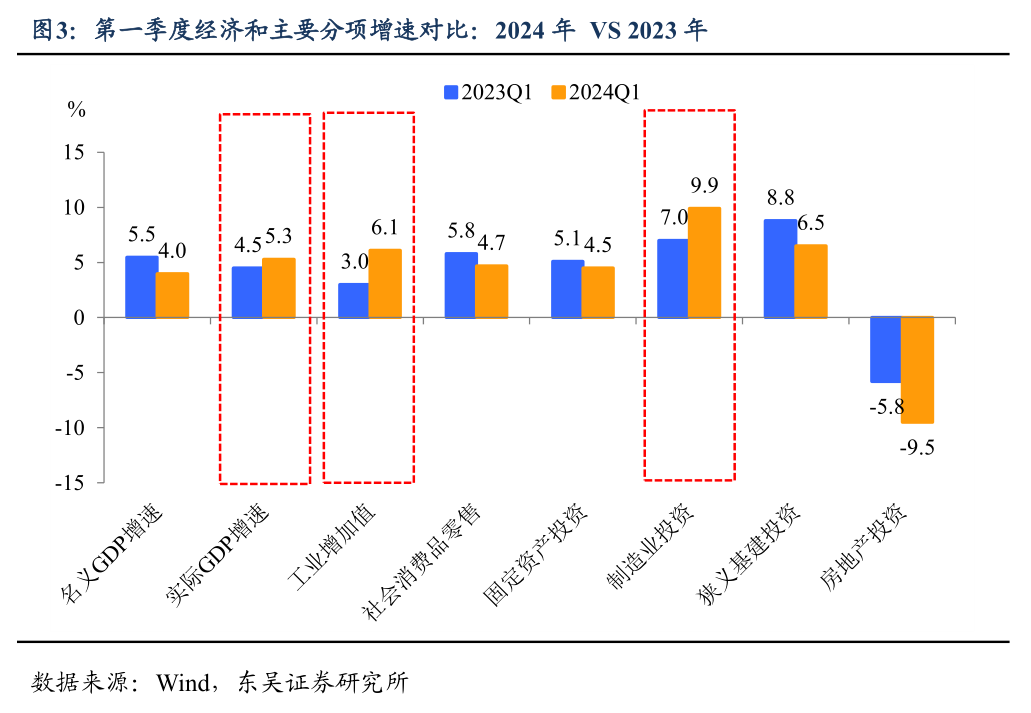

第一季度经济增长5.3%的“含金量”有多高?从经济增速本身看,这个成果不容易,尤其是考虑到2023年同期基数不低的情况下(2023Q1同比增长4.5%),同时也强于去年全年5.2%的增速。

结构上也比较“新质”,工业生产(出口映射)和制造业投资是最主要的动力,同比增速相较去年同期分别上涨3.1和2.9个百分点。我们认为今年第一季度的结构基本上勾勒出今年经济的两大抓手:出口和制造业投资。

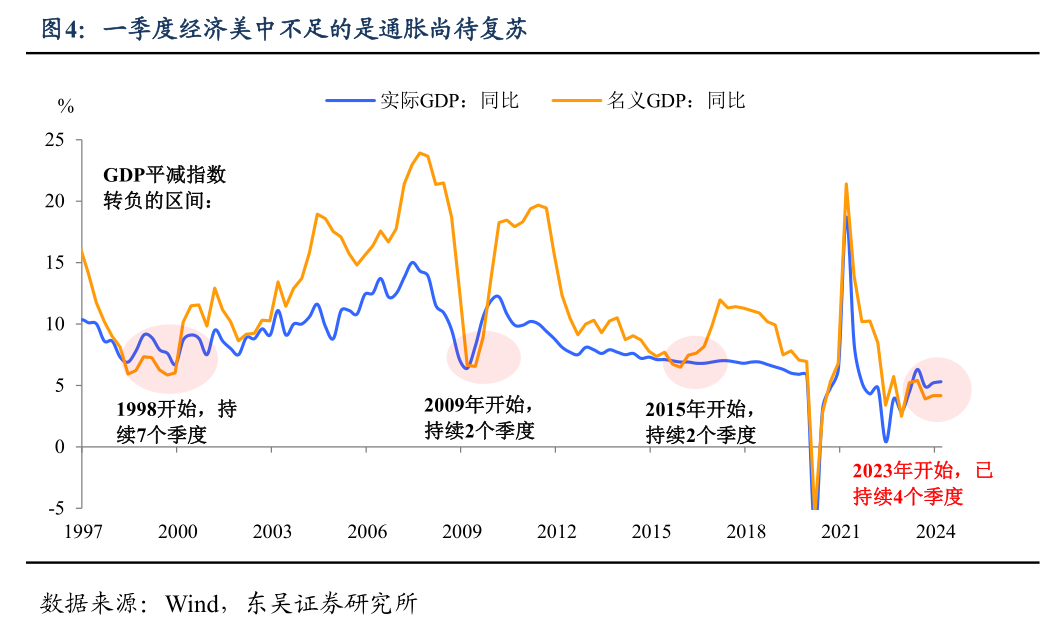

当然,美中不足的是通胀尚待复苏。第一季度名义GDP增速约为4%,主要受PPI的影响,整体以价换量下,企业利润率依旧存在压力。而制造业投资的逆势上涨,也带来一定产能闲置的担忧——第一季度工业产能利用率进一步下滑、仅高于2020年3月疫情时期。

第二季度经济有支撑,但通胀问题仍需政策发力来缓解。好消息是去年第二季度经济的基数比较低,而政策端也在“有力度”地推进设备更新改造计划。但经济和政策的重要问题在于如何调节需求和不断扩大、提效的供给之间的平衡,这个可能是政策缓解通胀的关键问题。3月具体分项数据方面:

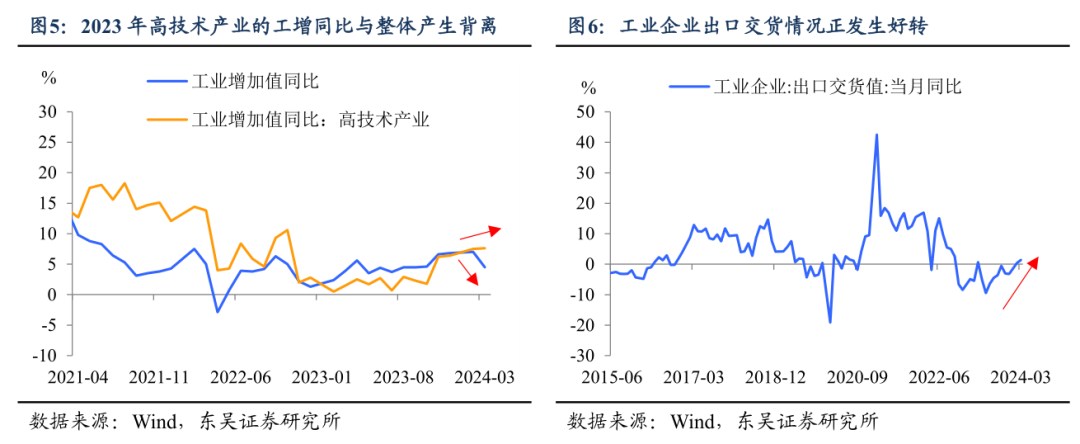

工业:“科技”主线贯穿整个季度。虽然3月工业增加值同比增速有小幅下降(从1-2月的7.0%降至3月的4.5%),但放眼整个一季度来看,2024年的工业生产表现是强于2023年的。如何解释2024年一季度工业生产的“开门红”?“科技”是挥之不去的主题——2024年以来高技术产业的工业增加值同比增速就在持续走高,即便是3月工业产量呈现出边际放缓态势,高技术产业的生产依旧“逆势向前”。除了科技以外,出口也是一季度工业生产的有力支撑项。2024年一季度工业企业出口交货情况就步入了回暖通道,这也为工业企业生产注入动能。

又该如何解释3月工业生产的边际放缓?或许产能利用率偏低是问题所在。2024年一季度产能利用率从2023年四季度的76.9%降至73.6%,背后原因可能在于生产设备并未达到其最大生产能力程度,生产效率的下降会扰动工业生产的进度。或许这也是推动新一轮大规模设备更新改造的“题中之义”。

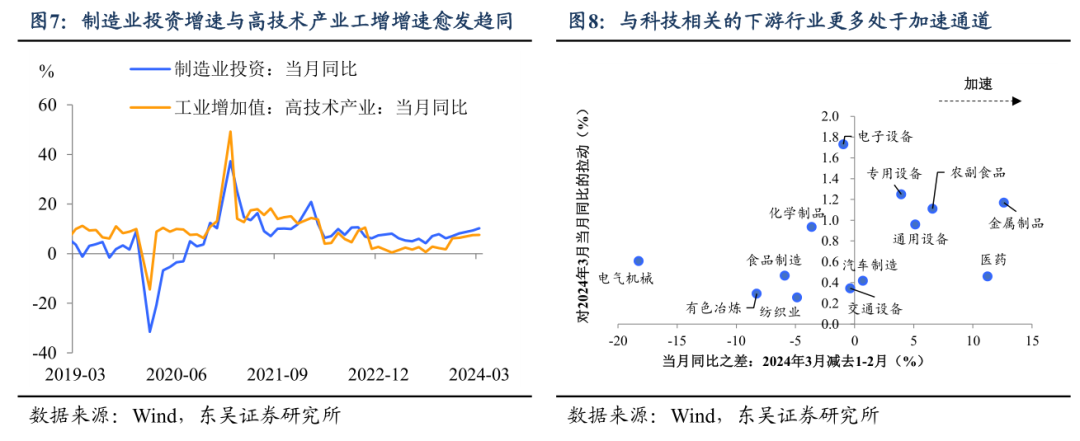

制造业:打开5.3%经济增速的“金钥匙”。正是在“新质生产力”的政策主线之下,制造业投资走势与高技术产业工增走势变得愈发趋同。3月制造业投资并未随整体工增同比增速“向下走”,而是选择跟随高技术产业工增同比增速的步伐——制造业投资同比增速从1-2月的9.4%升高至10.3%。科技创新政策的支持给制造业投资“开了绿灯”,使得制造业投资增速从2023年四季度起就一路向上。不过需要警惕的是,若制造业投资一味求上,会继续对产能利用率形成制约。

与科技相关性更高的下游行业,大多处于“加速通道”中。相较于1-2月,3月制造业投资提速的行业也大多与科技相关,包括但不限于医药、通用设备、专用设备、汽车制造等行业。我们预计在科技创新政策的持续刺激作用下,这些行业的景气度将继续维持在不错的水平。

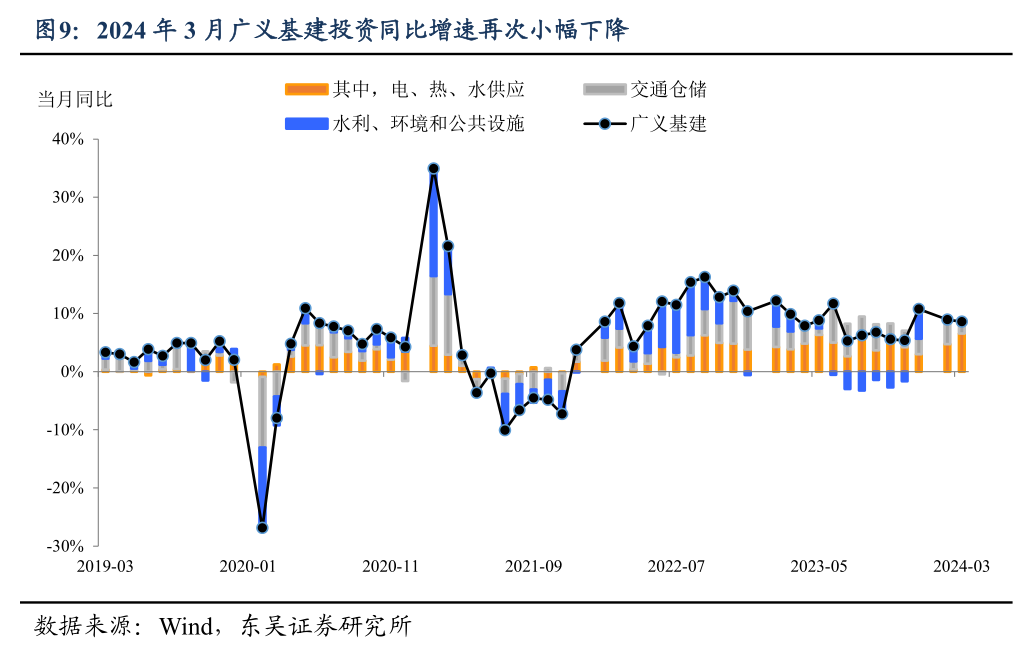

基建:早有铺垫的“降温”。2024年3月广义基建投资同比增速为8.6%(1-2月为8.9%),再次延续了之前的放缓态势。其中,公用事业板块仍为广义基建的主要支撑项,其同比增速从1-2月的4.7%跃至3月的6.5%,对比之下交通仓储以及水利、环境和公共设施两大板块“热度”不够。

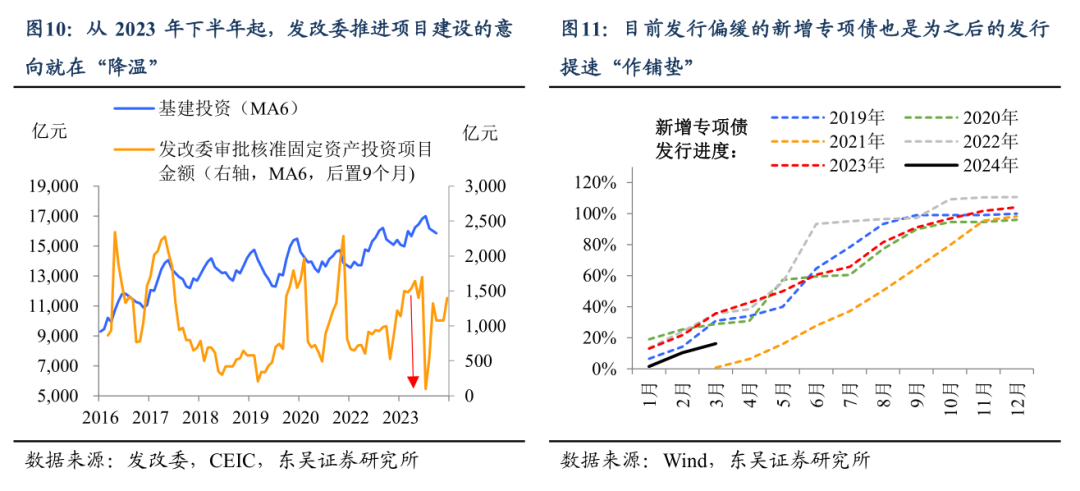

稳基建的诉求确实不及2023年,但后续基建放缓的幅度并不会过大。早在2023年下半年起,领先于基建投资6-9个月的发改委审批固投项目金额就开始明显不及上年同期,说明发改委推进项目建设的意向正在“降温”。结合目前水泥价格不断下探、基建类开工率偏缓、以及地方债发行较慢等现象来看,可以推断出2024年一季度经济“开门红”靠的并非是基建。不过往后看,预计二季度开始放量发行的超长期特别国债、以及三季度新增专项债发行加快重新“提上日程”,这将在一定程度上对冲基建投资增速的放缓。

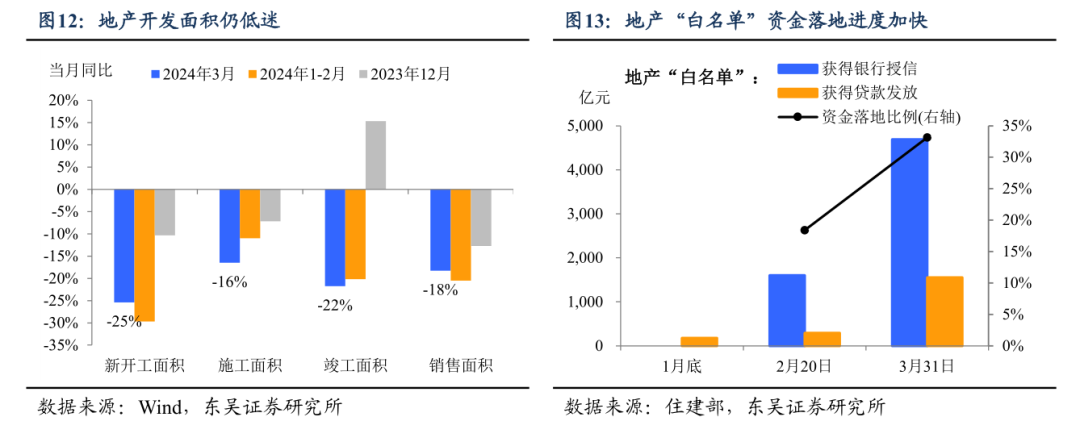

地产:竣工“支点”缺席下的弱企稳。3月地产投资各项数据继续维持低位,受开复工节奏偏缓影响投资额下降约10%,新开工与施工面积继续维持两成以上的同比收缩趋势,值得注意的是往期为数不多的“亮眼项”地产竣工同比下降22%,一是可能受2022-2023年新开工面积下滑影响,二是地方地产项目“白名单”的政策效力还未完全显现。

后续地产供需两端均面临一定程度的逆风。4月政治局会议前政策可能处于“真空期”,且去年二季度初地产销售的高基数对今年增速并不有利,我们认为二季度初地产可能维持弱企稳状态,后续需要关注地产融资协调机制的资金落地与保障房的开工进度。

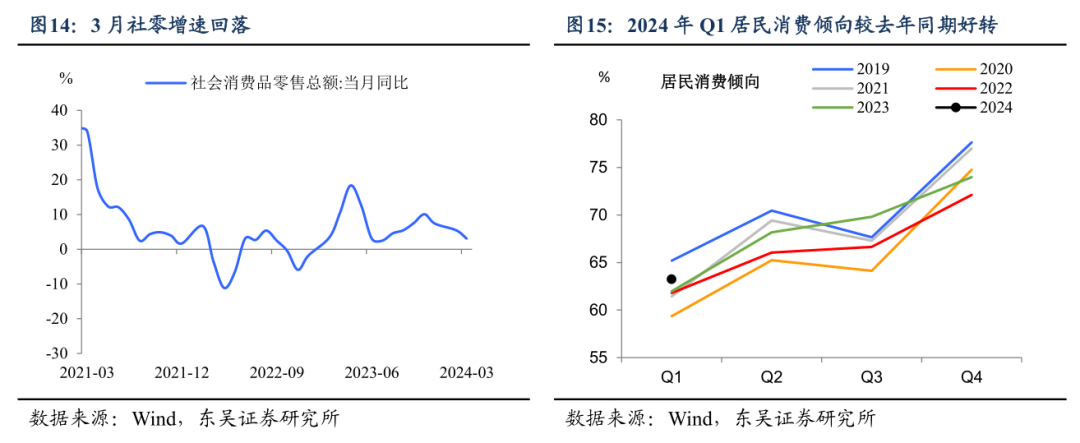

消费:假期与节后冷热不均。进入2024年后消费依然呈现分化趋势——复苏集中在出行、且消费集中在假期,因此节后3月消费的“淡季效应”明显,社零同比回落至3.1%。不过好消息是居民消费倾向的继续好转,2024Q1较去年同期回升1.3pct。

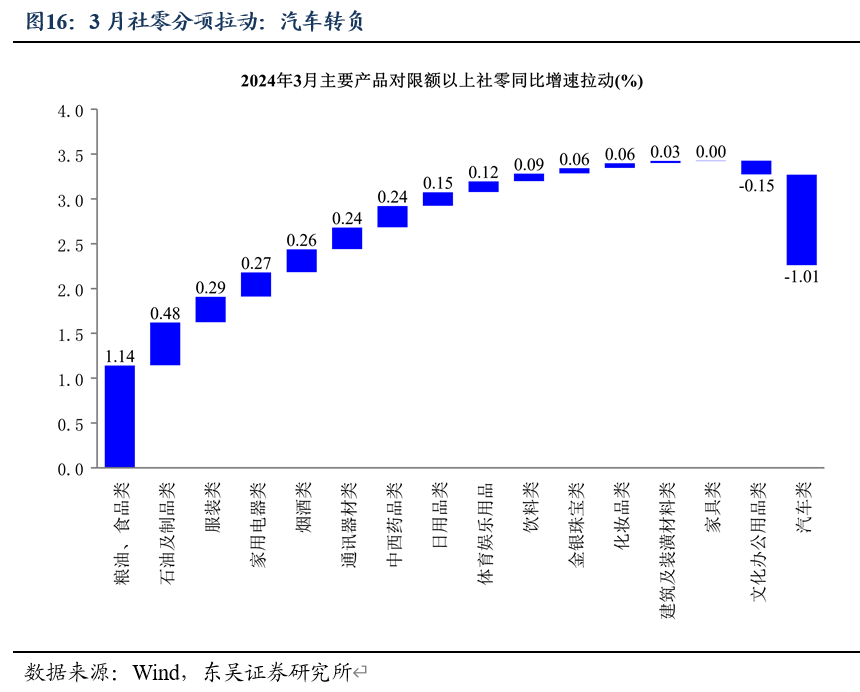

分项来看,3月社零同比读数回落主要受出行类的回撤影响。其中汽车销售“内卷”显现依然明显,3月零售额同比转负至-3.7%,显著低于3月乘联会公布的6.2%的零售销量。值得关注的是家电项对社零拉动居前,可能是受“以旧换新”政策的支撑。

风险提示:政策出台节奏及项目落地放缓导致经济复苏偏慢;海外经济体提前显著进入衰退,国内出口超预期萎缩。