海外市场沸腾了。

隔夜,道琼斯工业指数大涨1.4%,创下历史新高。另外,纳斯达克和标普500也都大涨超1.3%,奔袭在创新高的路上。从10月底市场预期美联储货币政策转向以来,纳指已经暴涨16.5%,标普500暴涨14%。

欧洲市场中,(今日)法国CAC指数大涨1.5%,续刷历史新高。德国DAX指数也于12日创下历史新高。意大利和荷兰股市也都刷新了多年阶段性新高。

汇市方面,美元指数大跌0.83%,今日续跌0.22%,现报价102.7,较10月初的107.35大幅下跌逾4%。债券市场,2年期美债收益率大跌超30BP,跌幅高达6.6%,今日续跌2%,最新报价4.32%。10年期美债收益率两日累跌超25BP,现价为3.95%。

美元美债大幅回落,自然利好全球风险资产。但A股还是一如既往的拉胯。今日,三大指数高开低走,全部收跌。另外,上证50和沪深300下跌0.5%左右,再刷多年收盘新低。如此表现已经让许多股民、基民备感绝望与煎熬。

但股票市场就是这么残酷。

01

12月14日凌晨,美联储如市场早已预期的一样,暂停加息,将联邦基准利率维持在5.25%—5.5%目标范围之内。这已经是联储第三次暂停加息了,也意味着本轮加息已经迎来了终点。

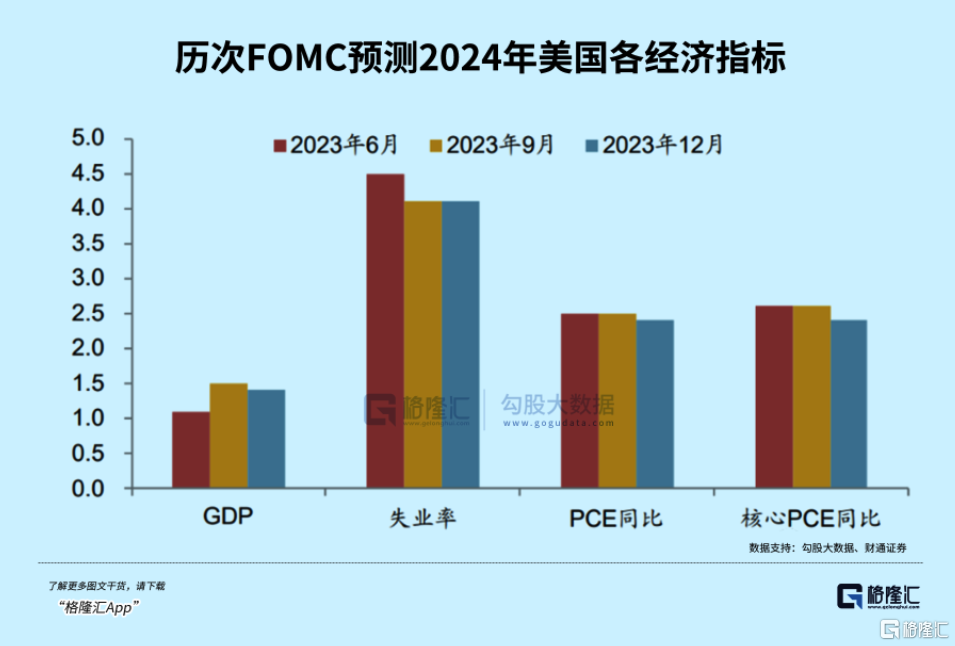

按照FOMC官员预期的点阵图看,2024年利率预期中值为4.6%,较9月预期中值的5.1%大幅下滑50BP,也意味着明年降息幅度将达到75BP。另外, 预期2025和2026年利率中值为3.6%、2.9%,意味着当年分别还有4次、3次25BP的降息。

关于失业率,2023年预期仍然为3.8%,2024年为4.1%。关于通胀,将2023年的PCE、核心PCE分别由3.3%、3.7%大幅下调至2.8%、3.2%,并将明年的核心PCE增速调降至2.4%。关于经济,预期2024年GDP中值为1.4%,较9月下修0.1%。

在后面举行的新闻发布会上,鲍威尔同样是鸽派十足。这里,罗列几条重要的表态:

1、决策者正在思考、讨论何时降息合适;降息已开始进入视野;没有人宣布抗通胀取得胜利,那还为时尚早;下一个问题是何时收回政策。

2、美联储认为在利率方面已经做得足够了,但对这一观点尚不完全有信心;关于降息时机的讨论仍在进行中,将非常谨慎地做出决定。

3、不会等到2%通胀率再降息的原因是那将会太晚,会超过目标。

本次议息会议声明,加上鲍威尔的表态,标志着美国加息范式已经正式调整为降息范式。这将深远影响包括美股在内的全球股票市场。

目前,美股市场已经跑在美联储前面,基本定价了明年降息高达6次的预期。接下来,倘若经济软着陆,那么美股不会有较大回调,大方向是震荡向前,刷新新高。倘若经济下行斜率偏大,那么美股也将会有调整压力,但深度亦不会太大,毕竟美联储降息对股市的牵引力是比较大的,虽然已经进行了较为充分的定价。

按照逻辑推演,美联储货币政策大转向对于A股亦是重要驱动力。当前,市场并不买账,但拉长时间看,美债持续往下走,联储陆续实施降息,必然有利于A股的估值修复。

02

当前,A股市场的矛盾点不在于海外流动性的释缓,而是在国内宏观经济表现与未来政策预期上。

11月,社融新增2.45万亿元,同比多增4556亿元,支撑项来源于政府债券。这已经是连续4个月出现这样的形势。

拆分看,新增人民币贷款为1.09万亿元,同比少增1368亿元。其中,居民当月新增2925亿元,同比多增298亿元。企业当月新增8221亿元,同比少增616亿元。

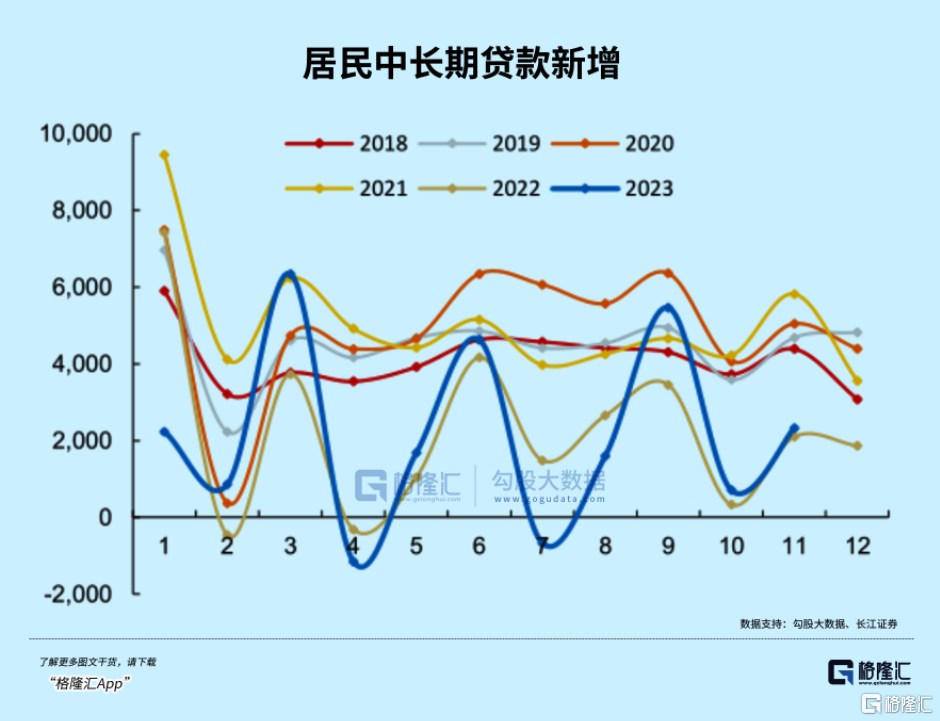

具体看,居民短贷、中长贷新增均有恢复,较去年同期多增69亿元、228亿元。纵观历年来看,今年11月居民融资新增都是偏低的。

企业端,11月新增同比少增,中长贷同比下滑2907亿元。这已经是企业部门连续5个月下滑了。有两方面因素,一是去年基数相对偏高,二是当前企业融资需求偏弱。

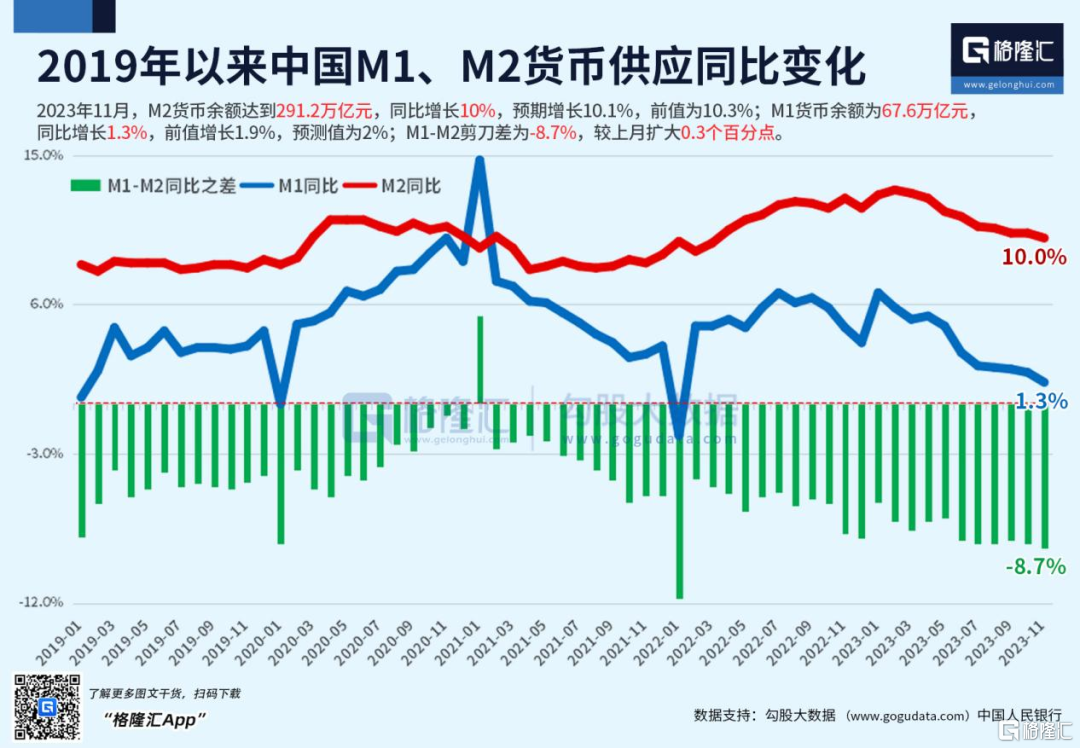

11月,M2同比增速为10%,较上月末低0.3%。这已经是连续第9个月下滑,今年2月一度高达12.9%。M1同比增速为1.3%,较上个月下滑0.6%。这已经是连续第7个月下滑。当前,M1绝对值处于多年来较低水平。

M1-M2剪刀差已经扩大至-8.7%,较上月扩大0.3%,已处历史极低水平,反应资金活力效率偏低、实体经济活力相对不足。

11月社融增速为9.4%,环比上升0.1%。倘若剔除政府债后,将降低至8.56%。往后看,12月同比增速仍有改善空间。一来去年基数偏低,二来政府债还将加速发行支撑社融(万亿国债增发多数规模会在12月实施)。不过,到了明年一季度或将承压,因为今年一季度信贷冲量,基数很高。

从最新披露的11月金融宏观数据来看,现实经济压力是有的。预期明年呢,重要会议定调与市场预期仍然有一些差距。

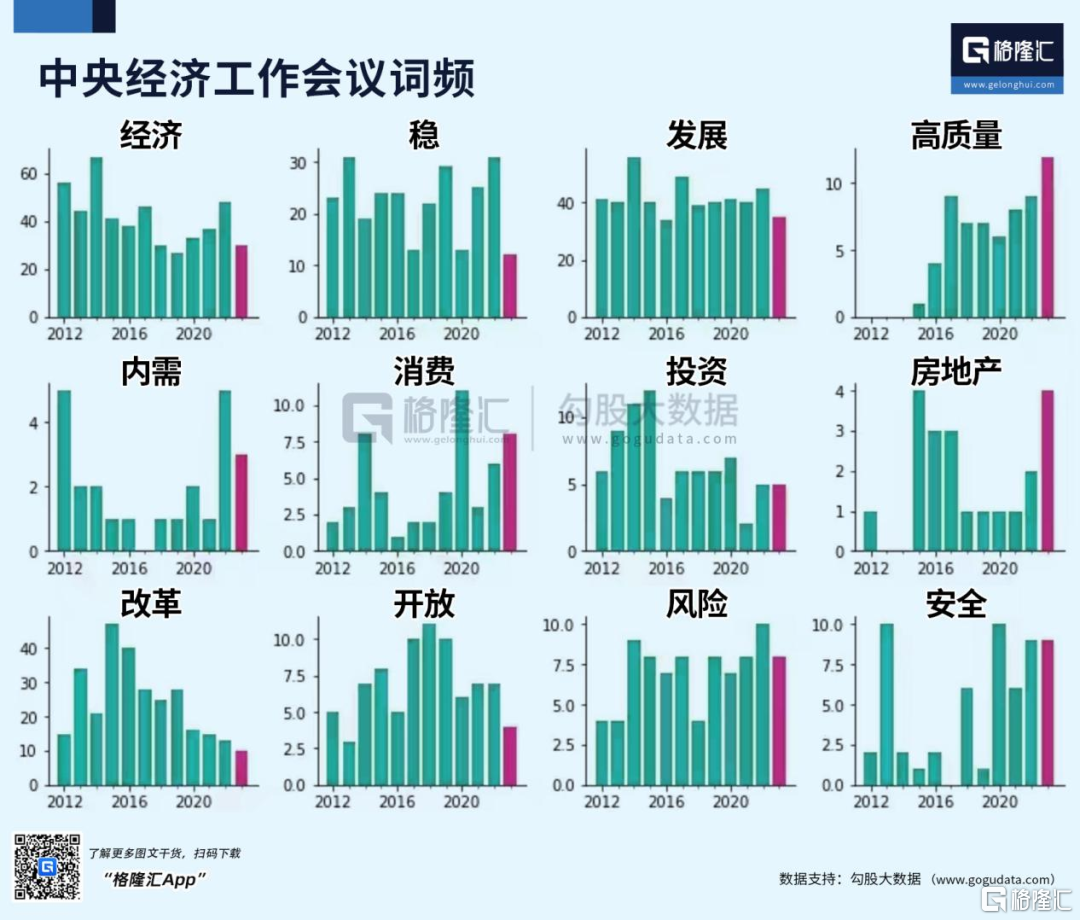

中央经济工作会议已经于12月11日至12日召开。会议对于2024年政策总的基调依然是以稳为主,强调高质量发展。从历年会议词频看,高质量出现的次数是创记录的。这也意味着明年经济不会搞强刺激。

财政政策方面,相比于去年的“加力提效”,今年改为“适度加力、提质增效”。今年万亿国债发行,赤字率会有所提高,明年赤字率或有一些空间,但空间应该不会太大,还是会比较克制。

货币政策方面,表述为“灵活适度、精准有效”,暗示货币还是会比较宽松,存在降息、降准的空间,但“大水漫灌”不是其基准假设。

此外,防风险是明年经济的工作重点,包括房地产、地方政府债务以及中小金融机构。尤其是房地产,市场非常期待有更强举措来力挽狂澜,但会议定力较强。

总之,强调高质量,意味着对明年经济政策力度并不会很激进。现实偏弱,叠加预期有差距,是近期A股疲软的重要因素。

03

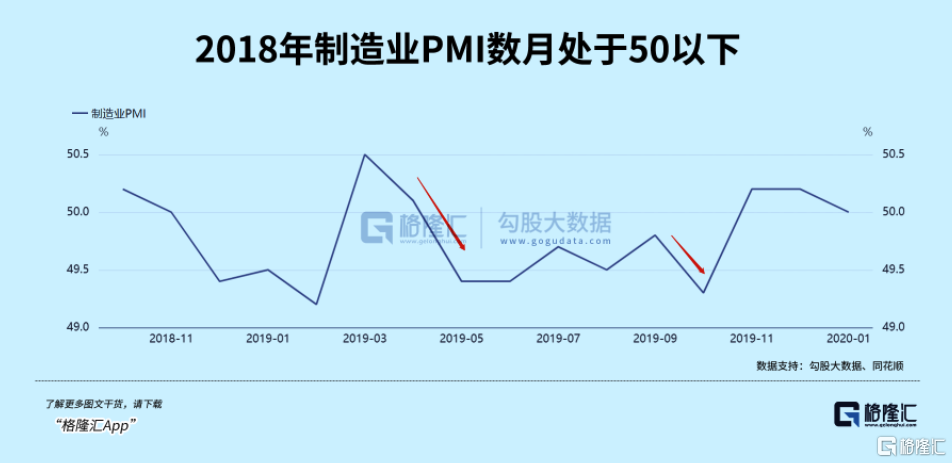

当前市场,像极了2018年底。那一年,中国M1增速从年初的15%一路下滑至1.5%,经济每个季度的表现都拾级而下,外围又遭遇美联储多次加息带来流动性冲击,导致市场全年熊了一年。

今年,M1增速从年初的6.7%一路下滑至当前的1.3%,经济表现一波三折,外围同样遭遇美联储暴力加息,导致全年熊了一年。

2019年,经济在年初略有恢复,但很快表现出波澜不惊,但全年来了一波扎扎实实的牛市,尤其是沪深300为首的大盘成长股表现更佳。主要驱动力源于美联储降息和低估值的回归。

2024年呢,经济增速边际大幅修复概率不大,但行情却可以期待。因为美联储会在明年大幅降息,很大概率能够驱动外资重新回流A股。

2018年底的时候,大多投资者心灰意冷,不对来年的行情抱有任何期望。现在,人们同样如此,情绪悲观,甚至绝望。

但金融市场有一个再也简单不过的朴素道理:跌多了就涨,涨多了就跌。经济有周期,股市有周期,偏离过远的估值水平一定会迎来均线回归。

熬吧!不然还能怎样呢!