(文:陶川/邵翔/李潇宇/钟渝梅)

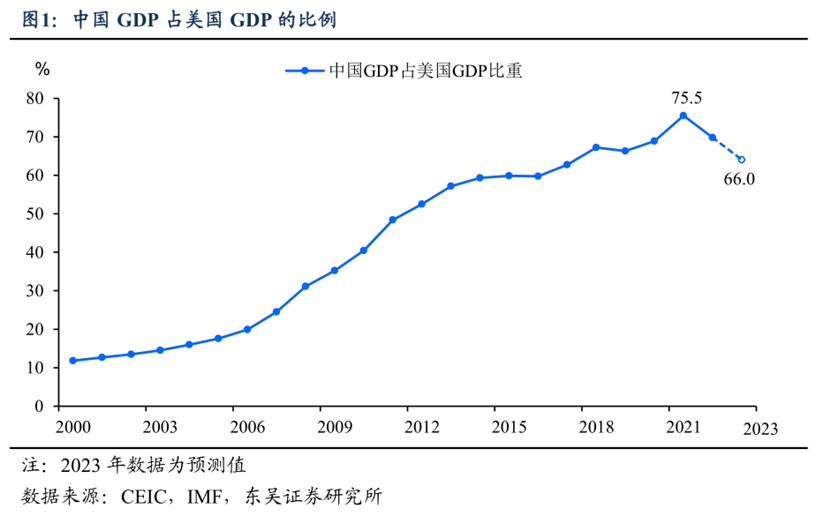

2023年5%的增速“有惊无险”,如果2024年也要实现这个目标意味着什么?虽然地产的难题依旧任重道远,但是内外部压力下明年的经济目标不宜明显下调:一方面,根据IMF的预测,中国占美国GDP比例在2023和2024年可能进一步下滑至66%;另一方面,为了缓解就业压力,保持的增速稳定十分必要。我们在此前的报告中说明中美元首的顺利会晤,会让政策更偏向于国内“发展”,即将召开的中央经济工作会议论调也会更加积极。当然,没了基数效应的“帮衬”,2024年要实现5%的增速并不容易。

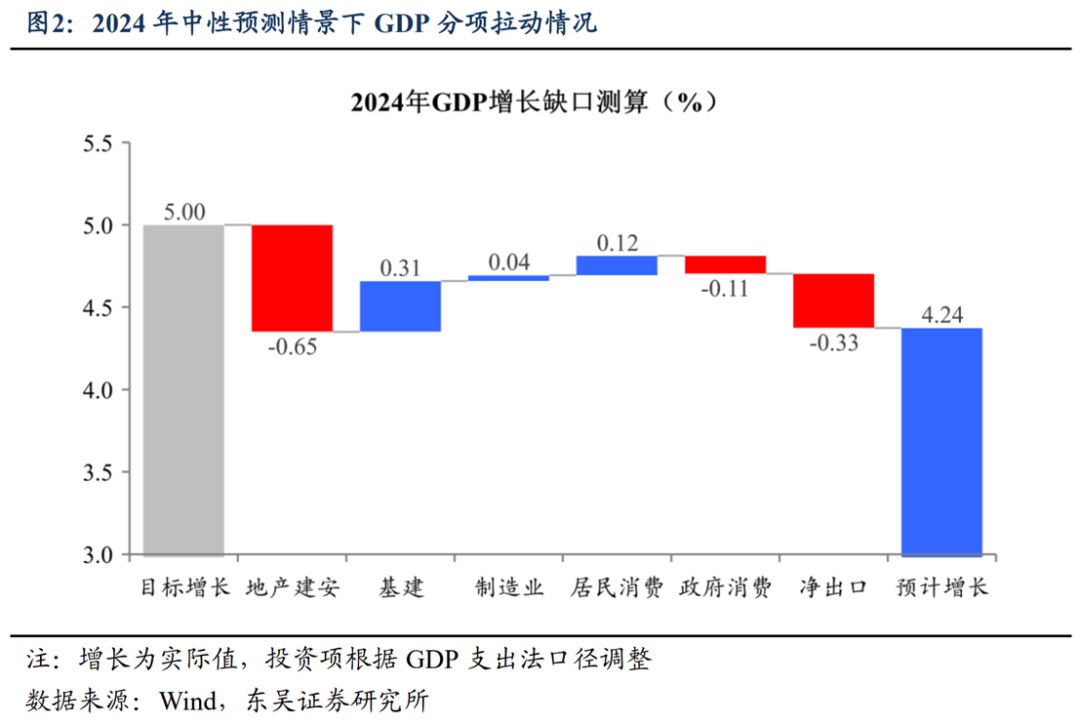

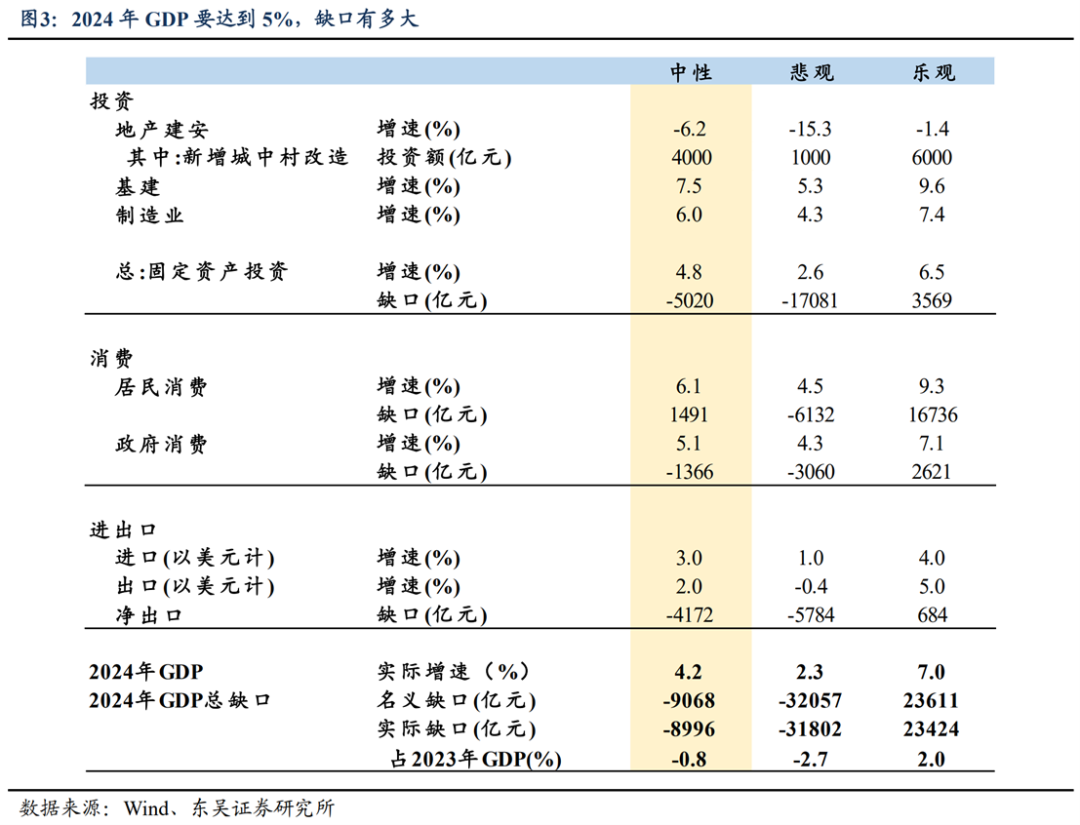

根据我们的测算,2024年地产投资与净出口仍是拖累,而基建与消费能够提供一定的支撑和对冲。中性情境下,经济增长距离要5%的实际增速目标还有约9000亿元的缺口。这可能需要财政更大的发力,保障性住房和城中村改造更多的工作量,此外稳定外贸以及适当的汇率贬值也是重要的选择。具体测算情况如下:

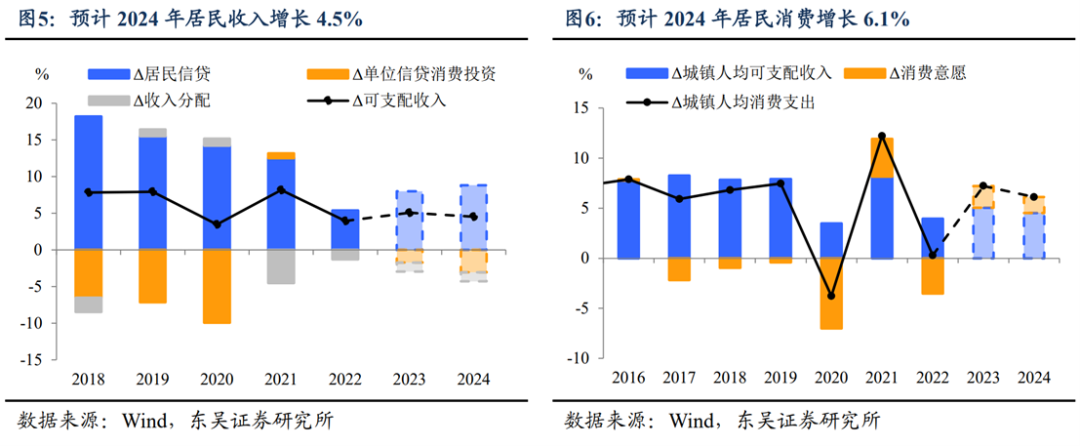

居民消费:回归正轨。疫情期间居民累积的储蓄多是消费的“超减”而非收入的“超增”,意味者信心和意愿反弹的动能有限。在此基础上,消费这一经济“慢变量”在2024年或更多是回归正轨,修复至潜在增长趋势,积蓄后续发力的动能,而超预期走强的概率较小。

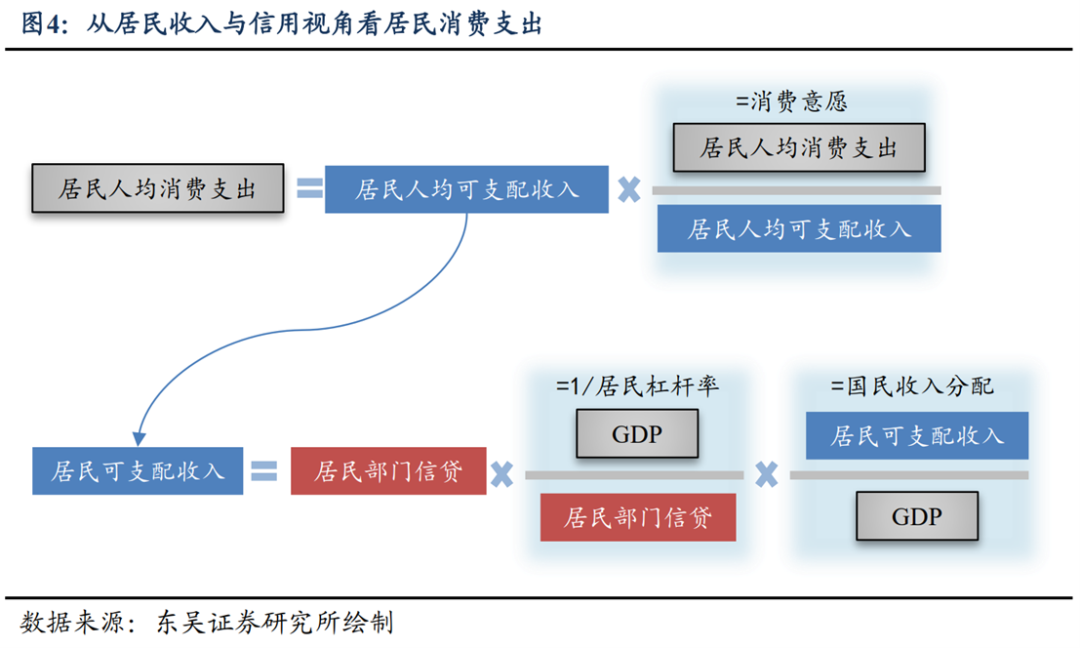

预计中性情形下2024年居民消费支出及社零均增长6.1%,名义缺口约为+1491亿元,实际缺口约为+1479亿元。我们通过居民收入与信用视角观察消费的增长点:首先,今年前三季度消费意愿自2022年的低点持续回暖,考虑到“疤痕效应”对预期的限制,预计2024年居民消费意愿继续修复,但不及疫情前。其次,居民可支配收入预计在零售信贷增速弱修复、居民杆杆率回升、收入分配平稳的情境下增长4.5%。

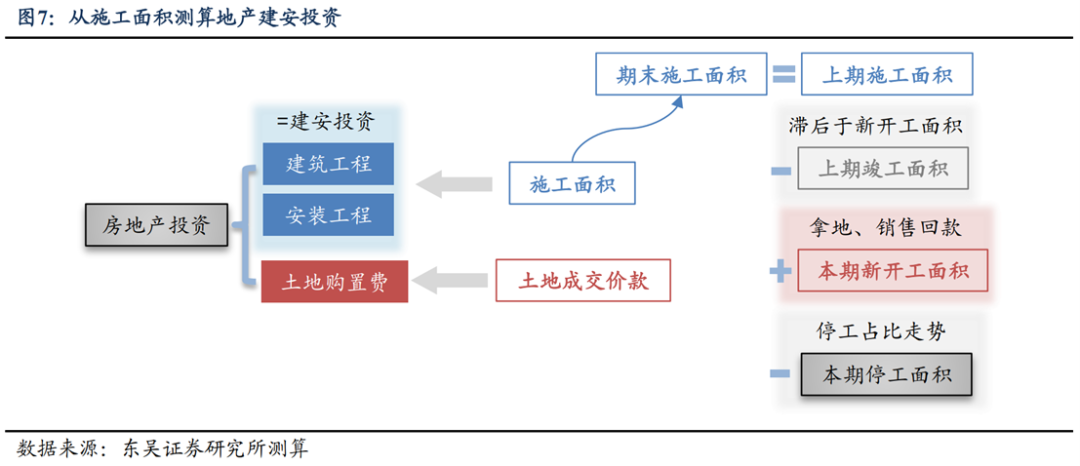

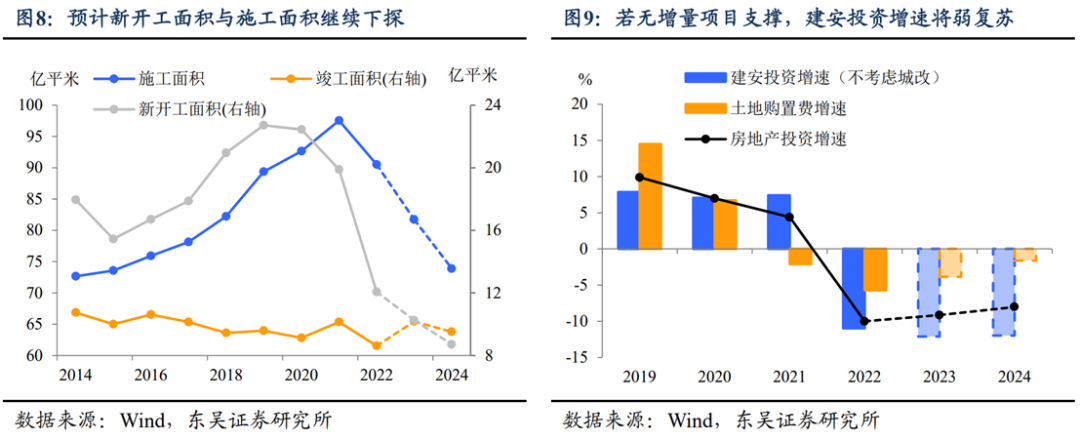

地产投资:从市场出清到新常态。2023对于房地产可谓里程碑式的一年:从疫后反弹的“昙花一现”,到中央层面的新定调,再到罕见的密集政策落地。地产下行伴随金融周期下行的趋势可能在一段时间延续,但转型中不乏机遇,2024年稳地产的主线预计将在供给端,聚焦财政发力下新一轮房改的支撑。

预计中性情形下2024年地产建安投资增速-6.2%,名义缺口约-8228亿元,实际缺口为-8162亿元。首先,我们用地产施工面积增速判断建安投资的成色,在停工面积回落、竣工面积增速承压转负、新开工面积下行的情景下,2024年施工面积预计降至74亿平米。其次,城中村改造将是2024年地产企稳的重要支点。根据超大特大城市自建房屋面积以及建安工程造价对城中村改造投资的估算,我们假设中性情形下城中村改造分10年推进,对应2024年能为地产带来约4000亿增量投资。最后,预计2024年土地购置费增速复苏至-1.6%,对应中性情形下2024年房地产投资增速为-4.4%。

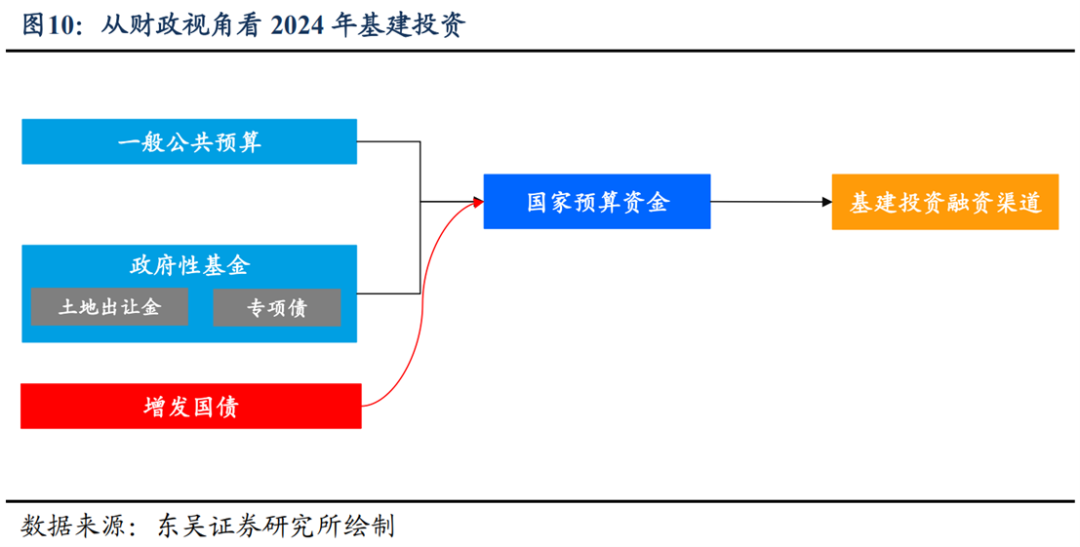

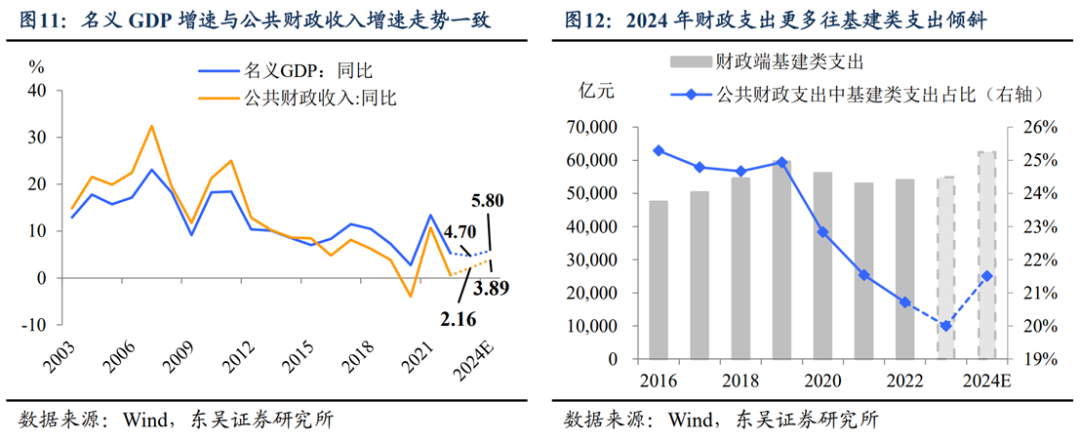

基建投资:吹响中央加杠杆的“号角”。2023年基建投资面临的“逆风”包括但不限于在大部分时间里财政政策相对保守、城投平台资金增速出现放缓等。2024年基建是宏观经济运行“压舱石”这一逻辑并未发生改变。对比起2023年,至少财政端对基建的支持将会更“给力”,或许2024年的基建会走得更“风调雨顺”一些。在2023年GDP目标实现难度不大的前提下,“非疫情年”年末增发国债更多是为2024年经济增长前置发力,这也体现了国家对2024年开年“稳基建≈稳经济”的重视。

预计2024年基建投资增速为7.5%,名义缺口约为+3904.7亿,实际缺口约为+3873.7亿。由于国家预算资金是基建投资的主要融资渠道之一,我们尝试以财政视角去判断2024年基建投资走势。在中性情形下,假设2024年公共财政赤字率(普通口径)会扩张至5.4%、且财政端基建支出占比将小幅抬升,在新增专项债规模增至3.9万亿元、土地出让金降幅有所收窄且不额外新增国债的情况下,基建投资将对标7.5%的增速。由于政府消费增速与公共财政支出增速走势相似,在此框架下,我们预计2024年政府消费增速为5.1%,形成约-1365.6亿的名义缺口(即约-1354.8亿的实际缺口)。

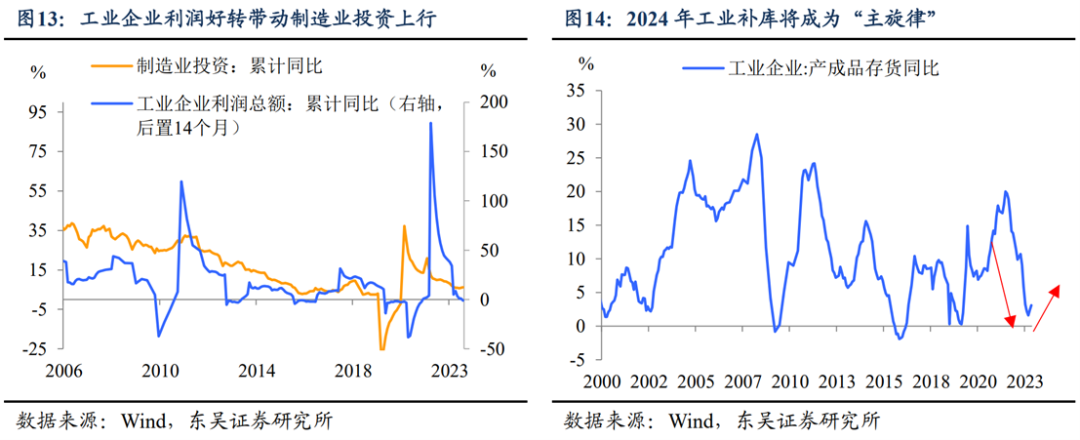

制造业投资:价格触底+补库开启+政策加力≈制造业投资的“转机”。2023年可能对制造业而言是比较艰难的一年——价格拖累导致工业企业利润的复苏“来得更慢”、需求疲软导致库存周期被“卡”在主动去库许久。而2024年的情况或许会更乐观一些:首先是2024年PPI增速将由负转正,这将使工业企业利润延续复苏格局,进而为制造业投资打开上行通道;需求的好转也将带动工业企业进入补库周期,库存对工业企业带来的拖累会有所减弱;同时政策端将继续对科技创新提供支持,这将利好制造业发展。

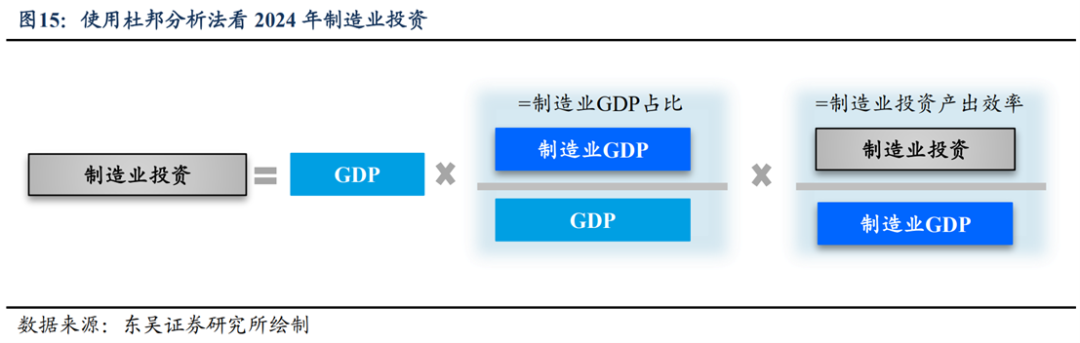

预计2024年制造业投资增速为6.0%,名义缺口约为+450.0亿,实际缺口约为+446.4亿。若借鉴“杜邦分析”思路,我们可以把制造业投资拆解为三个分项,即制造业投资=GDP×(制造业GDP/GDP)×(制造业投资/制造业GDP)=GDP×制造业GDP占比×制造业投资产出效率。基本假设为2024年名义GDP增速将达到5.8%。中性情形下,假设2024年制造业GDP占比将小幅回升(2023年服务业强于制造业)、制造业投资产出效率基本保持稳定,此时制造业投资对标6.0%的增速。

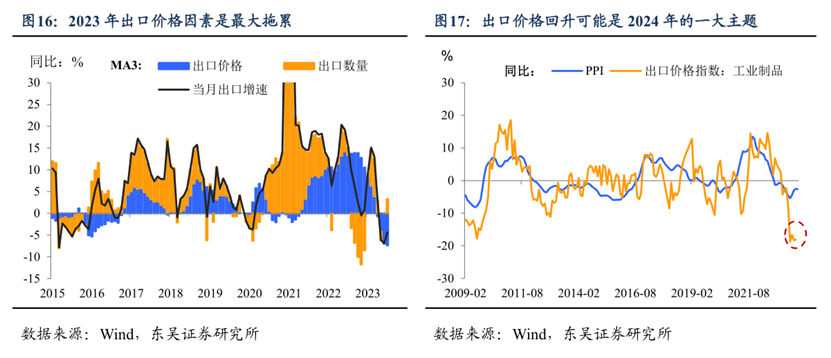

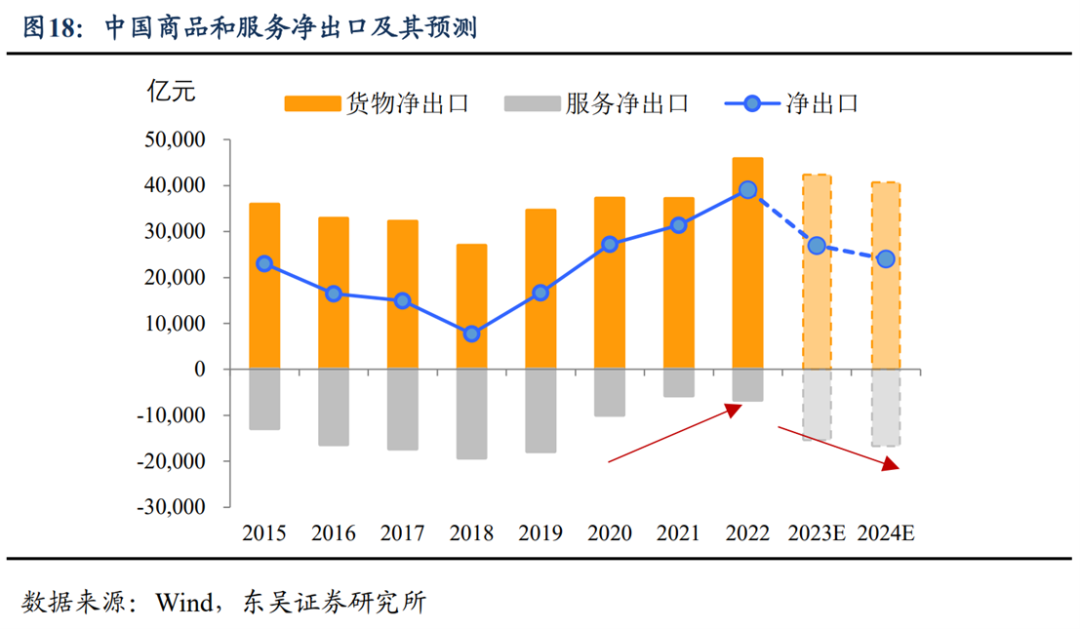

进出口:进口强于出口,净出口继续拖累,预计2024年商品出口增速约为2%,净出口增速约为-9.5%,名义缺口为-4172亿元,实际缺口-4139亿元。2023年受制于高基数和快速紧缩下全球经济的放缓,进出口都录得比较明显同比负增长。

2024年在价格回升和部分行业周期向上的助力下,进出口贸易会有所改善,但是从商品和服务的净出口来看,对于经济的拖累将持续:一方面,从商品贸易维度看,2024年的主线之一内需的反弹会快于外需,映射到贸易上进口的增速会快于出口,预计明年商品出口和进口增速会反弹至2%和3%左右;另一方面,2023年服务业贸易尚未回归正常,受签证、航班等供给不足的影响,以跨境出行为代表的服务贸易赤字的规模依旧小于疫情前的平均水平,我们预计2024年这一规模会继续扩大。因此综合以上因素,预计2024年商品和服务净出口的增速约为-9.5%。

值得注意的是,为了使得GDP缺口的测算更加准确,计算上我们使用了GDP支出法口径固定资产投资对地产、基建与制造业三个分项做了调整,由于地产投资的下行趋势,经调整后的总固定资产投资额负向缺口相较三个分项加总略有走阔,接近-5000亿元。

那么还有什么可以用来弥补缺口?2024年经济的两大看点无疑是财政政策的积极程度,和以城中村改造为代表的投资建设能在多大程度上对冲地产的拖累。前者,我们在之前的报告中已经说明财政政策扩张是大势所需,预计2024年的官方财政赤字会在3.8%以上;后者则可能更多地依赖PSL等准财政政策和央行货币信贷政策的配合。

风险提示:海外经济体意外大面积衰退,导致我国出口继续明显下滑;地缘政治紧张形势扩散,大宗商品价格大涨,进口大幅上升,净出口拖累加大;地产企业风险暴露扩大,地产投资萎缩幅度更大。