从对抗到对话:特朗普释放谈判信号“降温”避险情绪,金价承压跌1%

- 第三季度财报季已于10月13日(周五)拉开帷幕,当日公布的多间华尔街大型银行财报开门红。

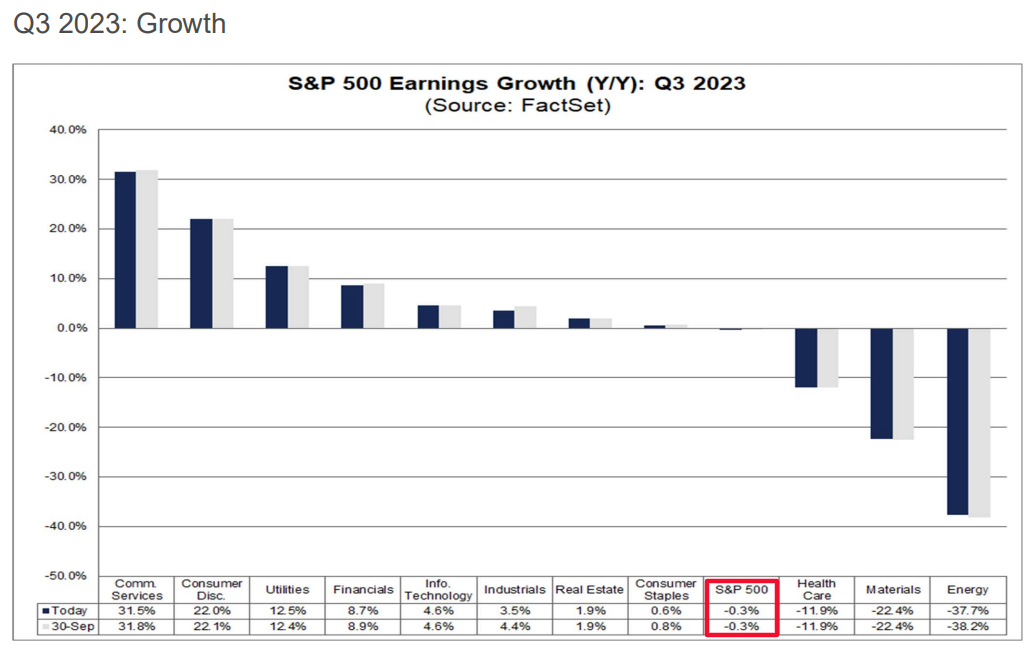

- 分析师预计美股Q3利润将同比下降0.3%,收入将增长1.7%。

- 笔者使用InvestingPro选股器寻找了一些于当前环境下有望实现强劲利润和收入的优质股票。

英为财情Investing.com – 第三季度财报季开幕,意味着美股将迎来每季度一次的业绩考验,市场可能出现更多波动,尤其是鉴于当前宏观环境的利淡因素和不确定性。

10月13日(星期五),摩根大通 (NYSE:JPM)、花旗集团 (NYSE:C)、富国银行(NYSE:WFC)和联合健康(NYSE:UNH)等知名公司都公布了最新财报,业绩普遍表现良好,给本轮财报季带来了开门红。

然而,摩根大通CEO杰米·戴蒙(Jamie Dimon)警告,因宏观环境的不确定性,当下可能是世界「几十年来最危险的时刻」,他提到了量化紧缩、俄乌冲突和中东冲突、利率最坏可能升至7%等因素。

本周,焦点将转向特斯拉(NASDAQ:TSLA)、Netflix(NASDAQ:NFLX)、美国银行、高盛、摩根士丹利、嘉信理财(Charles Schwab)(NYSE:SCHW)、美国运通(NYSE:AXP)、宝洁(Procter & Gamble)、强生、AT&T、美国航空(NASDAQ:AAL)和美联航等公司的财报。

本月最后一周,是第三季度财报季的高潮,届时大型科技公司将发布第三季度财报。其中微软(NASDAQ:MSFT)和Alphabet (NASDAQ:GOOGL)都将于10月24日星期二发布财报,随后是10月25日星期三,Meta Platforms (NASDAQ: Meta)将发布财报,10月26日星期四的亚马逊(NASDAQ:AMZN)。苹果(NASDAQ:AAPL)将于11月2日(周四)公布财报,是FAAMG中最后公布财报的公司。

由于多个宏观经济逆风因素的负面影响,投资者迎来的可能又是一个艰难的财报季。

据FactSet估计,标准普尔500指数成分股于2023年第二季度每股收益下降4.1%后,预计第三季度每股收益将同比下降0.3%。

(标准普尔500指数第三季度每股收益预估,数据源:FactSet)

如果本季度的实际每股收益降幅为0.3%,这将标志着连续第四个季度同比下降。不过,这将是连续四个季度以来降幅最小的一次。

通信服务行业,包括谷歌母公司Alphabet (NASDAQ:GOOGL)、Facebook所有者Meta(NASDAQ: Meta)、Netflix (NASDAQ:NFLX)和迪斯尼(NYSE:DIS)等公司,预计第三季度每股收益增幅最大,增幅可达31.5%。

非必需消费品行业预计将以22%的同比每股收益增长率位居第二。其中包括亚马逊(NASDAQ:AMZN)、沃尔玛(NYSE:WMT)、家得宝(NYSE:HD)、麦当劳(NYSE:MCD)和可口可乐(NYSE:KO)等知名公司。

FactSet表示,银行股每股收益预计将增长8.7%,惟预计贷款增长疲软,尤其是抵押贷款,以及贷款损失准备金的增加,不过将被「严格的成本控制计划」所抵销,这可能有助于银行股胜过较低的盈利预期门坎。

另一方面,与去年相比,能源公司的每股收益预计将下降37.7%,是所有行业中预期跌幅最大的。与去年同期相比,油价下跌导致了该行业盈利下降。尽管最近油价有所回升,惟2023年第三季度的平均油价(82.22美元)仍比2022年第三季度的平均价格(91.43美元)低10%。

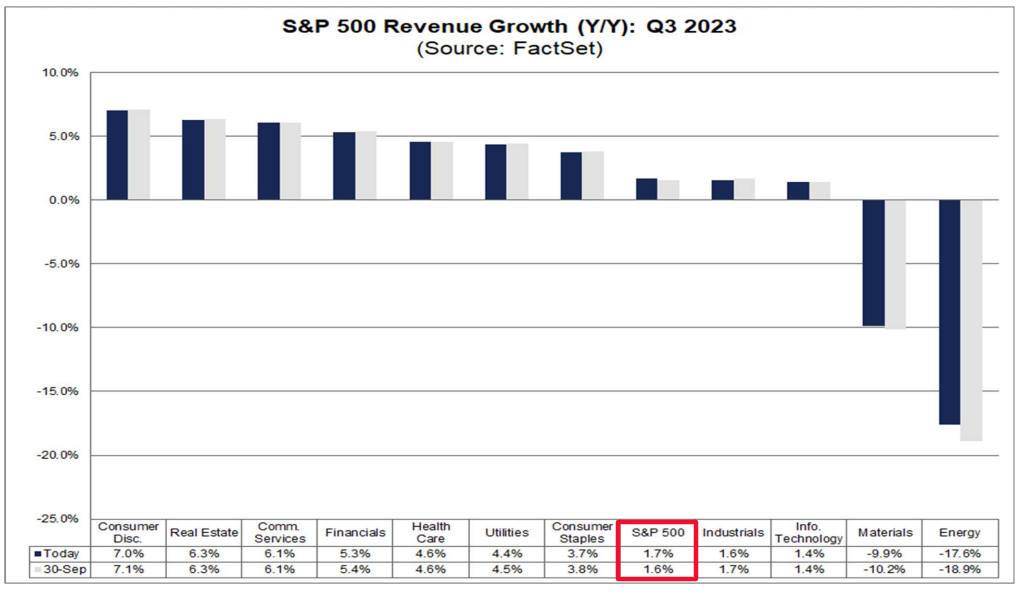

与此同时,营收预期略微乐观一些,销售额预计将较上年同期增长1.7%。FactSet指出,如果预测准确,标志着美股公司连续第11个季度实现收入增长。

(标准普尔500指数营收增长率预测,数据源: FactSet)

分析师预计9个行业的营收将同比增长,其中非必需消费品行业的营收增幅最大,为7%。相比之下,预计有两个行业的营收将同比下滑:能源和材料。

对第四季度和2024年的指引

除了营收和盈利数据,投资者还将密切关注今年余下期间和2024年初的前瞻指引,尤其是因为宏观经济前景不明朗,最近对经济衰退的担忧加剧。

其他可能出现的关键问题是美国消费者的健康状况、未来的招聘计划,以及挥之不去的供应链担忧。

投资者担心的另一个关键问题是美元升值对海外收入的影响。美元走强会打击美国产品销售,从而损害向海外销售产品的美国公司。

根据FactSet的资料,标准普尔500指数中超过四分之一的公司的大部分收入来自美国以外。

与此同时,于科技领域,AI很可能再次成为重要主题。投资者需关注企业能否将AI转化惟盈利增长。

现在该怎么办?

市场于不确定性中进入第三季度财报季,投资者仍然担心利率会进一步上升,以及美联储可能在更长时间内保持高利率。

美股基准指数标准普尔500指数较7月底的高位已下跌约6%,今年以来的升幅降至12%。这次回调还抹去了蓝筹股指数道指于2023年的大部分升幅。

(标普500指数日线图,来源:英为财情Investing.com)

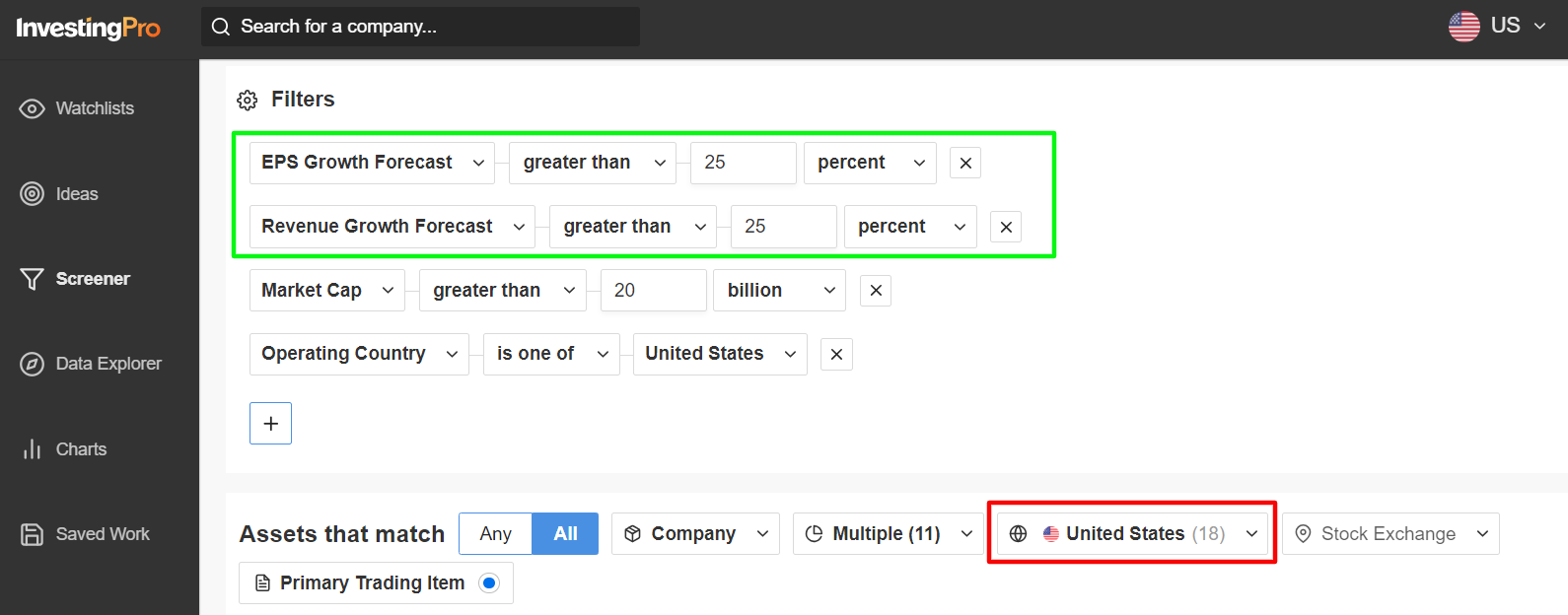

于这一背景下,笔者使用InvestingPro选股器找出了一些利润和销售额的预期同比增长率至少达到25%或以上的公司。

(选股器,来源:InvestingPro)

InvestingPro选股器是一款强大的工具,可以帮助投资者发现具有强大上升潜力的高质量股票。于InvestingPro选股器上,投资者可以使用特定的标准和参数筛选大量的股票。

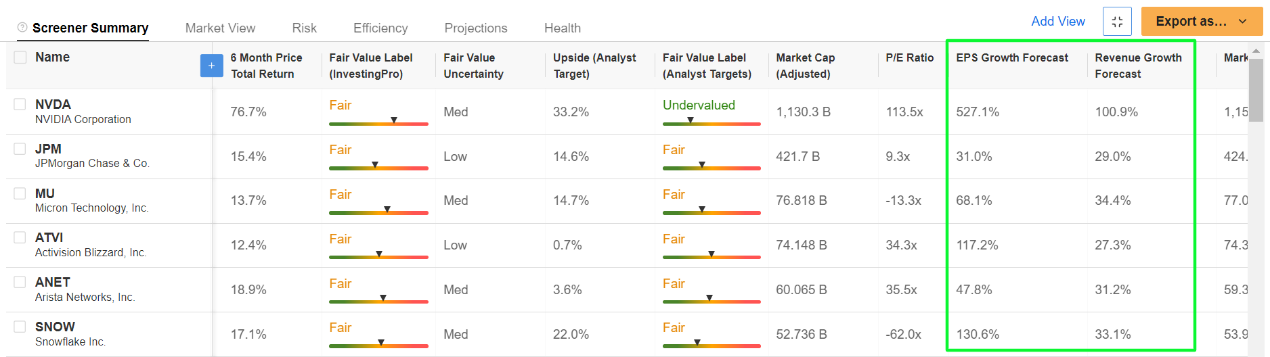

根据笔者的条件,上榜的一些知名科技公司包括Nvidia (NASDAQ:NVDA)、Arista Networks (NYSE:ANET)、Snowflake (NYSE:SNOW)、CrowdStrike (NASDAQ:CRWD)、MongoDB (NASDAQ:MDB)、Zscaler (NASDAQ:ZS)和Cloudflare (NYSE:NET)。

此外,分析师还预计,皇家加勒比(NYSE:RCL)、拉斯韦加斯金沙集团(NYSE:LVS)和DoorDash (NASDAQ:DASH)也是是一些值得关注的消费者敏感型股票,人们预计这些公司的第三季度盈利和营收也将显著增长。

声明:截稿前,笔者透过ProShares Short S&P 500 ETF (SH)、ProShares Short QQQ ETF (PSQ)和ProShares Short Russell 2000 ETF (RWM)做空标准普尔500指数、纳斯达克100指数和罗素2000指数。

此外,笔者还持有Energy Select Sector SPDR ETF (NYSE:XLE)和Health Care Select Sector SPDR ETF (NYSE:XLV)的多仓。

谨此提醒,笔者会持续评估宏观经济环境和公司财务状况,并据此定期重新平衡个股和ETF投资组合。

本文讨论的观点仅是作者的观点,不应被视为投资推荐建议和意见。

***

翻译:刘川