美伊冲突火速升级引爆担忧,哪些市场受益、哪些遭拖累?一文读懂

英为财情Investing.com - 「债市义警(Bond Vigilantes)」套用了曾经的美国西部文化。在十九世纪,美国西部形成了一些自发组成的团体,于执法力量和力度不足或不充分时,他们将接管执法力量和司法权力。

于债券市场,「债市义警」这个词最早是由Ed Yardeni在1980年创造的,当时债券交易员抛售美债,以响应美联储及其对美国经济政策的日益增长的权力。(听起来很熟悉?)根据Investopedia的说法:

「债市义警是为了抗议或表达对发行人政策的不满,威胁要抛售或真的抛售了大量债券的债券交易员。抛售债券会压低价格,推高利率,让发行人付出更加昂贵的代价才能借到钱。」

如果镇上的「警长」没有履行职责,债券持有人将成为「债市义警」并「亲自执法」。

过去几年,随着通胀飙升,从2022年开始对「债市义警」的恐惧再次出现。甚至是创造了「债市义警」这个词的经济学家Ed Yardeni也认为这些义警「正在上马」。

问题是,「债市义警」的预期回报存在缺陷,因为其回报基于这样的前提,这些义警有能力「将货币政策的掌握在自己手中」。

「当央行在政治上与财政部站到一起时,做空政府债券肯定会产生巨额亏损。政府的综合资产负债表由政府可以无限量制造的欠条(IOU)组成。怎么会有人认为他们能赢得这场游戏?就像我为博客积分写欠条一样,也许我写的比我能够还的多,不过积分是我创造的,因此我可以创造更多积分。当然,如果我写得太多,它们的价值就会贬值。」——摘自2011年的Credit Writedowns。

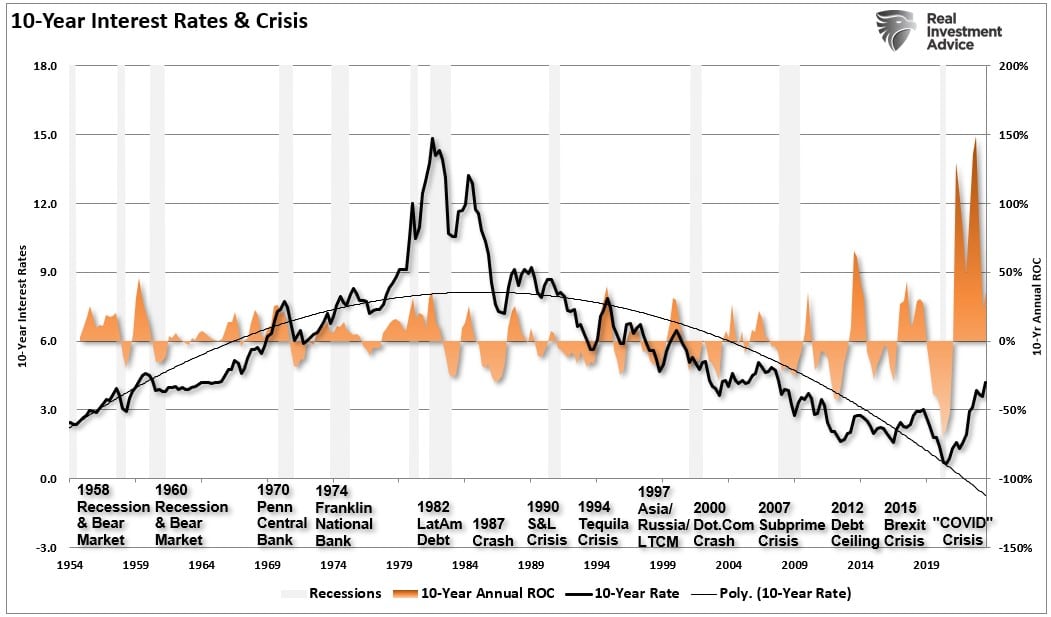

如下面的美国10年期国债图表所示,自1980年以来,押注「债市义警」回归的赌注就没有赢过。

(十年期债券收益率vs经济危机)

最后,如果你还是要押注「债市义警」回归,看看1787年以来对抗债券市场的押注,他们的结果都相当惨淡。

(历史利率和债券市场回报)

因为「债市义警」理论中最大的缺陷一直是「镇上的警长」。

警长——中央银行

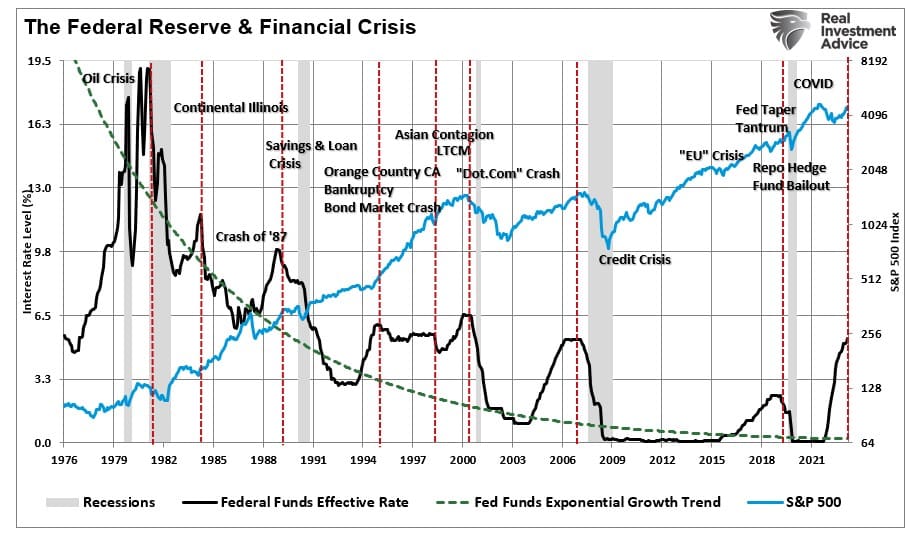

如上文所述,自1980年以来,美联储一直是债券市场的关键参与者。无论是修改货币政策,加息或降息,还是像2008年以来直接干预债券市场。这些行动都是美联储为了应对金融事件、危机或衰退才展开的。

(联邦基金利率与金融危机)

虽然中央银行的角色一直是小镇上的「警长」,惟「债市义警」有时也会肆意妄为,直到他们发现自己成了绞刑架下的牺牲品。2008年金融危机后的情况便大都如此。

Business Insider于2011年曾报道,

「今年早些时候,世界上最知名的债券投资者Bill Gross做空了美国政府债务。《大西洋》的Megan McArdle将他誉为债市义警。人们似乎开始觉得,长期沉寂的债市义警们终于骑马出现,准备迫使美国政府进行财政紧缩。」

当然,Bill Gross的行动因中央银行的反复介入而受到反噬。时任欧洲央行行长Mario Draghi的一句话说明了央行的立场:

「为保护欧洲的共同货币,我们会采取一切必要手段。」

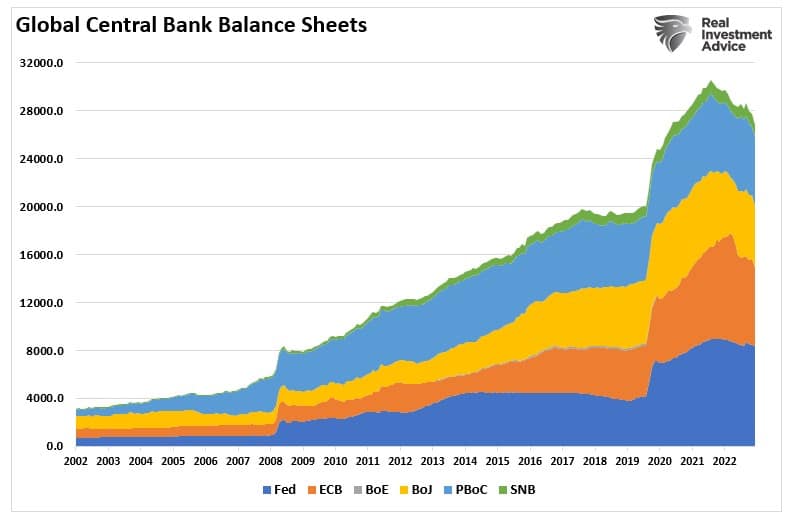

不只是欧美的「警长」会「采取一切必要手段」,2008年以来所有重要中央银行都是这样。笔者曾指出:

「许多「债券淡友」表示,由于赤字增加和债务发行量增加,利率必须上升。这种理论认为,需要更高的收益率,买家才会购买更多的美国国债。在正常运行的债券市场,且仅有的参与者是个人和机构债券市场参与者,这种理论完全合理。换句话说,只要「其他所有条件都一样」,利率在这种环境下应该上升。」

其他所有条件并不一样

然而,在一个为保持经济增长,中央银行与政府合谋控制通货膨胀,并避免金融危机的全球经济中,其他所有条件都不一样。

(全球中央银行资产负债表余额)

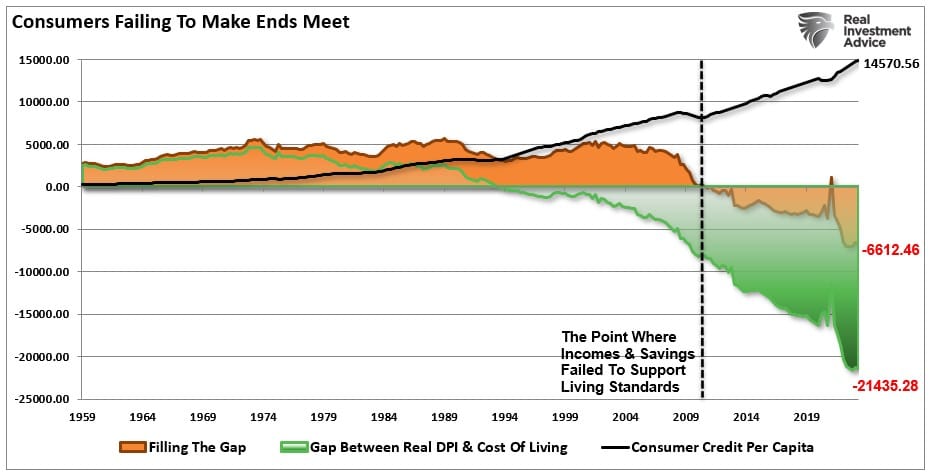

为提振疲弱的经济增长势头,抑制通胀压力以及压低借贷成本,债券发行的货币化趋势于未来不会改变。「债市义警」理论最大的问题是在债券发行量不断增加,赤字不断上升的情况下,经济无法承受更高的利率。下图仿真了国会预算办公室(CBO)的分析,此分析使用了债务的增长趋势,惟同时也包括了联邦储备系统需要为近30%的发行量实施货币化的需求。

(CBO联邦vs政府债务预测)

于目前的增长率下,联邦债务负担将从32万亿美元攀升至2050年的约140万亿美元。同时,假设美联储继续将30%的新发行债券货币化,其资产负债表将膨胀至超过40万亿美元。

虽然您可能认为这种情况无法持续,然而有个很清晰的例子解释了为什么「债市义警」总是会被正法。

日本就是个很好的例子

自2008年以来,日本实施了大规模「量化宽松」。相对而言,规模是美国的三倍。,别诧异,自世纪之交以来,日本的经济繁荣程度就略微高于美国。不过,如果「债市义警」理论是对的,如果这些义警真的存在,那么考虑到日本的债务与GDP之比超过210%,日本的利率和通胀应该很高。

(日本的债务与GDP之比vs利率与GDP)

令人感到惊讶的是,日本的利率和通胀没有很高。然而,如果日本央行没有买入大部分ETF、公司和政府债券,情况就可能很不一样。不过,这也是日本经济持续衰退、通胀低迷和利率偏低的原因。日本10年期国债收益率最近两次跌入负值区间。

(日本GDP vs 日本央行资产)

尽管很多人认为美国经济最终会「通过增长」摆脱债务,惟没有证据表明美国有这种能力。美国和全球的利率水平表明未来的经济增长将保持疲弱。尽管美国利率最近大幅上升,是由于一次性的大规模流动性注入,惟美国于日本之间的相似之处明确提醒了人们,利率的终点在哪里。

(日本vs美国利率)

每次利率上升时,就会冒出「债市义警」再次出现的传闻,短期内似乎影响了市场。然而,「警长」最终会现身,重新控制市场。惟这不是一件好事,笔者的同事Doug Kass指出:

「事实是,金融工程对经济没有帮助,甚至可能伤害经济。如果有帮助,那么各种能想到的大规模金融工程措施本应改善日本经济,惟情况恰恰相反。日本试图用货币政策代替健全的财政和经济政策,结果却很差。」

日本是美国未来几年将面临的一个缩影。

正如Samuel Beckett,的戏剧所言,那些等待「债市义警」到来的人可能也在等待戈多(Godot)。

***

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

翻译:刘川