AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引发恐慌,IBM暴跌创25年之最

- 预计美联储将于周三(26日)把利率上调0.25%,达2001年以来最高。

- 尽管美联储主席鲍威尔(Jerome Powell)发出了鹰派警告,惟大多数交易员都认为这将是当前紧缩周期中最后一次加息。

- 因此,投资者应该为未来几周的大幅波动做多准备,美联储官员可能会将利率提高到高于市场目前预期的水平,并于更长时间内保持这一水平的风险越来越大。

英为财情Investing.com – 对于华尔街,本周是这个夏季最忙的一周,所有人的目光都集中在了即将发布的美联储利率决议,以及世界巨头的财报。

同时,美股持续走高,蓝筹股指数道琼斯工业股票平均价格指数周一(24日)连续第11个交易日上升,创下2017年2月以来最长连升纪录。

以科技股为主的纳斯达克综合指数今年上半年领升大市,惟于过去两周表现落后,投资者将目光投向了非科技股,提振了能源、医疗保健和银行等行业。

在这一背景下,美联储于美国东部时间周三(26日)14:00(北京时间周四02:00)公布的最新货币政策声明时,可能会有很大波动。

现在什么情况?

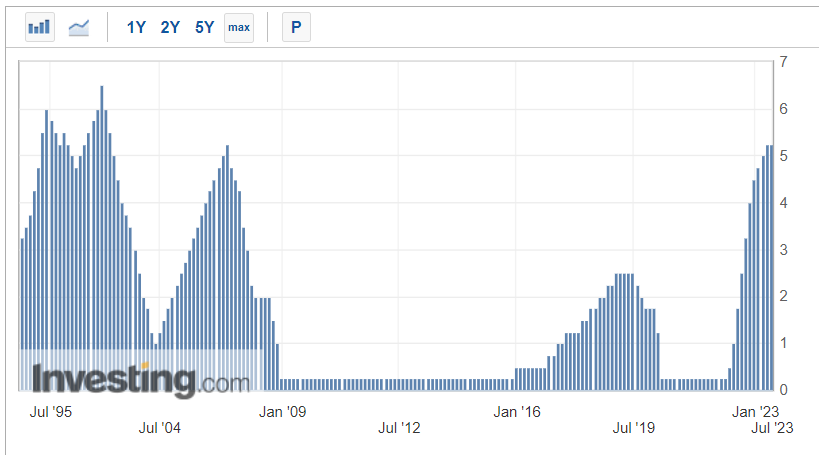

于6月会议上维持利率不变后,市场普遍预计美联储将于是次联邦公开市场委员会(FOMC)会议上加息25个基点,而联邦基金利率目标范围将上升至5.25%至5.50%之间,达到2001年1月以来的最高水平。

美联储货币政策声明发布半小时后,即美国东部时间14:30,美联储主席鲍威尔将举行备受关注的新闻发布会,投资者需密切关注他如何看待通胀趋势和经济形势,以及这些将如何影响未来货币政策收紧步伐。

于上个月的美联储会议上,鲍威尔警告市场,联邦公开市场委员会成员认为,为了降低顽固的高通胀问题,今年至少再加息两次是合适的。

然而,交易员普遍押注周三的加息可能是美联储这场历史性紧缩行动的最后一次加息。这场紧缩行动始于2022年3月,并于去年夏天CPI达到9.1%的峰值。

根据英为财情Investing.com美联储利率监测工具的数据,年底前再次加息的可能性只有31%,而降息的可能性约为8%,尽管鲍威尔一再发出与之相反的警告。

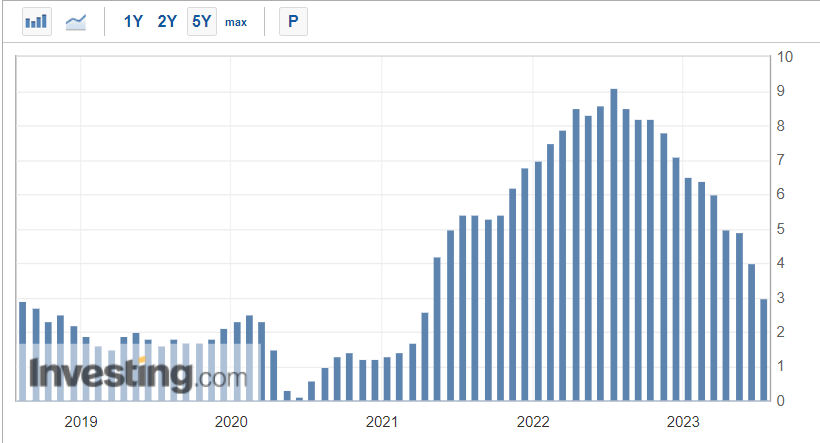

其实,最近的数据显示,通货膨胀率已呈现下降趋势。数据显示,美国6月份消费者价格指数(CPI)年率仅为3.0%,是2021年3月以来最低,而5月份的增幅为4.0%。

剔除波动较大的食品和能源价格的核心CPI年率于6月也降至了4.8%,低于5月份5.3%,也是两年多来最低。

尽管通胀有降温迹象,惟值得注意的是,消费者价格仍然远高于央行2%的目标。此外,一些美联储官员仍然担心,目前的通胀放缓将是暂时的,潜在的价格压力可能会持续下去。

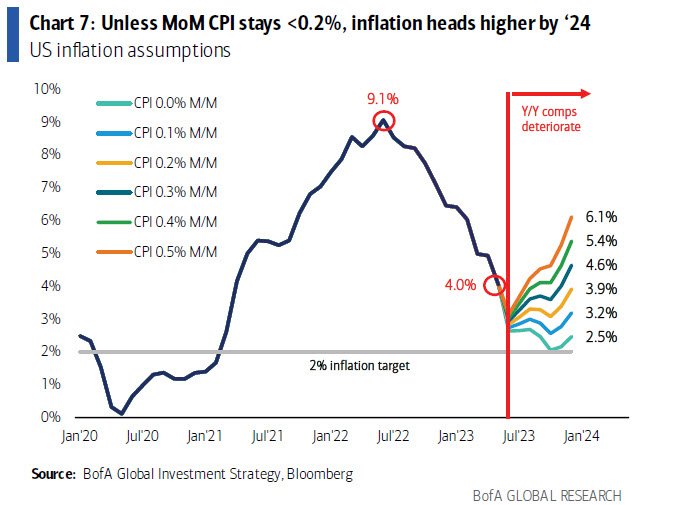

美联储最不希望看到的就是于其发出了结束紧缩行动的讯号之际,通胀压力再次加速。事实上,随着近几周原油和汽油价格飙升,CPI很有可能在年底前回升至3.9%- 4.6%的区间。

数据源:美国银行

此外,尽管利率高企,经济表现仍比预期好得多。尽管市场普遍预期美国经济今年可能衰退,惟事实证明,得益于就业市场和消费者支出皆表现强劲,美国经济的韧性比很多华尔街人士预期的要强得多。

将要发生什么?

有鉴于此,笔者预计鲍威尔将重申,于今年晚些时候进一步加息是必要的,美国央行仍坚定致力于实现2%的通胀目标。

因此,笔者认为市场跑到美联储政策制定者准备好宣布任务完成并发出结束加息讯号的前面了,相反美联储还有很长的路要走。

全面考虑各项因素后,笔者预计美联储将为9月或11月再次加息敞开大门,同时强调最终仍取决于数据。

假设美联储根据数据作决策,更有可能的是,美联储有更大的加息空间,而非降息空间。如果美联储过早放松政策,就有犯下重大政策错误的风险,并可能导致通胀压力加速回升至去年的高位。

总体而言,笔者认为政策利率至少需要再上升半个百分点,达到5.75%到6.00%之间,然后美联储才会考虑暂停或调整恢复价格稳定的战斗。

因此,鉴于于放缓经济和抑制通胀方面美联储还有很多工作要做,美国央行将利率上调至高于市场目前预期的水平,并于更长时间内维持这一水平的风险越来越大。

现在该怎么做?

于股市持续上升而美联储可能发出鹰派讯号之际,投资者陷入了两难:如何于保持美股看升敞口的同时,防范即将到来的回调风险。

虽然笔者目前通过SPDR道琼斯工业平均指数ETF(NYSE:DIA)、SPDR S&P 500 (NYSE:SPY)和Invesco QQQ Trust (NASDAQ:QQQ)做多道指、标准普尔500指数和纳斯达克100指数,惟于目前环境下,笔者对于买入新股持谨慎态度。

总的来说,重要的是保持耐心,并密切关注潜在机会,尤其是于财报季进入高潮之际,同时不买价格已经过度上升的股票,不过于集中于某一特定公司或行业。

按照上述标准,笔者用Investing Pro选股器创建了一份优质股票名单,这些股票于当前背景下拥有相对强劲实力,惟价格仍被低估了。

上榜的公司包括谷歌母公司Alphabet (NASDAQ:GOOGL)、Meta Platform(NASDAQ: Meta)、Adobe(NASDAQ:ADBE)、思科(NASDAQ:CSCO)、Netflix(NASDAQ:NFLX)、Comcast(NASDAQ:CMCSA)、高通(NASDAQ:QCOM)、应用材料(NASDAQ:AMAT)、Analog Devices(NASDAQ:ADI)和Lam Research(NASDAQ:LRCX)等等。

来源:InvestingPro

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

***

声明:笔者会持续评估宏观经济环境和公司财务状况等风险因素,并定期重新平衡个股和ETF投资组合。本文观点仅是笔者个人观点,不应被视为投资建议。