中东“黑天鹅”引爆史诗级波动:油价飙升后飞流直下,交易员直呼“彻底恐慌”

英为财情Investing.com – 本周三(21日)和周四(22日),鲍威尔将分别参加参众两院的听证会,其证词陈述不太可能偏离上周三(13日)发表的声明。不过,值得注意的是,虽然鲍威尔暗示会继续上调利率,惟市场有所怀疑,因此鲍威尔可能继续强调今年余下期间将进一步加息。

持续的鹰派表态可能对美股构成相当大的风险,尤其是6月的期权行权日已经过去,支持美股的对冲资金减少,这种局势恰逢美股处于超卖状态。资金流的变化,市场可能开始捉襟见肘,这势必动摇多头决心。

过去几周,笔者曾提到夏季市场将面临多个挑战,包括美联储继续加息、对冲资金减少以及财政部补充一般账户(TGA),所有这些跳涨都于股市达到超买和高估状态时发生。标准普尔500指数的升幅超过了笔者最初的预估,惟叙事与相关风险仍然是一样的。此外,今年下半年通胀卷土重来的风险越来越大。

标准普尔500指数目前处于Bollinger上行区间上方,RSI指数高于70点,虽然不一定意味股市一定会下跌,惟表明可能需要整固。这可能表现为股市下跌或横行交易,直到超买状态缓解。

纳斯达克100指数也一样。

问题的关键在于什么推动了市场。笔者猜测有多个因素,其中最重要的是我们观察到的波动性崩溃,恐慌指数(vix)已跌破15。另一个因素可能是对软着陆情景的信念,于软着陆情景下,经济可避开衰退,盈利增长受到的相对影响微乎其微。

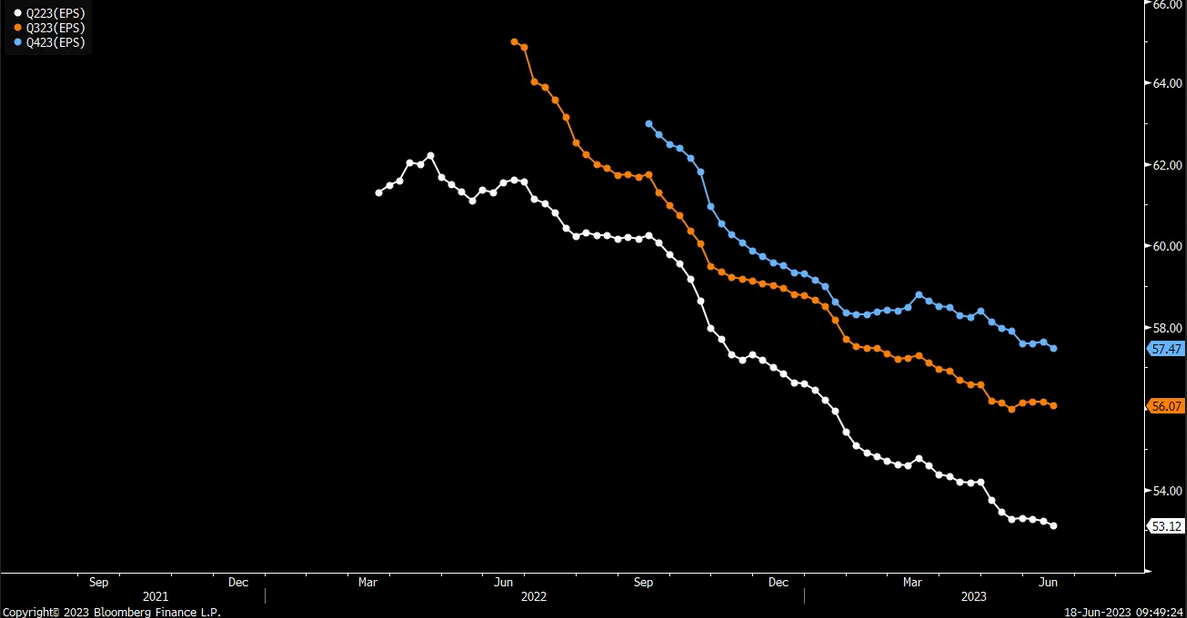

软着陆是有道理的,然而到目前为止,我们还没有看到到未来三个季度盈利预期会大幅或显著增长。过去几周,盈利趋势一直处于下行轨道。然而,日后几周第二季度财报期拉开帷幕时,美股公司的盈利可能会胜过悲观预测。

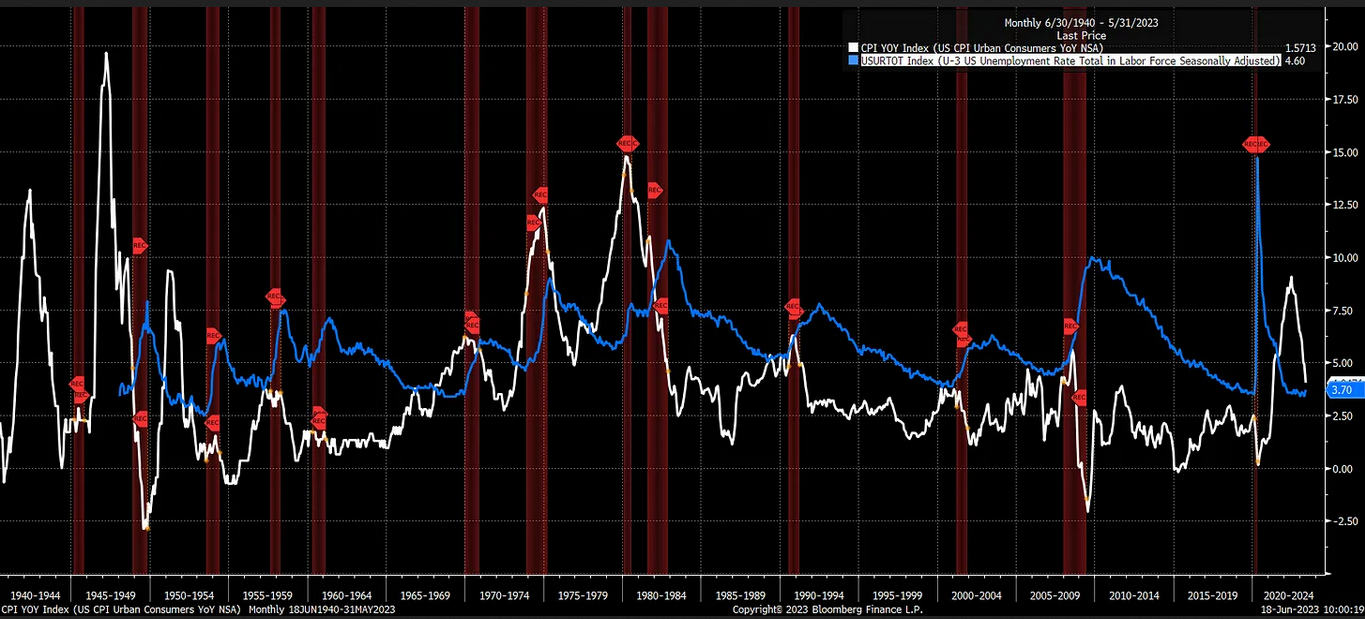

笔者倾向于,美国虽然会缓慢而艰难地增长,惟我们也可能会看到通货膨胀率居高不下。历史告诉我们,高通胀通常与失业率上升同时发生,而失业率上升往往会引发经济衰退。

这一次似乎亦不太可能偏离这种模式。事实上,于过去只有失业率上升,通货膨胀才能真正得到抑制。因此,笔者认为,尽管整体通胀率有所下降,惟在不提高失业率的情况下,将通胀率恢复到美联储希望的2%的区域很难。要降通胀,衰退很可能是必要的。

因此,考虑到目前股市的整个上升趋势是建立在经济避免衰退的希望上的,所以股市最近的升势可能不太稳固。此外,由于近几个月能源价格大幅下降,通货膨胀率才有所下降。

然而,油价走势图显示,油价仍具有韧性,如果能突破75美元,可能会反弹到83美元。此外,今年下半年,油价基数下降,意味着石油对通胀的抑制作用将逐渐减弱。

汽油也一样,目前站稳于2.32美元左右,惟似乎正在上行,可能回到2.85美元的水平。此外,到了夏季,汽油的基础效也将减弱。

甚至连小麦也显示出打破下跌趋势的迹象。

因此,到了下半年,帮助抑制通胀的同一因素可能会再次开始推动通胀上升,而这是美联储面临的最大风险,也可能是我们继续看到利率上升的原因之一。不利的通胀趋势即将来临,美联储将不得不采取进一步措施抑制物价。

同时,这也可能是美国2年期国债收益率于上周五(16日)创下3月中旬以来最高收位的原因。

更重要的是,随着中国可能再次出台经济刺激措施,大宗商品价格很有可能开始上升。彭博大宗商品指数似乎正在打破下跌趋势,为大幅上行奠定基础。

彭博大宗商品指数会否再度上升至关重要,因为此指数价格的同比变化与ISM价格支付指数呈相关趋势。如果此指数攀升,生产者价格、最近商品的通缩趋势也可能会开始逆转。

笔者认为,虽然股市正在考虑软着陆的可能性,惟债券市场似乎正在考虑利率继续走高的情景,因为核心通胀率仍有韧性,以及大宗商品通胀可能再次上升。

上述情形通常意味着,美联储需要执行一项重大的任务,即把需求压低到足以压低核心通胀的程度。与此同时,如果中国真的决定刺激经济,美联储将面临更大的问题,我们将看到大宗商品通胀再次启动。这将推高整体通胀,除非美联储能以某种方式促使美元升值,否则打击通胀的难度要大得多,而这可能意味着利率要上升。

与此同时,金融状况需要进一步收紧,实际利率将不得不上升,而这通常对股市没有好处——过去没有,现在也不太可能。因此,随着美联储努力抑制核心通胀,防止整体通胀失控,我们可能正在走向一个以物价上升和失业率上升为特征的真正滞胀时期。

【最大化投资收益,加入InvestingPro,精准把握时机,攻占市场风口!立即体验7天免费试用。】

翻译:刘川