非农今晚登场,美指期货齐升!原油连升5日累升18%,美元重返99关口

英为财情Investing.com - 2023年,加密货币的总市值飙升至1.2万亿美元。

虽然目前加密货币市场的市值比2021年11月的高点仍然低84%,但是今年迄今为止,该市场的总市值已经飙升了55%——在以太坊的Shapella升级前一天,比特币突破了3万美元的心理阈值。

加密货币市场积极情绪重燃

尽管越来越多的证据表明政府的「窒息点行动2.0」(Operation Choke Point 2.0)剑指加密市场,但是这似乎并没有减弱人们对数字资产的兴趣,至少是不足以阻止反弹的。

比特币在周二早些时候突破了重要的3万美元心理关口,而上一次突破这一点位还是在2022年6月。有趣的是,当时,比特币占到总加密货币市场份额的48.36%,而现在的占比则略高于48.54%。

一般来说,比特币市值占加密货币总市值的比例,标志着市场情绪的转变。例如,当比特币的主导地位下降时,这意味着人们对替代币的兴趣增加,也就是说,虽然市值较低的替代币可能带来更大的风险,但投资者认为它们也会提供更大的潜在回报。

然而眼下的情况是,由于目前证券和大宗商品市场存在较大不确定性,美国银行业危机余波未了,比特币在加密货币市场中的占比较大,似乎主要是来自于投资者的情绪。

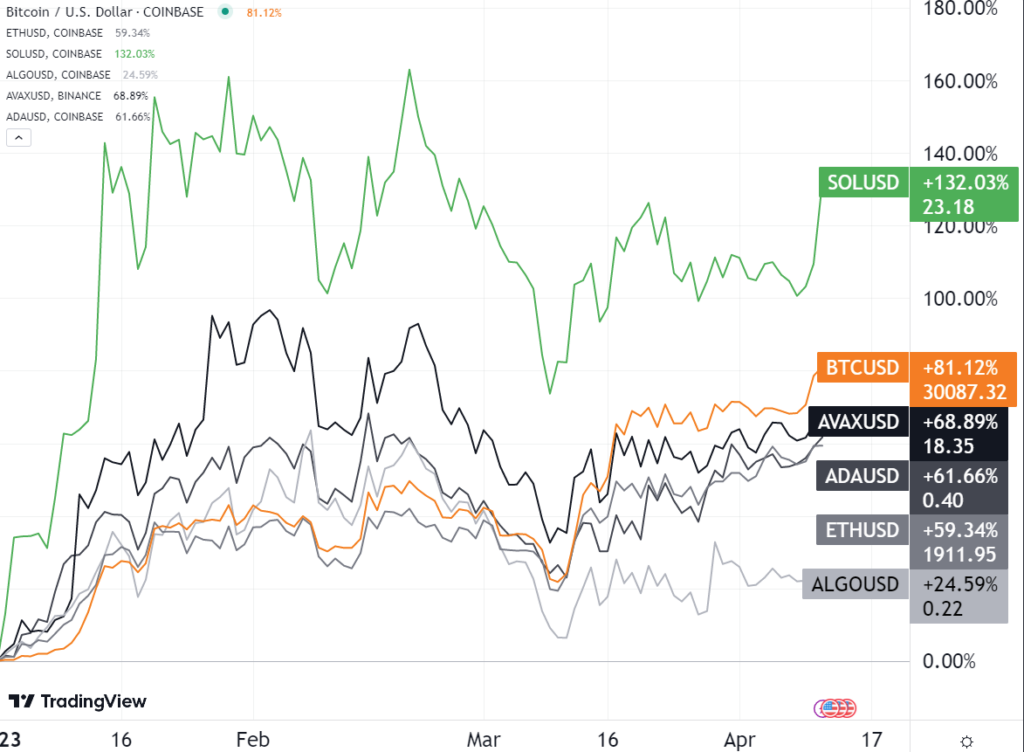

随着比特币的引力使加密市场对重要的PoS链产生正面情绪,比特币在众多加密货币中表现优越,仅次于Solana。这在某种程度上是可以预料的,因为Solana此前跌入了很深的低谷,仍然等待恢复。

总体而言,加密货币市场从年初的7950亿美元增长到1.2万亿美元,增长了55%。如果明天以太坊的Shapella升级成功,比特币的3万美元有望进一步被巩固。

话虽如此,我们仍需要关注,宏观流动性状况是否有利于真正的加密货币反弹,或者加密货币的反弹只是昙花一现?

美联储决策对加密货币市场有何影响?

当加密货币市场在2021年11月达到2.9万亿美元的历史高点时,人们应该把美联储视为罪魁祸首。该联储将M2货币供应量提高了39%,这在历史上是不正常的。此外,这是在接近零利率的环境下发生的,引发了股票/加密资产的泡沫。

从那时起,美联储开始了40年来最快的加息周期,以抑制泡沫,控制通胀。而眼下,市场预计美联储会在今年11月,再次从QT转向QE,同时预期近期也会只是小幅加息或者暂停加息。

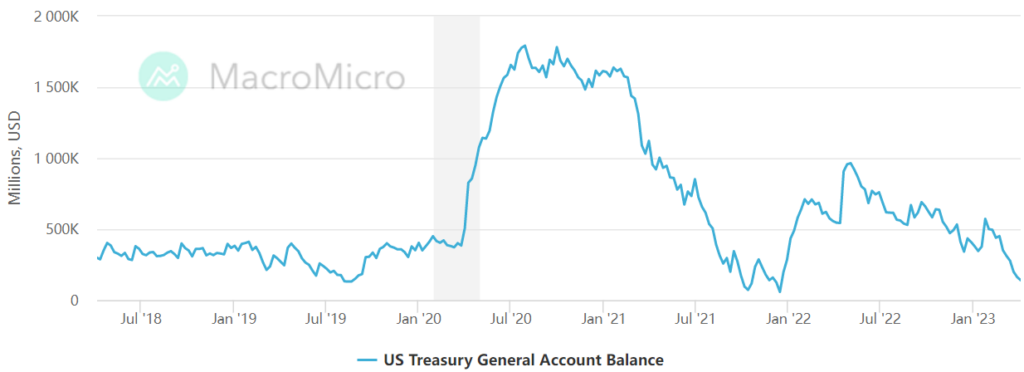

值得注意的是,美国财政部一般账户(TGA)的收盘价为自2021年底以来的最低点,目前为1406亿美元。美国财政部通过发行国债作为政府债务来填补这个支票账户,这意味着必须设立另一个债务上限。美联储和美国财政部的政策是密不可分的,TGA在美联储大举注资期间的平衡就证明了这一点。

无党派的国会预算办公室(CBO)预计,债务上限可能会在2023年第四季度提高。否则,联邦政府将无法偿还债务。这也是市场预期美联储加息周期结束的另一个原因。毕竟,当美联储在加息周期中提高借贷成本时,它也增加了美国财政部为TGA提供资金的借贷成本。另一方面,降息将使发行新国债为TGA余额融资变得更容易。

加密货币迎来牛市还是牛市陷阱?

虽然,长期宏观条件支持比特币往积极的方向发展,但是目前的涨势能否维续,仍然值得观察。

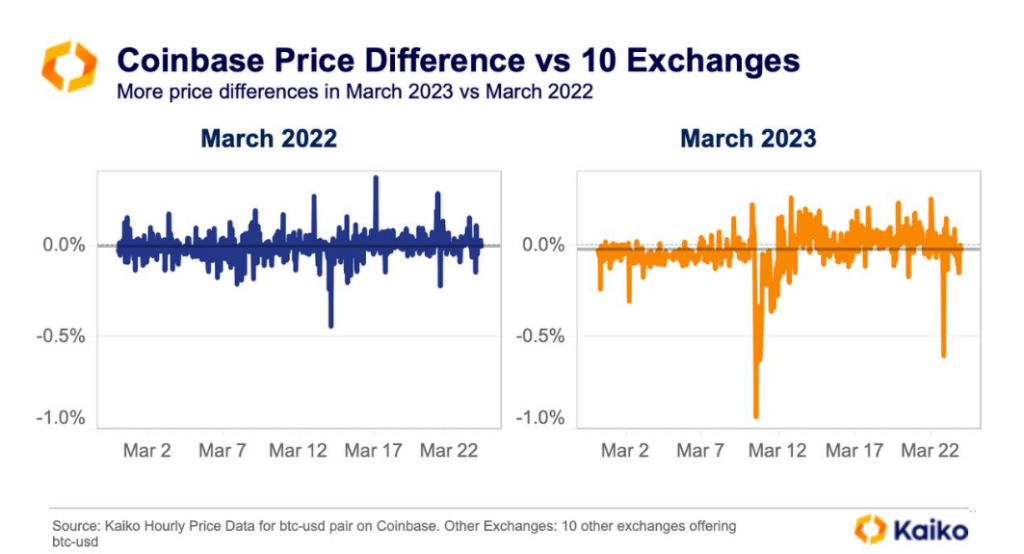

如前所述,比特币的上涨主要是由美国投资者的情绪推动的——他们受到美国银行业危机恐慌情绪的左右,目前看来,这场危机得到了遏制,然而,人们确实也不应该继续期望看到前几年的持续牛市——比特币的流动性远低于去年同期,表现为各大交易所之间的价格差异更加显著。

在Silvergate和Signature等面对加密货币的银行关闭之后,这是意料之中的。值得注意的是,在隔夜发布的美国CPI降幅超过预期的情况下,比特币的上涨后市应该会吸收更多投资者的注意力。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)