4亿桶抛储「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收复100美元关口

尽管美股乃至全球市场在年初至今表现都还算颇具韧性,但危险的信号已经接连出现。而一些大行的策略师已经看到了这一点。

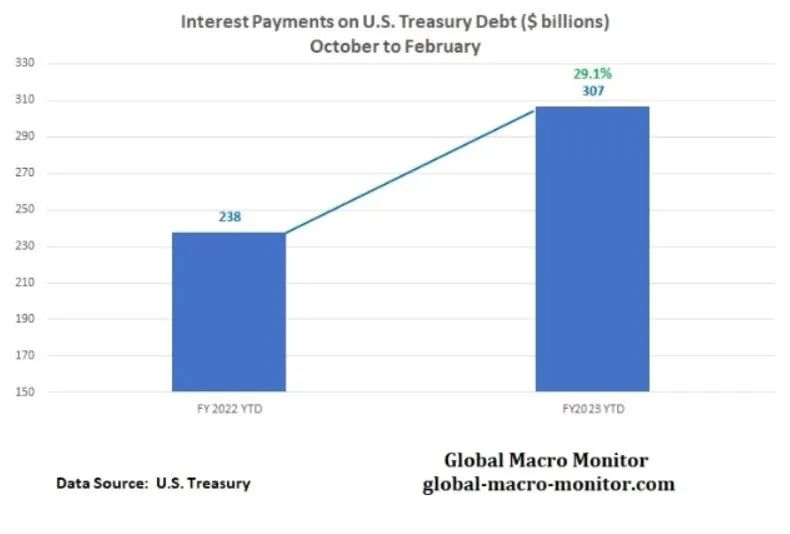

// 加息致美国政府支付利息增29% //

自去年3月至今,美联储一共加息9次,利率上限提升至5%。加息带来的负面影响在银行业已经显现,对美国政府的利息支出负担加重也产生了立竿见影的效果。

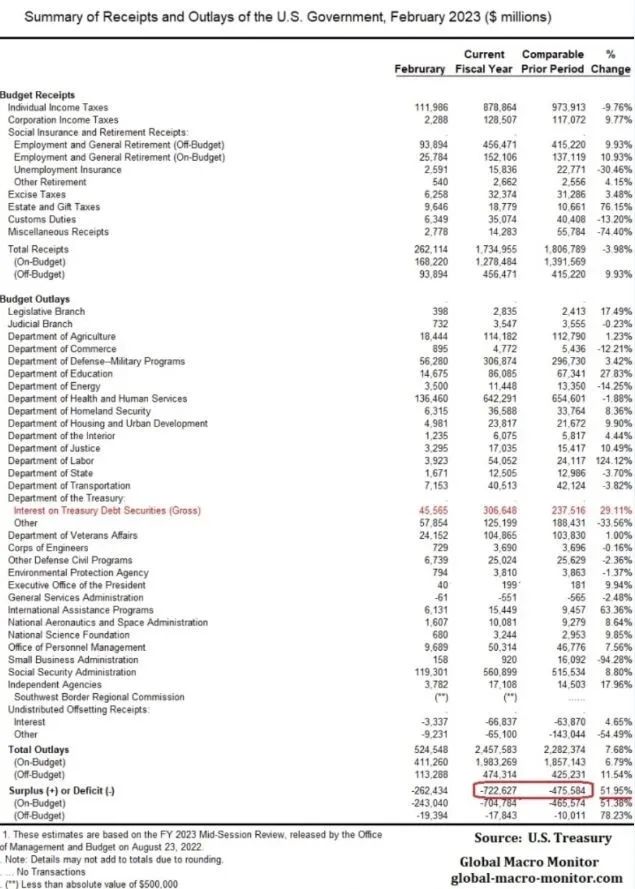

数据显示,美国政府本财政年度的国债利息支付同比增长29%,是联邦预算中增长最快的支出部分之一。2023财年第一财季,美国公共债务的利息支付较上年同期增加了570亿美元,或37%,达到2100亿美元。

利息支付增加的另一个后果是,美国联邦政府的总体赤字呈爆炸式增长,同比增长了50%。具体来看,2023财年第一季度(10月至12月),联邦政府财政赤字达到4210亿美元,同比增加12%。美国政府债务正在逼近31.4万亿美元的债务上限,预计7月之后将需要提高联邦债务上限。

经济学家任泽平认为,美国面临的是整个银行业危机。在流动性宽松背景下大量购买的美债资产价格出现大幅下跌,被归类为可出售资产(AFS)的美国国债开始出现浮亏。

根据FDIC数据,截至2022年第四季度,美国银行系统内未实现损失约为6200亿美元,其中可售国债及证券约为2795亿美元。美国商业银行目前资产23万亿美元,持有证券5.5万亿美元,其中MBS有2.8万亿美元。个人住房贷款2.5万亿美元。

银行股的再次走弱,表明市场对美银行股未来很不看好。

// 5个危险信号首次同时出现 //

摩根士丹利的Michael Wilson本周警告称,熊市将“恶性”结束,将股市拖入新的周期低点。

该行的全球研究负责人Katy Hubary也表达了类似的观点,她写道,在过去的一年里,市场一直在争论收益率曲线倒挂(历史上一直是美国衰退的前兆)是否意味着,鉴于当前环境的关键特点,这次衰退是不可避免的。

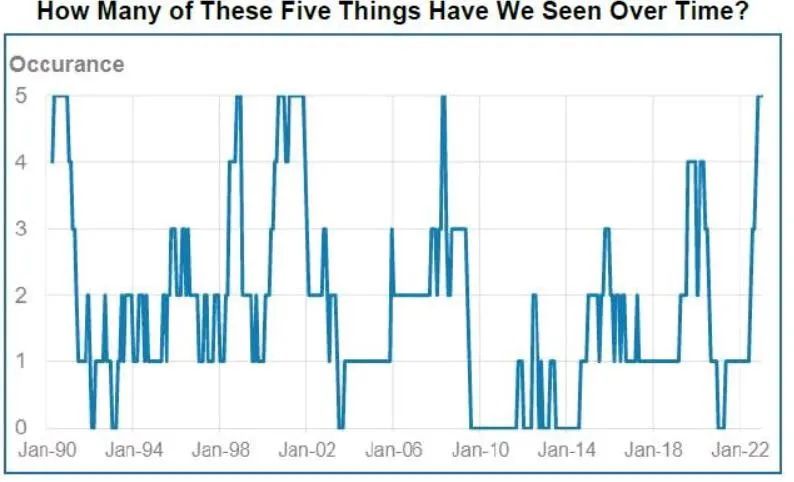

Katy Hubary指出,摩根士丹利跨资产战略团队最新发布的一个“有趣的部分”,该部分考察了五个宏观发展的汇合点,这些事件与美债收益率曲线倒挂的叙事一致,认为经济开始放缓并导致风险资产急剧下降。

这五个宏观事件分别为:

与三个月前相比,标准普尔500指数的远期收益正在下降;

收益率曲线反转(或在过去12个月内一直反转);

失业率低于平均水平;

美国制造业PMI低于50;

净利率超过40%的美国银行正在收紧贷款标准。

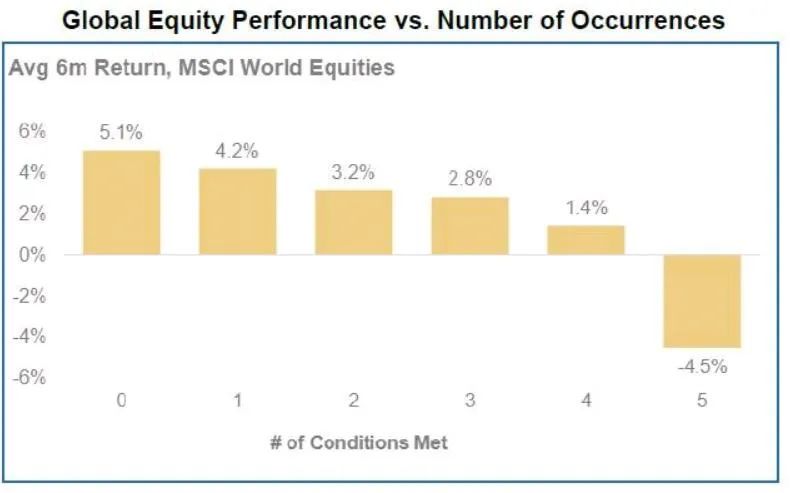

历史经验表明(如图表所示),这五个事件往往在重大市场危机(2007年、2001年)之前聚集在一起,即“今天所有五个事件都发生了,这是罕见的。”

对于股市投资者来说,这是真正值得注意的风险。正如摩根士丹利团队所强调的那样,自1990年以来,这些条件越多,全球股票表现往往越差。

// 即使瑞信暴雷央行仍加息 //

3月23日,瑞士国家银行(Swiss National Bank)将其政策利率提高了50个基点,使利率达到1.5%。

这是连续第四次加息,政策利率的变化符合分析师的预期。该行认为,对瑞信采取的措施已经制止了危机,但同时也承认仍然准备在货币市场进行干预。

瑞士的国内通胀率仍远高于瑞士国家银行0%-2%的目标,2月份的通胀率同比上升至3.4%,超过了分析师的预期。

上周,瑞士国家银行同意向陷入困境的瑞信提供高达500亿瑞士法郎(536.8亿美元)的贷款,成为全球关注的焦点。有消息称,该行最大的投资者沙特国家银行将不会提供进一步的财政援助,该行股价暴跌,最后以瑞银集团32亿美元收购结束。

瑞士央行本周四表示,如果没有今天的政策利率上调,中期通胀预期将更高,抵押贷款和房地产市场的脆弱性依然存在。该行还预计2023年瑞士经济增长约1%,而12月的预测为增长0.5%左右。

瑞士央行称,预计2023年通胀将达2.6%;2024年为2.0%;2025年为2.0%。年初以来,通胀率再次上升,2月份为3.4%,不排除有必要进一步上调瑞士央行的政策利率,以确保中期物价稳定。