股市暴跌54%、滞胀来袭?美联储模拟AI泡沫破裂极端情景

- 联储局大幅加息担忧再起,投资者情绪紧张;

- 有几家高质量的公司,股票遭到了低估;

- 关注雪佛龙、Archer-Daniels-Midland。

英为财情Investing.com - 由于市场对联储局后市的加息计划耿耿于怀,华尔街年初以来强劲上涨的趋势似乎出现了裂痕。近几日,股指部分年初以来的涨势已经被抹平。有迹象显示,美国经济数据的强势,可能会推动联储局进一步加息,以对抗高企的通胀。

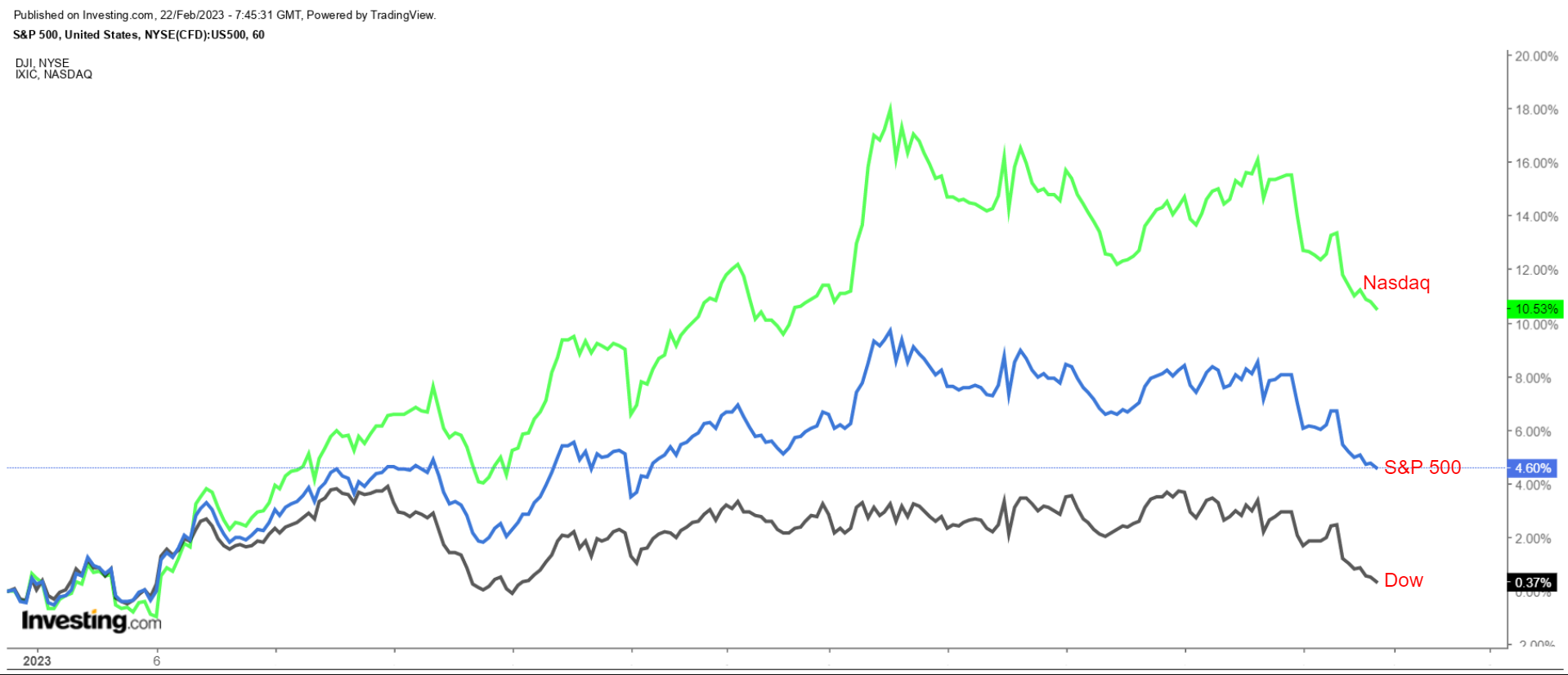

Investing.com的行情数据显示,基准股指标普500指数眼下已经较今年的高点下跌了4.4%,但是今年以来仍累计上涨了4.1%,周二,该股指暴跌了2%,创下了2023年年内的最大单日跌幅,周三该股指再跌0.16%。

(美股三大指数走势对比图来自Investing.com)

在目前的市场背景下,我们将重点关注雪佛龙Chevron (NYSE:CVX)和农业巨头Archer-Daniels-Midland (NYSE:ADM)公司。

雪佛龙Chevron

- 年初至今股价波幅:-10.3%

- 市值:3,111亿美元

在艰难的宏观环境下,雪佛龙Chevron (NYSE:CVX)的股价最近出现了下跌,但是公司的利润和销售稳定增长,为股东提供了重要的长期价值,因此我们仍然看好这家全球领先的综合能源企业。

需要关注的是,除了稳健的基本面表现,公司也致力于为股东提供更多的现金股息,并以股票回购的形式向股东返还过剩的资本,这得益于其强劲的资产负债表和自由现金流的增长。

(CVX日线图来自Investing.com)

自今年年初以来,雪佛龙的股价已经累计下跌了-10.3%,这一表现较Energy Select Sector SPDR Fund (NYSE:XLE)的表现(-3.4%)要差得多,这一基金追踪的是标普500指数中的美国能源企业的市值加权。

周二,雪佛龙的股价收于161美元,为去年10月18日以来的最低水平,目前市值为3,111亿美元,是全球市值第二大的能源公司,仅次于埃克森美孚Exxon Mobil (NYSE:XOM).

综合以上信息来考虑,我们相信雪佛龙是一只值得纳入投资组合的个股,其估值具有较大的吸引力,且可以提供进一步的上涨潜力。

值得注意的是,雪佛龙在2022年实现了创纪录的365亿美元年利润,比2011年创下的纪录还高出约100亿美元。这家能源巨头受到了能源价格高企、全球能源需求改善,以及美国页岩油地区产量增加的综合因素提振。

雪佛龙的CEO Mike Wirth表示,「我们在2022年实现了创纪录的收益和现金流,同时将投资和美国产量增加到创纪录的水平。」

在强劲的流动性状况支持下,雪佛龙提高了对股东的派息,宣布计划将股票回购支出从250亿美元增加两倍至750亿美元。新的回购计划将于2023年4月1日生效,没有固定的到期日期。

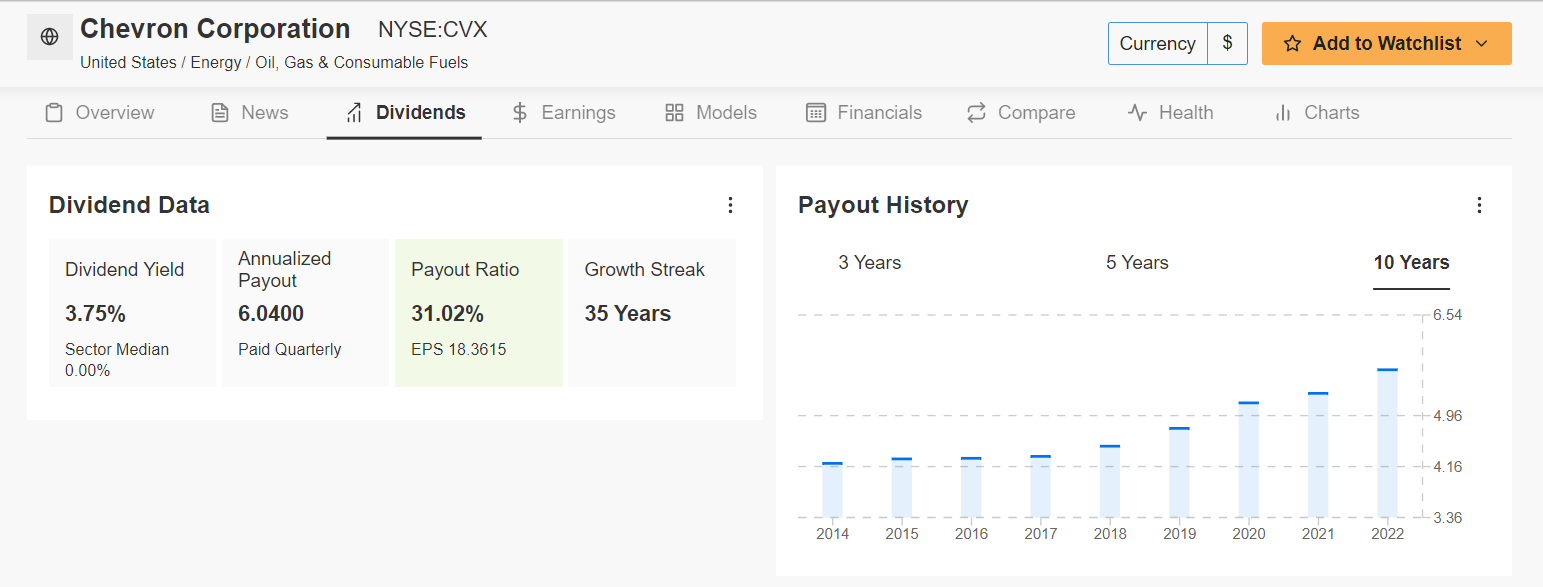

(CVX股息数据来自InvestingPro)

此外,雪佛龙董事会还将季度股息提高了6%,至每股1.51美元,年化股息为6.04美元。这家石油天然气巨头的股票目前的收益率为3.75%,超过了市场水平,而且该公司已经连续35年提高了年度股息,突显出其在向投资者返还现金方面的出色记录。

目前,华尔街仍对这家石油巨头持乐观态度,在Investing.com访问的27位分析师中,有23位给予该股「买入」或「持有」评级。此外,该股的平均目标价为193.64美元,较当前水平约有20.2%的上涨潜力。

Archer-Daniels-Midland

- 年初至今股价波幅:-12.3%

- 市值:446亿美元

此外,我们还关注食品加工和大宗商品巨头Archer-Daniels-Midland(NYSE:ADM),该公司的估值具备吸引力,且基本面令人鼓舞,具有可靠的盈利模式和巨大的现金储备。

尽管近期波动较大,但是考虑到该公司对股东返还资本的出色记录,我们对该股仍然持乐观态度。截至目前,ADM已经连续48年提高年度股息支付,随着时间的推移,公司可能会在经济放缓的背景下,仍然为投资者提供更高的派息水平。

(ADM日线图来自Investing.com)

到目前为止,ADM股票在2023年的表现明显逊于大盘,年初至今下跌了12.3%,而相比之下,iShares MSCI Global Agriculture Producers ETF (NYSE:VEGI)同期则上涨了0.2%,该基金追踪全球主要农业股票的表现。

ADM周二收于81.40美元,距离去年9月底以来的最低水平不远。按照目前的估值,这家总部位于芝加哥的公司市值为446亿美元,是世界上最大的农业综合企业之一。

事实上,我们预计Archer-Daniels-Midland的股票将在未来几个月重获魔力,因为它受益于有利的行业需求趋势,这将有助于推动未来收益的增长,并使其能够继续关注股东回报。

上个月发布的第四季度财务更新报告显示,该公司利润创纪录,销售增长乐观。这一稳健的业绩表明,该公司在应对能源成本上涨和全球供应链中断方面具有很强的韧性。

ADM预计,2023年将是业绩表现「非常强劲的一年」,因为俄乌爆发冲突以后,黑海粮食出口下降,阿根廷遭受旱灾,收成减少,对其农产品需求强劲,ADM从中受益。

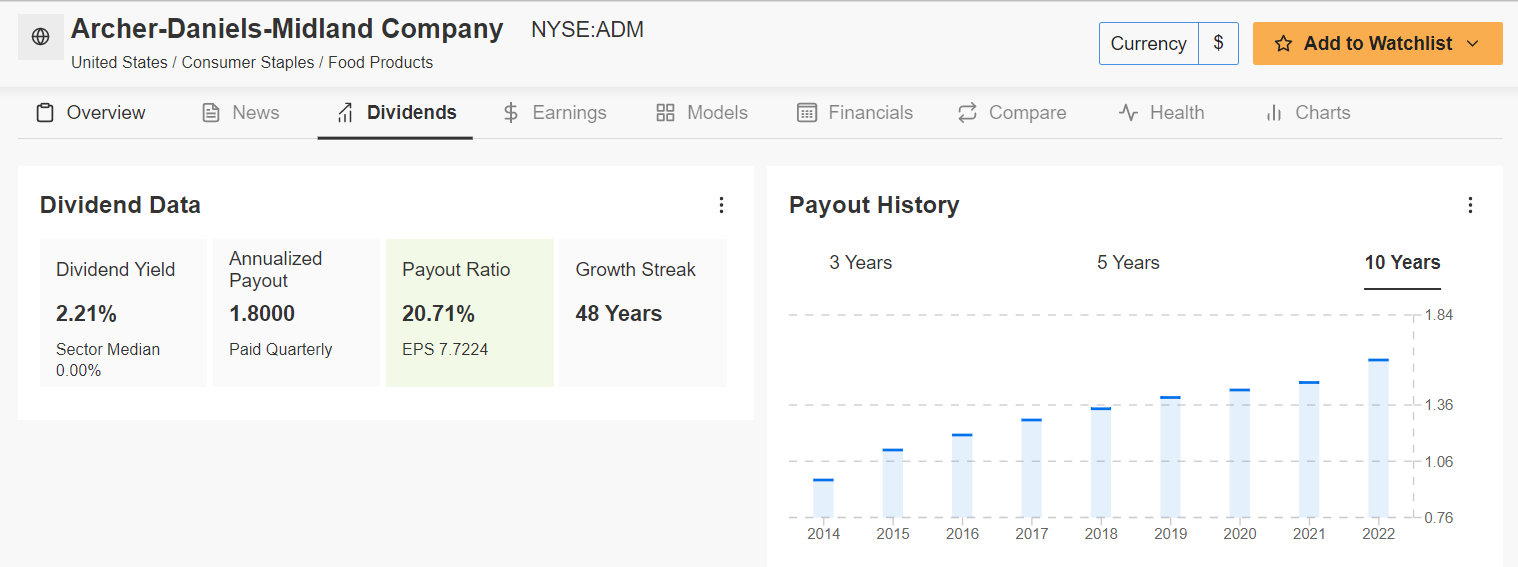

(ADM股息数据来自InvestingPro)

ADM董事会上个月批准,从本季度开始将季度现金股息从每股0.40美元提高到0.45美元,这是对股东友好的最新举措。新的股息将带来每股1.80美元的年化现金支付,高于目前的1.60美元。按照目前的股价,年度股息率意味着股息收益率为2.21%,远远高于标普500指数1.58%的隐含收益率。

最后来看,华尔街对ADM持有长期看涨的看法,根据Investing.com的调查,该调查显示,所有15名分析师对该股票的评级为「买入」或「持有」。另外,受访者普遍给出的目标价较当前有约26.4%的上涨潜力。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)