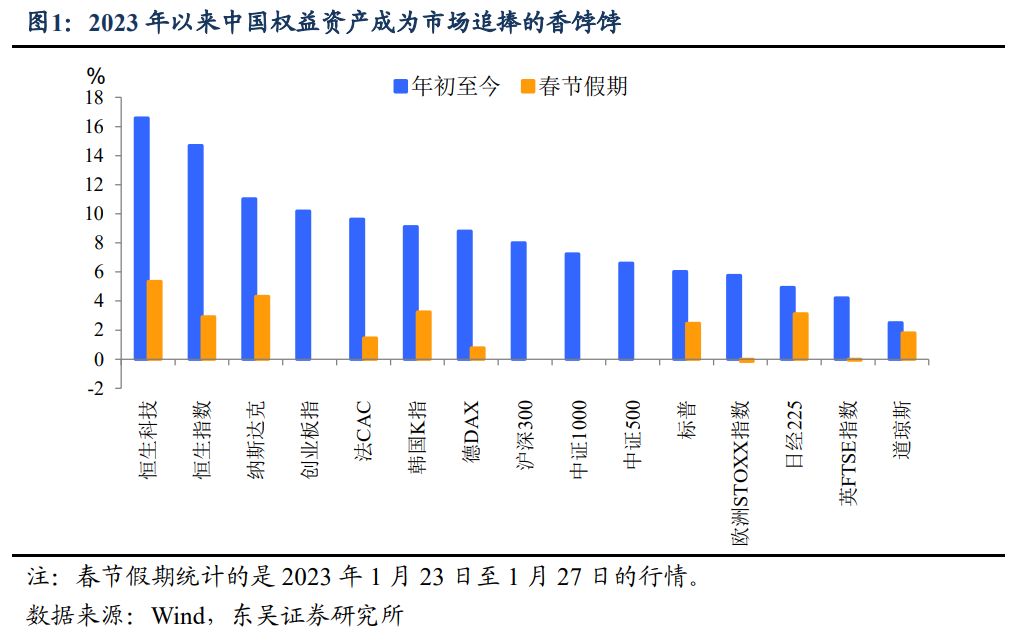

开年以来港股和A股领跑全球,这一30年来的最佳开局也使得外资对于中国资产空前青睐,问题是这种涨势还能持续多久?继续看多者认为中国防疫放开后在经济和上政策的利好仍待释放;谨慎的投资者则质疑后续经济复苏和政策刺激的可持续性。由此可见,当前市场的分歧,主要在于中国资产是否充分定价了疫情放开后的复苏红利?

本文试图去量化当前中国主要资产对于疫情复苏的定价程度,通过计算我们发现,当前人民币汇率对于疫后复苏的定价最为充分,超过了90%;而A股、港股以及债券收益率的这一定价均在60%-70%之间,这也意味着“看多中国”还有下半场。

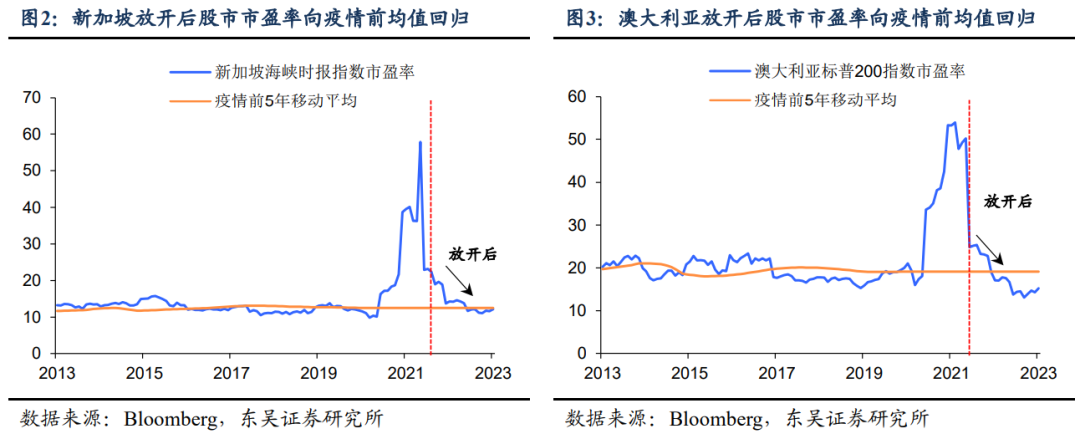

从市盈率回归和盈利修复来看,我们发现沪深300指数和恒生指数迄今的反弹分别定价了疫情放开后复苏的62%和67%。市盈率方面,通过考察此前从严格清零转向完全放开经济体(比如新加坡和澳大利亚),我们发现其股市存在一个共同的特征,即在放开后的一年内市盈率向疫情前的均值回归;盈利方面,我们参考了彭博对于A股和港股市场EPS的最新预测。基于上述两点可以计算出沪深300指数和恒生指数在2023年的高点分别为4599和26490,这也意味着尽管两者从2022年10月的底部已经分别反弹了19%和54%,但从各自当前水平存在10%和13%的进一步上涨空间。

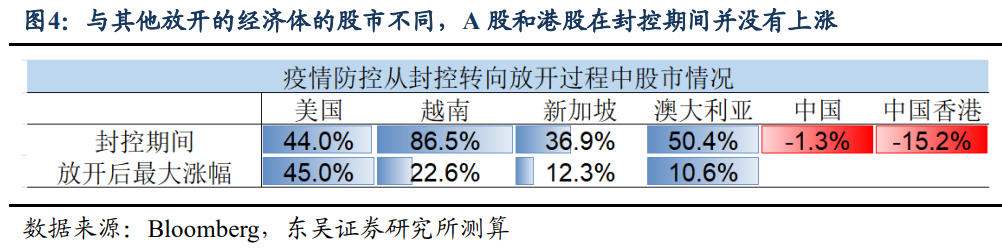

如果说市场的盈利预测具有一定的主观性,我们不妨通过横向比较来考察当前A股和港股是否对疫情放开后的复苏进行了充分定价?图4列举了全球先于中国放开的5个经济体(美国、新加坡、越南、澳大利亚)在防疫政策转向前后的股市表现,可以看出虽然这些经济体的股市在放开后的上涨空间有差异,但在放开之前,这些经济体的股市均经历了大幅的上涨;相比之下,仅有A股和港股从疫情爆发到放开期间都是下跌的,这也意味着A股和港股在放开后的弹性会更大。尤其是与在放开前均严格执行清零政策的新加坡、越南、澳大利亚相比,A股和港股的反弹空间显然没有充分释放。

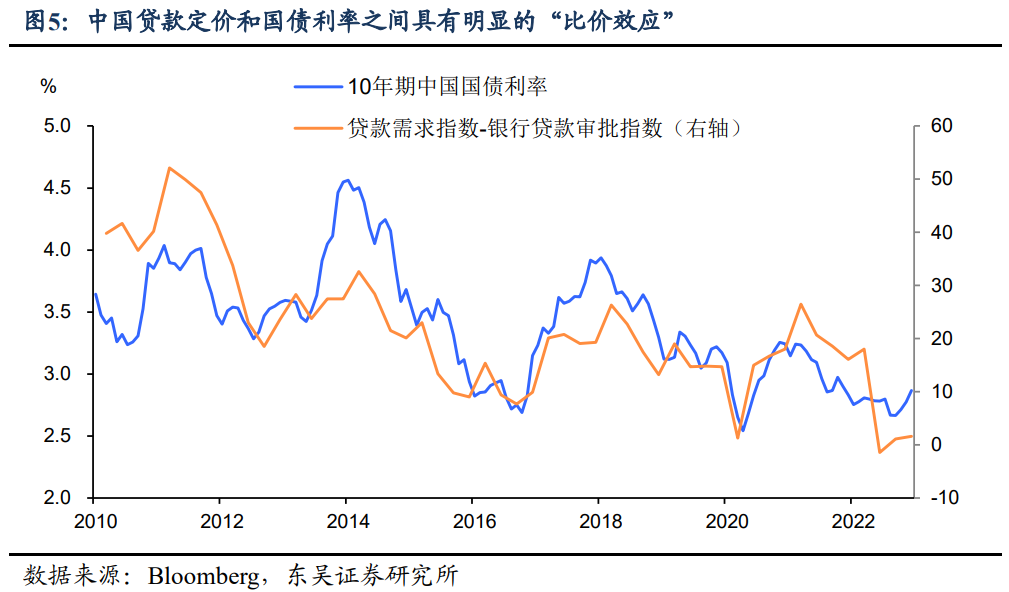

从信贷扩张和经济回升来看,我们认为10年期中国国债利率自10月底以来30bp的上行已经定价了以后复苏的64%。从信用扩张来看,中国的贷款和国债之间具有明显的“比价效应”,即银行贷款的定价在边际上对10年期国债利率的走势有显著影响,考虑到2023年私营部门的信贷需求偏弱(尤其是房地产),我们预计贷款持续供不应求局面不大可能出现,这也就制约了10年期国债利率的上行幅度。从经济回升来看,尽管2023年中国经济有望显著回升,但在边际上仍难以实现2021年较2020年的改善力度,因此与2021年相比,在短端利率中枢下移和经济回升力度偏弱的背景下,我们预计2023年10年期国债利率顶部在3.1%附近,低于2021年的高点,这也意味着10年期国债利率进一步上行的空间不足20bp。

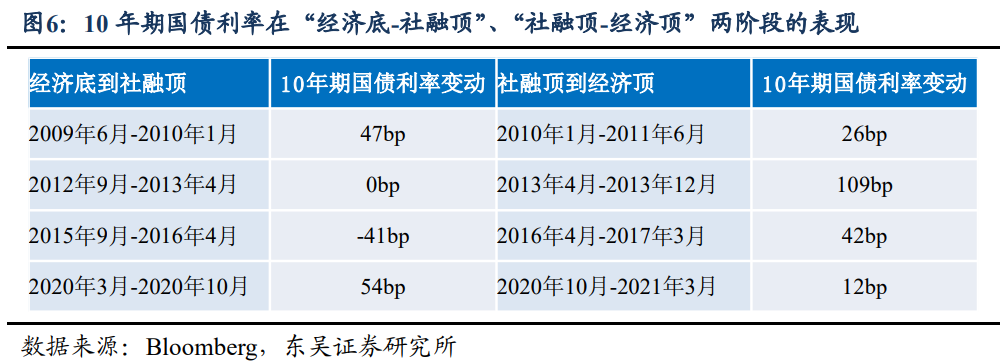

社融和经济回升的经验规律也表明未来债券利率上行的空间有限。中国经济从2022年四季度就开启了从经济底到社融顶的复苏阶段,且这一阶段很可能贯穿2023年上半年。如图6所示,历史上这一阶段并不一定伴随着债券利率的上行,这是因为在该阶段,经济筑底回升的后劲需要宽信用的强度来确认,如果这一强度不及预期,债券利率是缺乏上行动力的。相比之下,在随后社融顶到经济顶的复苏阶段,历史上的债券利率均出现了上行,这是因为随着经济持续复苏,市场开始担心货币和信用的双紧,然而就2023年下半年而言,我们预计这种“双紧”的局面不会出现。

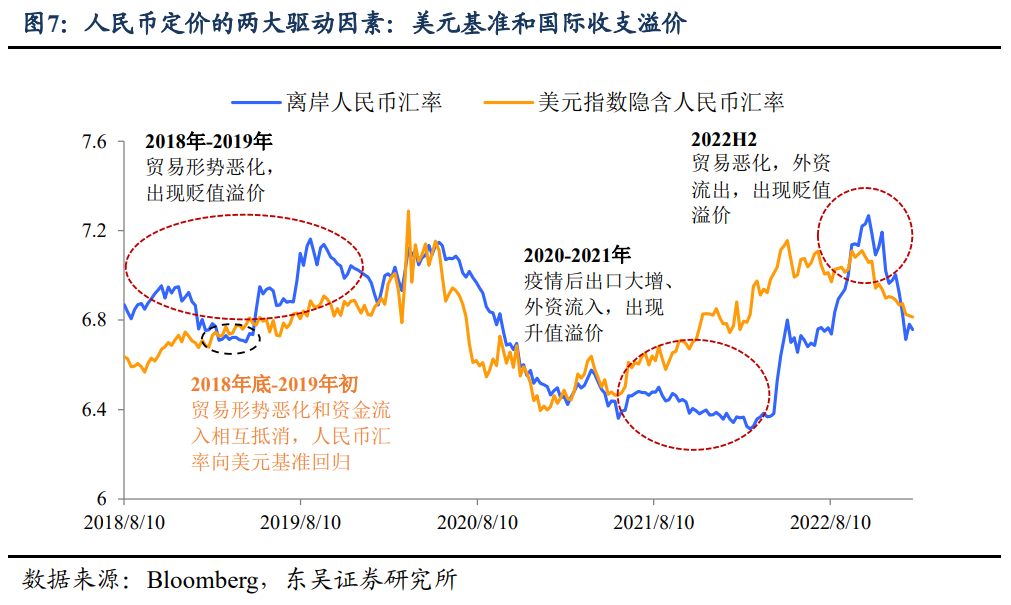

相较股债,人民币可能是抢跑最明显的资产,结合美元定价基准和国际收支的边际变化,我们估计离岸人民币自11月初低点8.7%的反弹幅度,对疫情放开后复苏的定价已经超过90%。防疫放开对于汇率的影响可以简化成三个途径:一是中国经济的复苏会使得美元指数走弱,支持人民币升值;二是复苏逻辑下外资流入中国资产,利多人民币;三是国内需求复苏,商品和服务进口反弹,叠加出口走弱,贸易形势恶化对于人民币汇率来说则是利空。全年来看,后两个因素相互抵消的作用会使得人民币汇率向美元基准靠拢,具体可参考2018年底至2019年初的情形(图7)。

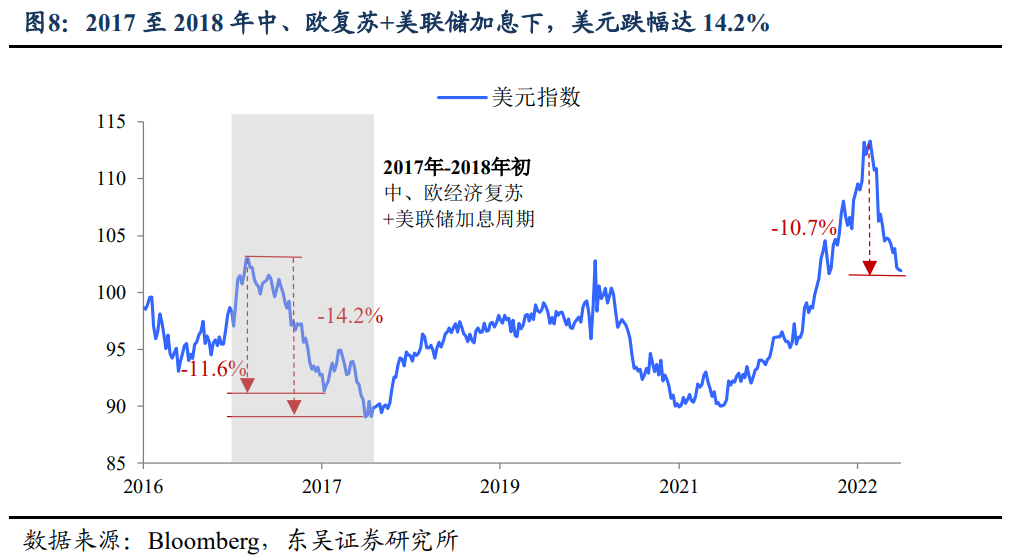

2023年在中国和欧洲复苏的背景下,美元指数的低点在98至101之间,对应的人民币汇率基准区间为6.70至6.79。我们借鉴2017年至2018年初的经验来判断2023年美元指数的可能区间,彼时与2023年宏观背景的相似之处在于中国和欧洲经济复苏,美联储处于紧缩周期中,不同之处在于今年中欧复苏的力度可能不如2017年,不过美联储的紧缩强度也会更弱。参考美元指数在2017年内最大跌幅以及2017年至2018年整个下行周期的最大跌幅,2023年美元指数的低点应该在98至101之间,对应的人民币汇率基准价格水平在6.70至6.79(图8)。

截至2023年1月27日,人民币汇率自2022年11月初的底部(7.34)已升值8.7%,距离上述区间的中值(6.74)仍有0.2%的升值空间,距离极限情形(6.70)尚有0.8%的升值空间。这意味着当前人民币汇率对于疫情放开后的定价程度在91%至98%之间。

风险提示:毒株出现变异,疫情蔓延形式超预期恶化、疫情反复出行意愿恢复不及预期、居民消费意愿下滑及海外衰退幅度超预期的风险