本周三大关键财报将决定AI交易能否延续

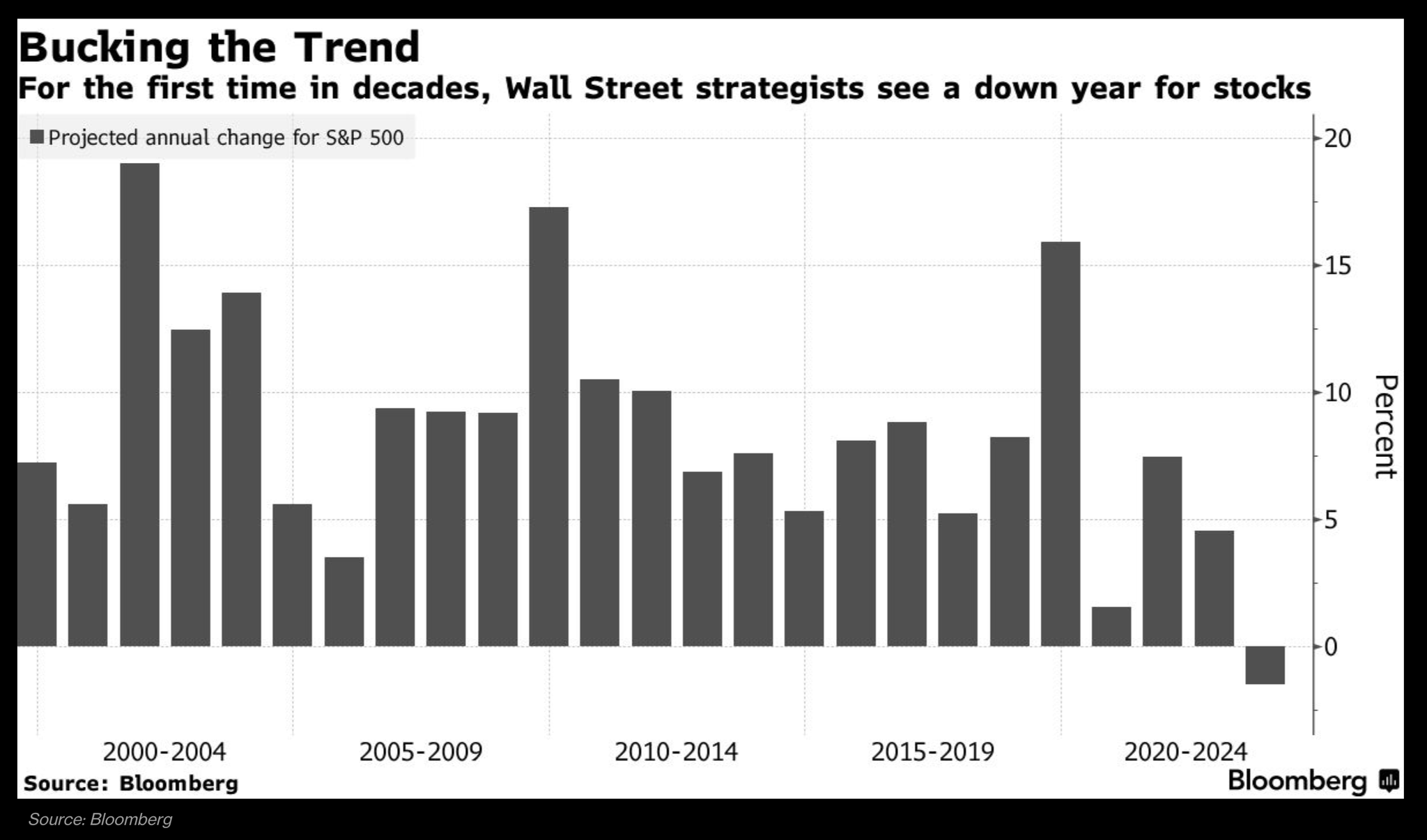

- 华尔街卖方对2023年标普500指数的表现偏向悲观;

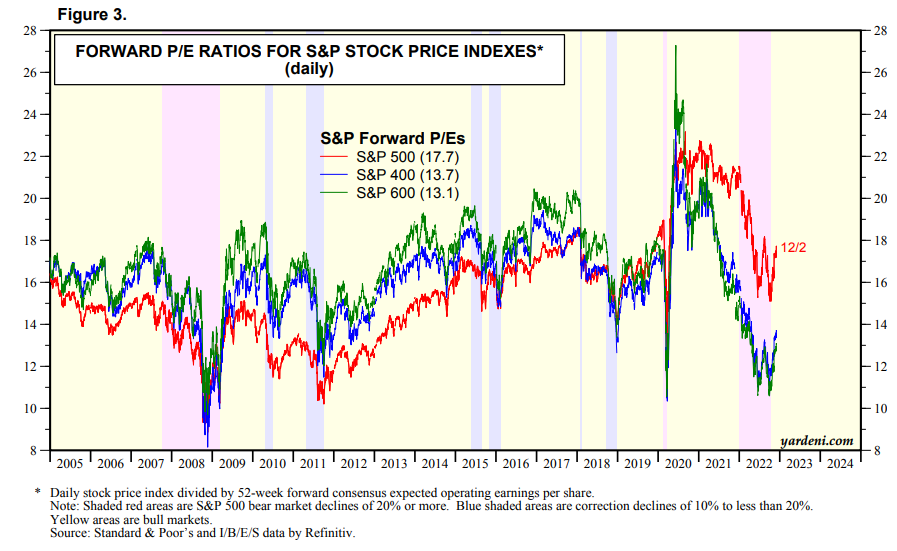

- SPX市盈率接近18倍,并不便宜;

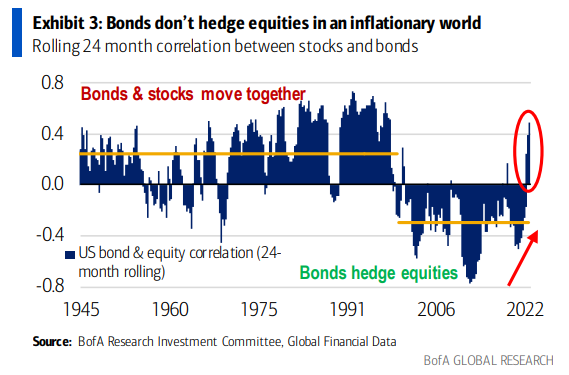

- 债券虽然与股市正相关,但仍有助于抵御未来股市的波动。

英为财情Investing.com - 现在,我们来到了华尔街一年一度预测来年市场走势的时候,所有卖方的宏观前景预测,各种行业前景预测,以及标普500指数的目标价等,都躺在我的邮箱收件箱里。

我认为,卖方的研究在技术图表和重要风险提示方面都具有很大的价值,对于未来一年的市场走向,此次的不同之处在于,策略师对明年年底标普500指数的平均预期偏向负面——「聪明钱」已经不看好该指数的回报率达到8-10%。而这至少是1999年以来的第一次,通常来说,我们在华尔街比较少看到这么多的悲观情绪。

悲观的投资人认为2023年股市将下跌

我要指出的是,标普500指数目前的市盈率约为18倍(2023年预期每股收益),加上上半年经济可能出现收缩,这一估值过高。公平地说,在10月13日股市低点时,16倍的预期市盈率似乎更合理。

大型股估值昂贵,但中型股看起来仍然便宜

但即便如此,鉴于高评级公司债券的收益率高于5.8%,较上年同期上涨了350多个基点,16倍的市盈率似乎也不那么便宜。重要的是,投资者要明白,适用于未来公司利润的贴现率通常是加权平均资本成本,其中包括债务、股权和(在较小程度上)优先股的收益率。

在很多情况下,投资级公司债券的收益率可以很好地反映债务的情况。因此,根据基本的数学计算,在剔除未来现金流后,在中期公司债务利率仍高于5%的情况下,美国大盘股市盈率为18倍的情况下,标普500指数在我看来并不算划算。

而在市场层面,随着我们进入2023年,债券不再对冲股票的现实也令人担忧。在大约25年的时间里,当股票走势呈锯齿形时,债券走势也会呈锯齿形,这有助于降低经典的「60/40股票/债券」投资组合的整体波动性。然而,在过去几个季度,这种相关性已转为正相关。

在评估收益率时,我有一些好消息要告诉投资者——尽管股票和国债可能正相关,但这并不意味着你应该抛弃债券。可以这样想:如果你的股票配置在明年减少了20%,但你的固定收益投资减少了1%,这两者从技术上讲是正相关的,但债券确实帮助你度过了股市风暴。鉴于美国国债整个期限结构的实际收益率都为正,我断言,对于风险意识强的投资者来说,它们仍有一席之地。

2022年,股票和债券齐头并进

总 结

我恰好同意华尔街预测者对标普500指数2023年底将达到的水平的悲观看法。不过,还是有机会的。债券应该会提供更好的实际回报,如果我们在2024年看到通常的收益复甦,未来12个月对股票投资者来说应该会有一些非常有吸引力的长期切入点。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)