全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

- 2022年市场无差别打击了普通投资者和全球富豪;

- 但巴菲特是一个完全的例外;

- 巴郡的秘密在于其结合了分散投资和集中投资两种策略。

英为财情Investing.com - 无论是对于华尔街的普通投资者,还是对于全球最富有的人来说,2022年都是阴郁的一年。

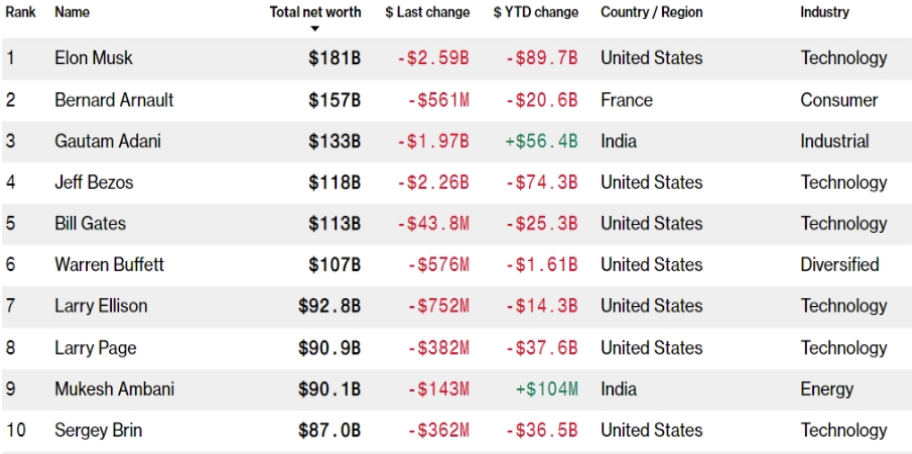

科技股的波动,导致很多知名人士的财富表现极其不稳定,因为他们的财富水平直接和所持股份的价格密切相关。其中,对于Meta的创始人、CEO扎克伯格更是如此,他仍然是全球最富有的人之一,但是今年的损失超过850亿美元;而亚马逊的创始人贝佐斯,也损失了大约720亿美元的财富值,跌至了财富榜的第四位。

(财富排行榜)

除了科技股,加密货币市场也存在高度不确定性,比特币和其他加密货币一直被称作科技股的替代品。从某种程度上来说,这是有道理的,因为他们的价值被提前预估了,其内在价值和市场富裕的价值并不相同。而加密货币市场的走势也和科技股有较高的相关性。

(纳斯达克、IWO、IWF、BTC一年期价格走势)

但是,近期以来,情况似乎有所变化。随着包括FTX在内多个平台的爆雷,成长股表现出了比加密货币更强的实力,顽强维持着6月份的低点。

巴菲特的投资组合

我们看到,「股神」华伦・巴菲特(Warren Buffett)在这片红海中,投资组合的表现超过了其他亿万富翁,损失最小(约为15亿美元),并且在2022年跑赢美国大盘21%,自1965年以来,更是跑赢大盘3,641,613%。

几乎每一个投资者都认为,投资组合应该多样化,才能实现长期的成功。通常,人们会把资金分散在数十种资产以上,来防范风险。然而,巴菲特却强调集中投资的好处。

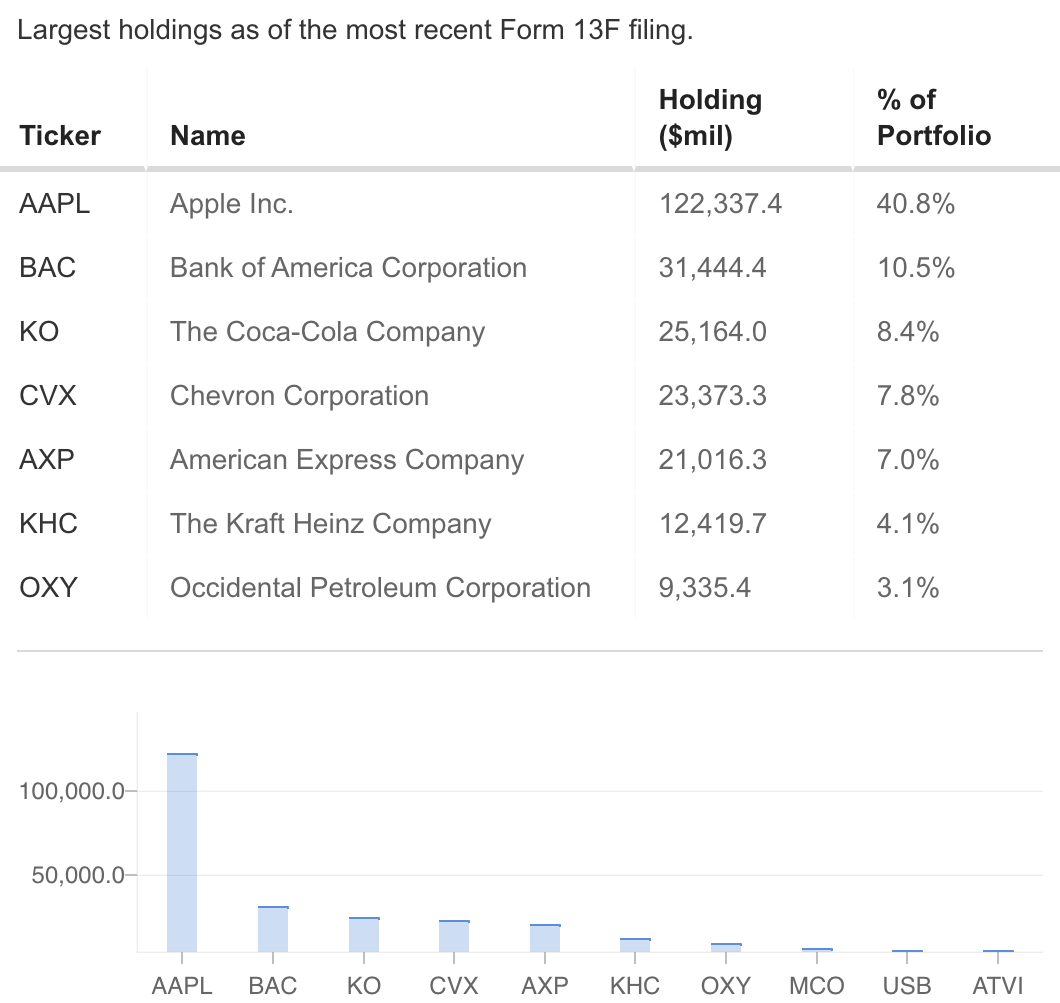

(巴菲特的投资组合来自InvestingPro)

不妨来看看巴郡(BRKa)的持股,我们注意到多样化在这个投资组合里并没有被重视,它在苹果(AAPL)一只个股上,就投资了40%的资金,而其他股票的持仓资金占比却明显相对较低。

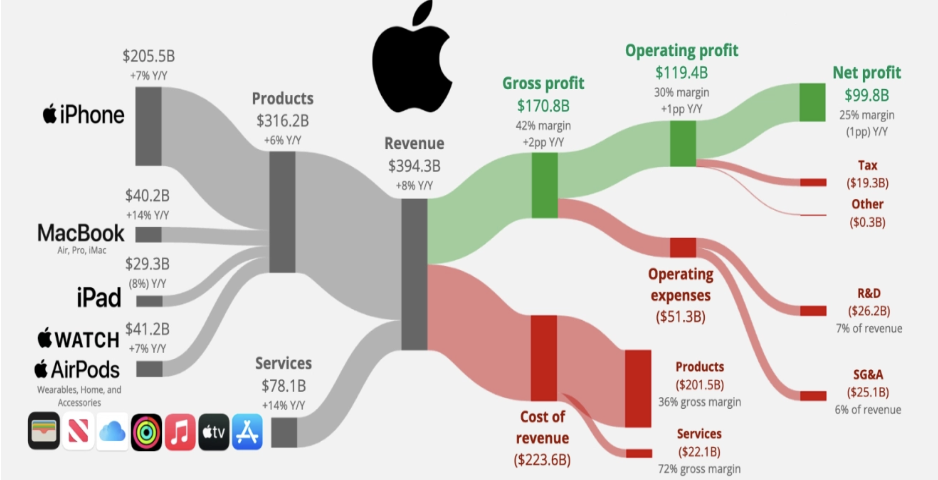

那么,为什么巴菲特青睐苹果?苹果的收入主要分为两个部分:

- 硬件产品营收占比80%(其中有50%来自iPhone);

- 服务产品营收占比20%(主要来自App Store、Apple Music、Apple Pay、AppleCare、Apple TV+、iCloud等)。

其中,硬件产品的利润率相对较低(毛利率36%),而服务的利润率为72%,因为这一业务可以轻松地扩大边际成本。它还有1220亿美元的运营现金流,1690亿美元的资产负债表和1200亿美元的债务。

(苹果公司营业利润率分析)

根据市场预测,到2027年,智能手机行业将以7%的复合增长率来增长。众所周知,苹果做得很好,表现优于竞争对手和整个行业。

虽然我们在这里举例巴菲特大幅持有苹果公司的股票,但是我们并不支持投资者把高达30-40%的资金投入网飞Netflix(NFLX)或者Meta( Meta)的股票,因为从2022年1月以来,这些个股的股价已经下跌了60%以上,人们好像并不理解和认同这些公司的长期业务前景。

当你在考虑持有哪家公司股份的时候,需要衡量公司在其行业中的低位,并且考虑消费者/用户对其的「喜爱度」。此外,这家公司需要拥有简单的业务,较高的品牌知名度,甚至可以提高价格而不流失客户。

接下来,我们不妨再来看看巴菲特Q3的仓位变化。

新增持股:

增持个股:

- 雪佛龙Chevron(NYSE:CVX)+2.6%

- 西方石油Occidental Petroleum Corporation(NYSE:OXY)+22.6%

- 派拉蒙Paramount Group(NYSE:PGRE)+16.3%

- Celanese(NYSE:CE)+6%

- RH (NYSE: Rh) +8.7%

从上面的持仓可以看出,巴郡的重点仍然在于能源板块,由于地缘政治和供需不平衡问题,石油和天然气保持着高价。

此外,巴郡也在增持硬件类科技股,不仅是苹果和惠普(NYSE:HPQ),甚至是台积电等。尤其是台积电,该股股价目前和2020年9月的水平相同,较高点下跌了40%,巴菲特的收购是有道理的,因为短期内,在可再生能源、汽车零部件,物联网和手机等,对半导体都有巨大需求。台积电也是苹果使用的芯片供应商,因此它也被视为苹果业务的延伸。

分散投资 or 集中投资?

总结巴菲特的经验,我们很难说,在贝塔值指导下,对整体市场中的多个板块进行分散投资,是一个必胜的投资策略。

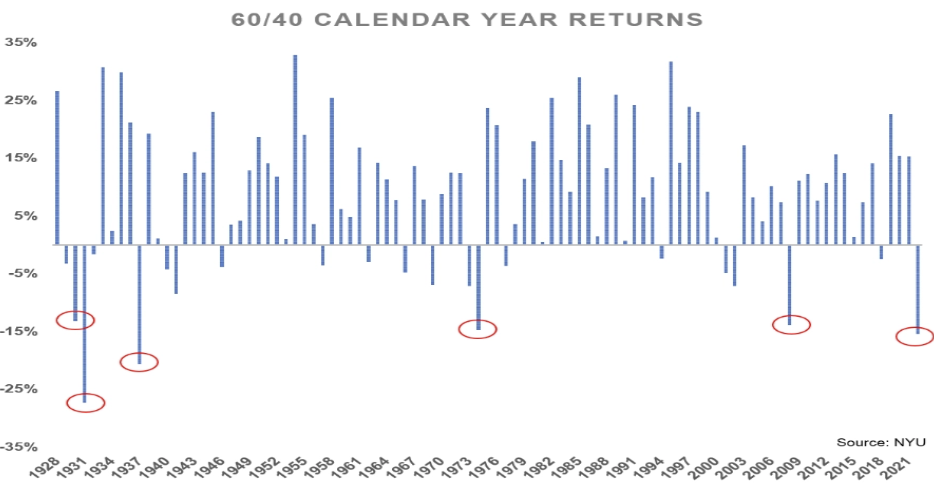

投资者想要分散投资的主要目的是对自己的资金进行风险分散化保护。通过购买数十只个股,确实降低了单只个股的投资风险,但是当市场出现整体下跌时,你无法避免这种「系统性」的风险,事实上,经典的股票和债券以60/40比例分配的投资组合,在过去95年里,已经第六次出现了两位数的下跌。

(60/40投资组合的年平均业绩)

毋庸置疑,没有人可以避免系统性风险的冲击。

但是,如果你建立投资组合的时间线是放在7-10年的跨度,那么你需要重视的是这个投资组合的长期回报,这种情况下,如果你有一个很好的防御策略,长期而言,是可以抵御中间的严重损失的。

而现在的问题是,市场目前的折扣率是多少?我们正处于一个什么样的位置?

要回答这个问题,最简单的方法是,分析债券行业的表现。因为央行的加息或降息举措,首先会影响到债券的发行,而这通常有利于投资者将资金锁定在债券市场中。而不是让资金在经常账户中停滞不前,只靠利息中获益。

那么,分析20年期美国国债 iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT) 和1-3年期国债iShares 1-3 Year Treasury Bond ETF (NASDAQ:SHY)之间的强弱指数,我们可以了解到投资者的预期以及市场的这家幅度。

(TLT和SHY的比率)

从上图我们可以看到,在TLT表现落后数月后,已经扭转了趋势,相对于SHY是上涨的,也就是说,投资者可能已经不考虑降息,当前政策被视为有利于持有较长期的债券。而这被称为「利率风险」,简而言之,它对应了利率变化将降低债券提供的现金流价值(票息、票面或赎回价值)的可能性。

金铜比

最后,铜期货正在闪烁负面的信号,也同样值得我们关注。

金属铜被认为是经济指标,因为其在工业中使用广泛,可以用于建筑、家电、电动车等多种产品。也就是说,铜的需求越大,一般来说,经济和工业活动就越强劲。

而将铜和贵金属黄金来进行比较,可以很好地向投资者展示市场的情绪和全球经济的状况。

(金铜比和SPX走势对比图)

通常情况下,铜金比的下降和上升趋势往往预示着美国标准普尔500指数及其收益的更明显的看空或看多趋势。而近几个月来,铜的表现一直弱于黄金,预示着该指数及其在2023年未来几个月的收益将出现下行趋势。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)