美以对伊朗发动袭击,目前已知情况汇总

- 美元刚刚经历了15年以来的最大单周跌幅;

- 但是美元的走弱,并未令大宗商品随之上涨;

- 欧洲市场或是美元走软的最大受益者之一。

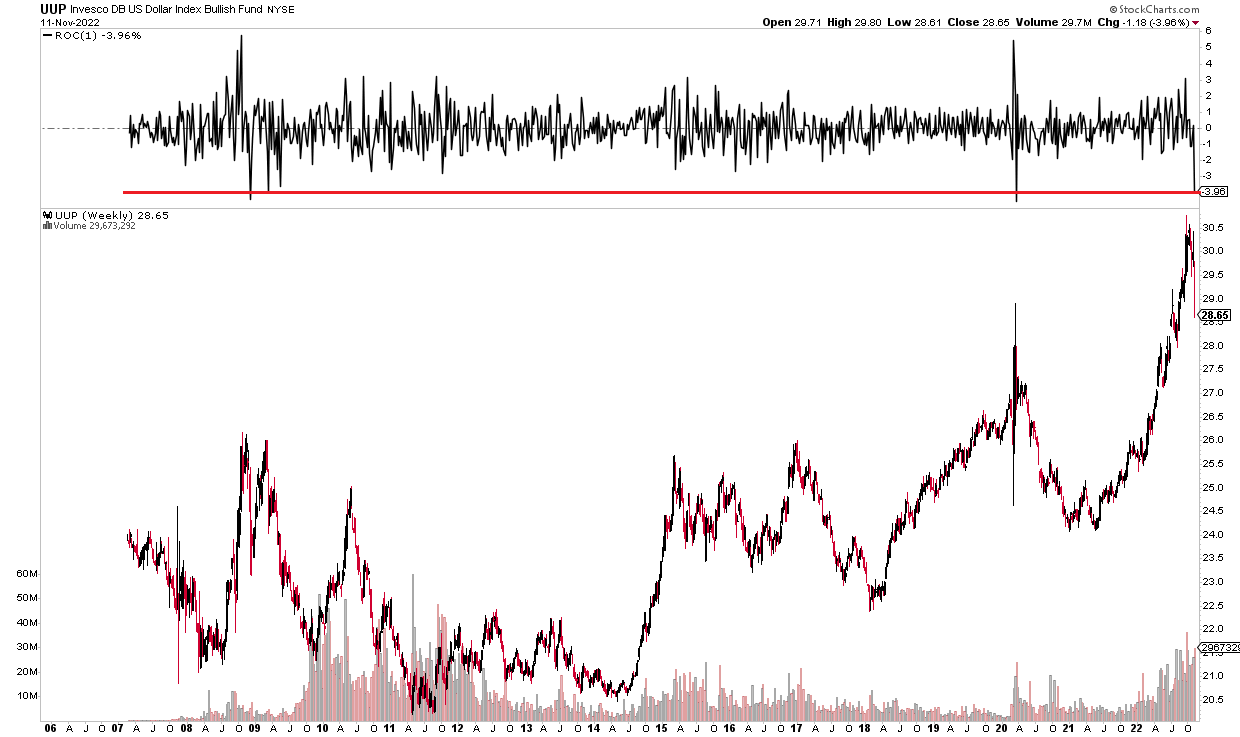

英为财情Investing.com - 美元已经从9月的高点大幅下跌——上周,追踪美元走势的 Invesco DB US Dollar Index Bullish Fund (NYSE:UUP)下跌了近4%,创下了该基金15年历史以来,第三糟糕的周回报。而此前两次是出现在大萧条和疫情初期。

(UUP周线图来自StockCharts.com)

从技术面上来看,美元突破了一条可追溯到今年第一季度的关键上行支撑线,在上图中,我们可以看到,在熊市崩溃之前,最近的上行推力中有大量的成交。这说明,美元市场正在形成一股狂热的情绪。

(DXY日线图来自TradingView.com)

那么,投资者应该如何来应对眼下的市场状况?首先,这不是一个可以简单回答的问题。

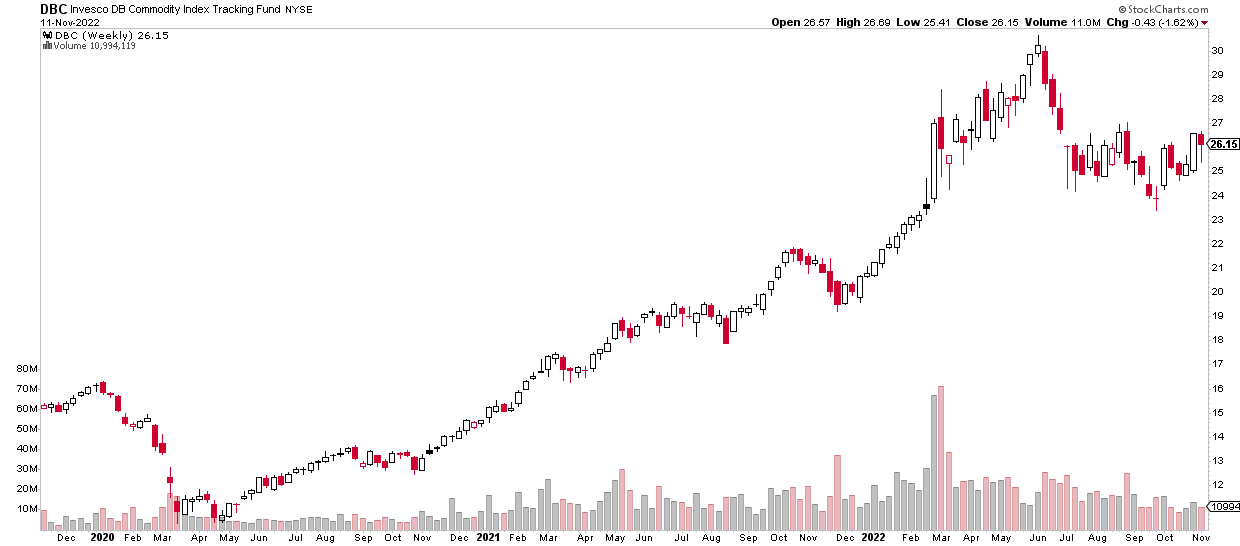

通常情况下,人们会认为疲弱的美元有利于大宗商品的走势。但是,上周我们看到,持有多种大宗商品的投资组合Invesco DB Commodity Index Tracking Fund (NYSE:DBC)周线是收跌的,成交也相对清淡。也就是说,在美元下跌的同时,大宗商品也在下跌……

(DBC周线图来自StockCharts.com)

受到地缘政治紧张局势的持续,今年从1月到6月期间,美元和大宗商品的表现都很好。但是,我认为,我们现在可能已经处于一个新的机制中——美元和大宗商品(主要是石油和天然气)将会一起陷入波动。

21世纪中期,美国高度依赖外国能源,当时,在新兴市场的强劲需求带动下,美国消费者不得不为石油和天然气支付更高的价格。但现在,情况已经发生变化,美国变成了原油出口国,因此油价上涨对美国主要的能源勘探和生产公司来说是有很大的好处的。

那么,我们建议把注意力放在其他风险品种上,来对冲弱势美元可能带来的风险敞口。

首先,来看看上周欧洲地区的表现情况,其中,Vanguard FTSE Europe Index Fund ETF Shares (NYSE:VGK)上涨了8.3%,而标普500指数仅上涨了5.9%,与此同时,iShares MSCI Germany ETF (NYSE:EWG)也上涨了11.3%,创下了2020年3、4月以来最好的一周表现。我认为,这些标的都是应对弱势美元的好投资标的。

接下来,我们不妨来看看下图中,各大行业板块的表现情况,可能也会给投资者带来一些投资灵感:

(上周美股ETF的周表现来自Finviz)

总体来说,我们现在可能已经来到了美元的顶部,而接下来,在美元疲软的背景下,哪些资产可能表现最佳就至关重要。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)