英伟达财报强劲提振,三星和SK海力士股价飙升至历史新高

- 如果本周CPI报低,将会降低加息的前景;

- 民调显示,共和党人将会在中期选举中领先;

- 上周,美国长短期国债收益率曲线倒挂,40年来最阔。

英为财情Investing.com - 本周市场将会迎来两个具有关键作用的事件,有机会反转当前跌跌不休的美股趋势。

一方面,投资者本周将密切关注周四的CPI数据,9月CPI数据超出预期,升至40年高位。投资者需要明白的是,即使CPI有所回落,它也远远超出了美联储可以接受的水平。我们不妨来看看通胀在去年落后之后会如何发展。

富国银行预计,如果CPI低于0.4%,美联储的最终利率(美联储可能停止加息的水平)将下降12个基点。而更广泛的市场预期估计,该数字每月增长0.5%。

另一方面,如果民主党在11月8日的中期选举中意外获胜,可能令投资者担心民主党控制的国会将进一步增加财政支出,从而进一步推高通胀。

民意调查显示,民主党处于不利地位,共和党处于领先地位,并有望与民主党平分权力。预计在拜登总统的下半段任期内,共和党人将控制众议院,甚至可能控制参议院。

本周美股趋势前瞻

在此之前,上周,非农就业数据喜忧参半,令此前逢低买入的投资者在11月首周挽回了些许面子——美联储FOMC在上周的利率决议中,暗示未来的加息幅度可能会较过去连续4次加息0.75厘更显温和后,交易员们选择冒险奋进,股市在周四大涨,但是主席鲍威尔随后澄清了这一预测,并表示,在控制住通胀之前,不会停止升息,随后股市再遭抛售。

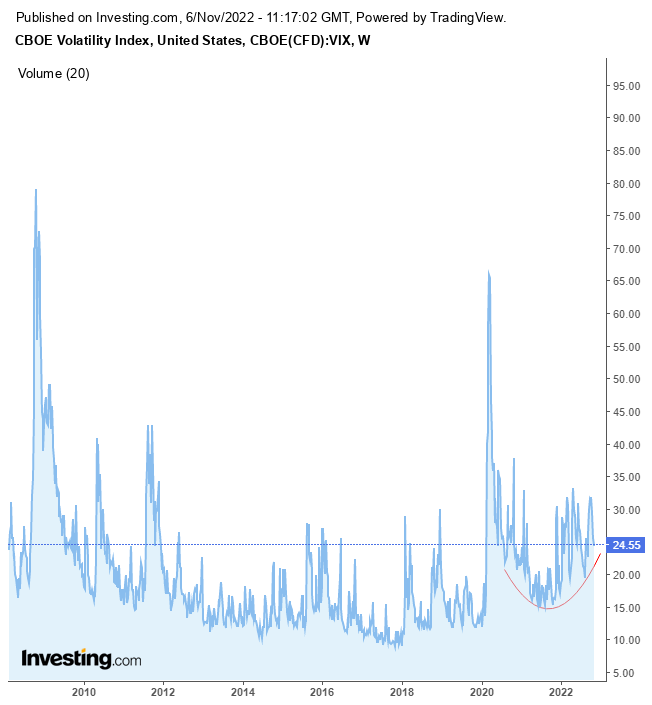

华尔街的波动率VIX恐怖指数的波动,就显示了市场的情绪。

(VIX周线图来自Investing.com)

就上图来看,即使VIX从去年10月的高点回落,但其仍然维持在25.0附近,除了2008年和2020年崩盘之际,这个指数几乎总是维持在这一较低水平反复。

我曾经反复强调,美股目前令人印象深刻的上涨只是熊市反弹,而这一反弹受到历史性货币政策的影响,出现了极端的波动行情。无论如何,标普500指数今年以来已经出现了连续5个月涨幅超过7%的情况,如此强劲的反弹是历史罕见的,此前只有2008年金融危机后发生过,再往前就要追溯到1933年了。

无论如何,仍然没有证据证明美国经济已经触底,我们持续看到更多下跌趋势的信号。而即使多头是对的,股市已经触底,那么美股的反弹也不会是一帆风顺的。

(US500日线图来自Investing.com)

标普500指数短期出现了上升的峰值和低谷,但中期趋势,仍是下跌——技术面上,标普500指数上周三完成了一个上升楔形,这是一个较陡、较低的三角形趋势线,突出了超卖的现象。然而,出现在卖方面前的高点,并没有看到指数像低点那样急剧上升,所以买方显然放弃了,让指数跌破了技术线。这一下行突破被认为引发了技术上的连锁反应,引发的空头和平仓多头,将推动该股进一步下行,达到我7月20日的目标3,200点,甚至后市可能进一步达到我8月25日的目标3,000点。

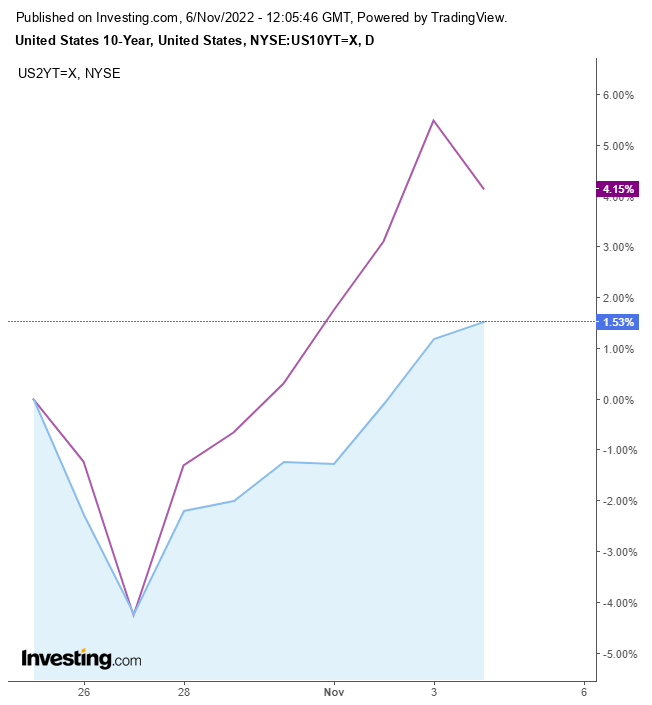

美债收益率

上周,美国十年期和二年期国债收益率出现的收益率曲线反转,是自上世纪80年代以来最极端的一次,使经济衰退的前景更加明朗。

(十年期和二年期国债收益率走势图,来自Investing.com)

周四,两年期公债收益率较10年期公债利差上升58.6个基点,为40年来最高。上周五,这种反转趋势有所缓解,与上涨的股市和下跌的波动率指数的恐慌情绪有所缓解相对应。

美元指数

美元下跌1.8%,创今年以来最大跌幅,与美联储可能放松加息的主题一致,这推动股市周五走高。

(美元指数日线图来自Investing.com)

从技术角度看,美元在重新进入上升趋势线时,扩大了其楔形下跌模式。

黄 金

收益率曲线反转,被视为是利好金价的。金价从月低位飙升,此前投资者增加了对加息放缓的预期。然而,假设金价将随着衰退而上涨,美联储将降低利率以摆脱衰退——但这是长期的。目前,我看空黄金。

(黄金期货周线图来自Investing.com)

技术面上,金价的飙升只不过是向巨大的双顶的回归。还需要注意,领口是如何抵制价格的,价格正好低于领口。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)