9月美国CPI和核心CPI再次双双超市场预期,持续高涨的住房租金推动核心CPI创近40年来新高。数据发布后美元指数短线上扬80点,美股期货全线下跌,10年期美债收益率一度突破4%。

我们的模型显示,核心CPI在年末回归6%以内的区间存在挑战。鉴于10月通胀和就业数据发布在美联储11月议息会议后,本次通胀数据将为11月加息幅度定调,我们认为美联储将在11月加息75bp、12月加息50bp,年末政策利率上限将升至4.5%。为了压制通胀,2023年政策利率仍将在高位维持一段时间,这将使得现金相对于风险资产的吸引力进一步提高。

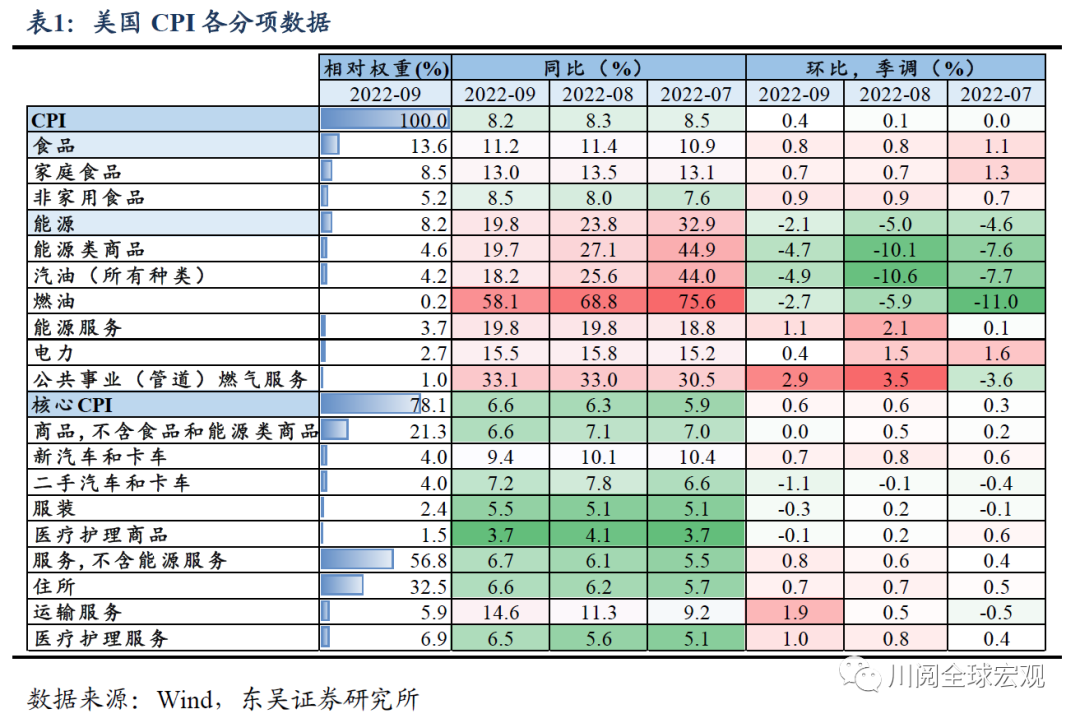

住房租金、食品和医疗在9月继续推升美国通胀。具体来看:能源分项三季度环比增速持续为负,9月环比降幅收窄至-2.1%,随着取暖季的到来,能源项目的贡献在年底或将趋平。食品分项,9月环比增速持平于8月,同比增速略收窄至11.2%,四季度有望持续下行。

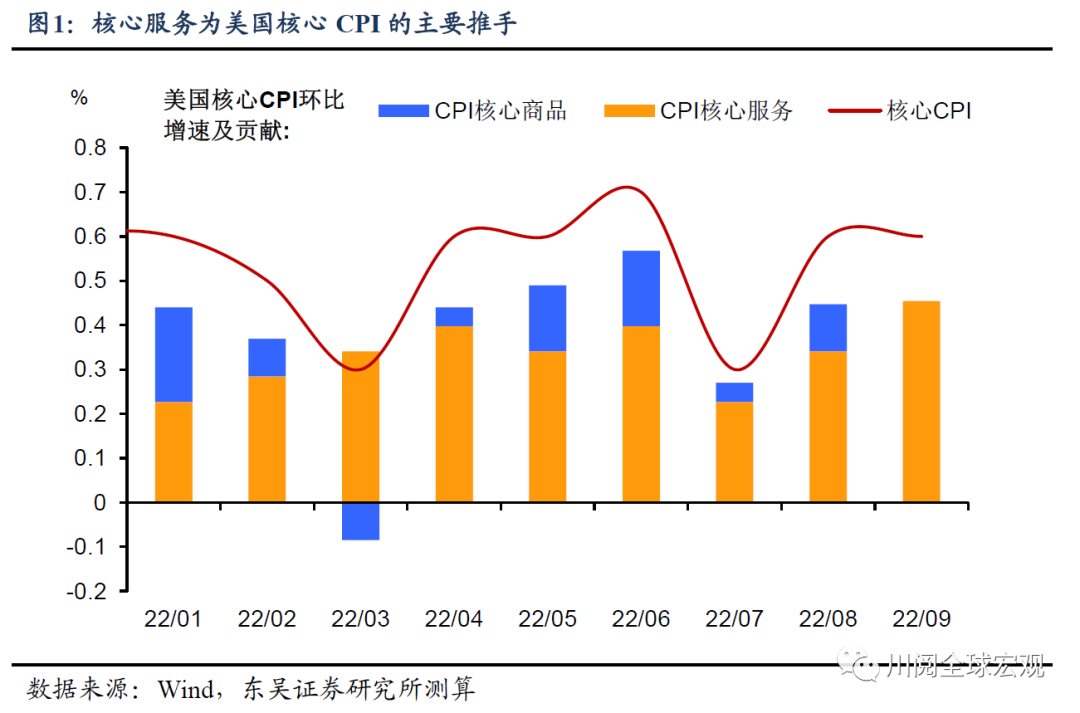

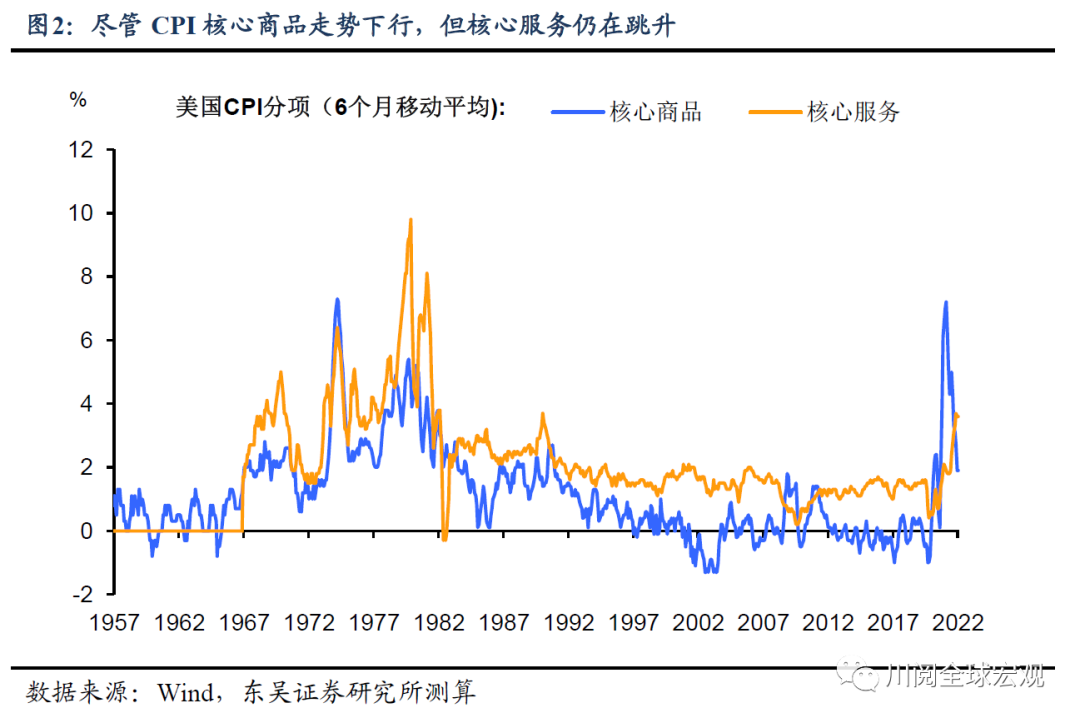

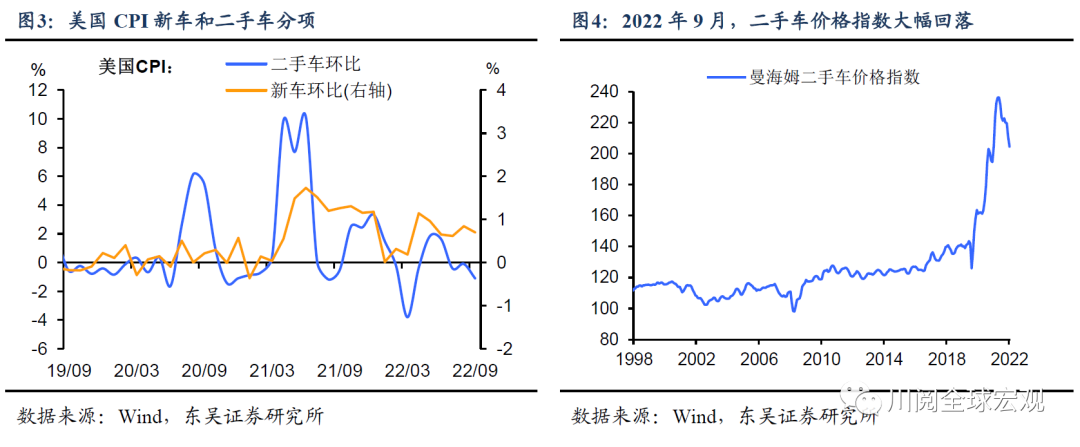

核心商品方面,虽然多数商品的供应条件有所改善,但汽车市场仍然紧俏,新车价格仍具支撑,不过被二手车价格的显著下降所抵消,9月核心商品环比增速为零(图3-图4)。核心服务仍是通胀的主要推手,环比增速升至0.8%,同比增速升至6.7%。

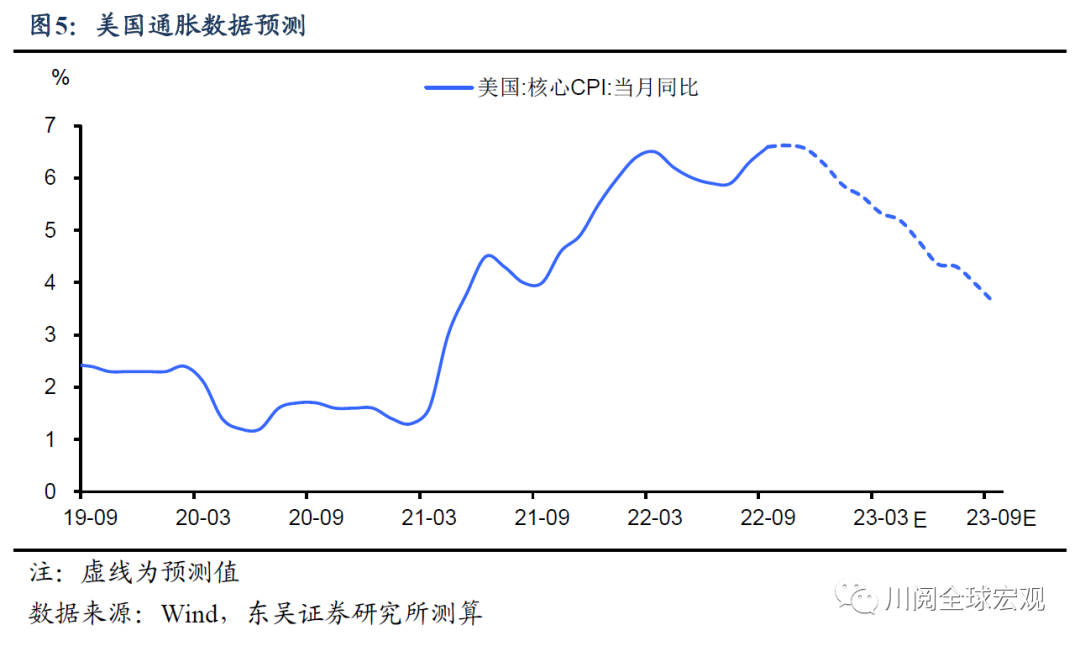

2022年四季度至2023年,尽管美国经济的放缓将进一步体现,助力通胀回落,但此过程是缓慢的,因为住房租金和服务业薪资高涨大大增加了美国通胀的粘性。我们预计11月CPI将结束7至10月的下行,重新回升,一方面能源价格或将在四季度取暖季到来之际再次上行,另一方面住房租金推动下核心CPI的回落缓慢。我们更新后的预测模型显示,核心CPI将在2022年末回落至近6.3%,并于2023年三季度回落至4%以内(图5)。

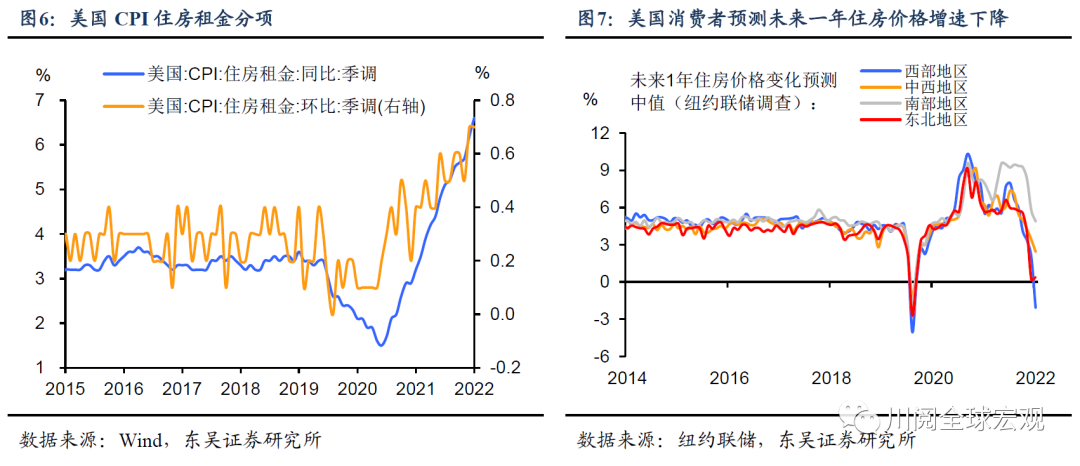

住房租金对美国通胀的支撑将持续至2023年中。9月美国CPI住房租金分项同比增幅升至6.6%,环比增速0.7%(图6-图7),持平于8月。尽管住房市场已经降温,但房价对住房租金的传导存在滞后,CPI住房租金分项的下降速度仍将非常缓慢。我们预计住房租金分项同比增速要等到2023年二季度才能回落至5%以下。

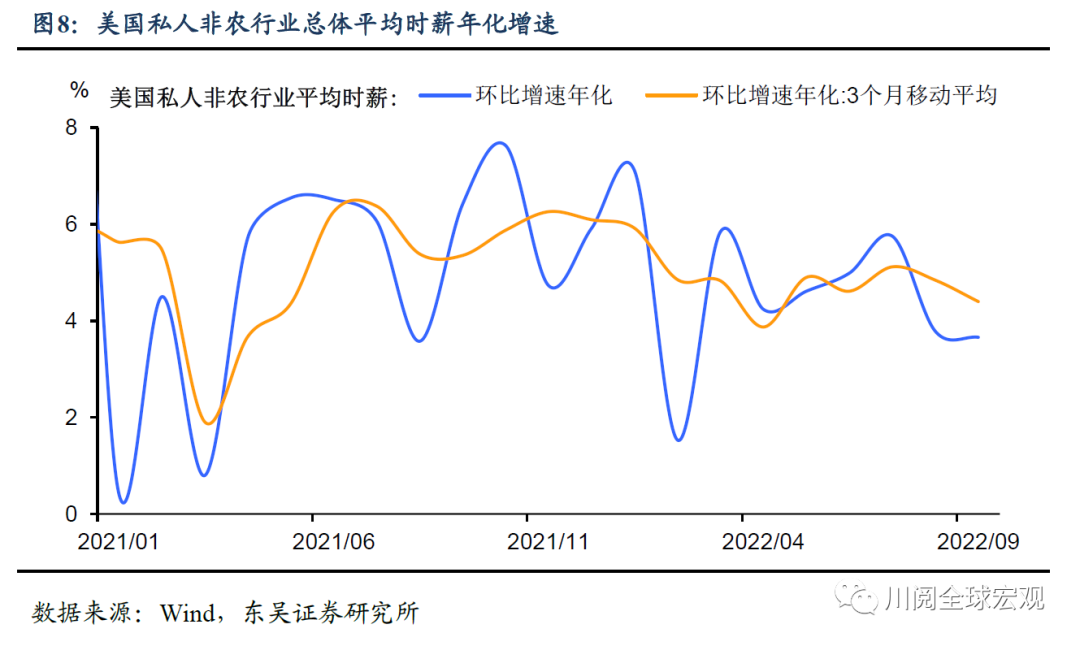

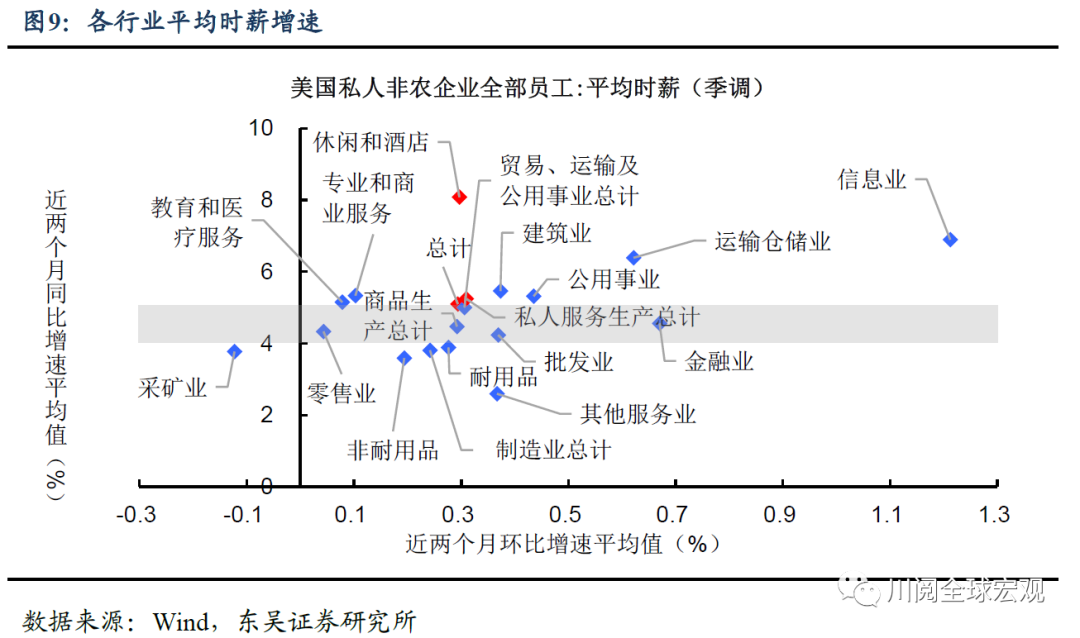

服务业薪资上涨动能缓解缓慢,9月平均时薪同比增速仍高达5%。各行业薪资增速的放缓存在分化,从年化环比增速来看,尽管私人行业总体的平均时薪在修匀后已降至4.4%(3个月移动平均),但增速的下降主要由采矿业和制造业等行业贡献,服务业薪资增速仍维持高位(图8)。如图9所示,增速居首位的休闲和酒店业在8-9月薪资同比增速仍在8%左右,持平于7-8月。

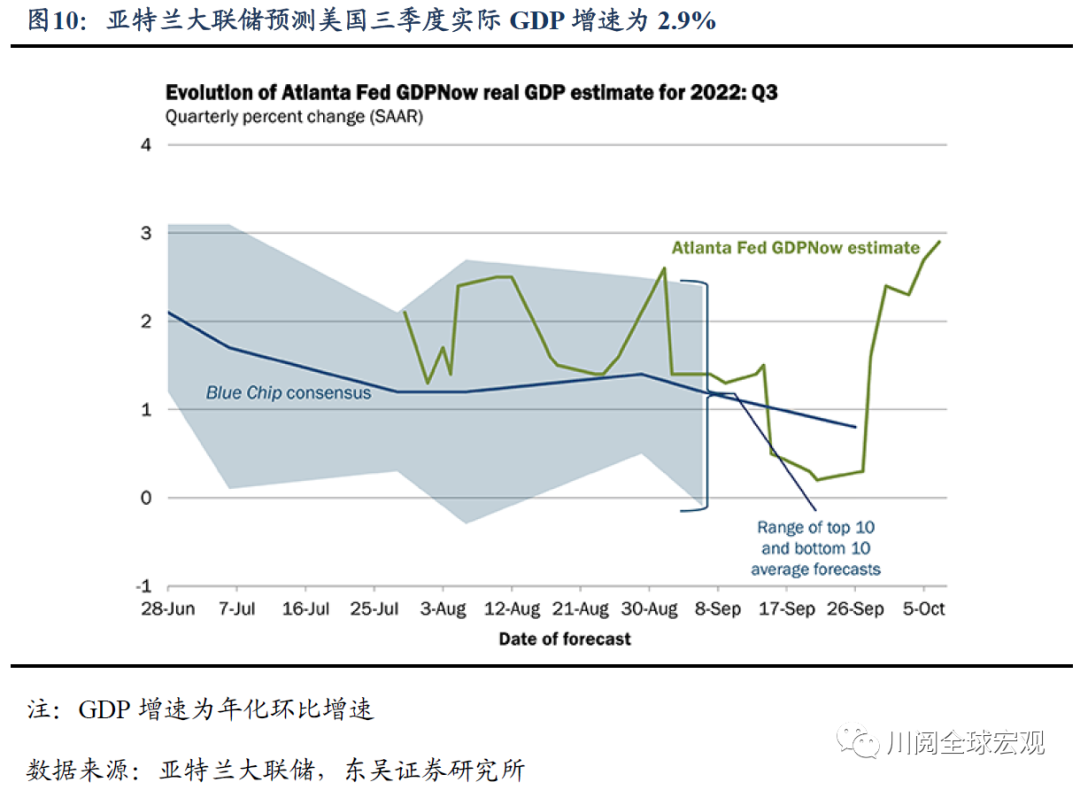

总体来看,各经济指标显示三季度美国经济增长仍强劲,亚特兰大联储对三季度美国实际GDP环比增速的预测已被调升至2.9%(图10)。

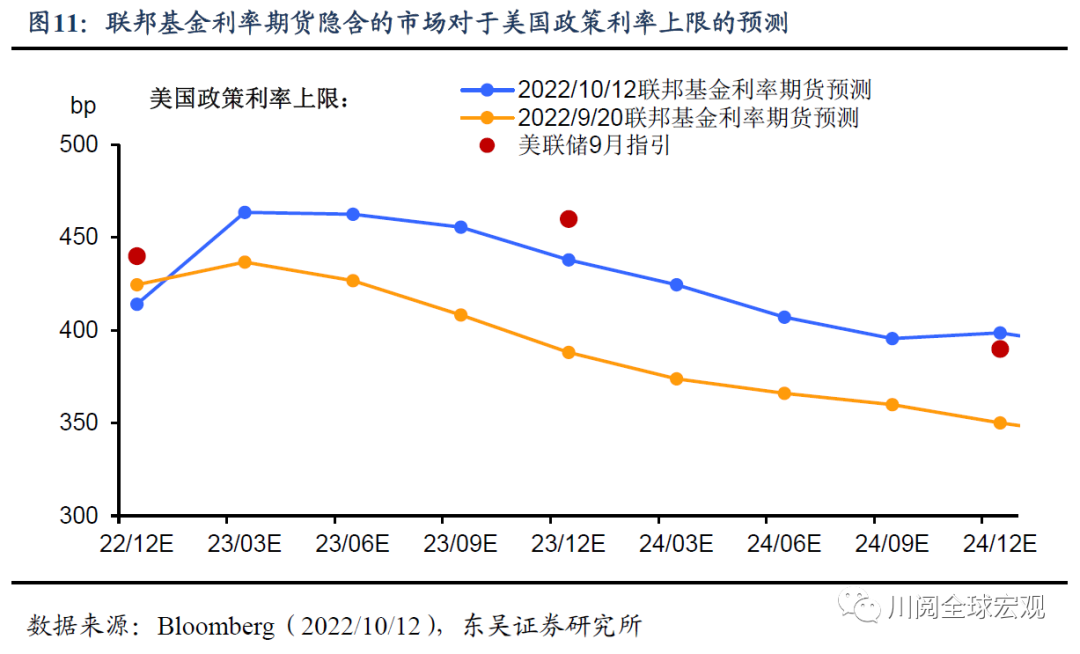

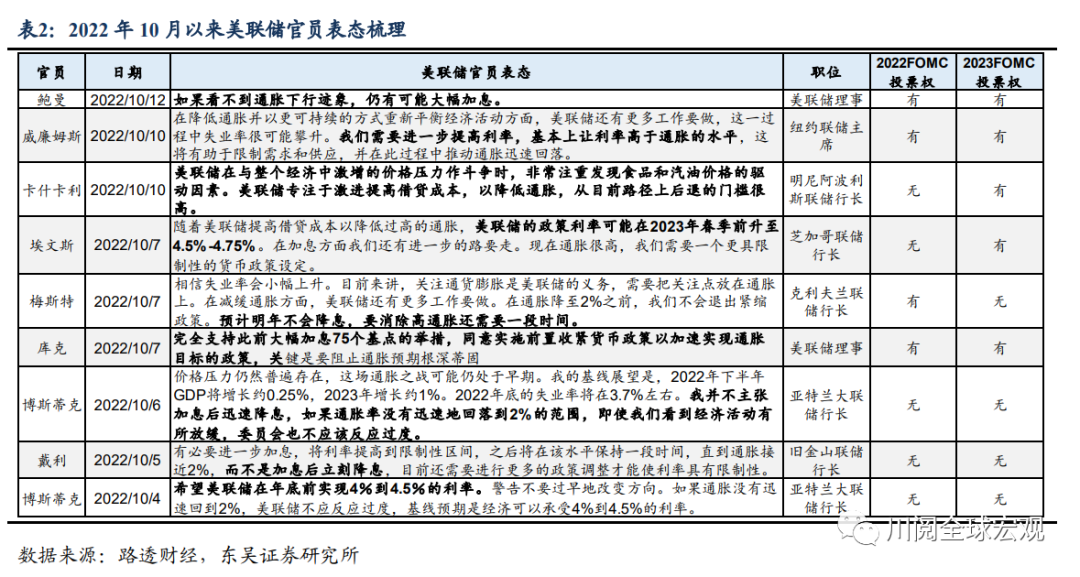

因此,政策利率上行风险仍大于下行风险,并且利率将在一定时间内维持高位。美联储9月议息会议鹰派表态后,市场对于加息路径的预测进行了调整,2023年末利率终值被上修至高于2022年末水平,但仍低于美联储的指引(图11)。11月的就业和通胀数据将在12月议息会议前发布,若二者连续两个月减速,12月加息幅度有望降至50bp。但根据表2中我们对美联储官员表态的观察,美联储加息打压通胀的决心没有松动迹象,因此尚不能排除9月点阵图对2023年加息至4.6%的预测被进一步上修的可能性。

美联储打压通胀的决心意味着其不会在加息后立即降息,而是倾向于在一定时间内将利率维持高位,在通胀下行趋势稳定后才考虑降息。

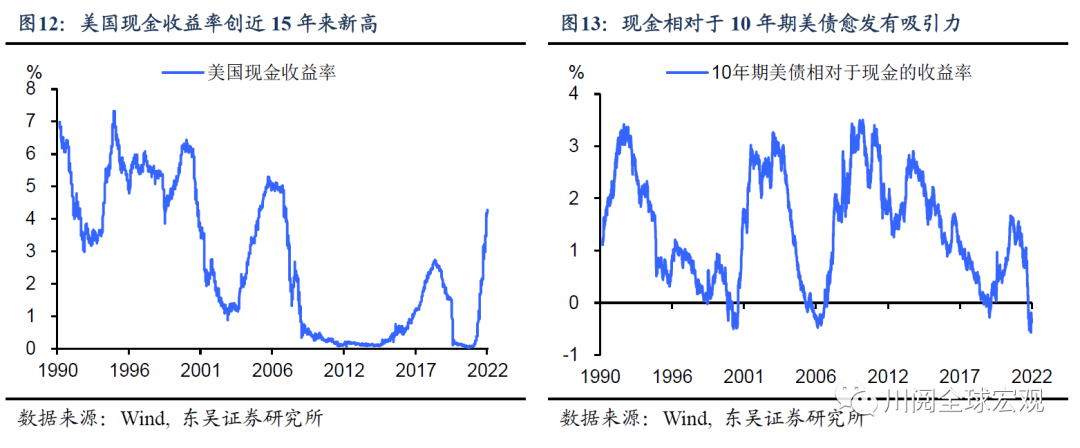

利率维持高位的情况下,现金相对于风险资产的吸引力也在提高。高涨的通胀驱动下,美联储正在以几十年以来最快的速度提高政策利率,7月以来10Y-2Y美债收益率曲线持续倒挂,并将在未来的一段时间内维持。现金收益率升至近15年的高位,相对于波动性更高的长久期资产,现金的吸引力增加,资金从美股、长端美债等风险资产流入现金的趋势将在一定时间内持续(图12-图13)。由此看来,我们认为美股美债的回调将持续至2023年。

风险提示:新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动