这意味着年内还将加息125bp,而结合美联储对于通胀的预期,2023年美国实际政策利率将明显转正,而经济衰退将不再是政策转向的充分条件。受此影响美元指数站上111,美股在大幅波动中继续下跌。我们认为本次会议有三个要点:

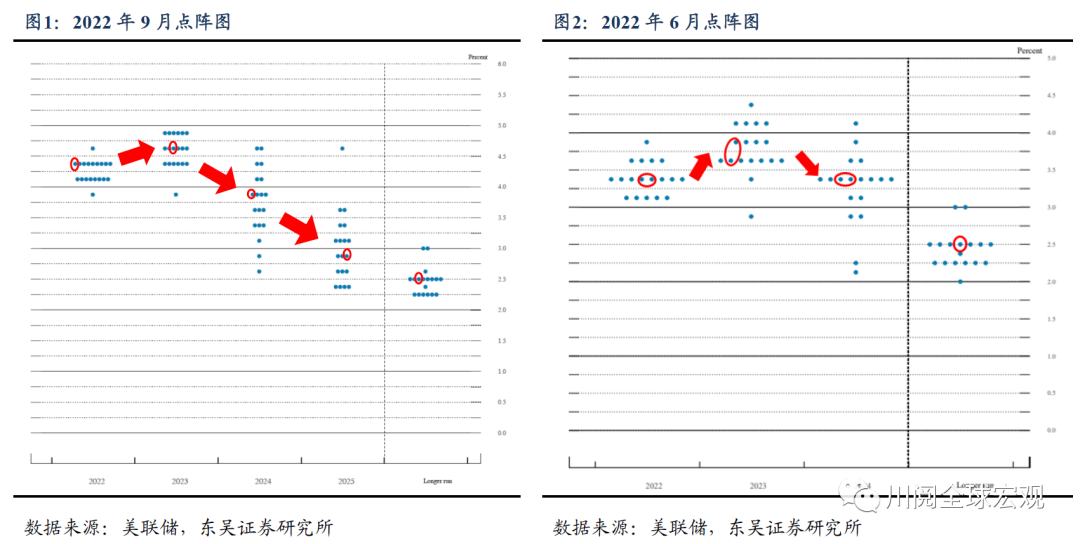

一是2022年和2023年的加息"更高、更久"。与6月会议相比,美联储终于更加重视通胀的严峻性,和我们之前预期一致,9月会议全面上调了2022年和2023年的政策利率水平:2022年再加息125bp至4.5%,2023年整体则再加息25bp至4.75%。

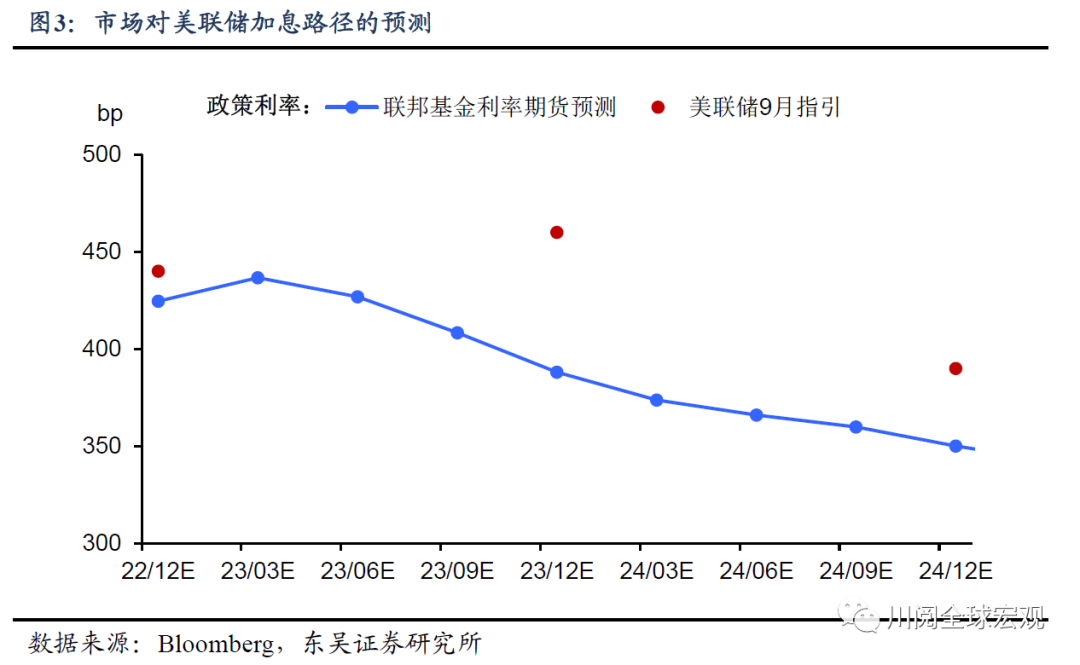

除了点阵图超预期的上调幅度外,可能更加值得注意的是,至少从年末的水平看,2023年并不会出现明显的降息操作,这与市场预期存在较大的不同:联邦基金利率期货定价9月加息75bp后,11月和12月各加息50bp,最后在2023年3月加息25bp后停止加息,并在后续开始降息。

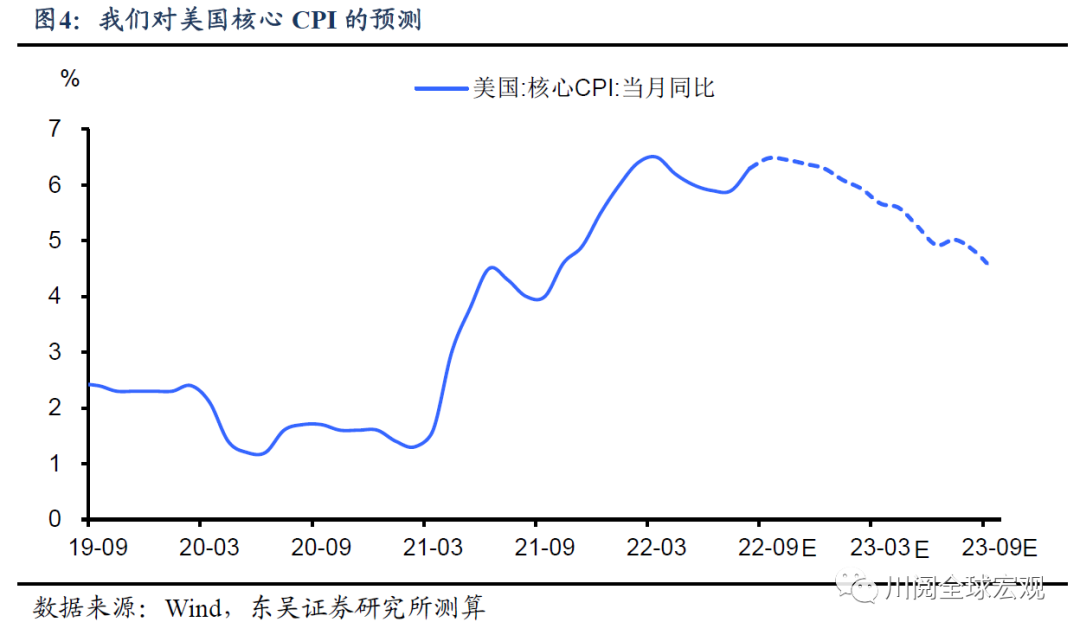

这也意味着实际政策利率将在2023年明显转正。根据美联储的预测,PCE和核心PCE将在2023年回落至2.8%和3.1%,根据我们的预测,核心CPI也将在2023年回落至4%附近。考虑到2023年末4.75%的政策利率,实际利率水平将明显转正,这对于经济和市场都会形成不小的冲击。

二是基本坐实了“加息直至衰退”的政策态度。除了点阵图透露的加息信号外,鲍威尔在新闻发布会上表示“利率水平将会更具限制性(对经济)或者更久地处于限制性水平”,而这种情况下“经济软着陆的可能性很可能消失”。经济衰退将不再是本轮美联储转向的充分条件。

三是通胀依旧是美联储货币政策的重中之重,并未预设加息放缓或者转向的条件。值得注意的是9月会议后,鲍威尔在新闻发布会发言稿中提到了19次通胀(inflation)。我们在之前的报告中多次说明,美联储需要通过收紧国内的金融条件指数来控制通胀,为了避免重蹈7月会议后的覆辙,本次会议鲍威尔虽然依旧说明在某个时点放缓加息是适宜的,但是并未点明未来加息放缓或者政策转向的条件。

从资产角度看,利率路径的预期差和不确定性可能是市场最重要的潜在风险之一。市场依旧对于2023年经济衰退下的大幅降息抱有较大幻想,而考虑到美国通胀的顽固性以及疫情以来美联储货币政策转变的滞后性(例如,2021年对于通胀暂时论的坚持),我们预计未来市场这一预期的调整将逐步成为市场波动的重要来源。

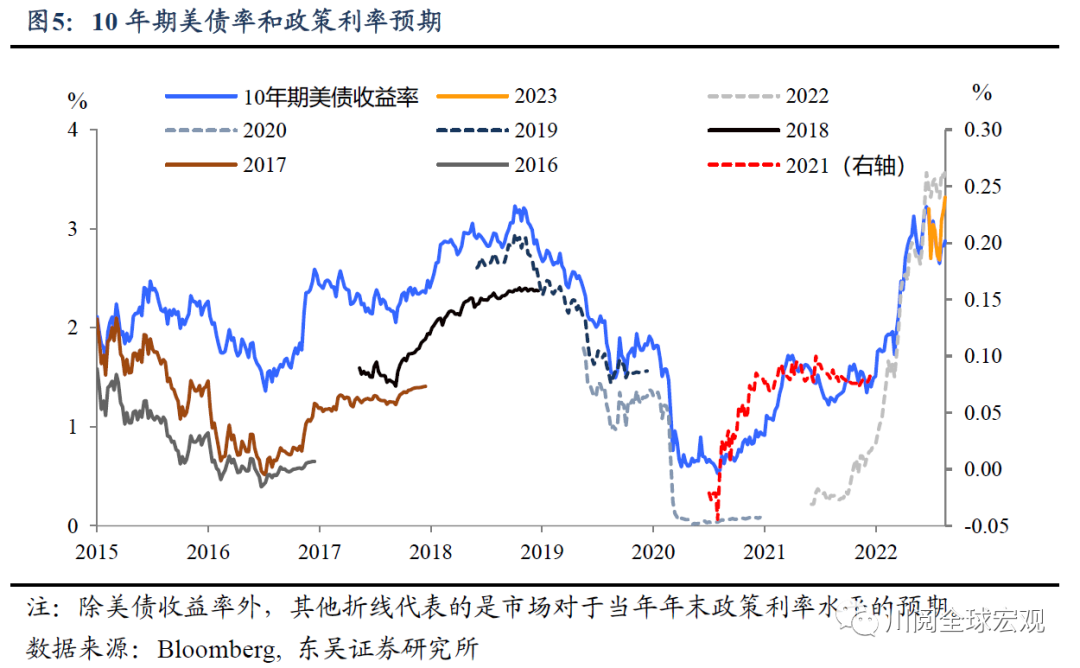

美债:收益率可能尚未见顶。如图5,参考历史经验,2022年剩下的时间到明年年初,10年期美债收益率走势将基本与市场对2023年政策利率的预期水平一致,即使不考虑期限溢价的因素,10年期美债收益当前的水平相较这一“利率锚”依旧偏低。

美元:继续保持相对强势。在此前的报告中我们已经多次阐述我们对于美元的观点和逻辑,支持美元继续保持相对强势的理由至少有三个:市场对于美联储政策利率路径的再调整;在未来半年内中国和欧洲经济共同进入经济复苏的可能性不大;海外经济衰退的风险继续上升。

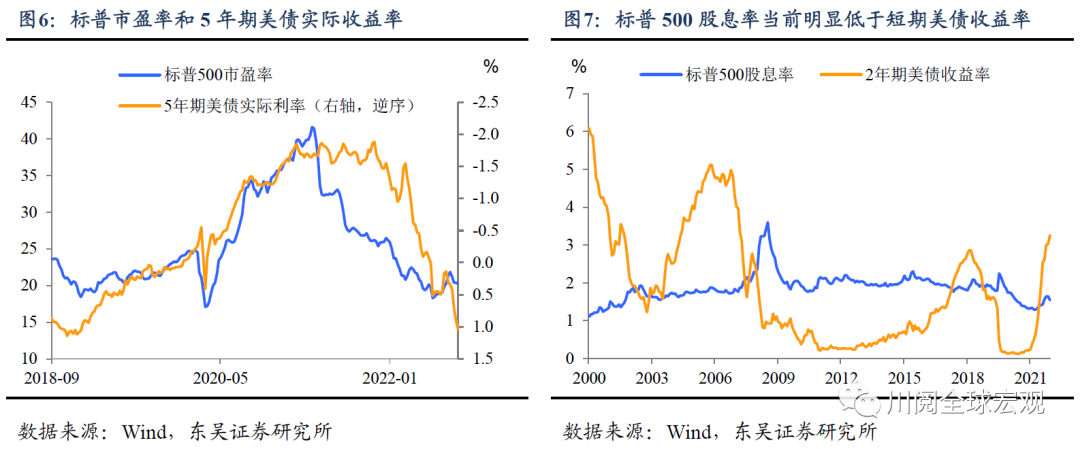

美股:进入买股不如持有“现金”的阶段。市场(实际)利率上涨除了会进一步施压美股市盈率外,从资产配置的角度,在当前高波动的背景下,持有股票获得的股息相较类现金资产的吸引力越来越低(图6-图7),这也意味着股市的拐点尚未来临。

风险提示:新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动