伊朗局势演变会如何影响美股、黄金和原油?一文读懂

- 随着衰退风险的增加,KBW银行指数今年以来下跌了约20%;

- 尽管经济存在不确定性,但这一次很难抛售银行;

- 银行的状况比上次经济衰退时要好得多。

Investing.com - 对经济严重衰退的担忧,正使投资者远离银行业。

虽然,银行业去年华尔街表现最好的板块,但是,今年以来,KBW银行指数已经下跌了约20%,因为在通胀居高不下迫使央行继续加息的情况下,经济长期衰退的风险增加。

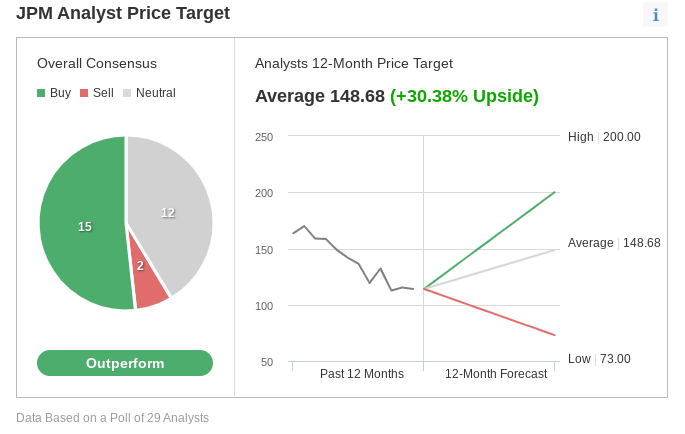

摩根大通(JPM)今年下跌了27%,花旗集团(C)下跌了18%——尽管银行类股在最近结束的财报季中公布了好于预期的业绩,但它们仍遭到抛售。这些银行的贷款收入和利润率大幅飙升,在借贷成本处于历史低位的数年里,这些收入和利润率受到了冲击。

随着净利息收入(计息资产收入减去支付给储户的利息收入)提振了摩根大通、摩根士丹利(MS)、花旗集团和富国银行(WFC)的盈利能力,一些银行也上调了对今年剩余时间的预期。

不过,尽管利息收入带来了意外之财,但其他经济阻力也在加速,可能损及银行盈利。最大的一个问题是,在消费者受到40年来最高的通胀挤压之际,信贷需求可能放缓。同时,该行业的收益可能会受到贷款增长放缓、两年期(UTWO)和10年期美国国债利差收窄以及贷款违约上升的影响。根据美国银行的一份报告,在未来几个月里,银行可能会在此前表现良好的美国客户中受到「通胀驱动的需求破坏」的影响。

尽管在温和衰退的情况下,部分个股可能已经触底,但进一步下滑的风险可能也会继续令这些个股承压。美国银行表示,「周期后期的投资者心态将很难消除,可能会对估值倍数造成压力。更严重的衰退和/或更顽固的通胀仍是主要风险。」

美联储主席鲍威尔上周在货币政策制定者的年度会议上表示,美国经济硬着陆的风险有所增加。他指出,美国未来的道路将「给家庭和企业带来一些痛苦」,这是「降低通胀的不幸代价」。

令银行股在当前环境中吸引力下降的另一个挫折是,当形势变得艰难时,它们不愿继续执行股票回购计划。花旗和摩根大通上月都宣布,将暂停股票回购,以满足更高的资本金要求。

值得关注的是,尽管经济存在不确定性,但银行股的跌幅不会像2008年金融危机时那么严重,而且,其疲弱走势为长期投资者提供了买入机会。

首先,银行的状况比上次经济衰退时要好得多,这要归功于更严格的监管制度、更好的承销标准和自2008年危机以来大约翻了一番的资本水平。

其次,如果衰退到来,很有可能是快速而轻微的,就业市场将继续表现强劲。在这种情况下,银行的贷款增长将避免市场预期的那种打击,它们可能会迅速反弹。

在最近的一份报告中,奥本海默(Oppenheimer)分析师Chris Kotowski表示,在2022年的抛售之后,整个行业的估值都太便宜了,他解释道:「事实上,贷款增长非常强劲、利率不断上升的银行数据仍然表明,经济非常强劲。也许在某些商品上的支出减少了,但在服务、旅游和娱乐上的支出似乎强劲。」

这位分析师指出,「我们预计,无论下一次衰退何时到来,银行的资产质量仍将远好于人们普遍担心的水平,并将重新评估到历史水平。」

总体来说,在目前不确定的经济环境下,银行股可能会继续低迷。但对长期投资者而言,这一疲弱表现代表着买入良机,一旦经济摆脱衰退,银行股可能会强劲反弹。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)