日元160警戒线失灵? 日本政府汇市干预门槛正在被战火重塑

英为财情Investing.com - 当我在CapitalSpectator.com更新华尔街主要资产类别的长期回报预测时,有读者希望我可以对短期的回报也进行可比估值。我的回答是,长期范围内的估值,已经面临很多噪音的干扰,而这些噪音在短期内的干扰更加明显。因此,在对股市回报进行预期分析中,长期的预估其实比短期预估更为可靠。当然,我无法百分百确定,未来总是会有很多不确定性。

尽管存在限制和不确定性,但是市场对于短期市场预期的需求很高,那么,我们不妨来看看,有没有一个合理的模型来对短期市场发展进行评估。来看以下几种评估途径:

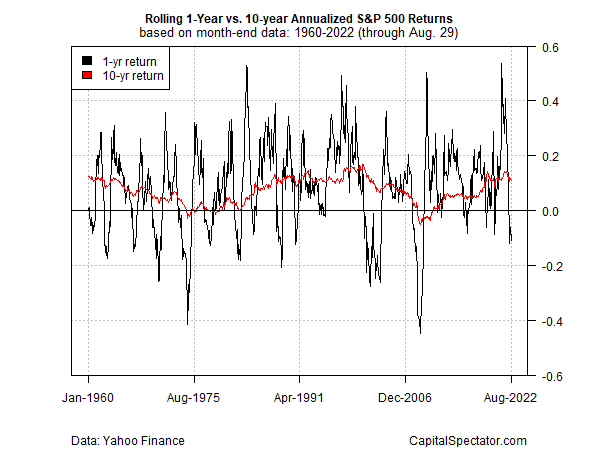

首先,我们需要计算美国标准普尔500指数1年期和10年期的滚动回报率(十年期表现按年化计算)。相对于10年的表现,1年回报率波动率更大,这一组合可以粗略地代表市场走势的均值回归——如果1年回报率低于10年的回报率,那么在短时间内,就会出现高于10年回报率的反弹(反之亦然)。

对于1年期的表现,相对较大的涨跌幅,它是一个监测市场活动的有用框架,并评估我们近期看到的情况的可能性。但是,投资者需要注意的是,这种关系很脆弱,不是每一次都适用。

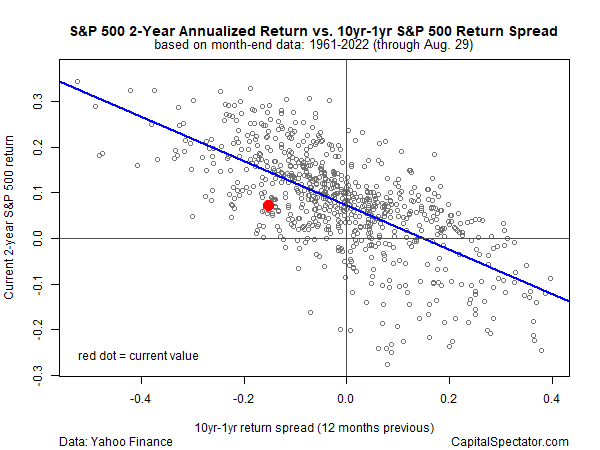

需要注意的是,将1年/10年息差与随后的2年标普回报率进行比较,可以看到一个令人鼓舞的模式:低(高)息差和2年业绩的高(低)回报一致。

虽然这个模式和投资者原先的直觉可能有一点偏差,但是历史表明,它们确实是存在一定的牵引力的——2年的回报率和当前10年/1年的利差的关系,我们不妨来看看下图:

图中,Y轴是2年期标普的收益率和10年/1年期收益率之差,价差倾向于预测一年后,2年期的回报。是的,我们在图表里看到了很多噪音,也就是说蓝色线性回归线周围的变化很大。但是,这中间也有一个可识别的模式,就是当回归模型报告的R平方为0.44,两个数据集合之间的相关性为-0.66。

图片里的红点是当前的数据,也就是说,短期的预测工作(在较低标准上)是准确的,截至8月29日的过去两年收益率折合成年率为7.3%。而10年/1年收益率较12个月的当前收益率是-15.2个百分点,这意味着,只要10年/1年收益率出现负值,未来2年的市场收益率就会是正值。

但是,现在的问题是,目前的利差是正的,而且是相当大的利差,达到22%(10年期回报率为11%,而1年期的回报率是-11%),这完全令人难以置信。但作为一个近似值,这不妨作为一个预测后市表现的合理方式。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)