今天央行进行了非对称降息(1年期LPR仅下调5bp,5年期LPR下调15bp),叠加上周五多部委支持保交楼的专项借款政策,我们认为当前救地产正处于“一揽子政策”的出台阶段。应该说,这轮房地产下行最坏的时刻已经过去,但我们认为上层对救地产的态度是“稳而不强”。因此往后来看,我们预计5年期LPR仍有下调空间,而除了债权性的专项借款外,股权性的房地产纾困基金也有望落地;在需求端,二线城市地产调控有望进一步松绑,但不会扩大到一线城市。

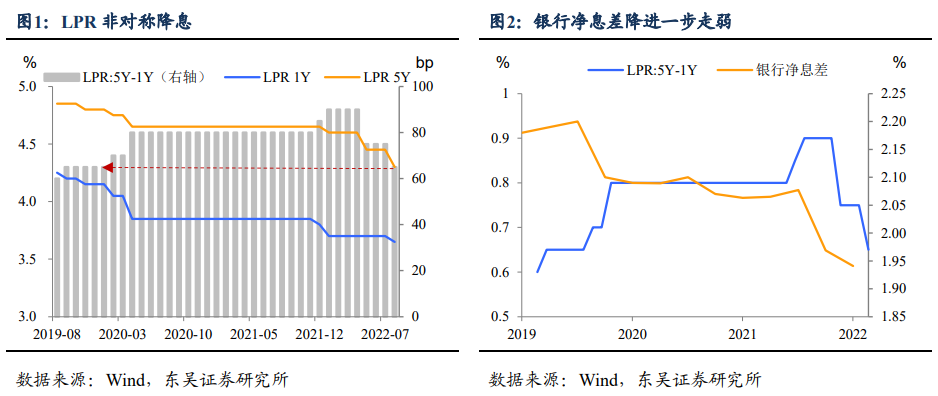

1年期和5年期LPR非对称下调,背后无疑透露的是稳地产的政策意图。5年期LPR下调15bp而1年期仅下调5bp,这无疑对于挂钩前者的房贷利率更加有利。经此一役,LPR曲线的期限利差(5年-1年)下降至65bp,回到2019年底的水平。

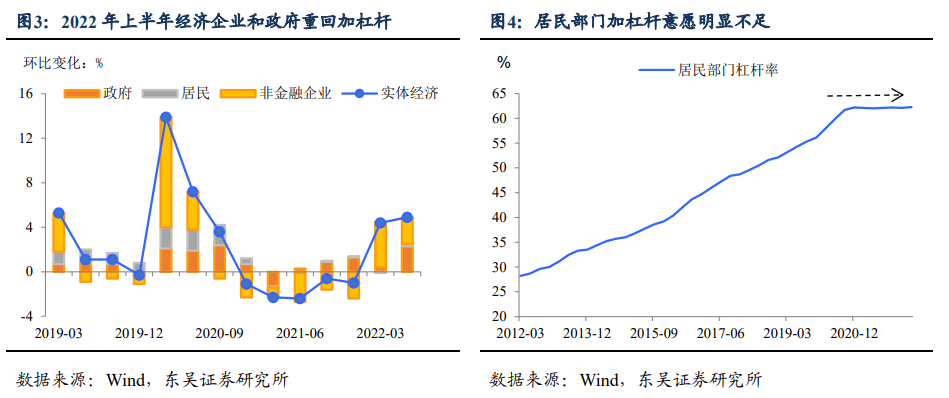

期限利差变平意味着银行“让利”压力进一步上升,对于地产和银行而言,“宽信用”尤其是居民加杠杆愈发重要。2022年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制——参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

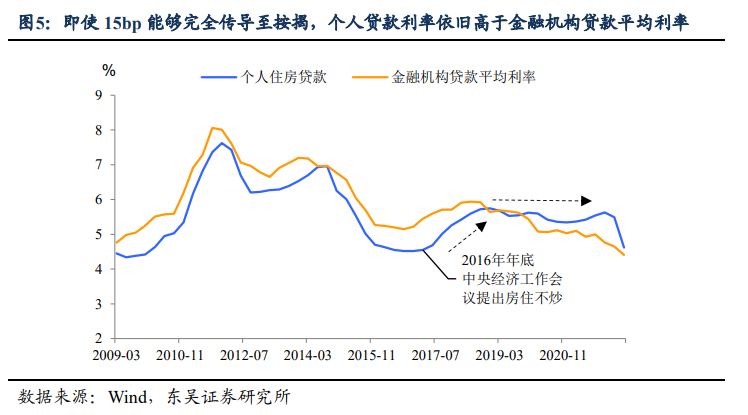

LPR曲线变平,可能意味着银行存贷息差的变窄,银行等金融机构继续让利,这意味着,下半年其压力缓解和盈利的表现将越来越依赖于宽信用的进程。今年上半年在企业和政府的努力下实体经济宏观杠杆率上涨9.3%,整体杠杆率创历史新高,下半年加杠杆的行为可能主要依赖于当前犹豫不决的居民部门

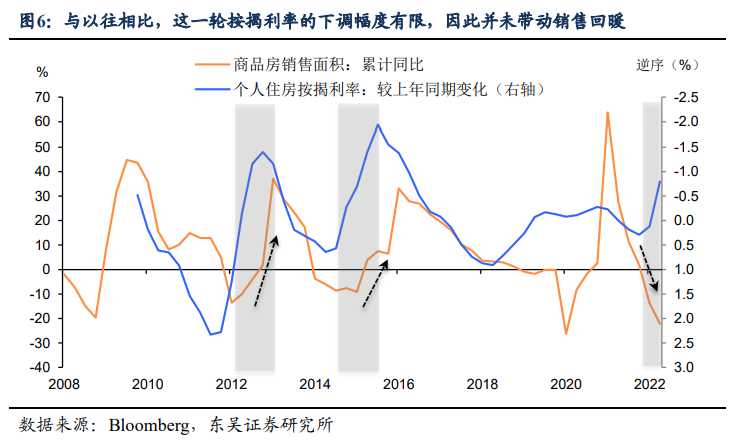

对于处于逆风中谨慎的居民部门来说,重回加杠杆35bp的缓慢降息并不够。今年5年期LPR已累计降息35bp,幅度并不小,但是对于陷入冰点的地产来说,政策出台和落地的速度偏慢。除此之外,即使5年期LPR下调的15bp能够完全传导至个人住房贷款,该贷款利率依旧高于金融机构的平均贷款利率水平。

除了LPR的继续下调,政策性专项借款保项目外,我们预计救地产的后手棋至少还包括地产纾困基金和进一步结构性放松地产政策。

我们认为5年期LPR利率仍需持续下调才能带动房地产销售回暖。5年期LPR在这一轮地产下行周期中累计下调35bp,带动个人住房按揭利率下调80bp,但这相对以往地产下行周期中动辄150-200bp的下调幅度显然偏低(图6),这也是当前房地产销售增速仍在探底的一个重要原因。因此,我们预计这一轮5年期LPR仍有20bp以上的下调空间。

保交房专项借款外,房地产纾困基金仍有待落地。上周五三部委(住建部、央行、财政部)联合出台的专项借款属于债权性资金支持保交楼,但我们认为其在规模上尚不足以解决房地产供给端的问题,从郑州的情况来看,在地方层面的纾困基金之外,在全国层面实现“保交楼、稳民生”,仍需要中央层面股权性纾困基金的统筹推进。

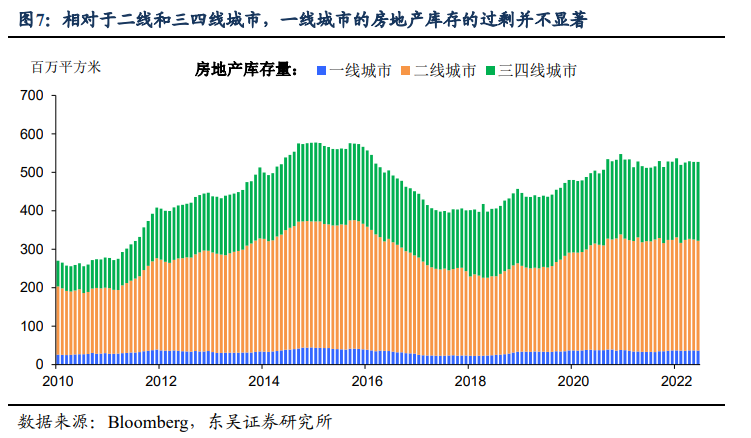

为什么一线城市楼市松绑的门槛仍然很高?我们认为还是房价问题,如图所示,相对于二线和三四线城市,当前一线城市的库存过剩状况并不算显著(图7),而鉴于一线城市的较强的刚性需求和改善性需求,需求端的刺激仍有可能导致房价的上涨,这与政府一直坚持的“房住不炒”的大前提显然是相悖的。

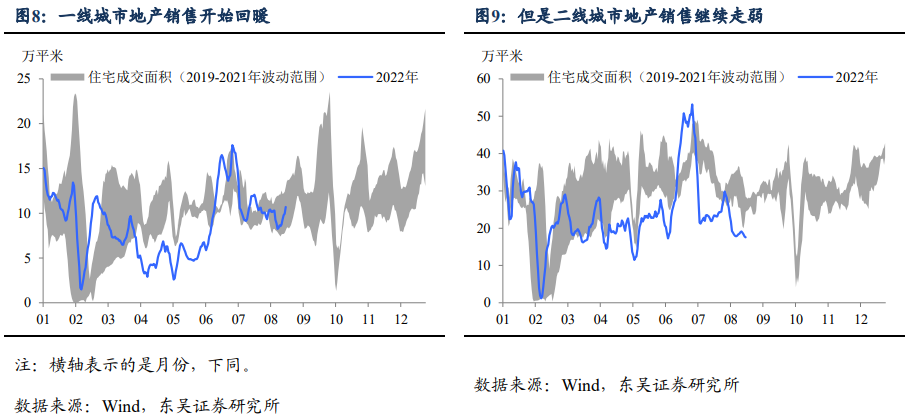

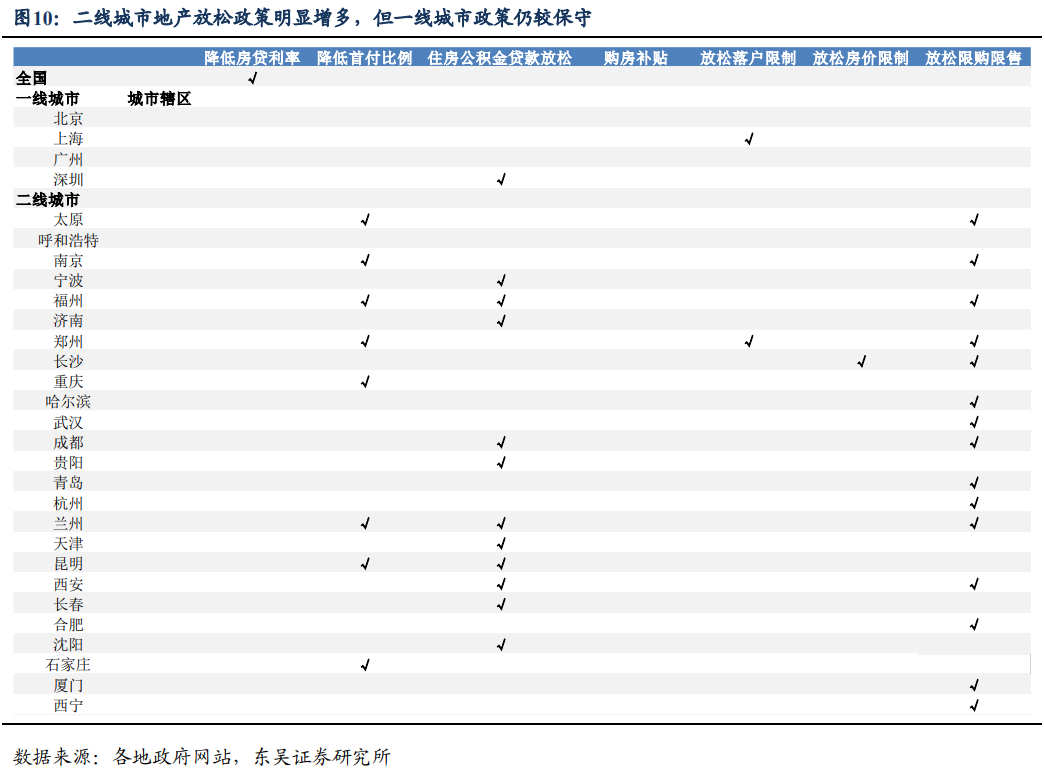

二线城市可能是接下来地产松绑的重要发力点。8月13日南京放松“限贷”的新闻很可能并非空虚来风。与一线城市不同,在“断贷”等风险事件之后,二线城市地产销售明显走弱(图8和9)。在一线城市政策受限的情况下,因城施策稳住二线城市地产将成为稳地产和市场信心的重要抓手(图10)。

风险提示:海外货币政策收紧下外需回落,国内疫情扩散超市场预期。海外经济提前进入衰退,我国出口的放缓可能提前到来。疫情反复,严格防控持续时间明显拉长。