一、Q2经济增长拆分:加息冲击下美国已进入“技术性衰退”

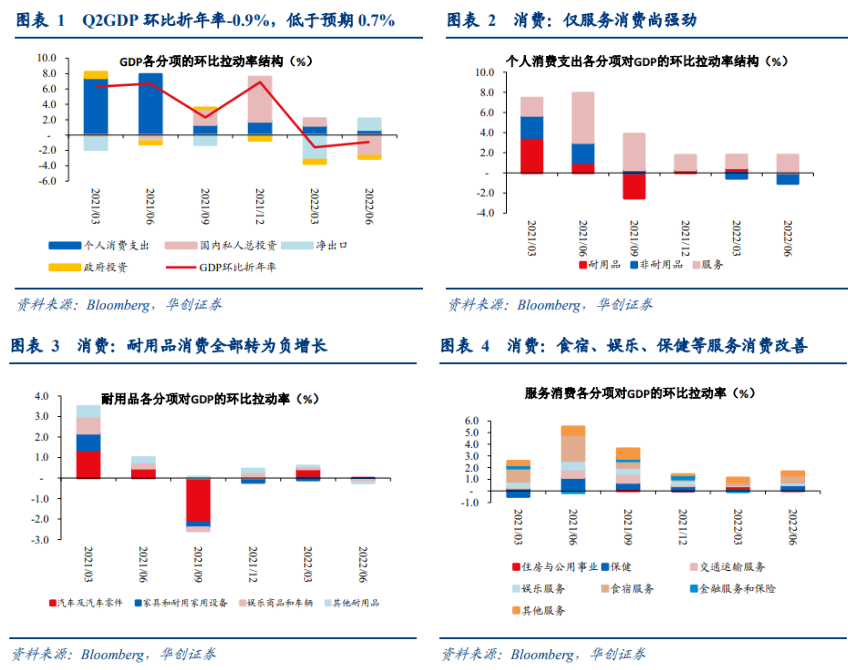

美国2022年二季度GDP环比折年率-0.9%,大幅低于彭博一致预期0.7%,前值-1.6%。同比增速+1.6%,低于彭博一致预期+2.1%,前值3.5%。目前,美国GDP环比增速已连续2个季度陷入负增长,已陷入“技术性衰退”,不过GDP的这一表现却与当前美国就业市场所表现的过热现象存在分歧。从GDP分项来看,二季度经济的主要拖累项为私人部门投资-库存分项中,对GDP的环比拉动率为-2%,前值-0.4%。不过就内需本身来看(私人消费+私人固定投资),也确实显示出了经济增速的放缓,Q2内需对GDP的环比拉动率为0%,前值为+2.5%;同时商品进口需求走弱,也侧面反映国内需求的减弱。

私人消费:耐用品需求全线回落,服务消费仍强。Q2个人消费支出环比折年率+1%,低于彭博一致预期+1.5%,前值+1.8;对GDP的环比拉动率为0.7%,前值1.2%。结构来看,耐用品/非耐用品消费均有回落,Q2环比折年率分别录得-2.6%/-5.5%,前值+5.9%/-3.7%。耐用品消费中,各类商品需求全线回落:汽车、娱乐商品、其他耐用品消费增速转负,Q2环比折年率分别录得-0.7%/-4.8%/-0.6%,前值+16.2%/+5.3%/+1.6%。不过服务消费继续偏强,Q2环比折年率录得+4.1%,前值+3%;食宿、娱乐、保健等“高社交属性”的服务消费增速继续提升,环比折年率分别录得+13.5%/+7.4%/+3.8%,前值+5.2%/+1.9%/-0.4%。

私人投资:加息负面冲击显现,固定投资增速转负,库存投资继续负增长。Q2个人投资支出环比折年率-13.5%,大幅低于彭博一致预期的+0.3%,前值+5%;对GDP的环比拉动率为-2.7%,前值+0.9%。结构来看,随着美联储快速加息,高利率敏感性的地产/建筑/企业设备投资大幅回落,Q2环比折年率分别录得-14%/-11.7%/-2.7%,前值+0.4%/-0.9%/+14.1%,企业知识产权投资受利率冲击相对较小,环比折年率录得+9.2%,前值+11.2%。另外,Q2库存投资大幅回落,对GDP的环比拉动率录得-2%,前值-0.4%,为Q2对GDP增速拖累最大的分项。库存大幅回落的主要原因或在于前期企业供应链受阻,因此加大库存储备,进而导致近期企业集中去库。

净出口:商品进口需求大幅回落而出口提升,净出口对经济拉动显著提升。Q2净出口对GDP的环比拉动率为+1.4%,高于前值-3.2%,为Q2对经济拉动最强的分项。结构来看,国内需求回落带来进口大幅走弱,同时商品出口则大幅走强,出口/进口环比折年率分别录得+18%/+3.1%,前值-4.8%/+18.9%。

政府支出:中期选举前美国联邦政府支出乏力。Q2政府支出环比折年率-1.9%,前值-2.9%;结构来看,联邦政府非国防支出大幅回落,环比折年率-10.5%,前值-2.5%。中期选举前,美国国会未通过更多财政支出法案,联邦政府支出乏力。

二、经济增长与就业市场数据何以存在分歧?

2022年Q1-Q2美国GDP连续2个季度负增长,但非农就业数据则屡超预期,呈现冰火两重天的局面。那么,经济增长与就业市场数据何以存在分歧?

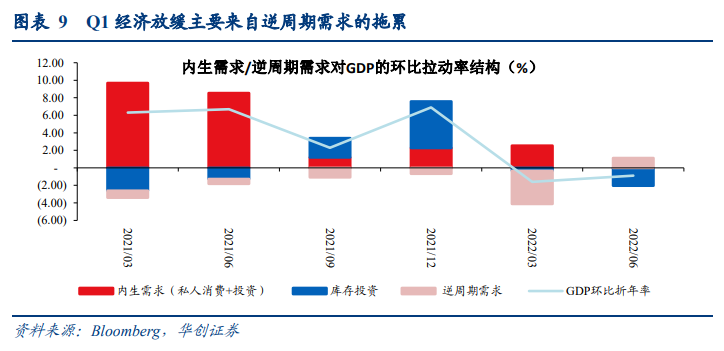

一则,经济指标没有看起来的这么差,尽管GDP环比增速连续2个月陷入负增长,但由于Q1的负增长“注水”,经济的实质性转差是在Q2。我们将私人消费+私人投资加总用来衡量美国经济内生需求;疫情后由于库存投资波动较大,我们单独进行列示;由于美国为净贸易逆差国,将进出口+政府支出加总用来衡量美国经济逆周期需求。可以看到,2021Q1经济内生需求仍保持偏强,对GDP环比增速的拉动率达到2.5%,Q1经济增速陷入负增长主要受到逆周期需求,特别是净出口的拖累;而Q2内生需求对GDP环比增速的拉动率为-0.02%,经济中正向贡献的因素仅为逆周期需求;因此Q2数据确实反映了经济的实质性转差。但从内生需求来看,并未持续两个季度负增长,内需并不算进入“技术性衰退”。

二则,就业数据也不意味着经济前景这么好:就业数据在美国经济指标体系中本就属于偏滞后的指标,失业率触底、时薪见顶时,通常指征一轮经济周期的顶点。就业数据作为经济的滞后指标,只有当企业明确下游需求回暖时才会选择增加就业人数,但此时经济往往已经达到周期顶部,因此就业数据也可以被看作是一轮经济下行的先行指标。从历史走势来看,当失业率触底、时薪见顶时,通常是一轮经济周期达到顶点的信号,此后的1-2年会跟随着就业人数的大幅下滑以及经济下行周期的到来。目前美国失业率与时薪增速均在历史峰值水平,或在指征一轮经济周期的订单。同时,失业率在经济复苏的尾声也会表现出较强的韧性:从1970年以来的经验可以看到,失业率通常在经济进入衰退周期后开始快速走高,而在经济下行的早期,失业率仍可维持在偏低水平。因此,我们并不能从近期就业数据尚坚挺,推断出美国经济前景乐观的结论;反而更需要警惕诸如零售业等部分就业高需求行业的新增就业人口已有走弱迹象、以及当前过热的就业市场对经济周期顶点的领先意义。

三则,经济数据的差也存在结构性特点:制造业订单需求回落快于企业产出,服务业需求尚稳健,这与就业市场结构也相接近。通过观察制造业PMI分项可以看到,2021年期间制造业新订单分项-产出分项大幅走阔,反映为国内供给跟不上需求;而当前这一格局已发生切换,5月新订单分项回落至荣枯线以下49.2,而产出分项则仍在54.9的偏强水平,反映为需求回落快于供给。另外,6月ISM非制造业PMI录得55.3,反映服务业需求尚在高位。经济的这一结构性特点与近期新增非农数据的行业结构相匹配:4-6月零售业新增非农就业人数均值已转为负值,而制造业新增就业人数仍强于历史均值与疫情后均值,服务业新增就业人数虽较疫后峰值回落但远高于2008年-2019年均值水平。

三、“技术性衰退”下的美联储政策选择

目前我们对美国通胀继续维持高位仍持谨慎态度,由于当前通胀极宽,已经与1980年持平,也就意味着未来通胀读数超过市场一致预期的风险依然较大。我们的测算也显示,美国CPI同比年内或依然将在7%以上运行。我们在《美国窘境——必须含泪“错杀”的需求》已提示:本轮美联储大概率只能通过需求的“超杀”来实现通胀的回落;因此在通胀未见降温的背景下,美联储仍有继续鹰派的风险,而经济最终陷入实质性衰退或是此轮紧缩周期不可避免的结果。