股市暴跌54%、滞胀来袭?美联储模拟AI泡沫破裂极端情景

英为财情Investing.com – 美国电话电报公司AT&T (NYSE:T)于4月8日完成了华纳传媒的分拆,并将华纳传媒和Discovery合并为一家公司,股票代码为Warner Bros Discovery Inc (NASDAQ:WBD),目前市值为345亿美元。 AT&T的市值为1387亿美元。 AT&T的股价在拆分后有所上涨,但较5月25日2022年21.30美元的收盘高点下跌了9.4%。 此次分拆使AT&T得以重新专注于其核心业务——电信业务。 早在2018年,AT&T就收购了时代华纳,但合并后的业务并没有带来预期的协同效应。

AT&T已经苦苦挣扎了好几年,其3年、5年和10年的年化总回报率分别为-2.6%、-2.8%和1.9%。 与同期美国标准普尔500指数的回报率(9.3%、10.4%和12.6%)相比,其不佳的表现尤其明显。

剥离后,AT&T将专注于建设其5G和光纤网络,并利用从WarnerMedia交易中获得的收益加强资产负债表。 管理层也表示了分红的承诺,远期股息收益率为5.7%。

鉴于AT&T的长期业绩不佳,以及四年前收购时代华纳未能带来价值,人们很难对其管理层抱有信心。 考虑到收购以来的糟糕表现,剥离媒体资产可能是正确的选择,但最终的结果是价值的破坏。

目前该股的市盈率为8.2倍,看起来很便宜,但市场对未来3到5年盈利增长的普遍预期是每年-1.3%。 预期每股收益将基本停滞,这表明,相对于当前收益而言,便宜的股价是有充分理由的。

我上次写AT&T是在2021年12月6日,也就是该公司剥离之前,当时我给出的评级是中性/持有。 当时,华尔街分析师一致看好AT&T的前景,未来12个月目标价较当时股价高出30%。 相比之下,期权市场则较为悲观。

现在,我重新计算了AT&T从现在到2023年年初和年中的期权市场隐含前景,并将其与当前华尔街共识的前景进行了比较。

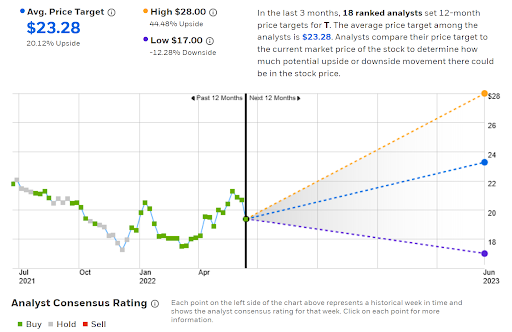

华尔街对AT&T的共识展望

E-Trade综合了过去90天内18位分析师的观点,他们对AT&T的普遍展望是乐观的,预计未来12个月的平均目标价较当前股价高出20.1%。但个别目标价之间存在相当高的离散,降低了共识预测的价值。

Investing.com综合了28位分析师的观点, 调查结果与E-Trade非常相似,都给出了看涨的评级,未来12个月目标价较当前股价高出20.9%。

华尔街的普遍看法是,AT&T的表现将比分拆前要好得多,预计明年的总回报率(包括股息)约为26%。 这是一个大胆的观点,特别是考虑到10多年来的整体糟糕表现,15年的年化总回报率仅为1.6%。

期权市场预期

股票期权的价格代表了市场对股票价格从现在到期权到期之间上升到(看涨期权)或下跌到(看跌期权)某一特定水平(执行价格)的预估。

我计算了从现在到2023年1月20日未来7个月期间AT&T的期权市场隐含前景。 我选择这个特定的到期日是为了提供市场到年底的预期,而且1月份到期的期权往往是一些交易最活跃的期权。

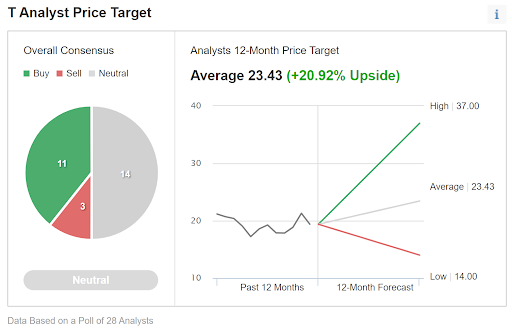

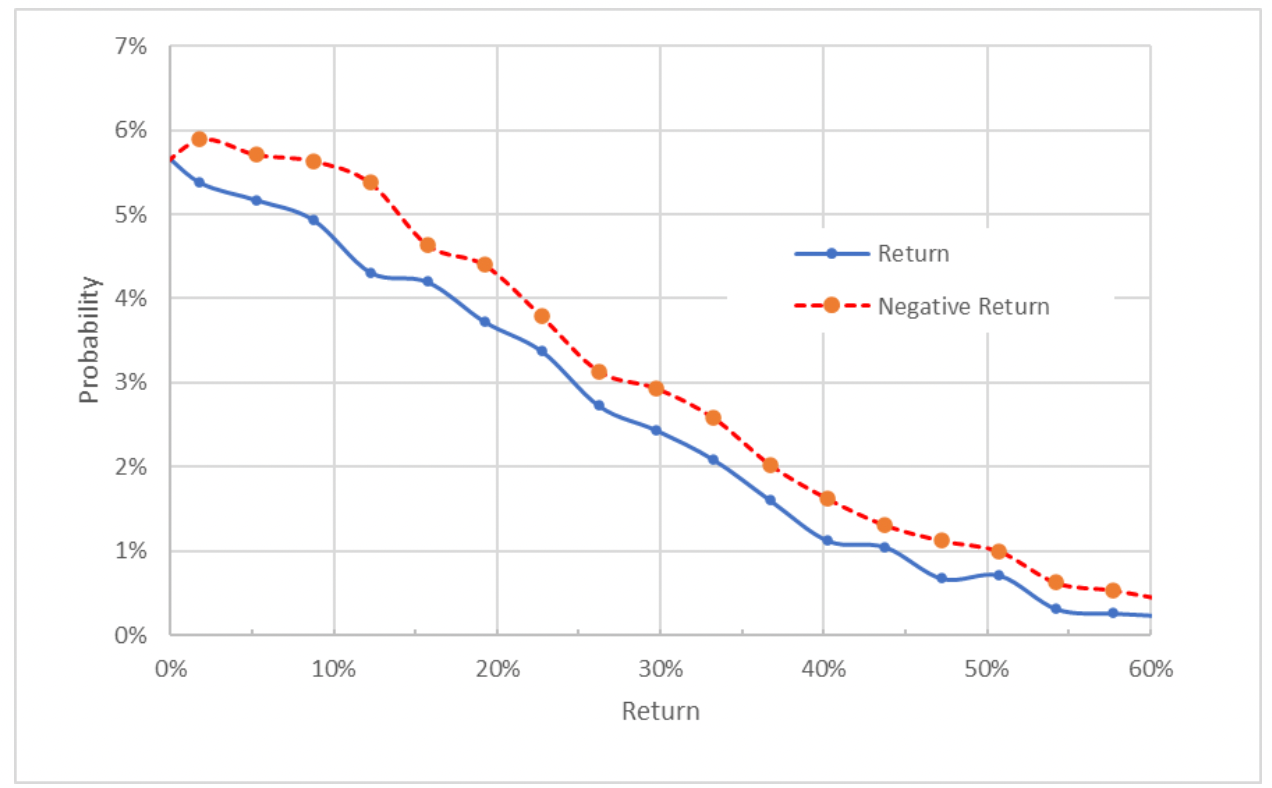

参考下图,纵轴为概率,横轴为回报率。

期权市场隐含的2023年初的前景是对称的,正回报和负回报的概率相当,但概率的峰值略微倾向于正回报。 根据这一展望计算出的预期年化波动率为28%。

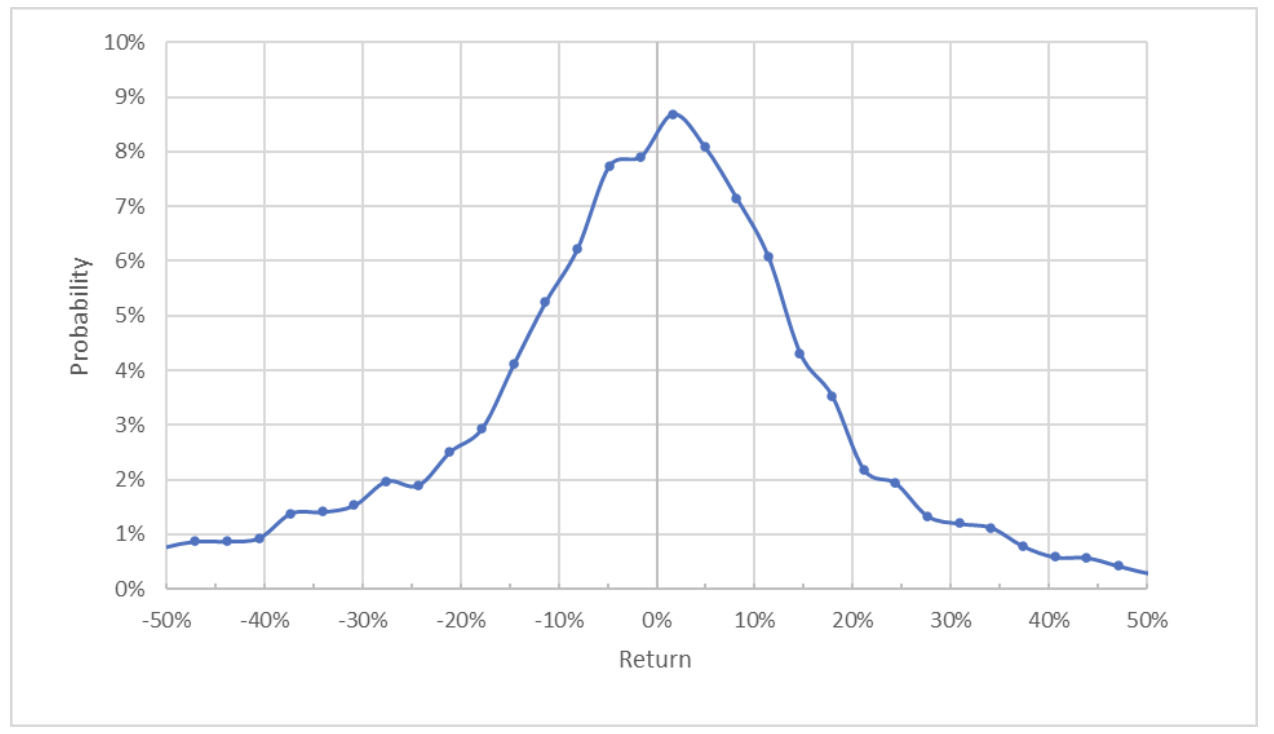

为了更容易地直接比较正回报和负回报的概率,我将正负回报放在一侧统一比较(见下图)。

上图显示,正收益的概率略高于负收益的概率。 但回报率越高,负回报的概率越大。

理论表明,期权市场隐含的前景预期会有负面偏见,因为投资者倾向于为下行保护(看跌期权)支付更高的溢价。虽然没有办法衡量这种影响是否存在,但这种负偏差的潜在影响可能性意味着,期权市场对AT&T的未来预期是适度乐观的。

我还计算了AT&T到2023年中期的期权市场隐含前景,负回报的概率始终略微高于正回报。 由于市场隐含的前景预期存在负面偏见,我将其解释为中性。 根据这一分布计算出的预期年化波动率为28%,与短期前景一致。

自2021年底以来,AT&T的期权市场隐含前景有所改善。 与我上一篇分析中对2023年1月的悲观展望相比,现在对2023年1月的展望略显乐观,而明年的前景是中性的。

总结

当AT&T继续试图应对电信和数字媒体的变化时,投资者面临着两难的境地。 多年来,管理层一直未能提供接近合理的股东回报。 如果人们相信这家公司终于朝着正确的方向前进,那么它的股票可能看起来很有吸引力。 目前估值较低,远期股息收益率较高。

另一方面,没有理由相信这家公司终于找到了一条增长之路。 市场的普遍预期是,未来三到五年内,每股收益将略有下降。 不过华尔街普遍看好AT&T的前景,未来 12个月目标价意味着明年总回报率为26%。 由于预期回报率高,但预期盈利增长为负,市场普遍认为,尽管盈利前景黯淡,但该股仍超卖。 期权市场隐含的前景对2023年初的预测是温和乐观的,但对从现在到2023年中的预测是中性的。 这与认为该股在一定程度上超卖的观点一致,该股有可能从当前低点反弹。 然而,长期前景并不乐观。 所以,我维持中性的评级。

***

InvestingPro+拥有海量的关键数据,帮您做出最明智的决定。 了解更多»

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

投资者看空情绪已见顶?数据显示:大量资金从比特币空头基金流出

大摩空头继续唱衰美股:经济衰退风险未被全部定价,标普将跌至2900点

(翻译:潘奕衡)