恐慌指数升近13%,道指期货重挫700点!G7拟释油储,原油升幅大幅收窄

- 财报公布日期:5月11日周三收盘后,报告2022年第二季度收益

- 预期收入:200.5亿美元

- 每股收益预期:1.19美元/股

英为财情Investing.com - 迪士尼(NYSE:DIS)周三盘后将会公布最新的一份季度财报,目前市场担忧,通胀、流媒体竞争、更高的劳动力成本等因素,恐怕会施压这家全球娱乐巨头在疫情后强劲反弹的势头。公司周二股价收于107.68美元。

和其他媒体行业的公司一样,迪士尼押注未来将会有越来越多消费者取消传统的有线电视,转而在网上观看电影和电视节目,公司将其未来增长的很大一部分都放在了流媒体领域。

从2019年11月推出流媒体服务以来,迪士尼在这个领域的表现令人印象深刻。截至去年年底,公司的用户总数已经接近1.3亿,而奈飞上个月报告的用户数量为2.22亿,两者的范围仍在持续缩小。

然而,后疫情时代的经济环境,为流媒体行业的增长带来了挑战,奈飞此前发布的财报就表现惨淡,而迪士尼的这份业绩报告恐怕也岌岌可危。

不过,对于迪士尼这家娱乐巨头来说,好的一方面是,它拥有同行所不具备的主题公园、邮轮、电影院等传统业务。尽管宏观经济风险不断增加,但是在旅游和休闲需求不断增长的情况下,这些业务应该会继续蓬勃发展。

今年2月,迪士尼的CFO Christine McCarthy在电话会议中表示,用手机办理酒店入住和订餐等服务的技术降低了成本,而现场活动的回归以及国际游客的到来,应该会在不久的将来提高游客人数。

从一季度的数据来看,其收入超过了72亿美元,较去年同期的36亿美元翻了一番,而且,和去年同比亏损1亿美元相比,这个部门的利润也跃升至了25亿美元。

今年以来,多元化的收入来源帮助迪士尼在市场低迷中,股价表现仍然优于同行。公司股价2022年以来累计下跌30%左右,损失约为奈飞的一半左右,就在去年12月底,这两家公司的市值还差不多,但是现在迪士尼的市值为1960.5亿美元,奈飞的市值则为789.3亿美元。

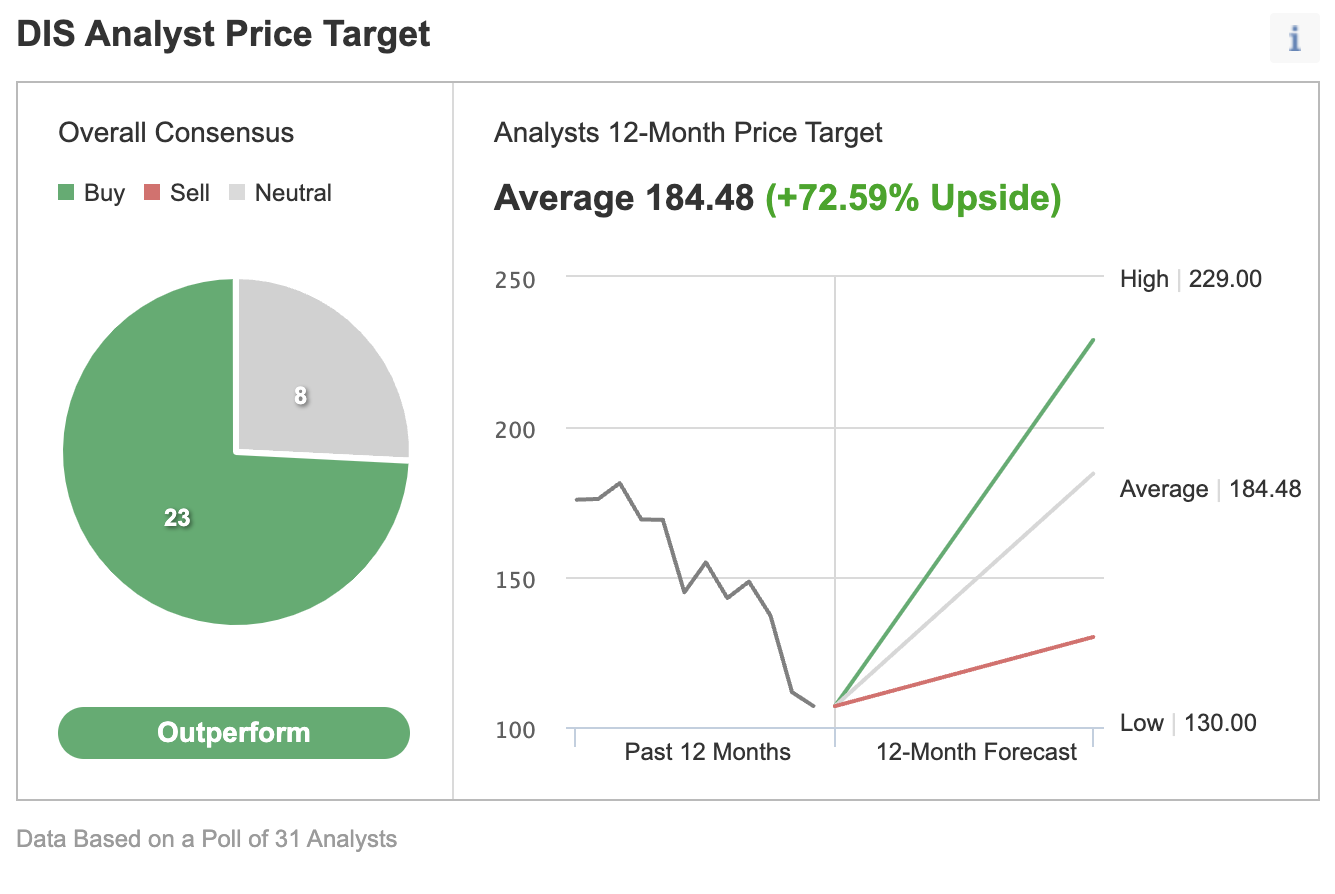

迪士尼在娱乐行业最具挑战的时期表现出的韧性,促使许多华尔街的分析师对其股票前景保持乐观,英为财情Investing.com对31位分析师进行的调查显示,目前分析师的12个月目标价平均值距离当前股价有约72.5%的上涨空间。

在最近的一份报告中,摩根士丹利重申增持迪士尼股票,称公司的公园业务将有助于其每股收益的前景,其在报告中指出,“我们提高了对迪士尼乐园的预期,并相信,迪士尼正在实施技术和运营工作,应该会在未来几年推动结构性更高的增长和增量利润率。然而,流媒体仍然是一个展示自我的故事,不过这部分的成功暂时没有被计入股价。”

富国银行也认为,迪士尼乐园业务还有更多上行空间。其在报告中指出,“从同业业务和运营业绩上来看,我们认为,营收和利润率都有可能高于我们目前的预估和共识。”

总体而言,迪士尼仍然是许多华尔街分析师的首选,因为其公园和其他娱乐资产的需求强劲反弹,这些资产在疫情期间受到了打击。因此,在应对利率上调、经济萧条等经济冲击时,仍然处于有利地位。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

推荐阅读

加密货币大跌平台也“受伤”:Coinbase财报“爆雷” 股价盘后跌超15%

苹果宣布停产iPod touch 结束iPod 20多年的历史

(翻译:李善文)