125bp而非150bp!美联储时隔近22年再次加息50bp,并且暗示接下来两次会议很可能保持同样的加息幅度,6月1日开始缩表。这意味着上半年美联储加息幅度为125bp,而非市场此前预期的150bp(6月加息75bp)。在市场“抢跑”的情况下,5月全面转鹰的美联储反而显得偏“鸽”,美元指数跌近1%,纳指涨超3%,美债收益率普降,美国金融条件反而较会议前更加宽松!对于本次会议我们认为有三点值得市场关注:

第一,75bp被“雪藏”,接下来两次会议可能共加息100bp。尽管会议前以布拉德为代表的部分鹰派支持加息75bp的可能性,但美联储主席鲍威尔在会后的新闻发布会上表示FOMC广泛支持未来几次会议加息50bp,但75bp并未被积极讨论(actively considering)。

第二,今年最终政策利率水平将超过2.5%,加息超预期警报尚未解除。尽快加息至中性利率(2.25%-2.5%)是当前美联储利率政策的当务之急,鲍威尔在发言中表示当加息至中性利率时,再决定最终加息到何种程度。

而上一次连续加息50bp还是在1994年,若参考当时的政策风格,即最终利率高于中性利率100-150bp,最终利率或升至3.5%-4%,高于当前市场预期的2.5%-2.75%(图1)。考虑到当前严峻的通胀和偏松的金融条件,后续仍须警惕大幅度、快节奏、超预期加息的风险。

三是缩表速度远快于上一轮,可能优先缩减长期限债券规模。美联储于本次会议提供缩表计划并宣布于6月起,采用减少到期本金再投资的被动缩表模式,每月最多缩减300亿美元美国国债和175亿美元MBS,并在3个月后翻倍(每月600亿和350亿美元)。在期限上,美联储可能优先缩减长期限国债(coupons),对于不足上限的部分则用短期国债(bills)来弥补,这反映了联储对于美债收益率曲线的关注。

鹰派碾压、鸽派倒戈,3月以来美联储紧缩的激进转向还需要走多远?我们认为未来有三个线索可以观测:

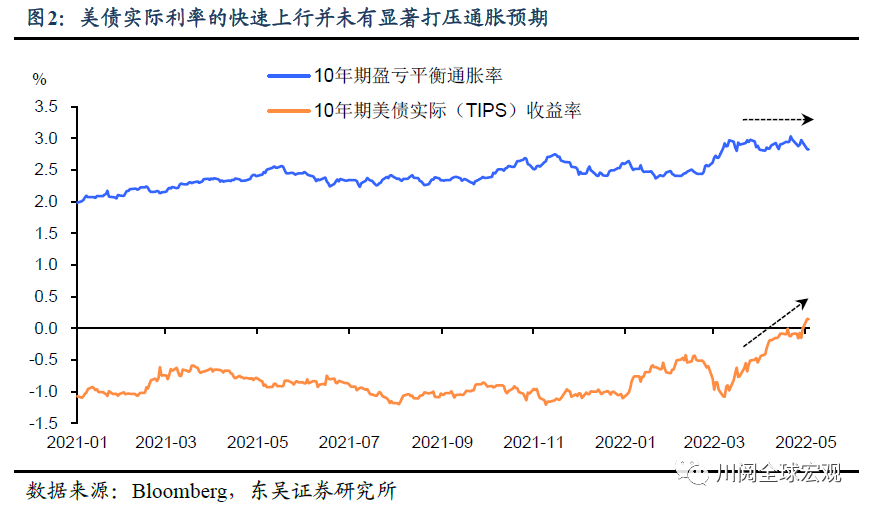

一是通胀预期。如图2所示,尽管在激进的加息预期下实际利率快速上行,但迄今为止并未有显著打压通胀预期。由于美联储认为通胀的风险迫在眉睫,未来只有利率的上行带来通胀预期的回落,美联储才会认为紧缩产生效果。

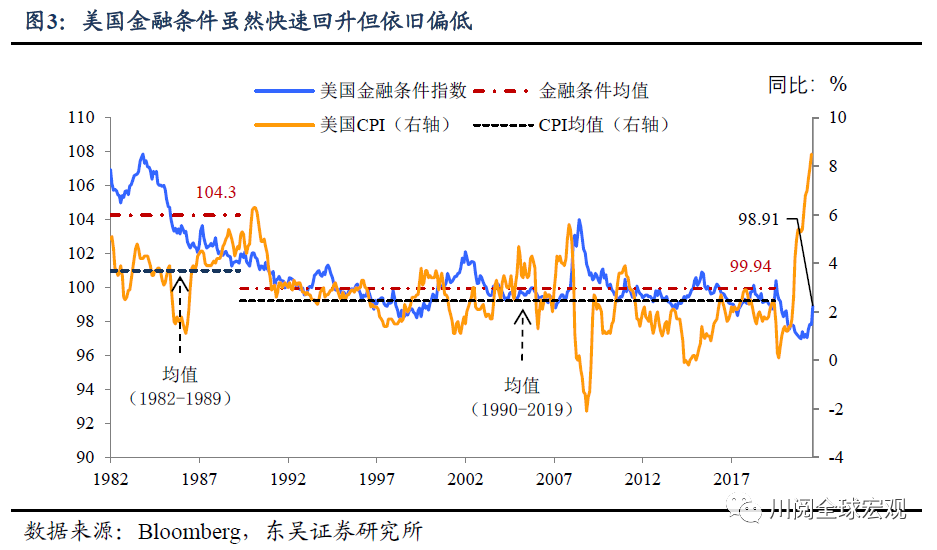

二是金融条件。鲍威尔在3月会议上强调金融条件将在美联储政策收紧的过程中转向一个更加正常的大环境,从当前的来看,美国金融条件虽有所收紧,但相对金融危机后的环境依然是偏宽松的(图3),这也意味着美联储在未来政策收紧中能容忍进一步的股市回调和美元升值。

三是薪资通胀。随着通胀预期的升温,美联储一直担心薪资-通胀的螺旋上升,即工资和价格都在自我强化的循环中上涨。这种动态将迫使美联储非常积极地收紧货币政策。从美联储偏爱的薪资指标来看,最新公布的一季度劳工成本指数(ECI)环比1.4%的增速为1990年以来的新高,这也表明现有的紧缩力度还没有抑制薪资向通胀的传导。

以史为鉴,当前美国的金融条件的紧缩程度可能还远远不够。为抑制居高不下的通胀,金融条件指数可能需要回到100上方,而这并不是一个容易达到的目标。美国金融条件指数在2021年11月触及低位(96.9),自此之后,美元指数升值超过10%,10年期美债收益率上涨超过150bp,该指数在2022年5月初才到达98.9的水平。

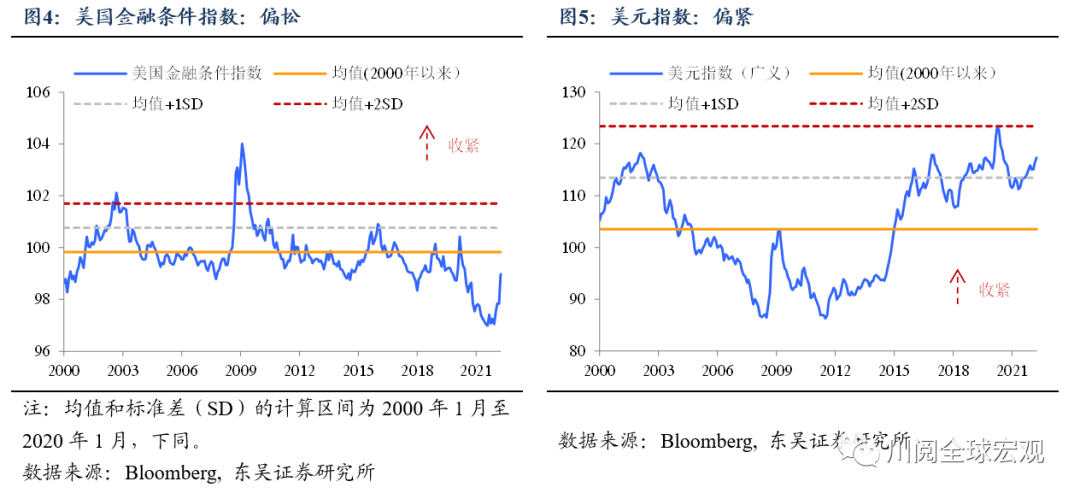

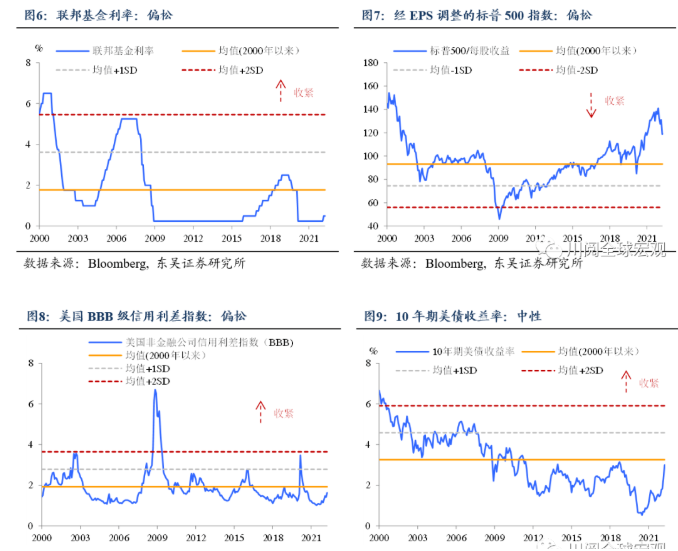

从细项目看,美元“步子迈得过大”,美股则明显“拖后腿”。美国金融条件指数回升到100上方,意味着该指数至少回到2000年以来均值的1倍标准差的水平。我们用这一标准来考量各分项指数。如图5至9所示,金融条件指数主要包括美元指数(广义加权)、联邦基金目标利率、标普500指数(经EPS调整),BBB级非金融企业信用利差和10年期美债收益率。

从历史水平看,美元指数抢跑明显、已经超过1倍标准差的水平,背后的原因除了美联储的紧缩预期外,俄乌冲突对于欧洲的冲击以及亚洲“货币战”的爆发起到推波助澜的作用。紧随其后的是10年期美债收益率,经过2021年底以来的大涨已经接近均值水平。不过美联储加息和股市的调整依旧明显滞后于均值水平。而随着联储加速加息和缩表,美股的调整远未结束。

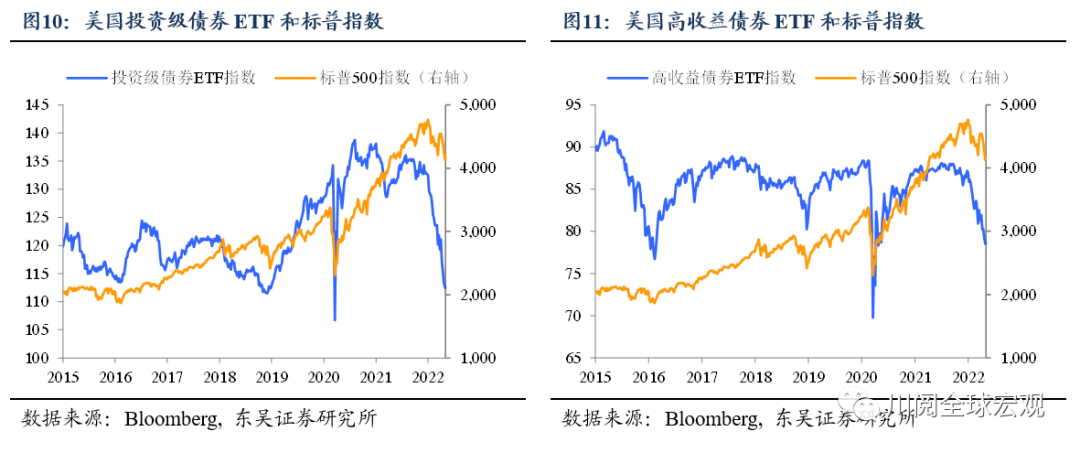

美国信用债市场大幅调整引领美股继续大跌可能才意味着紧缩进入下半场。从之前美国金融条件收紧的经验看,往往分为两个阶段:第一阶段美元指数和美债收益率上涨是主要引擎;而第二阶段随着信用债和美股的大幅调整,紧缩进入冲刺阶段。如图10和11所示,美国信用债市场是美股重要的温度计、往往会领先于美股调整,2022年以来美国信用利差已经率先扩大,由此带来的公司基本面恶化和股票回购融资成本上升将成为美股下跌的重要中微观催化剂。

风险提示:疫情扩散超市场预期,政策对冲经济下行力度不及市场预期