2022年一季度GDP同比增速4.8%高于市场预期,我们认为比这个数字更值得关注的是一季度环比增速1.3%,在这一增速下,2022年剩余三个季度的GDP有可能继续高于市场预期。尤其是考虑到此前2021年三季度GDP环比增速由0.2%上修至0.7%。如果我们假设下半年经济在疫情得到控制的情况下逐步恢复,则如图1所示,即便2022年二季度GDP环比增长陷入停滞,则全年GDP增速仍有望达到5%。

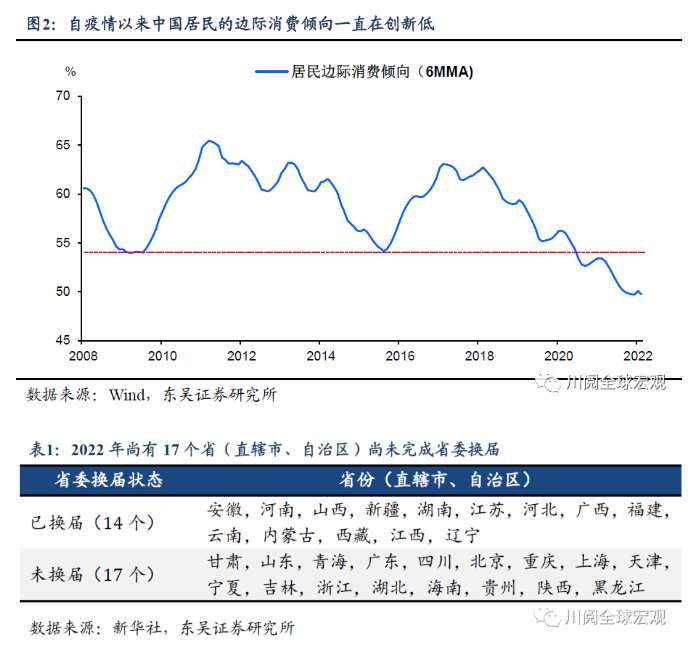

因此,我们预计未来的稳增长将逐步淡化5.5%的增速目标,而是转向底线思维,这一底线就是5%以上的全年经济增速。从2022年一季度来看,尽管基建(第一季度同比增速10.5%,下同)和制造业投资(15.6%)已成为经济增长的主要拉动,但房地产(0.7%)和消费(3.3%)的疲软依然是经济企稳回升的拖累,尤其是疫情之下居民消费意愿持续疲软(图2)。除此之外,从短期来看,由于二季度17个省级行政区面临地方换届,因此稳增长从中央到地方的协同发力很可能要等到三季度(表1)。

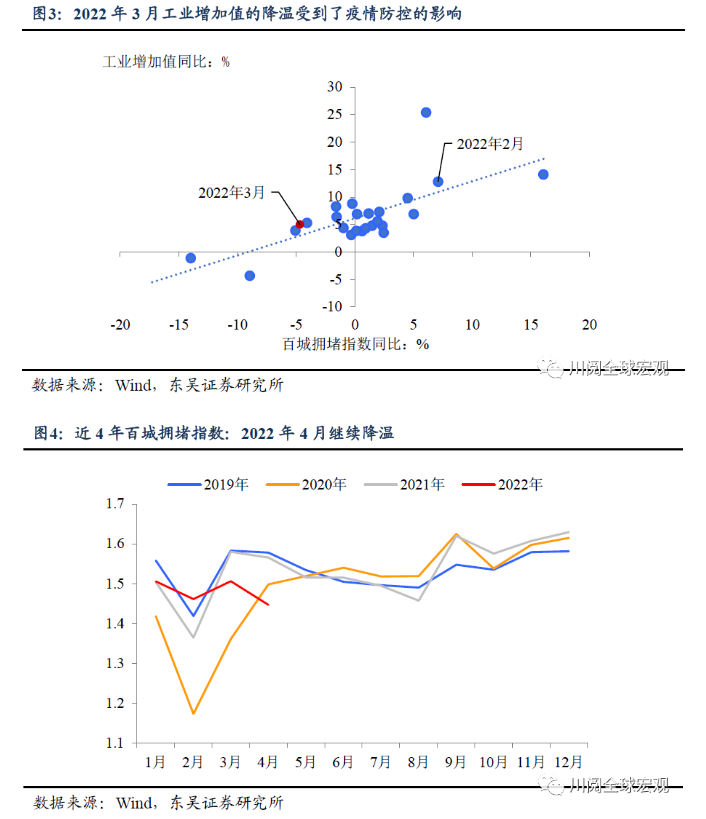

与时间赛跑,复工进度是影响工业增速的关键。2022年3月工业增加值回落至5%,第一季度增速6.5%并不差,其中制造业受疫情防控和出口放缓的影响最大,而采矿业在保供稳价的政策下继续加速。3至4月,上海市和吉林省作为全国封控的重点,同时也是汽车制造重镇,这直接导致3月汽车制造业增加值同比萎缩1.0%,和黑色冶炼一起成为制造业的主要拖累。我们结合百城拥堵指数发现,当前疫情带来的物流约束是工业生产放缓的主要矛盾,4月上旬拥堵指数同比下降更加明显,若下旬复工复产进度不佳,工业增加值有可能同比零增长甚至负增长(图3和4)。

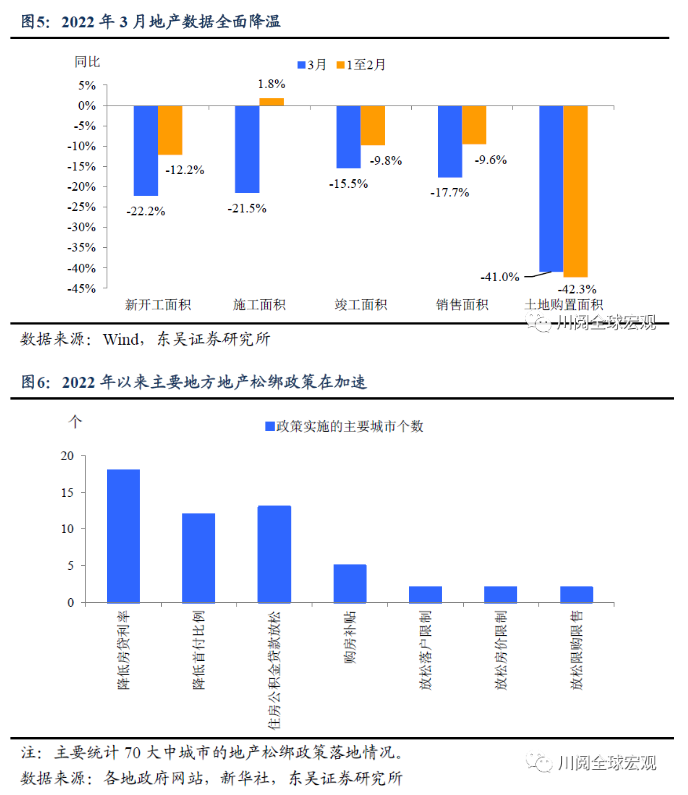

松绑加速、传导不利,地产企稳可能要到第三季度。受疫情和基数影响,2022年3月地产投资同比萎缩2.4%,拖累第一季度累计增速同比增速进一步回落至0.7%(1至2月为3.7%),面积数据全面降温,动态清零和严格防控政策下,地产销售、开工和施工全面受阻。尽管2022年以来尤其是3月以来,地方政府频频因城施策、松绑地产,但考虑到疫情扩散风险、政策时滞和基数原因,第二季度地产依旧会是经济的重要拖累(图5和6)。

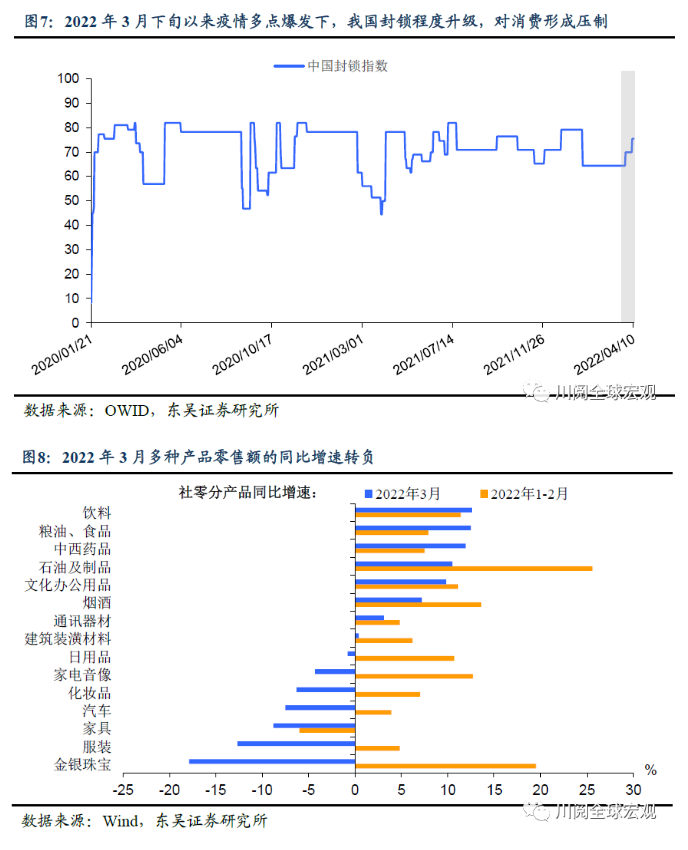

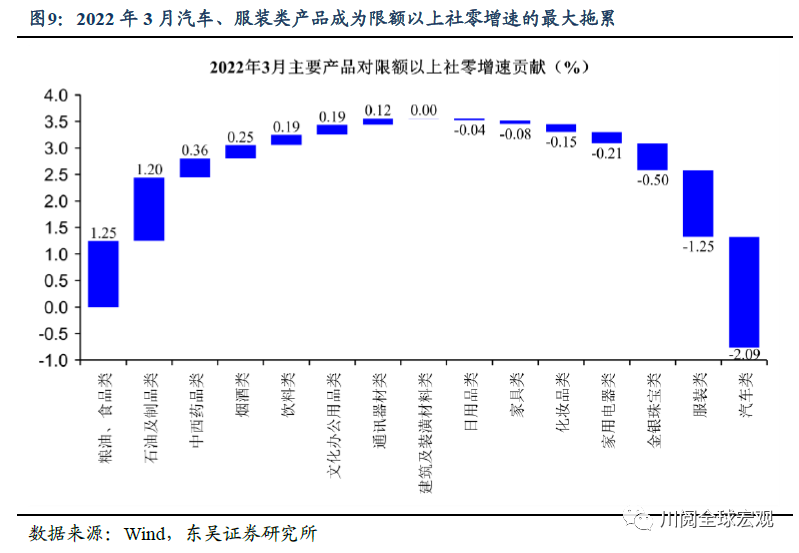

消费跌至冰点,二季度社零不及市场预期的趋势或将持续。2022年3月社零同比降3.5%(彭博一致预期降3%),一季度同比升3.3%。疫情多点爆发导致的封锁升级下,餐饮消费大跌16.4%(1-2月为升8.9%)。从产品看,3月社零受到出行和消费升级类产品拖累(金银珠宝、服装、家具、汽车),居民囤积物资下必选消费品领涨(饮料、粮食和食品、中西药品)(图8)。从贡献程度看,主要拉动来自粮食食品、石油制品和中西药品(图9)。我们此前的报告指出,在疫情爆发区域中,仅江浙沪占全国社零比例就超过20%,二季度以服务为代表的可选消费料将持续对消费形成拖累。

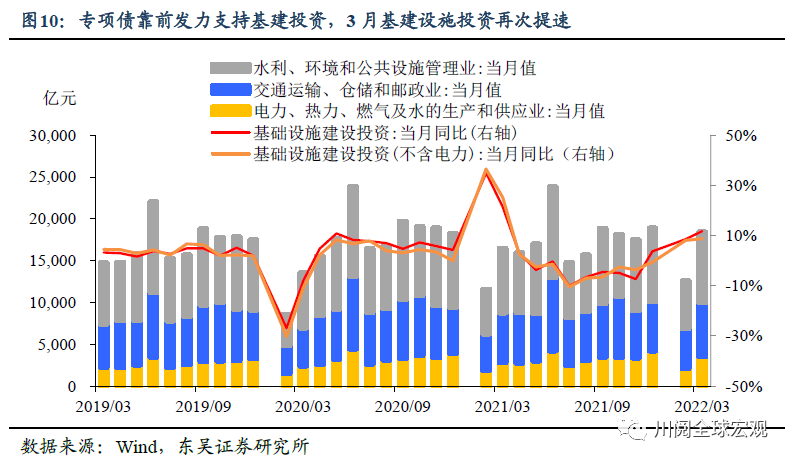

电力投资发力,3月基建投资增速上双。2022年一季度广义基建继续加速,同比增速大10.5%,其中3月单月同比增速较1至2月加快超过3个百分点至11.8%,排除疫情期间的异常值,已达2018年以来最高水平,其中电力等公用事业投资增速独占鳌头(3月同比超过24%),和制造业投资一起成为第一季度经济增速能够达到4.8%的重要保障。一季度专项债已提前发力支持基建投资,新增专项债规模近1.3万亿元,而2021年同期仅为264亿元。同时,募集资金主要向市政及产业园区建设、交通基础设施倾斜等基建领域倾斜,占比超50%。在“十四五”规划102项重大工程的推动下,预计2022年基础设施投资还将保持较高增速。

风险提示:疫情扩散超市场预期,政策对冲经济下行力度不及市场预期