“遵从你内心做你认为正确的事,既然反正你也会被批评。”——罗斯福(FDR)夫人

为什么会关注到这家买运动鞋的零售商呢?首先根据2021年的市盈率这个股价只有三倍多,根据公司给出的2022年指引,市盈率也只有不到7倍(翻译:利润要腰斩)。而且公司刚刚在四季报会上公布最新的回购计划达12亿美元规模!12亿就是现在市值的42%!况且粗略看一下,保守估计这个公司大概三年的自由现金流就能有12亿。实际上仅前年一年公司就创造了11.3亿美元的自由现金流!所以并不是掏空公司来回购或者派息,而是真有钱。买这个股票怎么亏呢?如果真的回购了一半的股票并注销,每股盈利就能翻倍,这样2022年的4.25美元一股的净利润就会变成8.5,又回到3倍市盈率。目前分析员对这家公司的预期已经被调得相当低,值得我们分析这家优秀的公司,看看是否能捡便宜!

01 最大单日股价跌幅

2022年2月25日 这一天,富乐客(NYSE:FL)迎来了公司四十年来最大的单日股价跌幅:一度下跌近30%。只因一条新闻:Footlocker在自己的四季报会上公布了创纪录的靓丽业绩后,宣布已经并且将持续减少对最大供应商耐克的依赖,采购金额从2020年的占比75%,已经下降至2021年底的65%,并且将在2022年底再下降至55%。对于这个举动,双方的管理层都试图正当化其背后的动机:双方都坚持对方仍然是自己重要的合作伙伴,耐克想要追求直接自己面对终端消费者的渠道(DTC:Direct to consumers),而Footlocker想要继续自己多品牌零售商的经营理念。总之,没有两家公司之间明显的敌意。

耐克逐步进军DTC市场的确有迹可循。耐克早在2017年就公布了转型DTC的大计,2020年切断了9家零售商的供货,包括百货商Dillard’s,电商巨头亚马逊等,而2021年3月更是增加了6家连锁鞋店:Big5,DSW,Dunham,Olympia Sports Shoe和Urban Outfitters。上述这两拨通知,耐克都是直接告知全面切断供货,而非减量。在被耐克无情抛弃之时,不同零售商所面临的的影响程度不一:综合零售Dillard’s与亚马逊几乎不会感到长期影响。而专业运动鞋零售商如Big5和DSW则会有稍大一些的影响。这两家的耐克产品销售占比都是7%左右。很痛,但不触及根基。(Big5股价在2021年3月公布消息后到11月高点涨了3倍!当然这波主要是整个零售行业受到美国疫情刺激发钱一次性的推动带动的泡沫式暴涨,已经几乎全部跌回)

Foot Locker因为在2020年顶峰对耐克(NYSE:NKE)的依赖达到了75%,即使只是减量供应,也会面对可能大于任何其他先被耐克抛弃的零售商更严重的阵痛。

02 历史不会重复,但是会押韵

耐克与Foot Locker均在70年代创建。耐克是由创始人菲利普奈特白手起家缔造的运动王国,不消多说,而FootLocker则是从当时的百货巨头Woolworth(已倒闭)分拆出来的一个运动品销售部门。草创之初,菲利普奈特急需为自己的跑鞋打开销路,而Foot Locker是70年代几乎绝无仅有的纯做运动鞋履零售的概念,自然扣门推销。期初,Foot Locker买手根本看不上耐克品牌,回复说:“我们不买白牌产品”。

随着时间推移,两家公司形成了良好的合作关系,各自成长:耐克砸的漂亮广告给Foot Locker带来了大量的需求,而Foot Locker的庞大店铺网络让消费者们更方便找到耐克产品。作为耐克的顶级零售伙伴,Foot Locker总能拿到耐克最多的爆款产品。随着耐克的崛起和成功,FootLocker生意也空前繁荣。世纪之初曾经一度宣称自己的店面总数相当于任何竞争者的至少五倍多。FootLocker把店面最好的展示看空间给了耐克,而耐克也给来自Foot Locker的订货以最高14%的折扣。你好我好大家好。直到2002年。

2000年,公司从百货公司(现梅西百货)招聘的CEO Matt Serra在百货生涯中深受折扣店的竞争压力之苦,甫上任CEO就决定将Foot Locker打造成运动鞋零售业的沃尔玛。推出了买一双,第二双半价的长期折扣营销策略。这点让菲利普奈特(奈特作为创始人,在耐克CEO的位置上数进宫,鄙视他正好也兼任董事长和CEO)大为光火,21世纪初的耐克已经是高端运动品牌,形象自然与折扣店不符。当你把最新最热卖的商品交给最受重视的零售伙伴销售,却被打折出售,耐克当然不开心。随后Serra为了压低批发进货价,更是削减了给耐克的订单:从上一年基础上减少1.5-2.5亿美元订单,相当于减少15-25%。此举成为压倒骆驼的最后一根稻草。耐克随之报复,减少2003年对Foot Locker供货达4亿美元之多(40%)。2003年FootLocker的同店销售额一度急跌8%。这是两家公司历史上比较大的一次冲突,Serra看准当时耐克受困于供应链问题没有走出,又带着当年自己在百货公司采购的态度(买方市场),准备压榨耐克一把,但没想到的是,耐克当时在运动鞋服的领域已经达到不需要把任何单一零售商放在眼里的实力和规模。

通过讲这段历史,我希望在分析本次耐克转移至自营策略的背景下能有一些量化的对比,给大家一个视角。当年Foot Locker一年45亿美元销售额,接近一半来自销售耐克产品,22亿美元。这个数字的货品对应的COGS相当于耐克同年收入的10%左右。时至今日,Foot Locker 2022财年COGS的65%即38.2亿美元来自耐克,相当于耐克年收入8%左右。

2003年这次恶战对Foot Locker造成了多少财务数字上的影响呢?从2002年2月到2004年2月这两年间,FL的营业收入从43.79亿美元上升至47.79亿美元,而毛利从13.1亿上升至14.8亿,经营利润从2.3亿上升至3.4亿。这可是在耐克订单大幅减少的背景下完成的!

有了这次历史事件作参考对比,我们面对此次两家公司的有计划的减量行动,就能有一个冷静的判断。

03 长期历史财务与经营数据分析

分析长期数据中,有些数据从2010年开始,有些则从2013财年开始,没有特别分割原因,有多少看多少吧。先讲上图的年销售收入与每平方英尺年销售额的趋势图。除了2021财年(即2020自然年)受到了全球疫情影响,实体零售受到了非趋势性的收入下滑之外,公司长期的销售收入及坪效都是平稳上升的。2022财年销售收入接近90亿美元,坪效则达到了540美元。提一下2022财年的强劲回弹很大程度受益于2季度美国政府的一次性消费者刺激大礼包。这次大礼包是疫情开始以来的三次大礼包之中最大的一个。每个成人拿到1400美元的支票,如果有受养人还能再额外领取1400美元。一个三口之家就能拿到4200美元。

所以21和22财年两年的收入都有一次性事件的扰动,未来的公司收入(以及其他主要财务和经营数据都应该对标2020财年(即2019自然年)的数字)

如果我们拉长来看12年间的增速CAGR,2020-2022财年收入增速CAGR=5.2%,而坪效增速CAGR=4.1%。关于坪效,我们结合其他一些运营数据一起分析如下:

FL进行年度净关店已经持续了超过10年。2010年底,FL全球有3500家零售门店,而2022财年底仅2858家。虽然门店有所减少,但是面积却轻微增加:总门店面积从12.96百万平方英尺提升至13.28百万平方米。作为拥有不到3000家门店的零售商,每年都有大约5%甚至更多的店面会经历大装修或者搬迁地址。另外公司每年新开店都在60-70家左右,约2.3%。即每年能给顾客带来全新体验的门店数可以达到门店总数的7%。

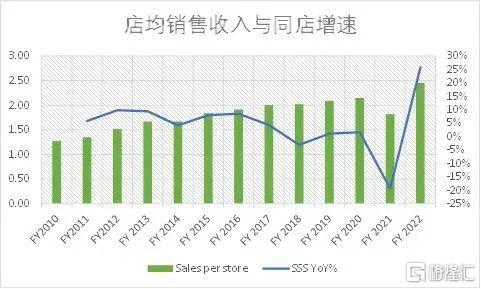

公司在店面体验方面的执着也提升了长期的同店销售水平。在2010年,平均每家店面的年营业额是127万美元,而2022财年已经达到246万美元,CAGR=5.7%。

每年的同店销售收入增速如上图的蓝色线。这个数据我们直接用公司提供的数据,因为只有公司有当年内已经开店超过一年的店数。我们用年底店面数算出来的同店销售增速会不准确。如果我们用同店收入增速,一家2010财年产生100万美元收入的店如果持续经营到2022财年,该店能产生164美元的销售收入,即CAGR=4.2%。店均销售和同店销售的CAGR增速差证明公司的净新开门店具有更高的店效。

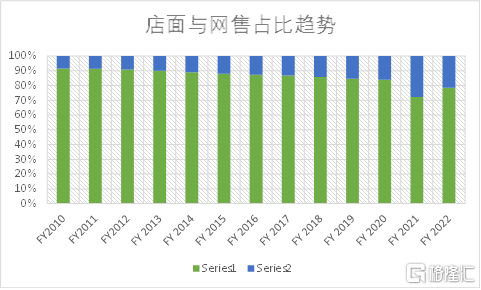

FL自己也有DTC网购业务。网购从十年前不到10%的总收入占比,提升至2021财年(疫情高峰)的27%。2022财年随着美国经济重开,网购占比回落至21%。网络销售的毛利率目前仍然低于店面销售,因为网购的配送费是计入成本的,而店面销售的人工费用却是计入SG&A的。然而,影响年到年的毛利率的大头还是存货的打折促销。清货去库存对毛利率的影响可以有几个百分点,而渠道mix带来的成本或费用差异仅在几十个bp之内。

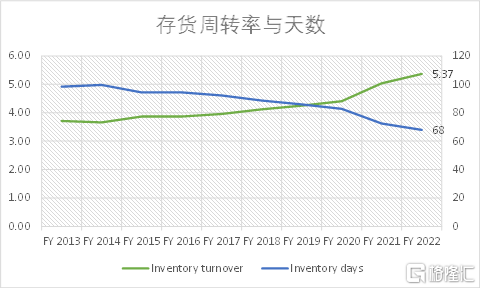

所以,长期来说,最能影响FL的业绩边际变好变差的因素无他,就是存货周转率。店效和坪效的提升,因素可能有很多,可能新开店的位置和人流更好,但是往往优秀的选址租金也更高,人工的高低也是宏观因素决定的,公司的运营策略能改善的空间极低。但是,存货周转率不骗人。在毛利率稳定的情况下,存货周转率能提高,就是零售企业最有说服力的数据:

上图可能是本篇最重要的一张图:10年间,FL的存货周转率从3.71提升至5.37,而存货天数从100天下降至68天。

这是什么概念?对比美国运动品牌零售商Dick’s Sporting Goods (DKS),香港上市的两家内地运动零售商滔博与宝胜,这三家的长期存货周转率分别是3.8,2.6,2.8(直接从Bloomberg拿的数据,我没为这三家做模型)。在市盈率相似的情况下,我会优先选择存货周转率远高于同业的FL。因为更高的存货周转代表更强的议价能力,更小的去库存清货打折幅度,更小的现金占用,更高的资本周转率,更高的自由现金流,更高的ROIC。零售商不用太多的资本投入(Capex),更何况作为成熟企业,FL已经连续十年以上缩减门店数。另外零售企业也几乎没有应收账(顾客都给现金),而应付账管理也并不太重要。所以存货的管理就是一家零售商最重要的运营数据。

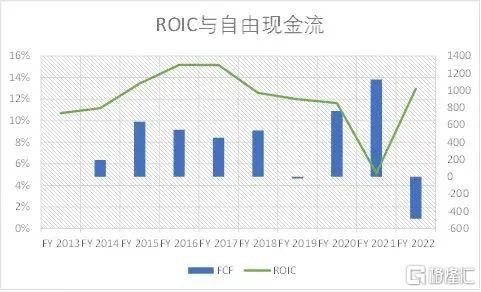

上图可见公司长期ROIC的范围在11%到15%之间(2021财年除外)除了2022财年,每年都有正的自由现金流,且基本都在4亿美元以上。2022财年的自由现金流为负是因为两笔重大收购:分别是洛杉矶运动零售连锁WSS(7.5亿美元)以及日本线上线下运动潮牌零售商Atmos(3.6亿)合共11亿美元。公司预计这两笔收购在今年底即可贡献合共每股0.44-0.48美元的净利润。

结合本篇开头讲到的公司回购计划:在刚刚大举完成价值11亿美元的两笔重量级收购之后(公司历史上并不依赖频繁并购成长策略)还能宣布进行12亿美元的股票回购,这是管理层对公司长期自由现金流的强大信心的体现。

04 三点希望:WSS,Atmos,GOAT

FL一直都是体育用品零售商里面拥有较新潮前卫形象的一家,然而规模与前卫的形象往往有一些不相容性。作为传统Mall零售的一支,天花板其实已经摸过了。伴随美国的消费者情绪指数创下2011年来新低,以及Mall消费文化的凋零,不看好Foot Locker的原因可以有很多。

FL的收购策略一项非常谨慎。进入21世纪之后,只有一次即2004年收购破产零售商Footstar旗下的Footaction 353个店铺。当时通过破产拍卖竞投以3.5亿美元投得。有趣的比较是当时这个拍卖价是每家店100万美元。而现在FL拥有超过2800家店铺,而市值仅28.5亿美元,也接近100万美元/店。从这个角度看,是否可以生活FL的估值已经便宜到清盘价附近(笑哭)?

这次收购也不算主动出击,真正的主动收购均发生在最近3年:GOAT,WSS和Atmos三家。GOAT是一笔1亿美元的股权投资,GOAT是一家类似闲鱼的二手球鞋交易网店,货源来自平台用户,但是平台提供质量与正品保证书。这个应用在重度球鞋消费者中口碑还是不错的。如果要对比的话,国内有家公司“得物”,他们两家做的生意几乎完全相同。

2019年FL以D轮投资1亿美元,当时GOAT投前估值4.5亿美元。2021年6月的F轮融资投前估值已经达到了35亿美元。换言之,FL投的18%股份已经升值到6.73亿(最新投后估值37亿*18.2%=6.73亿)。请时刻记得FL现在总市值28.5亿美元,光这笔GOAT的股份就值6.73亿。GOAT是否会IPO对于FL不是最重要的,价值释放也不是最重要的。因为FL是策略投资者。即:FL希望通过GOAT的线上能力和FL能达到产品服务的某种互动,比如会员,比如交叉销售,等。截至目前公司还没有一个具体的规划。

Atmos是三家公司中定位居中的一家。这家发源于日本东京的潮流街头文化零售商在潮流界很有地位。主要运动鞋品牌如耐克,阿迪,Reebok等几乎都有与Atmos的联名鞋款推出。Atmos的销售额中60%都来自线上渠道,但全球也有几十家零售店铺。在FL的旗下,管理层预期Atmos总年销售额将从现在的2亿美元提升至2024年底的3亿美元,相当于3年收入CAGR=15%。同时Atmos也是公司布局亚洲街头文化市场的重要桥头堡。

WSS则是三家公司中最传统的一家。这家发源于加州的运动零售商,收购时WSS拥有93家完全off-mall的零售店铺(Off-mall就是FL现在想要发展的开店选择:店面不在mall里而是独立店,以求更好的购物体验:Off-mall店面通常经营成本略低于mall,同类产品零售商竞争也小于mall。当然off-mall必须与电商形成组合才能明显打败mall的传统模式)并且其主要顾客中有大量拉美西语群顾客,与FL的传统客户群形成很好的互补。FL公司对WSS的3年目标(2024年底)是达到10亿美元销售收入大关。2020年底WSS的收入是4.25亿美元。前三年的CAGR是15%。假设2024年底达到10亿美元收入,未来三年CAGR约=25%。

公司在2021年底给出的指引是:在2022年底,WSS与Atmos两家公司合共达到每股净利润贡献0.44-0.48美元,用中位数0.46,美元*股数9600万股=2022年贡献净利润4400万美元。套用20%净利润增速(保守假设WSS与Atmos未来两年也没有经营杠杆,净利润增速=收入增速),则2024年底为FL上交净利润贡献可以达到6336万美元。

这三家收回来的公司价值可以这么粗略估算:GOAT用最新估值37亿美元*18%=6.73亿,WSS与Atmos的价值给15倍市盈率(20%+的净利润增速给15倍不过分)约9.5亿。这部分用6.8%的WACC折现2年至2022年底,则为8.3亿。三家公司价值约15亿美元。

假设FL的12亿美元回购计划通过三年完成,那么三年后公司返还现有股东12亿美元+15亿美元的收购公司价值,合共27亿美元。FL现市值28亿美元,相当于FL的2800多家门店网络,品牌,每年稳定4-5个亿美元的自由现金流等等,统统免费。

05 估值

除了上文提到的新收购部分的估值之外,核心业务的估值我们这样算:2023财年底自由现金流按公司的净利润指引每股4.3美元*股数=4.12亿。其后每年仅增5%。用6.8%的WACC折现,未来5年的折现现金流DCF20亿美元,长期DCF价值77亿,相加减去公司净负债26亿,公允值71亿美元左右,约合每股74美元。现在股价不到30。

2023财年中,第二季度会面临去年2季度美国政府发钱刺激的艰难对比,大概率同比利润下滑,然后四季度会面临耐克供应减单,大概率同比利润下滑,一三季度同比持平或微跌,全年利润必大幅下跌。然而这一切已经过度反应在股价中(华尔街平均预期2023财年净利润下滑42.5%!)。我们面对的是难得的好机会:预期见底,基本面尚未见底,但股价风险回报比率吸引。如果说华尔街预测有什么特点,那就是:华尔街只会预测趋势延续,不会看见趋势反转(2024财年的净利润预测进一步下跌至3.8亿美元,这几乎一定是错的)。在有足够安全边际的前提下,精明投资者应该勇敢进入左侧。