非农今晚登场,美指期货齐升!原油连升5日累升18%,美元重返99关口

继原油、铝创新高后,下一个创新高的会是铜吗?我们自年初以来坚定看多大宗商品,并在2022年2月2日《大宗商品为何不惧历次美联储加息?》中提到,大宗商品是加息周期下表现最好的资产,叠加近期地缘政治风险扰动,原油、铝等商品已创新高,目前S&P GSCI已较年初上涨28.2%,我们的观点得到了印证。根据铜与铝的强相关性,我们认为铜的上涨行情也将到来。展望未来,低库存、高需求、高通胀等宏观因素仍将持续支撑铜价,在全球多地区增加对基础设施建设、房地产投资的预期下,我们认为铜价有望在年内突破12000美元/吨。

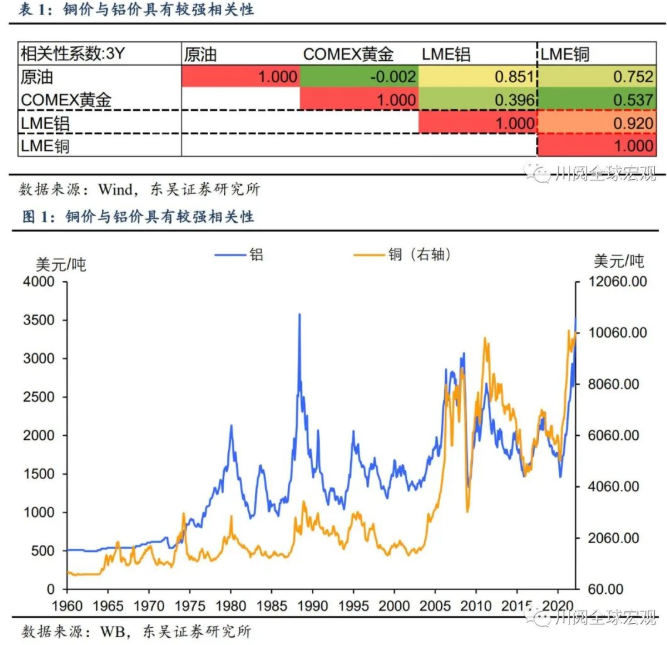

鉴于铜、铝存在较高相关性,我们认为LME铜行情将至。铜与铝在其下游运用方面多有重叠,如汽车、家电、电力、军工等行业,它们在导电性、耐用性等方面具有一定的可替代性。观察近3年LME铜与LME铝的走势可以发现,其相关性高达0.92,两者价格时常相继突破新高。在当前LME铝已突破3525美元/吨的情况下,LME铜大概率也将再创新高。

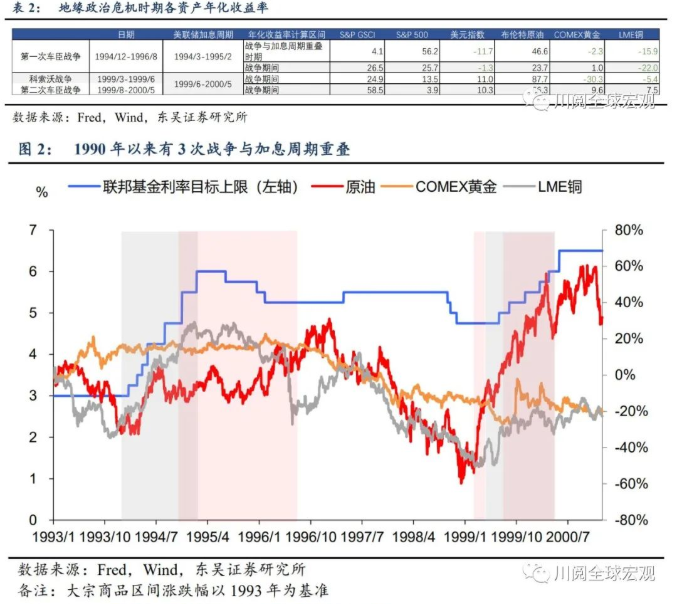

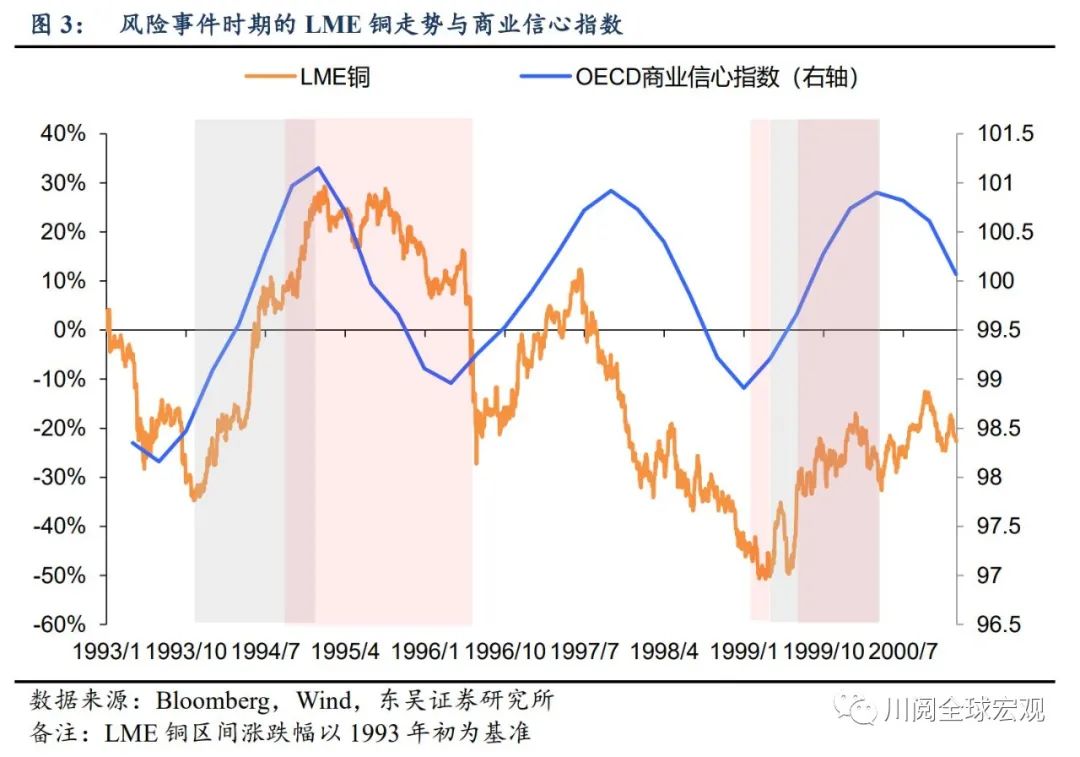

战争叠加加息周期对铜价影响几何?我们在此前的文章中曾提到,大宗商品在美联储加息周期中表现较好,铜在1990年以来的加息周期中平均年化收益率达35.3%,受加息影响较小。进一步看,我们发现1990年以来共有3次战争与美联储加息周期重叠,分别是第一次车臣战争、科索沃战争和第二次车臣战争。通过对比各类大宗商品在加息周期或是临近加息时的收益表现,我们发现其与风险事件的相关性较弱,主要逻辑还是在于供需矛盾、全球经济增长状况,并且商业预期指数更具领先性。

第一次车臣战争(1994/12-1996/8):铜价在战争爆发的第1个月出现快速上涨,此后又小幅下跌并维持震荡。由于经济增长态势于1995年下半年持续走弱,铜价出现单边下跌,并于1996年6月筑底。两事件重叠时期年化收益率为-15.9%,战争期间年化收益率为-22.0%。

科索沃战争(1999/3-1999/6)与第二次车臣战争(1999/8-2000/5):两次战争与1999年的加息周期高度重叠,其中科索沃战争在美联储加息周期启动前快速结束,第二次车臣战争则完全重叠。除原油外,铜等多个大宗商品在科索沃战争期间均明显走弱,然而在第二次车臣战争中集体走强。商业预期指数、全球经济增长和库存情况完美诠释了其间差异。铜在这两次战争期间的年化收益率分别为-5.4%和7.5%。

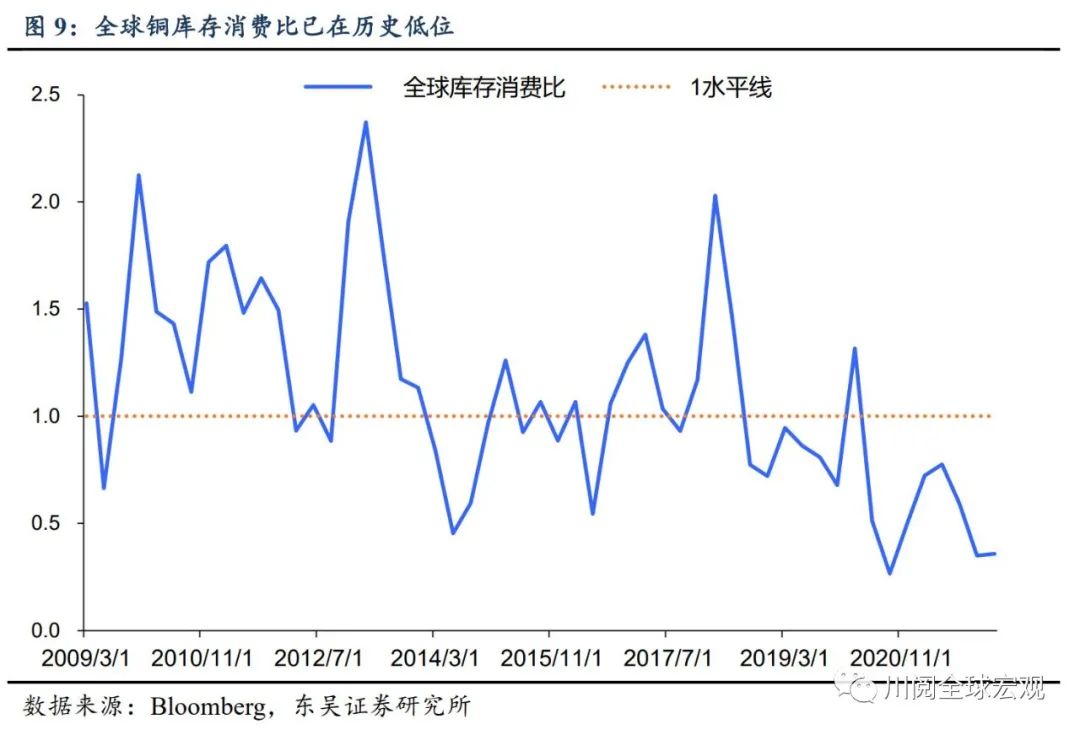

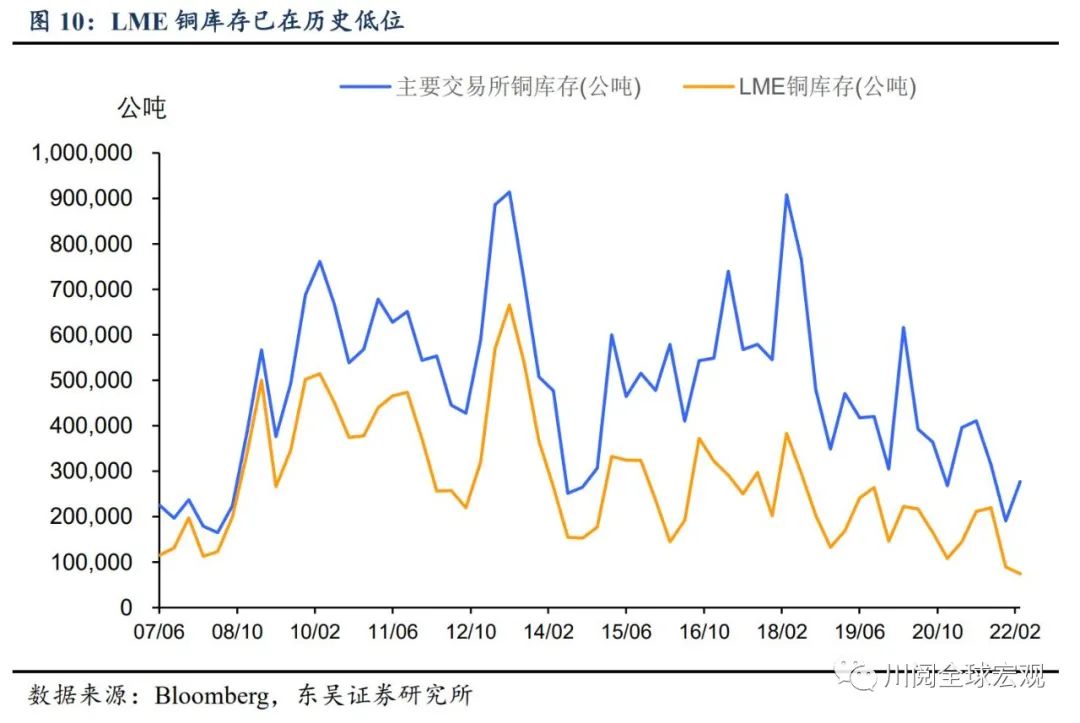

库存与库存消费比均已创下历史新低,供给担忧、供需矛盾仍将对铜价形成支撑。

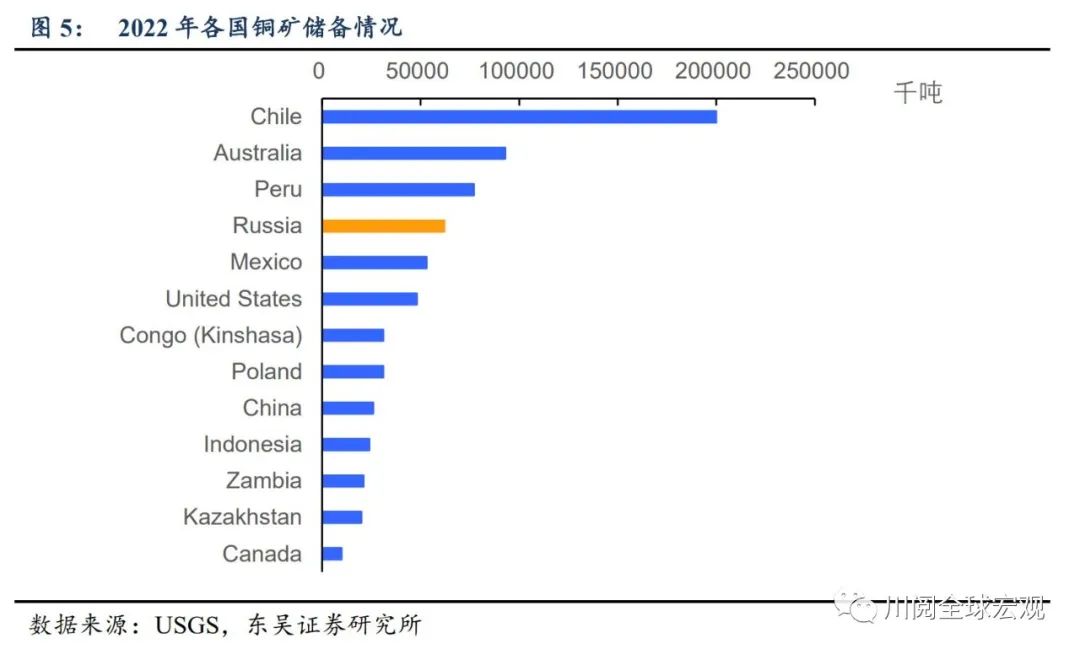

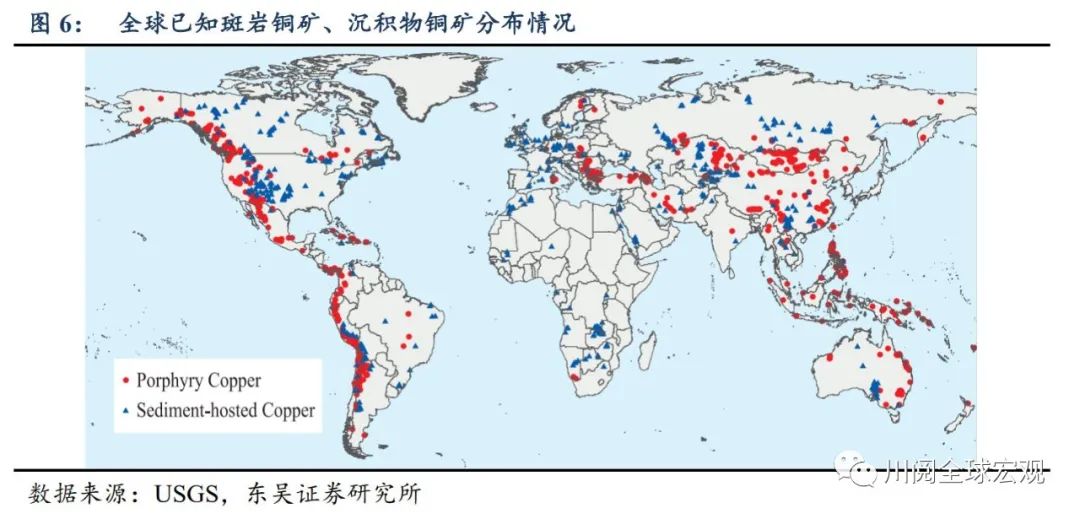

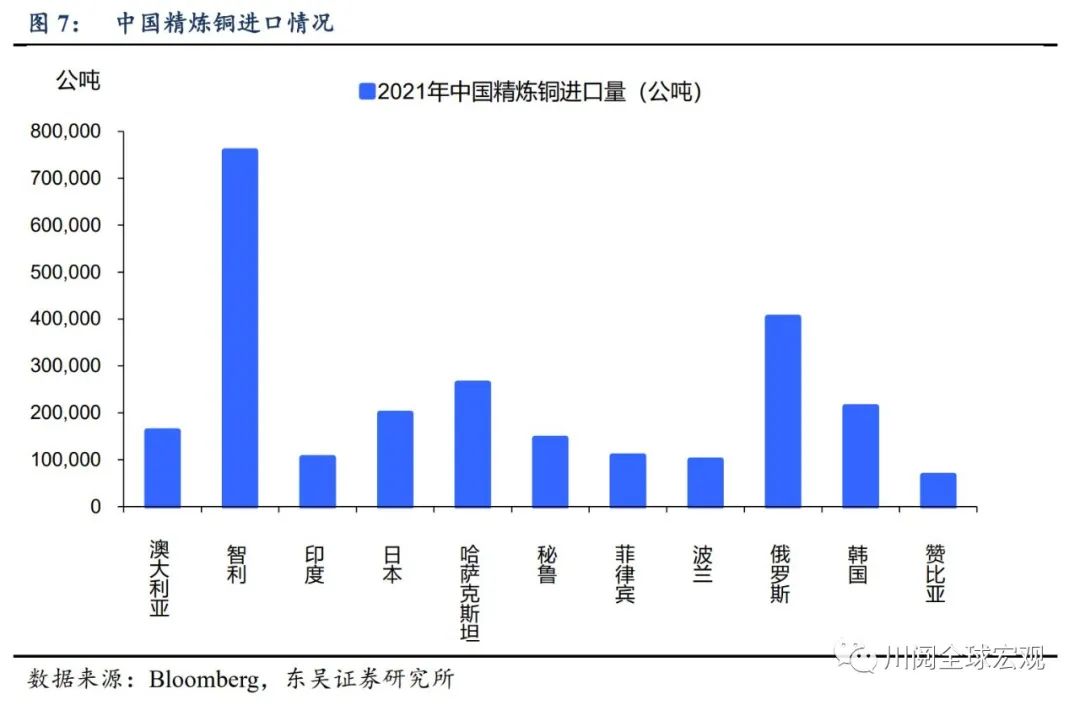

首先,受地缘政治影响,俄罗斯铜出口量或将受到显著影响。市场通常最为关注智利、秘鲁等地的铜矿产量,而俄罗斯也有着丰富的铜矿资源。据美国地质调查局的测算,俄罗斯拥有6200万吨铜矿石储量,约占世界总储量的7.05%,居世界第4。2021年俄罗斯铜精矿产量为88.6万吨,是我国第二大精炼铜进口国,进口量占比达11.1%。在欧盟、美国、日本的全方位制裁下,未来俄罗斯精炼铜出口或将受到影响,对铜供给形成一定干扰。

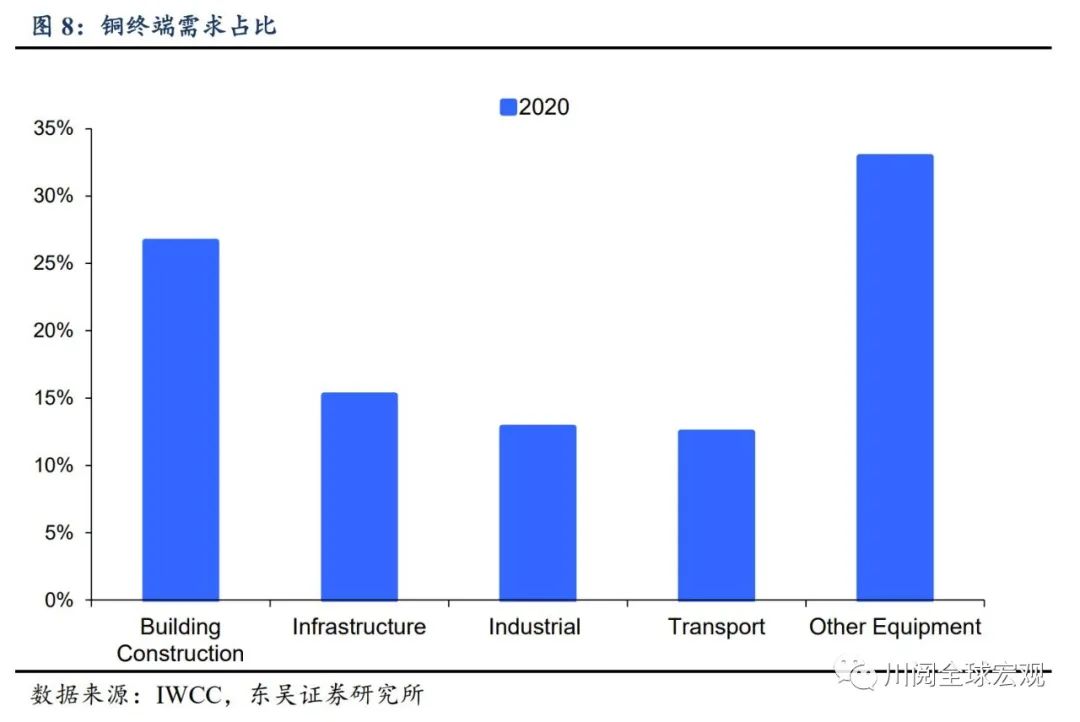

第二,全球铜库存已处于历史低位,需求提升或将加剧供需矛盾。从铜的终端需求来看,房地产、基础设施和包括家电、乘用车等在内的制造业对铜的需求量较高,房地产需求占比在30%左右。从2021年全球精炼铜用量来看,中国、欧洲、美国的精炼铜消费分别占全球总量的54.6%、13.6%和7.2%。在各国防疫政策逐渐放松、疫苗接种率进一步提升的背景下,疫情对开工的干扰有所减退。同时,在欧洲的天然气管道项目、美国的基础设施计划和中国“十四五”规划、保障性租赁住房等因素的带动下,未来铜需求量或将进一步上升。目前全球铜库存与库存消费比均在历史低位,我们认为供应压力将对铜价形成支撑。

风险提示:地缘政治风险加剧,疫情扩散超预期,国内外政策超预期