全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

(作者:潘奕衡)

英为财情Investing.com – 昨日美国公布的1月消费者物价指数(CPI)强劲上涨,再度刷新40年来上涨纪录,导致金融市场大震荡。

通胀再度爆表

美国劳工部当地时间10日公布的数据显示,美国1月CPI同比上涨7.5%,高于预期的7.2%,创造自1982年2月以来最大的同比涨幅;美国1月核心CPI环比上涨0.6%,同比上涨6%,也高于预期的5.9%,为自1982年8月以来同比最大涨幅。

具体来看,能源和汽车等价格上涨继续成为推动1月物价上涨的主要因素。能源价格环比上涨0.9%,同比上涨27%;汽车方面,新车价格与上月持平,同比上涨12.2%;二手车价格环比上涨1.5%,同比飙升40.5%。此外,住房价格环比增长0.3%,同比增长4.4%;食品价格环比上涨0.9%,同比增长7%。

美联储3月加息50基点概率大增

创纪录的通胀本就令市场感到不安,随后美联储官员的讲话更是点燃了整个金融市场。

美国圣路易斯联储主席布拉德在CPI公布后表示,他现在希望在未来三次美联储政策会议上升息一个百分点,也就是说至少有一次会议需要加息50个基点。由于通胀数据达到近40年来的最高水平,他明显变得更加鹰派。

在几分钟内,布拉德的观点就成为了市场的观点,利率期货合约现在完全消化了6月政策会议结束时美联储将政策利率目标区间上调至1%-1.25%的可能性,一些人押注美联储将采取更陡峭的加息路径。

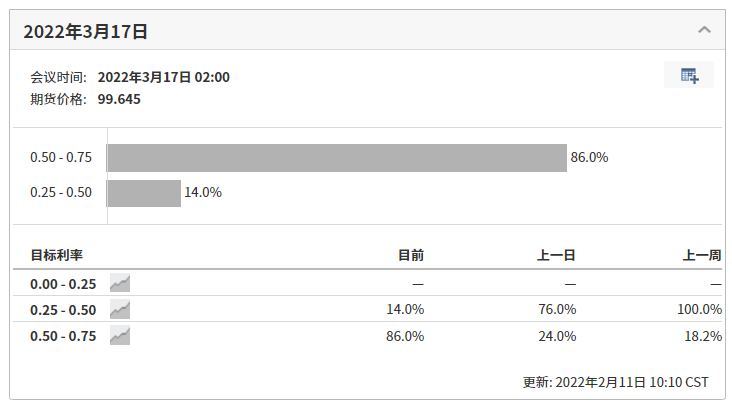

在布拉德发表讲话后,美联储3月加息50个基点的可能性上升至62%,远高于周三尾盘时的30%。截止周五上午,30天联邦基金利率期货暗示美联储在3月加息50个基点的概率达到了86%,而前一日仅有24%。

金融市场大震动

在通胀飙升和美联储夸张的加息预期影响之下,昨夜金融市场大幅震荡。

美国十年期国债收益率上涨8.79个基点,报2.0294%,自2019年8月以来首次达到2%。

美国股市集体下挫,美国标准普尔500指数下跌1.8%,报4504.08点;道琼斯工业平均指数下跌1.5%,报35241.59点;纳斯达克综合指数 下跌2.1%,报14185.64点。

油价跳水,WTI原油期货一度涨逾2%触及91.74美元/桶,尾盘回吐日内绝大部分涨幅,并跌破90美元关口。

美联储将如何应对?

周五,美联储即将在下周一(2月14日)召开闭门会议的消息不胫而走,联想到暴涨的通胀,一些不明所以的投资者甚至认为美联储将在下周一紧急加息。但实际上,这仅仅是美联储的例行公事而已。可见市场已经有些风声鹤唳了。

虽然目前市场对美联储3月加息50基点的呼声渐高,但是从理性的角度来讲,美联储如此激进的可能性并不大,原因有以下三点。

1. 历史罕见

自2000年5月以来,美联储从未一次升息50基点,而且自1980年代以来,美联储从未以升息50基点开启紧缩周期。

如此大幅度的加息将会造成什么样的影响也无从得知,所造成的风险也无经历史验可循。

2. 市场过度解读布拉德的讲话

之所以市场对加息50个基点的呼声如此之高,除了通胀爆表之外,美联储布拉德鹰派的讲话也起到了推波助澜的作用。

布拉德在美联储内部本身就以鹰派著称,释放鹰派的言论再正常不过了,一定程度上市场对他的讲话过度解读了。

同样以鹰派著称的克利夫兰联储总裁梅斯特周三就曾表示,“我不认为有任何令人信服的理由一开始就加息50个基点”,而当时利率期货反映升息50bp的机率仅为24%。

美联储最关键的还是要看主席鲍威尔的态度,虽然他已经不再宣称通胀是暂时的,也表示三月即将加息,但是加息50个基点如此激进的转变还是有点不切实际,而且这也会招致更多对美联储应对通胀不力的批评。

3. 引发恐慌甚至损害经济

2013年美联储“缩减恐慌”的动荡还历历在目,美联储非常害怕令金融市场再度陷入恐慌。

其实目前市场已经部分消化了加息50基点的预期,所以很多投资者认为市场不会出现恐慌。但是如果交易员预期在未来的会议上会有类似幅度的加息,那么它发出的关于未来政策路径的信号可能会引发市场恐慌,甚至损害经济。

总结

毫无疑问,随着通胀的飙升和美国的就业市场的强劲,美国的经济无疑有些过热了。美联储加快升息步伐,或更快、更大幅度地缩减资产负债表都是有可能的,而不是从一开始就选择50基点这样激进的加息方式。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

美联储布拉德支持7月1日前加息100个基点 美股终于还是扛不住了

拜登老调重弹:通胀年内将会大幅缓解!然而美国人民对此表示悲观