英伟达一夜蒸发2400亿美元!大跌背后哪三大主因?

英为财情Investing.com–稍早的数据显示,美国12月份消费者价格指数(CPI)同比上涨7%,生产者价格指数(PPI)上涨9.7%。美国的通货膨胀率并没有放缓的迹象,CPI和PPI双双大幅上涨令人意外,尤其是在12月ISM制造业报告中的物价指数分项弱于预期,以及11月石油和汽油价格大幅下跌之后。

基于这些因素,历史趋势有利于缓解通胀压力,但现在随着美元疲软,原油价格回升,铜等其他商品再次开始上涨。通胀可能继续推高,最终将美国经济推入衰退。

高通货膨胀

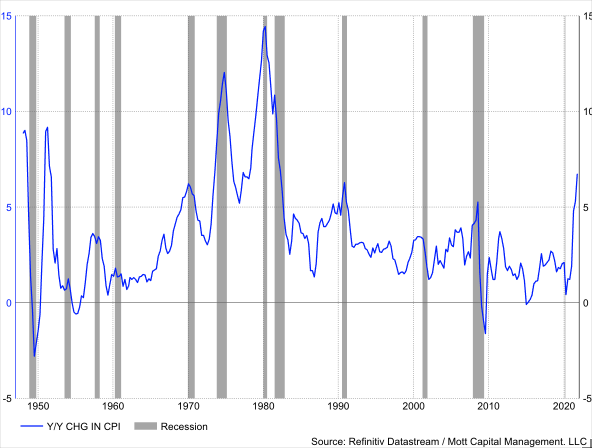

虽然高通胀率并不总是导致经济衰退,但自上世纪40年代末以来,几乎每一次消费者价格指数(CPI)同比大幅上涨,都与美国经济严重衰退有关。 虽然这一次可能会有所不同,但谁知道呢。

收紧货币政策

尽管美联储目前正努力降低通胀,但可能为时已晚。 反而随着美联储试图收紧货币政策,可能会扼杀经济的需求面,预计美国经济增速将会放缓。 路透社最近的一项调查显示,美国2022年的GDP增速预计将从5.6%放缓至3.9%,然后在2023年进一步放缓至2.5%。

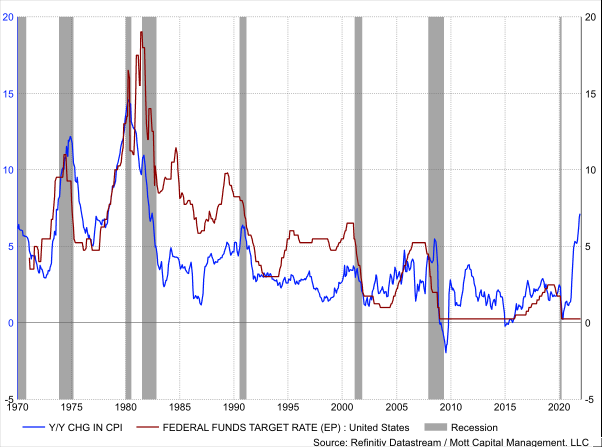

历史上也发生过类似的情况。从上世纪70年代开始,较高的通货膨胀率曾导致美联储在之前的周期中大幅提高联邦基金利率。 较高的联邦基金利率和高通胀率共同导致美国经济陷入衰退。 这一次似乎也会是同样的结果,因为目前美联储正寻求在2022年加息,而市场甚至已经开始消化其加息四次的预期。

实际工资在下降

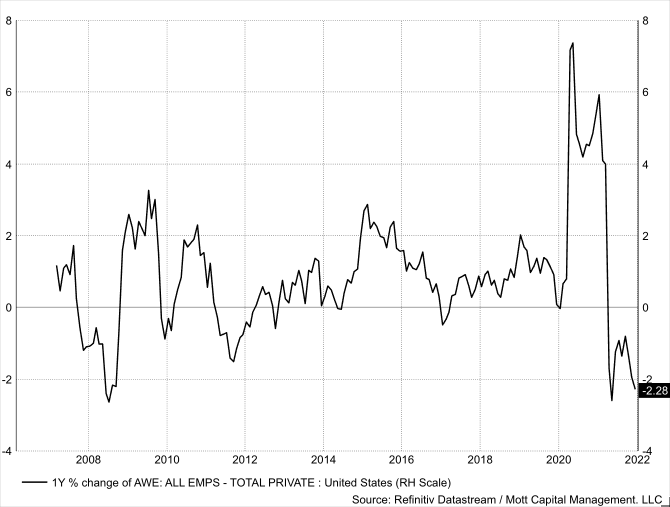

另一个值得关注的领域是薪资状况。 最近的数据显示,经通胀调整后,12月份的工资较上年同期下降了2.3%,这表明消费者收入未能跟上通胀上涨的步伐。 自2021年5月以来,经通胀调整后,实际工资一直在下降。

尽管通胀居高不下导致美联储威胁要加息并缩减资产负债表,但美债收益率并未上升,尤其是在长期债券方面。 美国十年期国债收益率目前仍在1.75%左右。 此外,美国二年期国债收益率还处于0.96%附近。 这导致整个曲线趋平,表明债券市场并不相信美联储会像其暗示的那样积极加息。

这可能意味着,债券市场认为美联储加息幅度不会像它所宣称的那么大,因为债券市场认为经济将出现显著放缓。 虽然收益率曲线尚未发出衰退警告,但30年期和5年期公债收益率差目前仅差55个基点,自5月以来已大幅趋平。 未来出现倒挂似乎并不是没有可能的。

这将给股市带来压力,因为估值较高的股票并没有完全反映出美联储采取激进政策的可能性,而且它们预计未来12个月的收益增长将达到8%。 但是,如果工资不能跟上不断上升的通胀,就可能给企业盈利带来压力,导致经济增长放缓,并引发多次萎缩,进而导致股票价值进一步下跌。

历史还会重演吗?

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

对冲基金大佬阿克曼:美联储在“通胀战役”中失信 3月需加息50基点

国家统计局:2021年国民经济持续恢复 发展预期目标较好完成

(翻译:潘奕衡)