今日财经市场5件大事:英伟达、Salesforce财报来袭

(作者:潘奕衡)

英为财情Investing.com–随着新的一年的来临,美国的通胀再创40年新高,美联储也提高了抗击通胀的调门,美债的收益率飙升,全球的新冠新增病例也在不断创下新高,这对美元指数来讲无疑都是利好消息,但令人意外的是,美元不仅没涨,反而在新年的开端逆势走软,在2022年迎来开门黑。

美元逆势走软

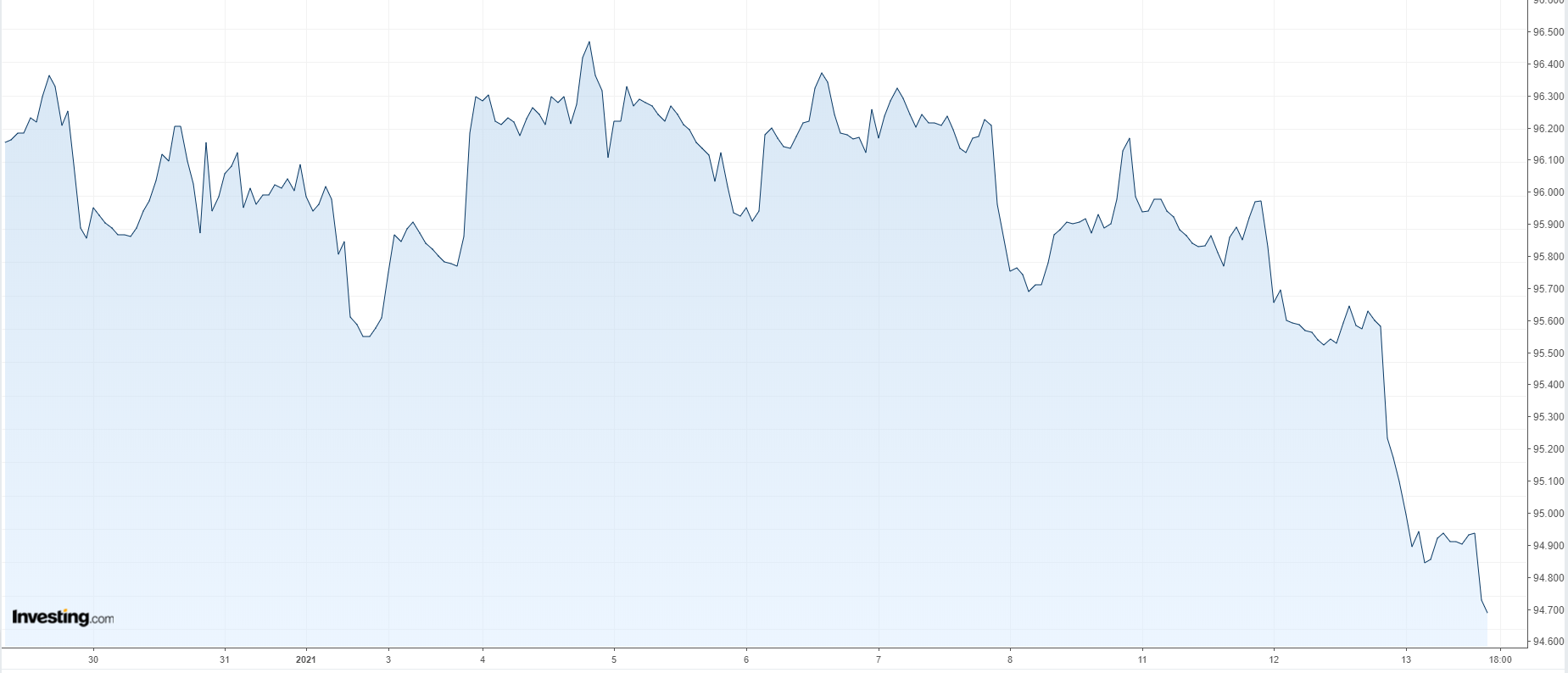

2022年1月3日,是新年的第一个交易日,美元指数期货收盘上涨至96.33,此后便开启了下跌模式。截止周三收盘,美元指数已经跌至94.9,仅仅七个交易日就下跌了近1.5%,且近期又加速下跌的趋势。

通常,美元指数和美债收益率的走势有很强的相关性。但是对利率敏感的美国二年期国债收益率在周二一度飙升至0.94%,触及疫情爆发前的水平,因货币市场预期美联储今年有望加息四次,而美元指数却在逆势下跌。

美元惨胜

正常来讲,物价上涨代表货币贬值,但是当物价上涨到一定程度,市场就会预期央行将会加息,货币反而会升值。而美元的走势却刚好相反。

去年以来,美国的通胀从1.4%大幅升到了7%,创40年新高。而在这期间,美元指数基本处于上涨态势,从2021年1月6日的低点89.19一度上升至2021年11月24日的高点96.938,特别是从去年6月份以来,美元基本都处于上涨模式。由此可见,美元并未因物价的上涨而出现贬值。

这很大程度上是由于全球其他国家也不是很给力,美国在“比惨”中惨胜。

疫情爆发以来,全球主要国家大肆印钞,全球的通胀也都在飙升。比如德国2021年的全年通胀率上升至3.1%,达到1993年以来的历史最高水平;欧元区12月CPI年率初值录得5.0%,为1991年来新高;英国CPI同比上涨5.1%,创近十年新高等。

所以美国的通胀看似很高,但是在全球“比惨”的话,各国都是五十步笑百步。而美国经济复苏的情况稍好于其他主流国家,加上美元的避险属性,所以美元在去年表现更为强势。

其他央行或更早加息

飙升的通胀令各国开始考虑收紧货币政策。

虽然美联储近期转向了鹰派,暗示今年将加息三次,甚至还考虑将会缩减资产负债表。不过加息三次的预期已经被市场有所消化,而美联储主席鲍威尔近期也未就缩减资产负债表发布指引,除非短期内今年加息四次的预期强化,或者开始炒作缩债,不然美联储对美元的将会在减弱。

相比美联储,主要央行当中新西兰央行和英国央行已经率先开始了加息,其中新西兰央行已经加息两次,欧洲央行虽然没有考虑加息,但是也结束了疫情期间的紧急购债计划,其他国家如韩国等也已经宣布了加息。就货币正常化的进程来讲,除了陷入负利率陷阱的欧元区和日本之外,美联储并不领先。

此外,美联储未来缩表也可能对美元构成打压。因为随着美联储减持美国国债,美国财政部可能会发行期限较短的国债。如果更多国库券在短期内流入市场,可能需要美元走软来吸引外国投资者增持,尤其是至今收益率仍然较低的短期债券。

疫情的影响减弱

虽然我们经常在各大媒体的头版头条可以看到新增病例再创纪录,某些国家宣布封锁措施等,但是市场早已对疫情有所麻木甚至“免疫”。

最明显的例子就是,那些对疫情敏感的股票相对于标普500指数的比值,几乎已经收复了奥密克戎成为媒体头条新闻以来的所有跌幅。事实上,市场对新冠肺炎的担忧情绪一直对美元有利,而眼下对奥密克戎恐慌情绪的解除则无疑对美元不利。

同时,美国股市在过去两周的表现比全球同行低3%,而在2021年全年的表现则高出21%。美国市场正在失去吸引力。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

小摩:OPEC闲置产能减少 油价今年剑指125美元 明年150美元

美国通胀率2021年触及7%,美联储预期最早3月加息阵营再增员