周二(2021年12月7日)公布的11月出口数据再次超出市场预期,而在前一天宣布降准之后,央行又下调再贷款利率(定向降息)。这“一热一冷”背后可能反映的是总量和结构的矛盾:总量上出口依旧保持着高景气度,但是结构上,这一景气度可能并未惠及广大小微企业。往后看,央行货币政策的走向仍会更加聚焦国内中小微企业这一结构性难题,宽松可能仍有空间。

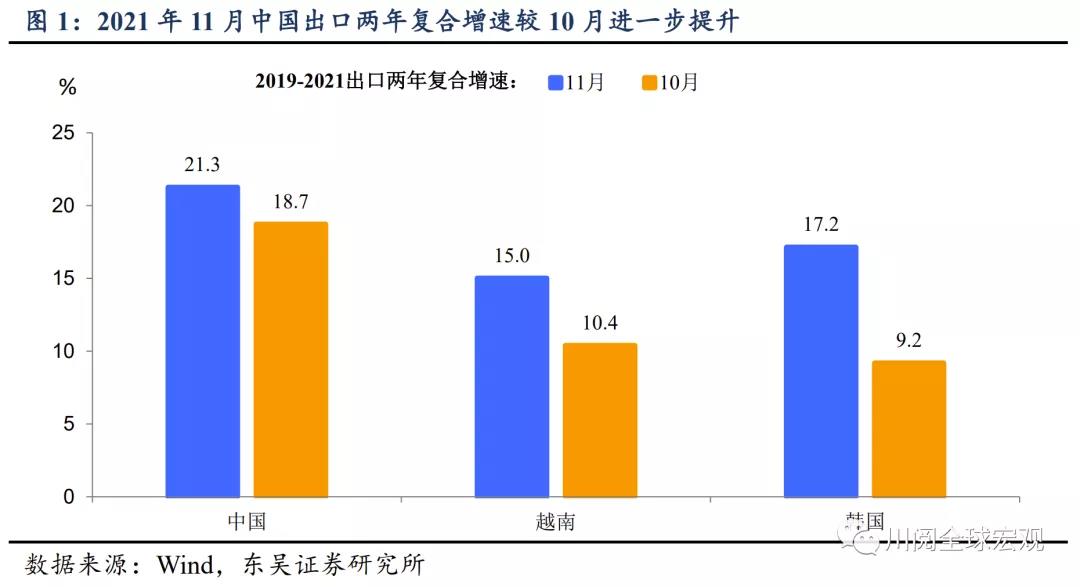

中国出口继续超预期,2021年11月出口(以美元计)同比增长22.0%(预期17.2%),较2019年11月两年复合增速(下同)为21.3%,较10月的18.7%进一步提升,为今年3月以来的最高值,同时也大幅超过越南(15%)、韩国(17.2%)(图1)。

出口景气的三条线索得到印证。我们在报告《观察2022年中国出口的三条线索》中指出,考虑到中间品出口、价格因素、对美出口三方面的支撑,我国出口高景气有望持续至2022年上半年。从11月出口数据来看,以上三条线索均得到印证。

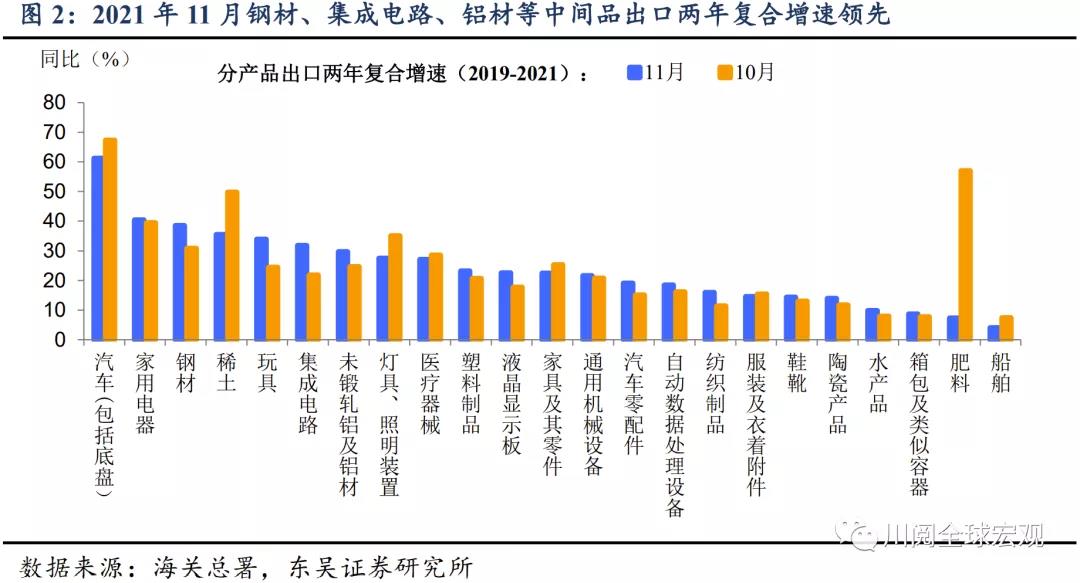

(1)中间品出口维持强劲。由于海关总署对HS六位码分类产品进出口数据披露时间滞后,针对11月数据我们无法按照联合国标准(HS到BEC分类转换表)准确划分为中间品、资本品、消费品。但从重点商品来看,典型的中间品如钢材、稀土、集成电路、铝材出口两年复合增速明显高于消费品如服装、鞋靴等(图2)。

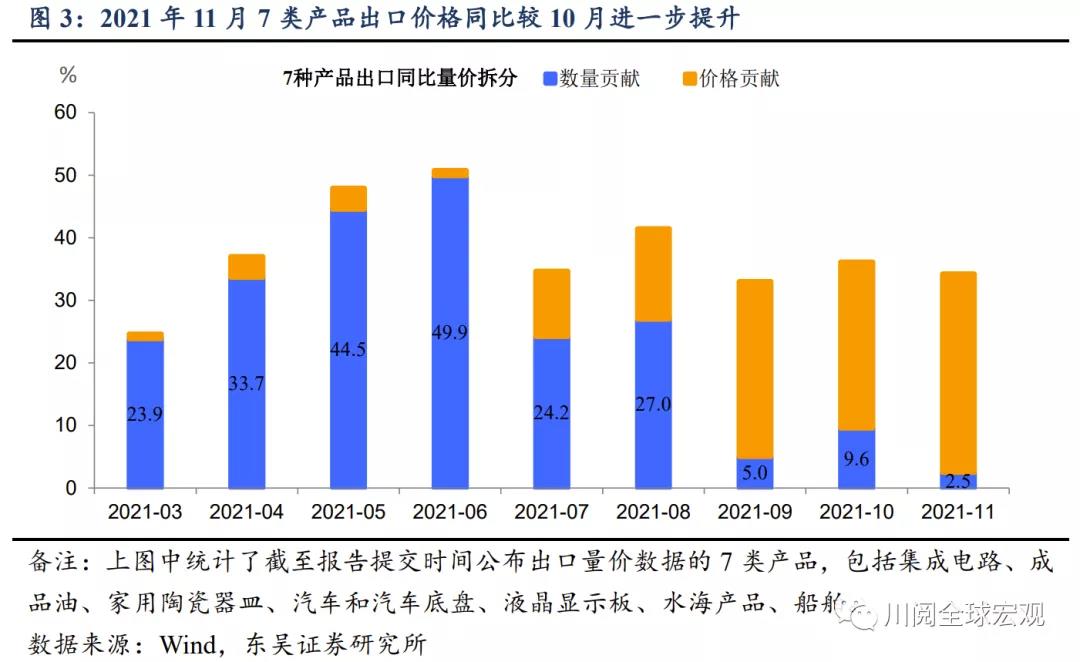

(2)出口价格同比进一步提升。我们统计了截至报告提交时间公布了出口量价数据的7类产品作为参考(分别为集成电路、成品油、家用陶瓷器皿、汽车和汽车底盘、液晶显示板、水海产品、船舶,11月出口金额合计占比为10%),2021年11月上述产品出口价格同比较10月进一步提升(图3),可见价格因素支撑仍在持续。

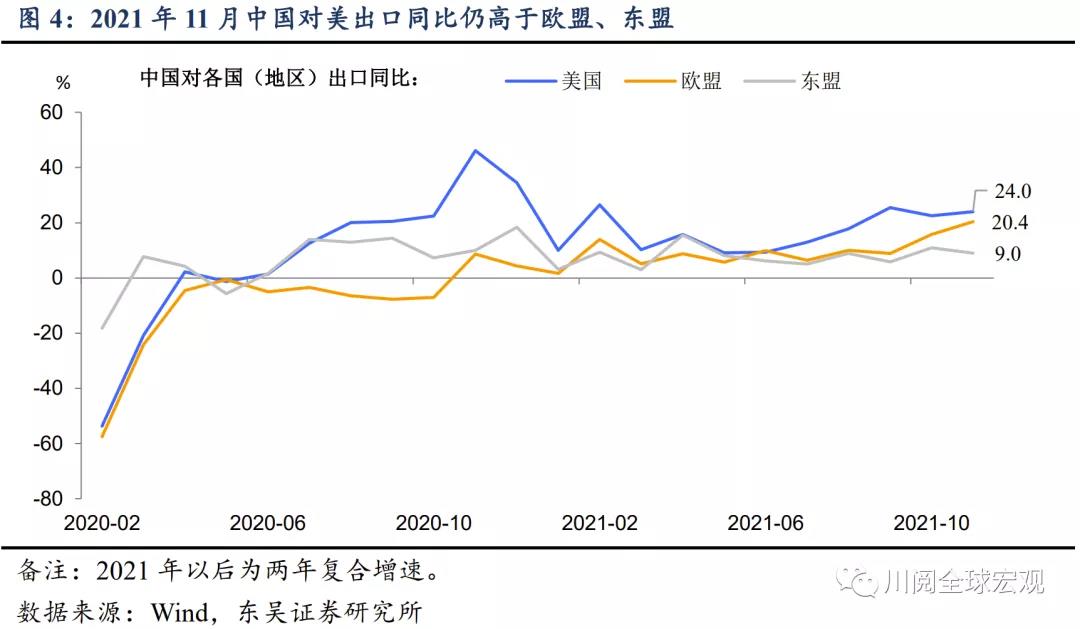

(3)美国仍是对我国出口拉动最大的国家。2021年11月我国对美国出口两年复合增速(24%)仍高于欧盟(20.4%)、东盟(9%)。其中对美国、欧盟出口两年复合增速较10月进一步上行,我们认为一定程度得益于圣诞用品出口需求拉动(图4)。

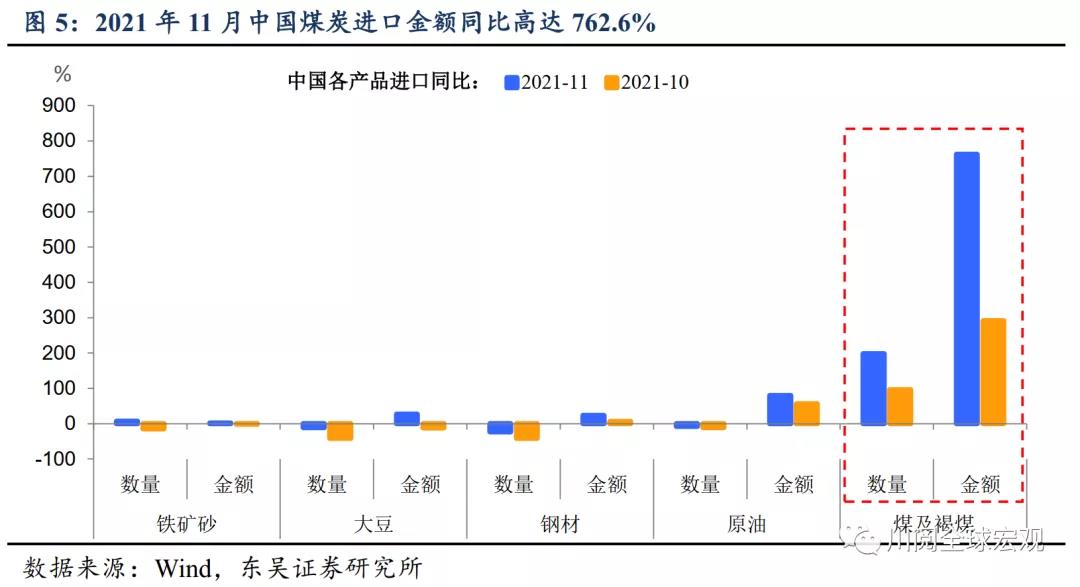

进口方面,煤炭需求拉动进口超预期。2021年11月我国大豆、钢材、原油进口同比仍然维持“量缩价涨”趋势,而由于国内煤炭供应紧张,煤炭进口量价齐升,进口数量、金额同比分别高达198.1%、762.6%(图5)。

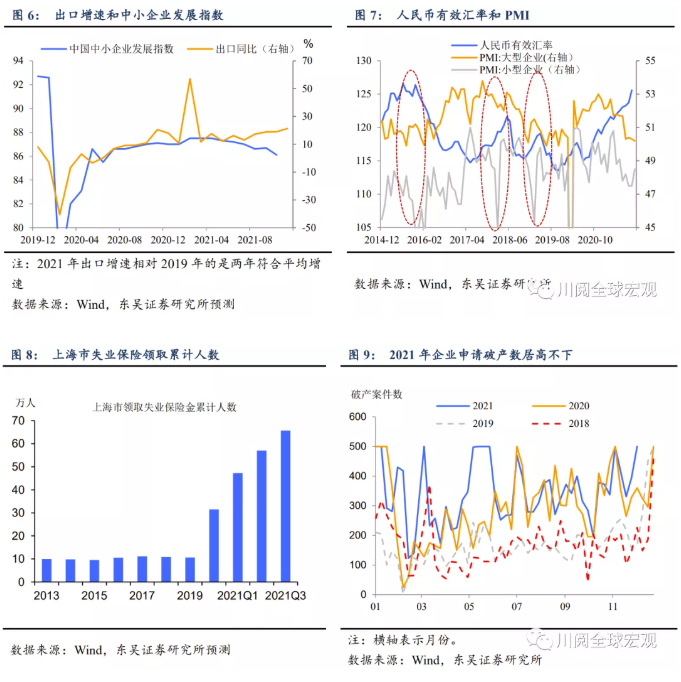

出口超预期“难挡”降准、“降息”,中小企业是最重要的基本盘。无论上周李克强总理在提及“适时降准”时强调“加大对实体经济特别是中小微企业的支持力度”,还是今天(12月7日)定向下调支农、支小再贷款利率,指向的共同基本面是当前我国中小企业压力可能比较大。尽管2021年7月以来出口表现均超预期,但中小企业从中分得的“羹”可能较为有限:一方面,汇率升值对于小型出口企业的影响最大;另一方面,PPI向CPI传导的不畅、房地产行业的降温也会对位于中下游和地产业链的中小企业形成进一步的经营压力。我们从部分地区失业金领取数据以及企业破产申请数据也能看出一些端倪(图8和9)。

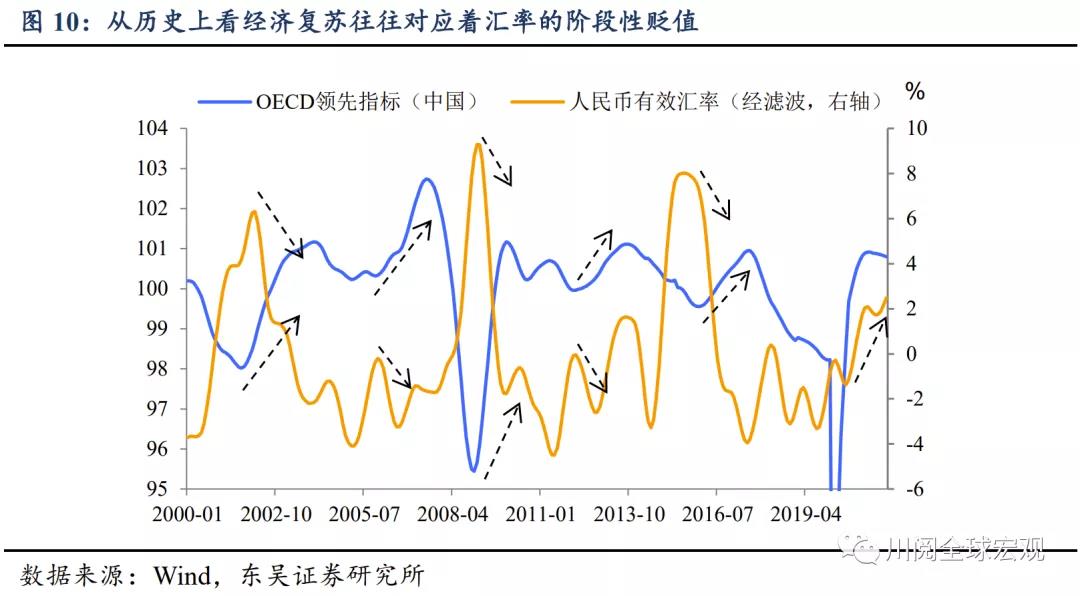

更加注重以我为主,海外货币政策的紧缩对于中国货币政策的制约不大。谈到接下来我国政策的空间,海外货币政策收紧被视为重要的约束,一般的担忧在于人民币汇率贬值和资本外流的风险。我们觉得这两个问题可能并构成我国政策的主要矛盾:一方面,从历史上看,我国经济触底复苏往往伴随着汇率的贬值(图10);另一方面,在之前的报告(《为什么GDP跌破5,人民币却升破6.4?》)中我们提及当前中国境内美元流动性非常充裕,无论对于资本流出还是汇率贬值都有充足的“缓冲垫”。

除此之外,不应忽视的是自从2020年疫情爆发以来,中国资产具备了一定的“疫情避险”属性——当全球疫情爆发、市场动荡时,以人民币为代表的中国资产往往表现稳定。疫情的反复是常态,这也意味着在后疫情时代,中国资产具备额外的配置吸引力。

因此,我们认为可能不能简单参考2017年至2018年的经验来看待本轮中国货币政策的走势。美联储紧缩的掣肘可能大大减弱,而此前还不时会出现的“保房价”还是“保汇率”的问题已经成为历史,高质量发展在前,货币政策会更加强调以我为主。

风险提示:疫情扩散超预期、国内外政策超预期