主要观点

10月数据简述:量价齐升,利润上行,疯狂的上游与落寞的下游

10月,工业企业利润两年平均增长26.8%,9月为13.6%。库存方面,截止至10月,库存同比为16.3%,前值为13.7%。

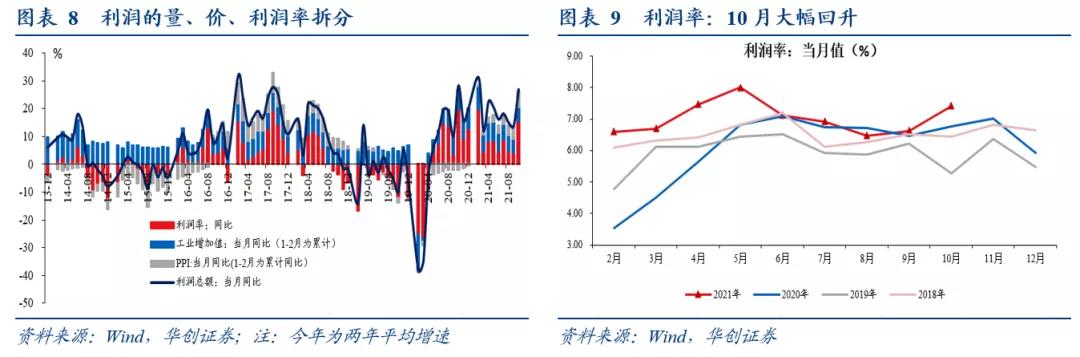

量、价、利润率拆分来看,量价齐上,利润率大幅上行。PPI 10月当月同比为13.5%,前值为10.7%。工业增加值10月两年平均增速为5.2%,9月为5.0%。得益于PPI的上行,10月利润率提升至为7.4%,此前9月为6.6%,提升0.8%,往年看,过去十年10月利润率平均比9月仅高0.16%。

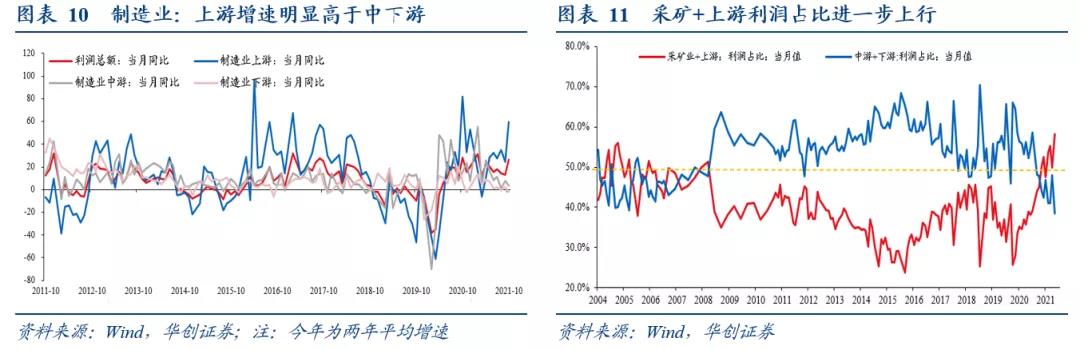

行业层面:疯狂的上游与落寞的下游。从利润占比来看,10月采矿+上游占比为58.2%,前值为50%。从利润同比增速来看,10月采矿业两年平均增速为87.2%,前值为54.1%。制造业上游两年平均增速为59.6%,高于前值24.4%。中游两年平均增速为3.4%,低于前值7.7%。下游两年平均增速为-1.7%,低于前值2.1%。

10月数据点评:上游繁荣的顶点

(一)现状:10月,上游的繁荣更进一步。体现在,上游利润占比进一步大幅上行。采矿+制造业上游占工业企业利润之比10月为58.2%,前值为50.0%。从利润率、利润增速等角度看,也在表明,上游更加疯狂中,下游更加落寞中。

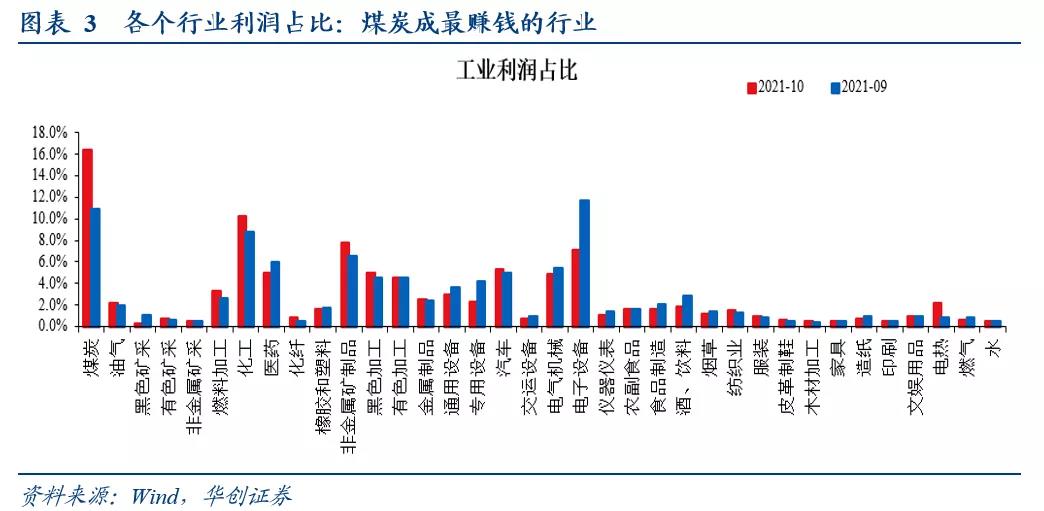

(二)原因:煤炭是主因。煤炭的疯狂,在利润上有两点突出体现。1)煤炭超过电子,在工业细分行业中,成为最赚钱的行业。10月,煤炭利润占比高达16.4%,电子占比仅为7%。2)10月利润增速的上行,主要靠煤炭的拉动。从同比看,10月工业利润增速为24.6%,前值为16.3%,上行8.3个百分点。其中,煤炭10月拉动16.6%,9月拉动10.1%,煤炭多拉动了6.5个百分点。

(三)展望:上游的繁荣可能已经见顶。我们主要分析上游的核心矛盾,煤炭。一方面,政策层面对煤价开始施压。另一方面,也是更重要的是,煤炭的供需基本面在快速好转中,煤价趋于下行,煤炭利润趋于下行。

我们对短期煤炭的供需简要分析如下:

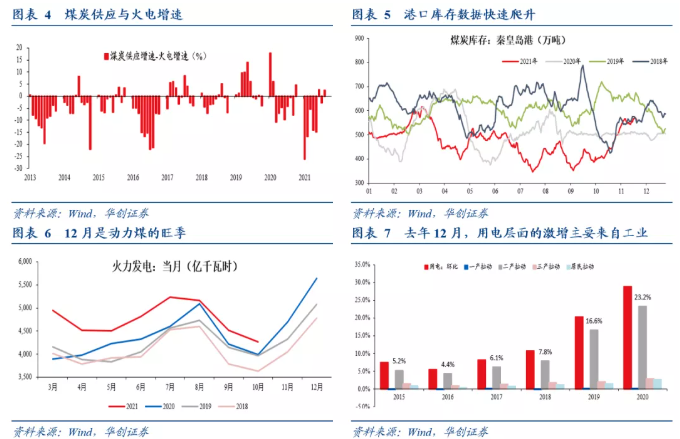

1、当下供大于需。体现在:1)港口库存快速攀升,目前秦皇岛库存已经超过了去年同期。2)电厂库存快速攀升。截止至11月20日,可用天数已经超过了20天。

2、12月的旺季,可能依然是供大于需。1)需求侧,12月可能由于地产链条拖累下,工业生产偏弱,旺季不旺。12月用电需求虽然受天气影响,但真正起决定力量的是工业。比如去年12月,用电环比增长28.9%,2019年同期是20.3%,环比多增了8.6%,居民拉动部分,仅多增了1.1%。二产拉动部分,多增了6.7%。与之对应的是去年12月工增同比高达7.3%。2)供给侧,保供压力下,产量屡创新高。

3)供需结合看,12月可能依然是供大于需。从近期发改委公布的库存数据看,11月下旬日均补库133万吨。按照11月20日公布的存煤1.43亿吨,可用天数23天推算,日耗是621万吨。这意味着除非12月日耗在11月20日的基础上,环比上行21.4%,12月才会出现去库情况。而过去几年看,12月火电发电环比最多是20.1%。结合需求侧的分析,12月可能是继续补库的情形更高。

风险提示:

海外疫情恶化带动工业品价格下行。

报告目录

报告正文

一、上游繁荣的顶点

现状:10月,上游的繁荣更进一步。体现在,上游利润占比进一步大幅上行。采矿+制造业上游占工业企业利润之比10月为58.2%,前值为50.0%。从利润率、利润增速等角度看,也在表明,上游更加疯狂中,下游更加落寞中。

原因:煤炭是主因。煤炭的疯狂,在利润上有两点突出体现。第一,煤炭超过电子,在工业细分行业中,成为最赚钱的行业。10月,煤炭利润占比高达16.4%,电子占比仅为7%。第二,10月利润增速的上行,主要靠煤炭的拉动。从同比看,10月工业利润增速为24.6%,前值为16.3%,上行8.3个百分点。其中,煤炭10月拉动16.6%,9月拉动10.1%,煤炭多拉动了6.5个百分点。

展望:上游的繁荣可能已经见顶。我们主要分析上游的核心矛盾,煤炭。一方面,政策层面对煤价开始施压。另一方面,也是更重要的是,煤炭的供需基本面在快速好转中,煤价趋于下行,煤炭利润趋于下行。我们对短期煤炭的供需简要分析如下:

第一,当下供大于需。体现在:1)10月,原煤产量增速大幅上行,同比为4%,9月为同比-0.9%,在火电发电保持较高增速的(10月为5.2%)的情况下,依然实现了供大于需(加上进口,10月原煤供应增速上行至7.5%,超过火电增速)。2)港口库存快速攀升,目前秦皇岛库存已经超过了去年同期。3)电厂库存快速攀升。截止至11月20日,可用天数已经超过了20天。

第二,12月的旺季,可能依然是供大于需。

1)需求侧,12月旺季可能偏弱。12月用电需求虽然受天气影响,但真正起决定力量的是工业。比如去年12月,用电环比增长28.9%,2019年同期是20.3%,环比多增了8.6%,居民拉动部分,仅多增了1.1%。二产拉动部分,多增了6.7%。与之对应的是去年12月工增同比高达7.3%。今年12月,考虑到地产景气的下行,工业的生产端可能会偏弱。

2)供给侧,保供压力下,产量屡创新高。最直接的体现是,今年11月下旬库存依然在上行,而去年从11月19日开始,日均消化库存近70万吨。

3)供需结合看,12月可能依然是供大于需。从近期发改委公布的库存数据看,11月下旬日均补库133万吨。按照11月20日公布的存煤1.43亿吨,可用天数23天推算,日耗是621万吨。这意味着除非12月日耗在11月20日的基础上,环比上行21.4%,12月才会出现去库情况。而过去几年看,12月火电发电环比最多是20.1%。结合需求侧的分析,12月可能是继续补库的情形更高。

二、10月工业企业利润数据点评

(一)整体情况:量价齐升,利润增速上行

今年1-10月规模以上工业企业实现利润总额7.16万亿元,相比2019年,两年平均增长19.6%。其中10月,两年平均增长26.8%,9月为13.6%。库存方面,截止至10月,库存同比为16.3%,前值为13.7%。分所有制看,10月国企两年平均增长为73.5%,外企为2.8%,私企为20.4%。1-10月,国企利润两年平均增长为26.9%,外企为14.8%,私企为14.9%。

量、价、利润率拆分来看,量价齐上,利润率大幅上行。PPI 10月当月同比为13.5%,前值为10.7%。工业增加值10月两年平均增速为5.2%,9月为5.0%。得益于PPI的上行,10月利润率提升至为7.4%,此前9月为6.6%,提升0.8%,往年看,过去十年10月利润率平均比9月仅高0.16%。

(二)行业情况:疯狂的上游与落寞的下游

从利润占比来看,采矿+制造业上游1-10月为50.4%,前值是49.4%,去年全年是35.6%。当月来看,10月采矿+上游占比为58.2%,前值为50%。

从利润同比增速来看,10月采矿业两年平均增速为87.22%,前值为54.1%。制造业上游两年平均增速为59.6%,高于前值24.4%。中游两年平均增速为3.4%,低于前值7.7%。下游两年平均增速为-1.7%,低于前值2.1%。

从利润率来看,10月采矿业利润率为26.4%,高于前值21.2%。制造业上游利润率为8.1%,高于前值6.7%。中游,10月利润率为5.6%,低于前值6.2%。制造业下游10月利润率为5.4%,低于前值5.6%。