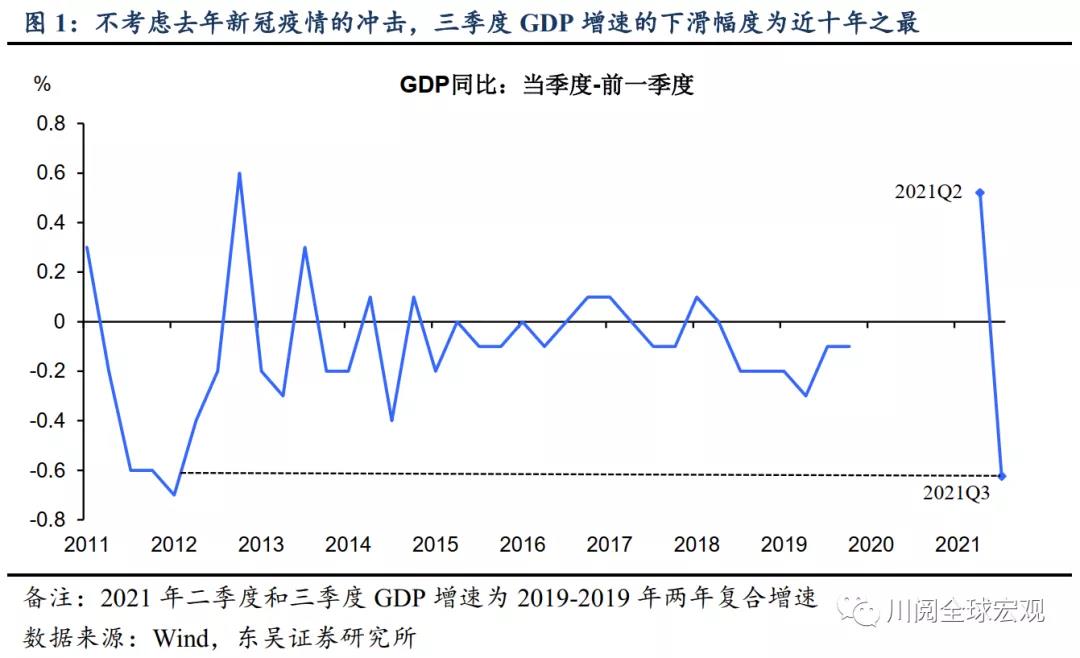

在能耗双控、疫情反复、以及地产下行的三重逆风下,三季度中国GDP增速降至4.9%。如何看待当前经济的下行风险?如图1所示,如果不考虑2020年一季度新冠疫情爆发的冲击,2021年三季度GDP两年复合增速为亦为4.9%,较二季度的5.5%下滑0.6个百分点,而上一次单季度GDP增速出现类似幅度的下滑还要追溯到2012年一季度,而当时的政策应对是两次降准和两次降息。

相比之下,面对同样陡然加大的经济下行,当前的宏观政策在应对上有些令人意外的节制和淡定。除了在财政上加快专项债发行外,货币政策上的降准和降息似乎很难在年内看到,我们认为这背后凸显了现阶段稳增长面临的两重矛盾:

一是电力短缺等供给受限下,全面宽松与大宗上涨的矛盾。由于2021年7月全面降准后,PPI-CPI的剪刀差扩大至历史新高,其对于中下游需求的破坏可能使全面宽松的效果适得其反。

二是共同富裕要求下,刺激房地产与减少社会不平等之间的矛盾。刺激地产固然可以宽信用,但会对制造业、绿色、民生领域的信贷资源形成挤占,这无疑是政府不愿意看到的。

鉴于此,我们认为在“跨周期调节”下,宏观政策在年内应对经济下行主要体现为如下两种方式:

首先,货币政策将更加注重使用结构性工具,从供给端发力稳增长、稳通胀。我们预计第四季度碳减排支持工具会以再贷款的形式落地,一方面发挥稳信用的作用,另一方面为能源转型提供资金,提高可再生能源的供给,有助于稳定通胀预期。

其次,为受损的行业提供针对性的政策支持。尤其盈利在上游涨价下严重受损的行业。但对于房地产的监管仅是边际上的放松,我们预计政府在年内会加快房地产税立法和试点的推进,同时允许银行和地方适度放松与住房相关的信贷条件。

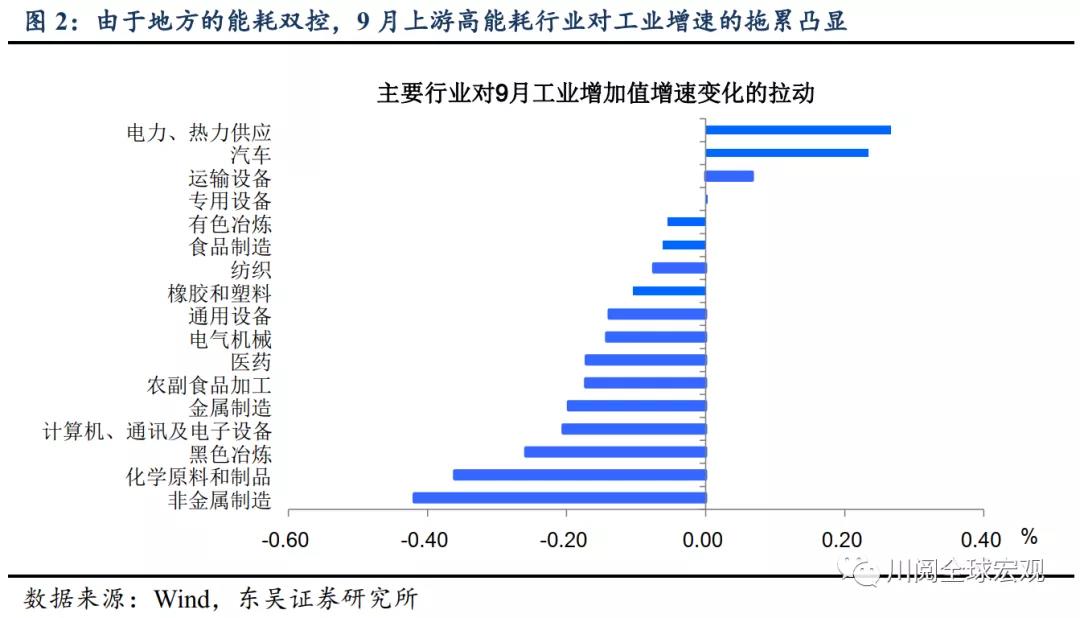

地方的能耗双控拖累9月工业生产增速。9月工业增加值增速由8月的5.3%骤降至3.1%,由于一些省份的拉闸限电,上游高能耗行业停产对工业增速的拖累凸显(图2),我们此前估算这种停产拖累9-10月工业增加值增速均超过2个百分点,因此10月工业生产增速不太可能显著反弹。以粗钢为例,1-9月产量超过去年同期3.1%,由于2021年产量要求压降之2020年水平,这就意味着四季度产量同比将下滑9%。

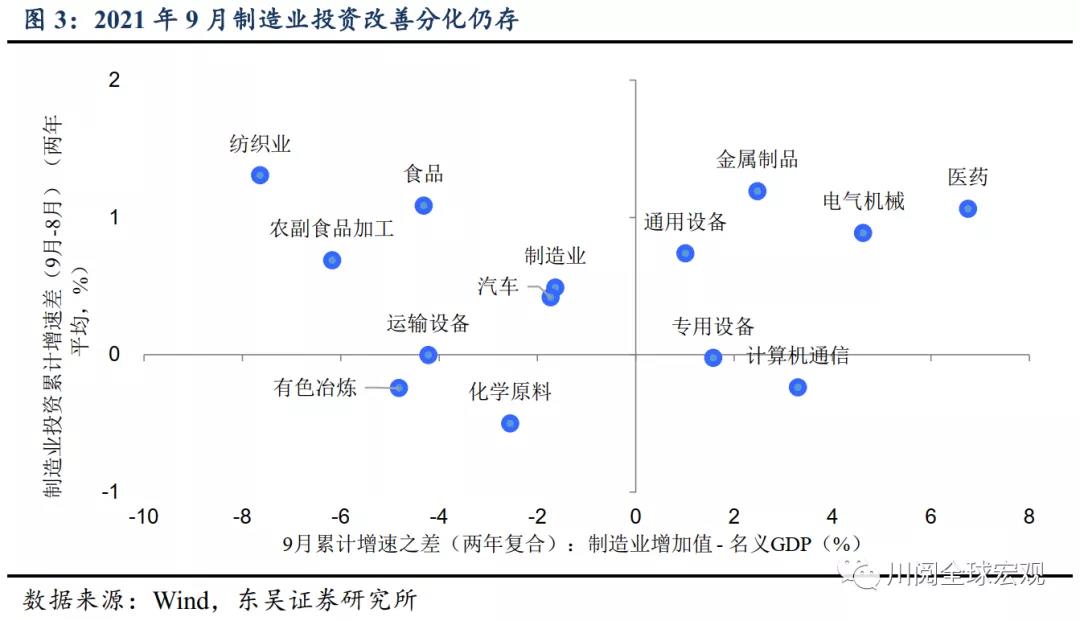

制造业投资趋稳,但民间投资回落。9月当月制造业投资增速6.5%,较8月的6.1%稳步回升,但我们认为这种回升的背后更多是受价格因素推动,由于民间固定资产投资的增速在9月是回落的,因此当前制造业投资的回升很可能集中在一些政府主导的项目上。年内我们依然对制造业投资的回升保持谨慎乐观,从国家稳定制造业比重的要求来看,年内制造业投资的回升在结构上依然仅限于汽车、医药等少数行业增速快于GDP增速的行业上(图3)。

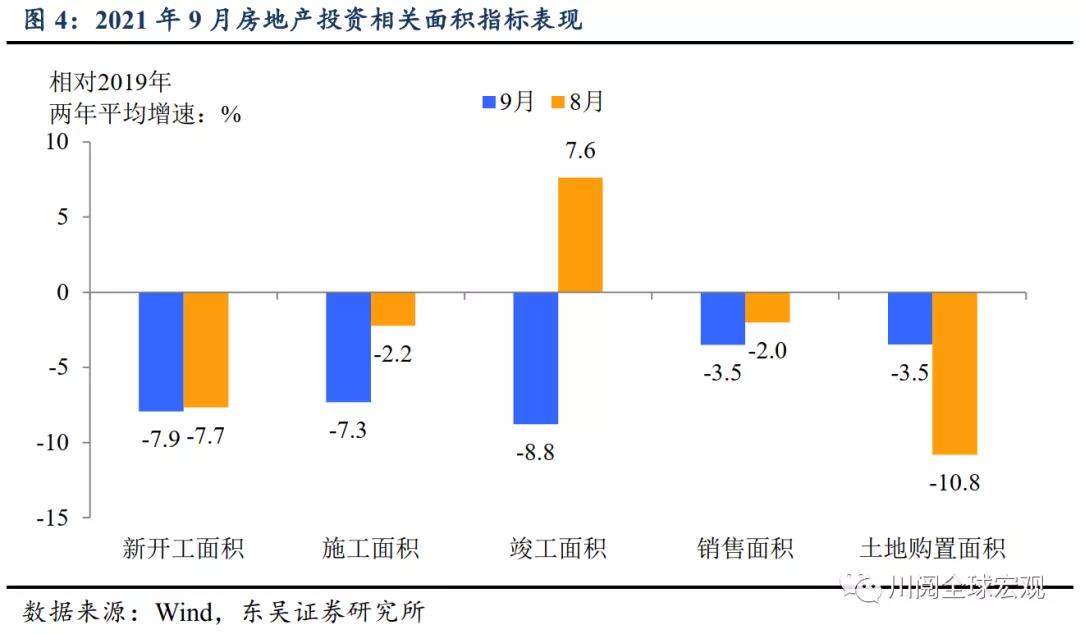

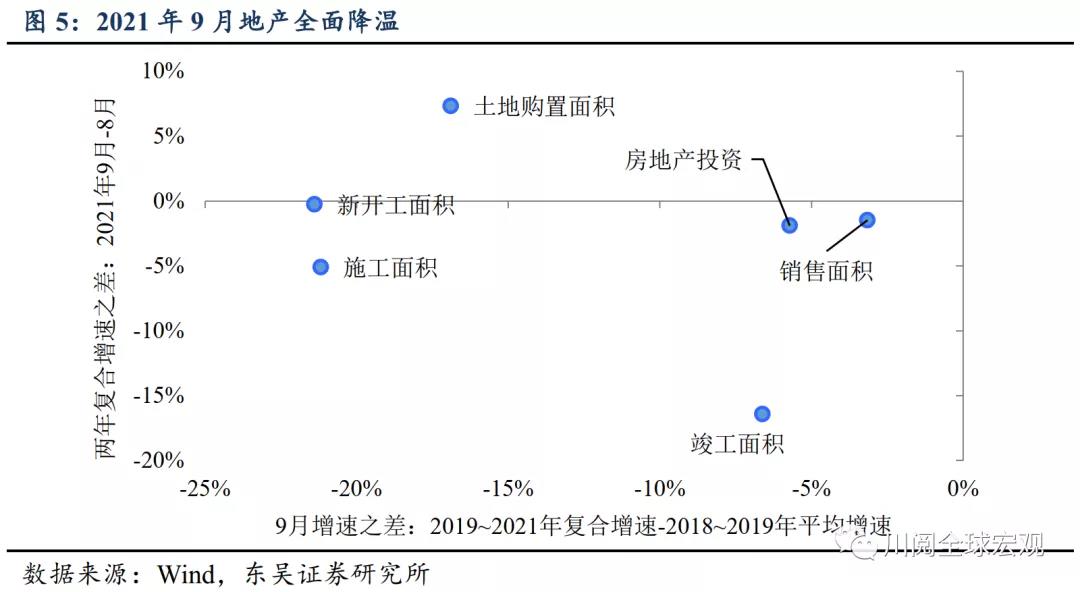

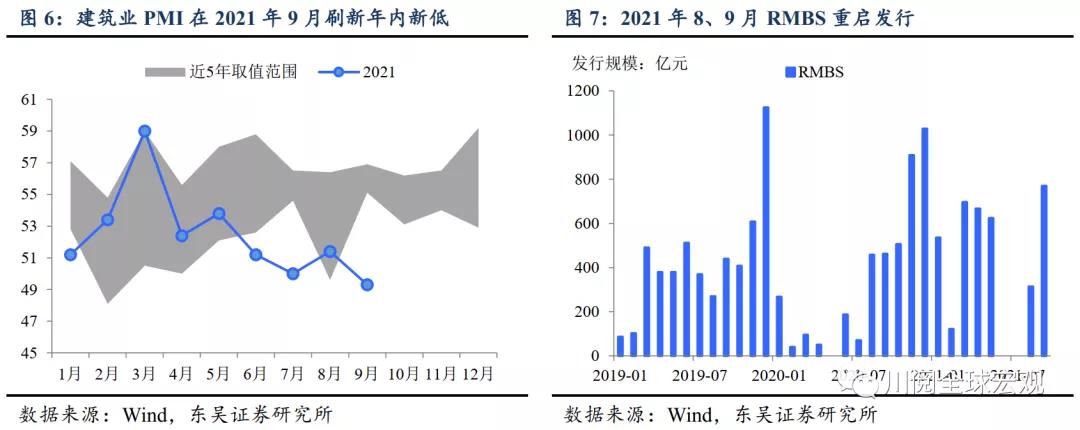

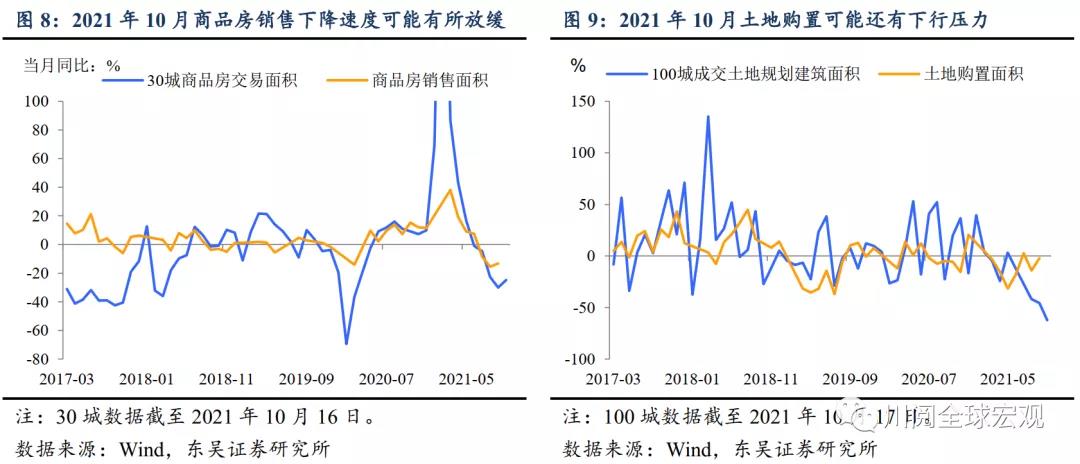

竣工降温,融资端放松效果或有限。2021年9月房地产投资同比增速继续放缓(两年复合平均增速由5.9%放缓至4%,下同)。从面积角度看,今年地产的重要支撑竣工面积增速显著降温,反而成为重要拖累(图4、图5)。融资受限、能耗双控和原材料价格大涨可能是施工受阻的“三座大山”,建筑业PMI刷新年内新低(图6)。展望第四季度,居民端按揭贷款的边际放松可能带来商品房销售下滑速度的放缓,从8、9月银行RMBS重启发行和10月上半月30城商品房交易数据可以看出一些端倪(图7),不过融资监管的边际放松可能更多的是保证房企的施工、竣工,房企拿地仍将面临压力(图8、图9)。

专项债发行加速难掩基建投资疲软。9月新增专项债发行规模创出年内月度新高(图10),但单月基建投资增速依然在零附近,表明专项债资金未促成实物工作量,我们此前的报告指出,专项债的加速发行带动的基建投资回升仅能持续一个季度(图11),鉴于当前各地剩余新增专项债券额度需于11月底前发行完毕,我们预计基建投资真正的反弹要等到明年一季度。

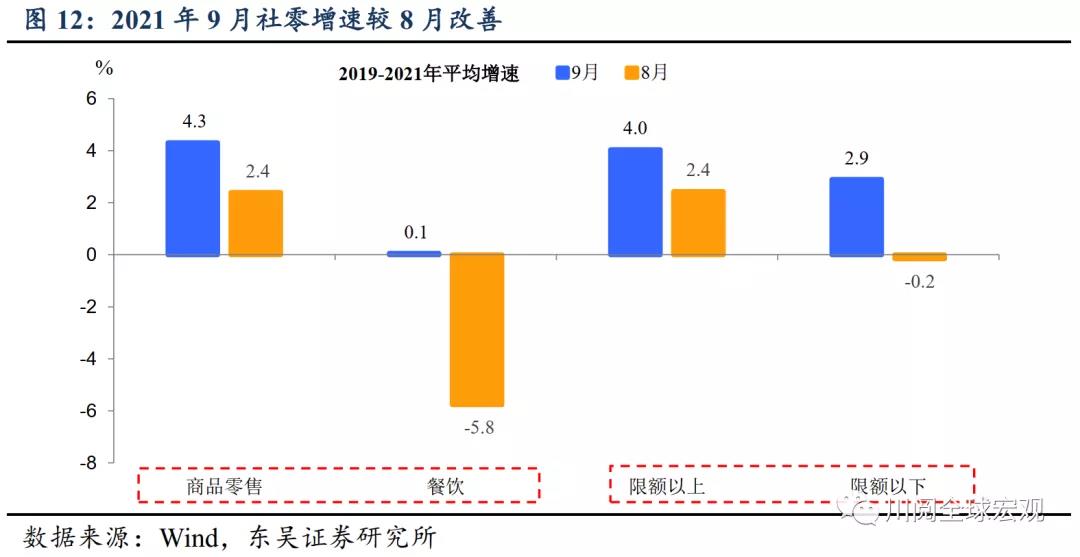

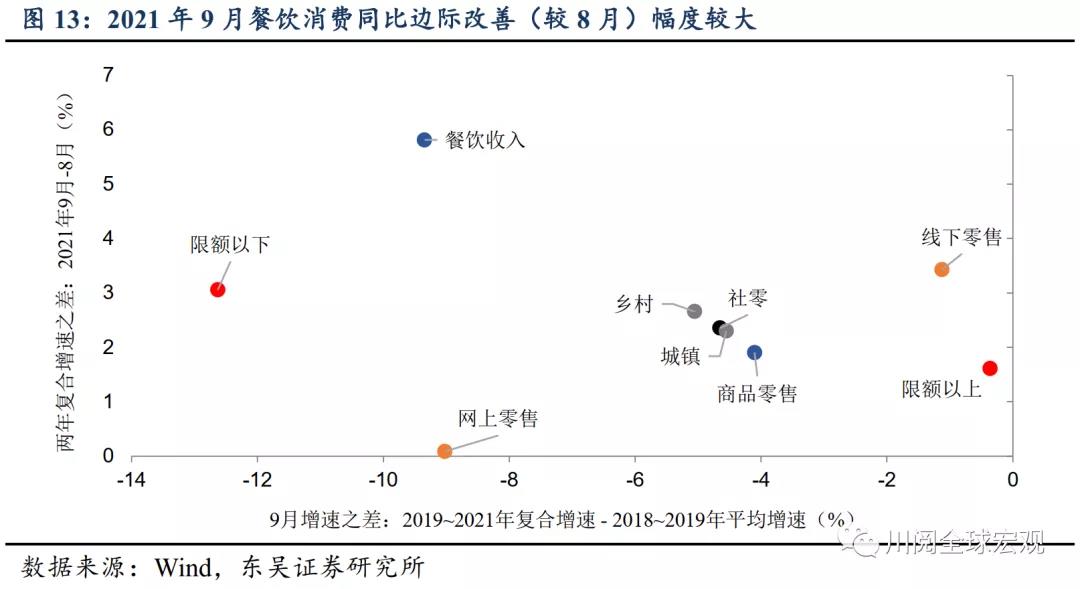

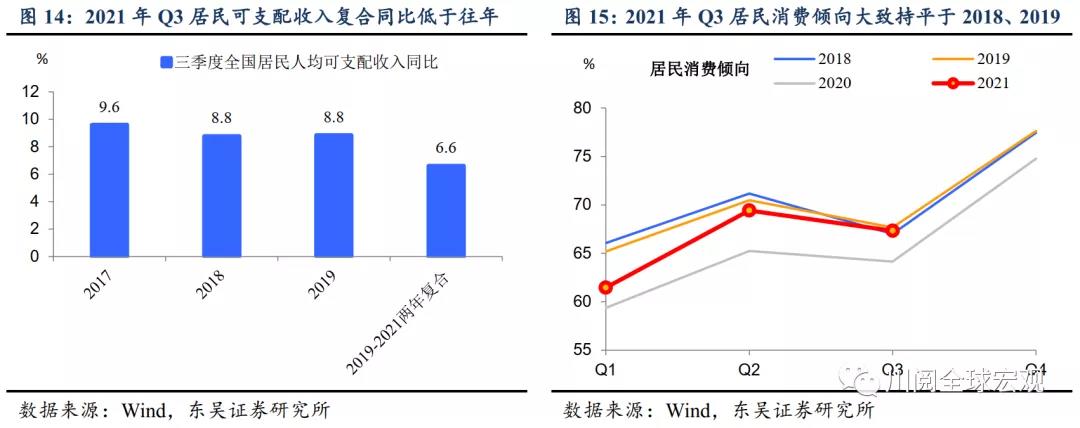

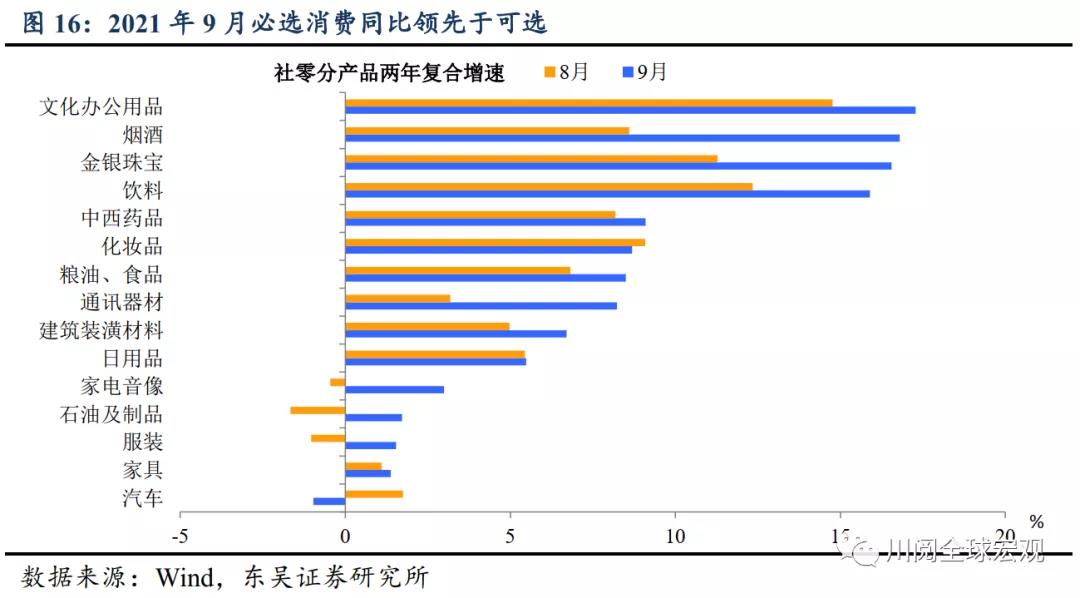

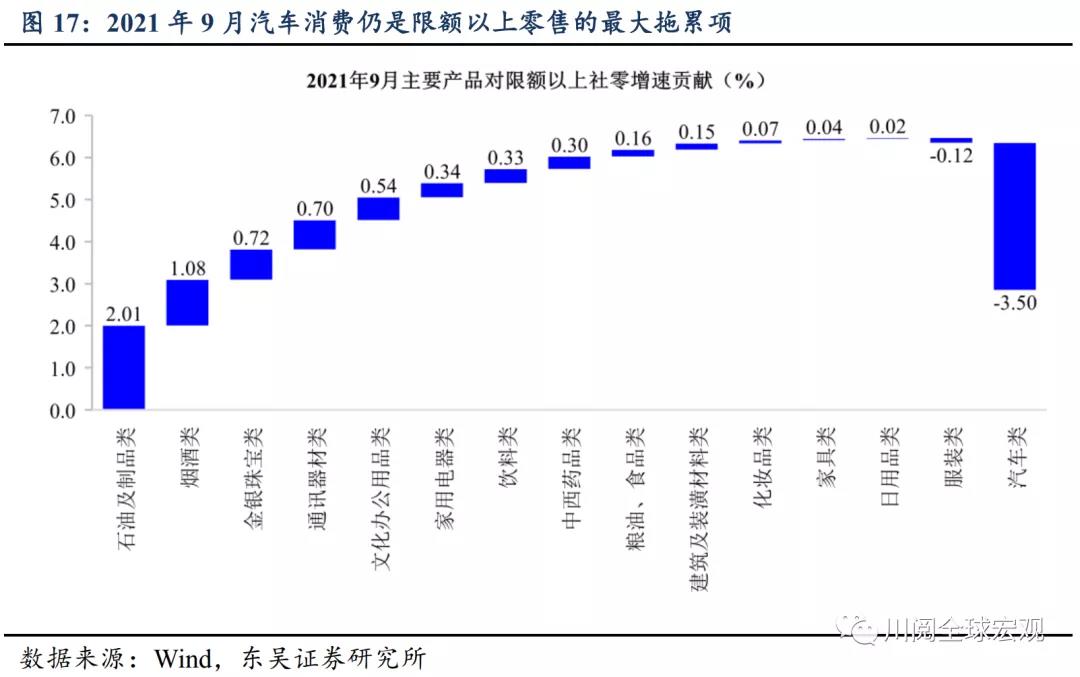

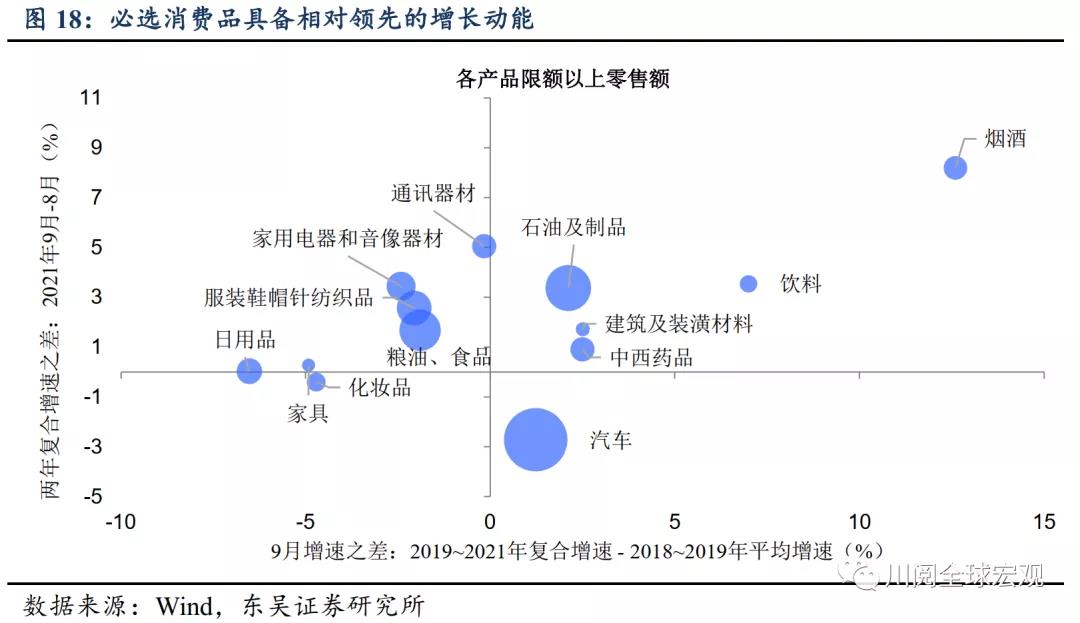

消费走出“假摔”,环比持续改善可期。2021年9月社零同比4.4%,两年复合增速3.8%,较7-8月改善。此前我们在《从北京到南京,历数各省局部疫情的经济影响》报告中指出局部疫情爆发后当地社零通常在1个月后见底反弹,9月消费数据印证了这一判断。从结构上看,随着疫情影响趋弱,餐饮改善幅度大于商品零售、限额以下消费改善幅度大于限额以上(图12、图13);从产品上来看,在居民收入恢复速度仍低于疫情前的制约下(图14、图15),必选消费品增速仍然领先于可选(图16、图17、图18)。四季度来看,我们认为在国内疫情不出现大范围扩散前提下,居民消费将维持改善态势。

风险提示:变异病毒导致疫情反复、国内外政策超预期