今天(7月15日)有两个数据不及预期。

第一个是MLF的操作规模,央行只做了1000亿,而实际到期是4000亿,回收了3000亿,同时执行利率依然是2.95%,这也意味着接下来的LPR报价利率大概率不会下降。

上周降准释放了1万亿,从今天的操作看,这个万亿要打折,已经只剩7000亿了。后面8月MLF到期7000亿,9月6000亿,10月5000亿,11月1万亿,12月9500亿。如果央行每个月都不完全对冲,那上周的降准含金量越拉长看,含金量越低。

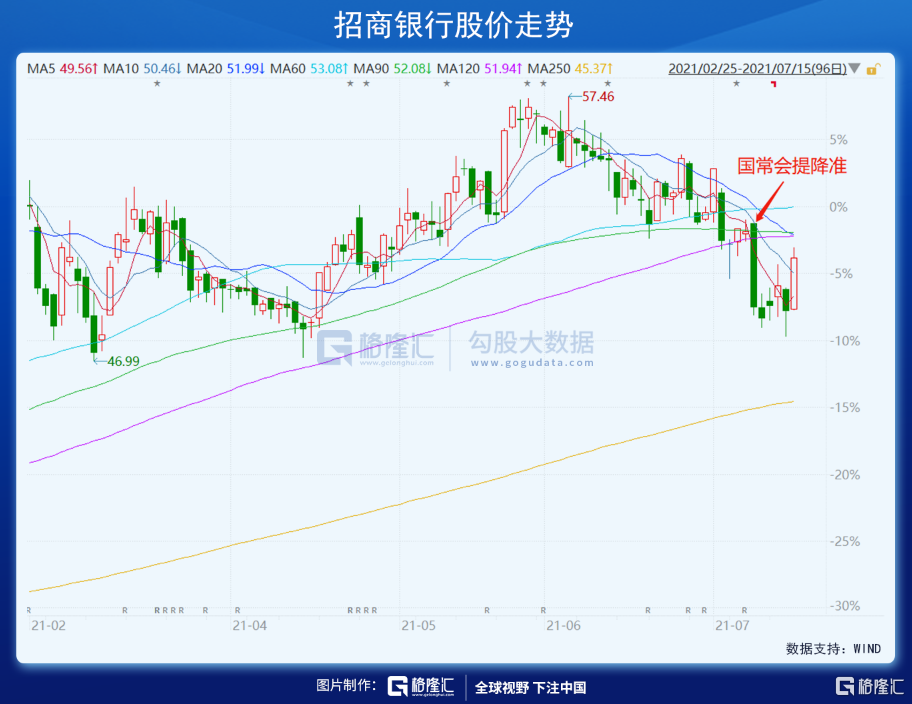

当然,性质上来讲,对银行是有利的,因为拿央行的MLF,银行是要付利息的,而降准释放的资金不用。降准的时候,我的判断对银行是利好,结果市场狠狠的抽了我。只能说我格局小了,只看到降准银行有更多资金可用,但没看到经济要下行,银行要继续让利,银行不配赚钱。

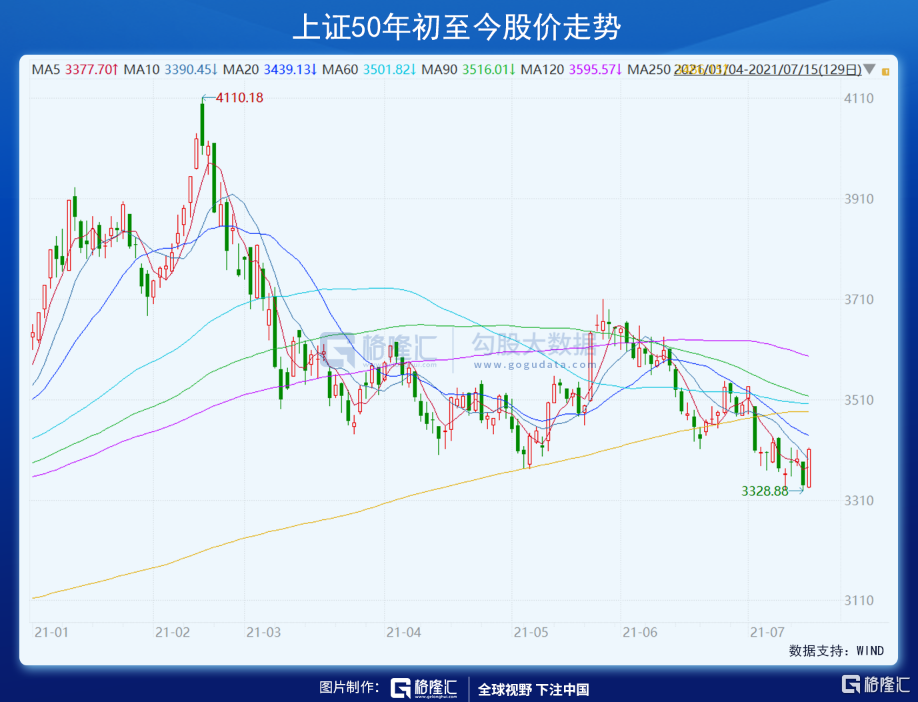

昨天盘后被银保监一顿非常有水平的高级奶(建议大家仔细品味,这段奶委婉表达了银行也配赚钱,并且暗示二季度的利润应该不错),再加上今天央行的MLF不及预期,银行今天总算回了一把血,四大行(招波平兴)均涨了4个点以上。带动这段时间被捶哭的上证50大涨了2个点。

第二个不及预期的数据是二季度GDP,二季度的GDP增速是7.9%,预期增长8.5%。

两年平均来看,二季度的数据还行,一季度两年平均增长是5%,二季度两年平均增长是5.5%。二季度有所好转,只是大家期待的更高。那二季度低于预期是来自哪方面的原因呢?

经济增长的引擎主要三个,消费、投资、出口。

海外因为疫情原因产能被破坏了,所以我们的出口过去几个季度一直非常好。这里应该不会存在预期差,只是后续随着海外供应链的恢复,我们的出口可能会被部分替代掉,这是后话,无关上半年的GDP不及预期。

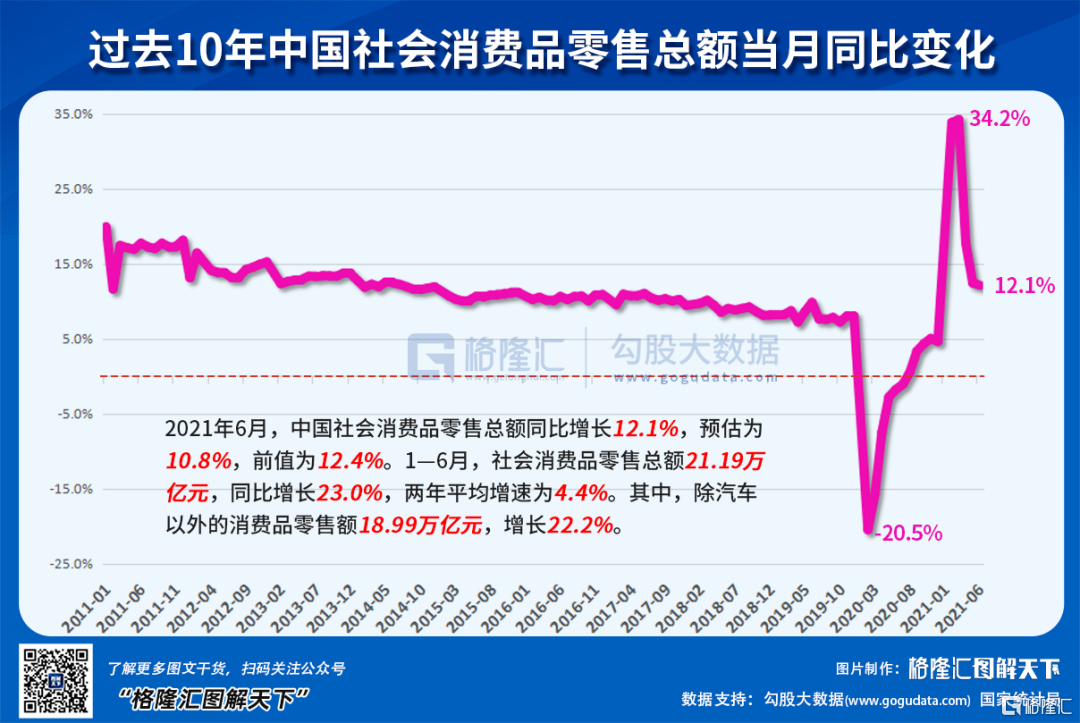

消费应该是被高估了,虽然最新的6月数据显示社零同比增长了12.1%,高于预期的10.8%,但就整个上半年看,消费的复苏不及预期。社零两年平均增速仅为4.4%,相比之前的7、8个点,这算下个台阶了。

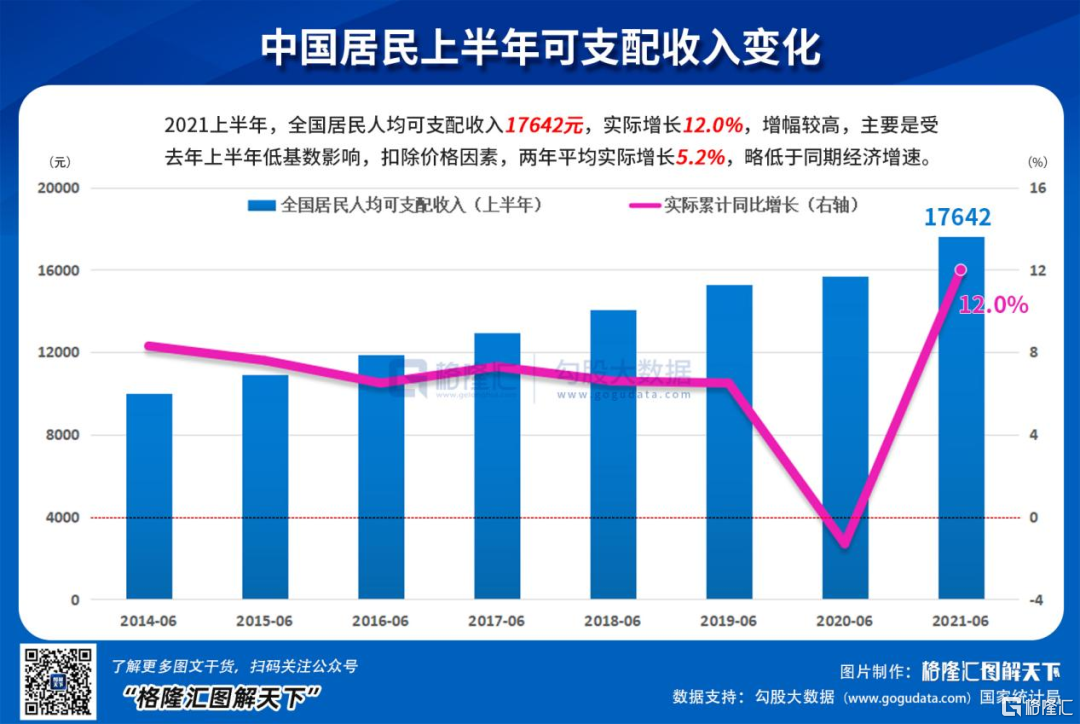

虽然看全国人均收入,上半年人均可支配收入17642元,同比增长12%,两年平均实际增长5.2%,好像还行。

但需知,疫情对收入的影响是不均匀分布的。根据《中国财富指数调研报告(2020年度)》,家庭年收入5万以下的2020年收入是大幅下滑的,5-10万去年四季度开始恢复增长,增长缓慢,10万-20万的家庭去年三季度开始增长,而收入30万以上的家庭基本不受疫情影响,大幅增长。

这里可见,疫情对低收入人群的收入打击比较大,社会贫富差距被疫情进一步拉大。而我们知道,低收入人群的边际消费力最强,高收入群众,收入再增加,他也很难增加很多消费了。所以消费没有预期恢复的强劲,个人觉得主要是收入分配的影响。

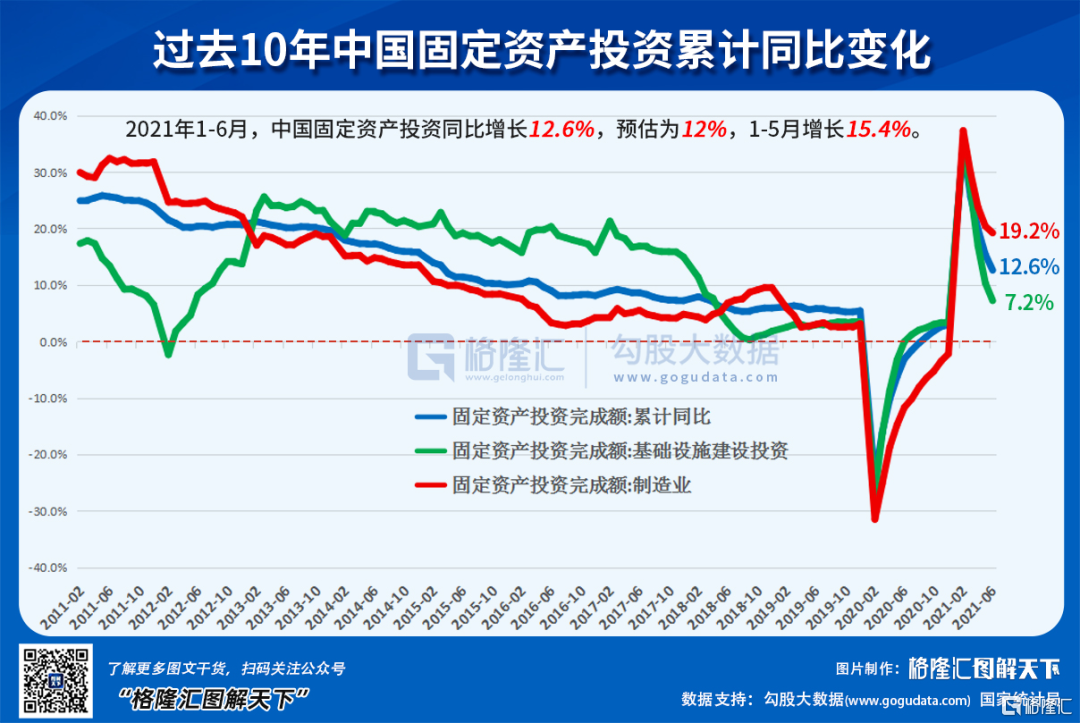

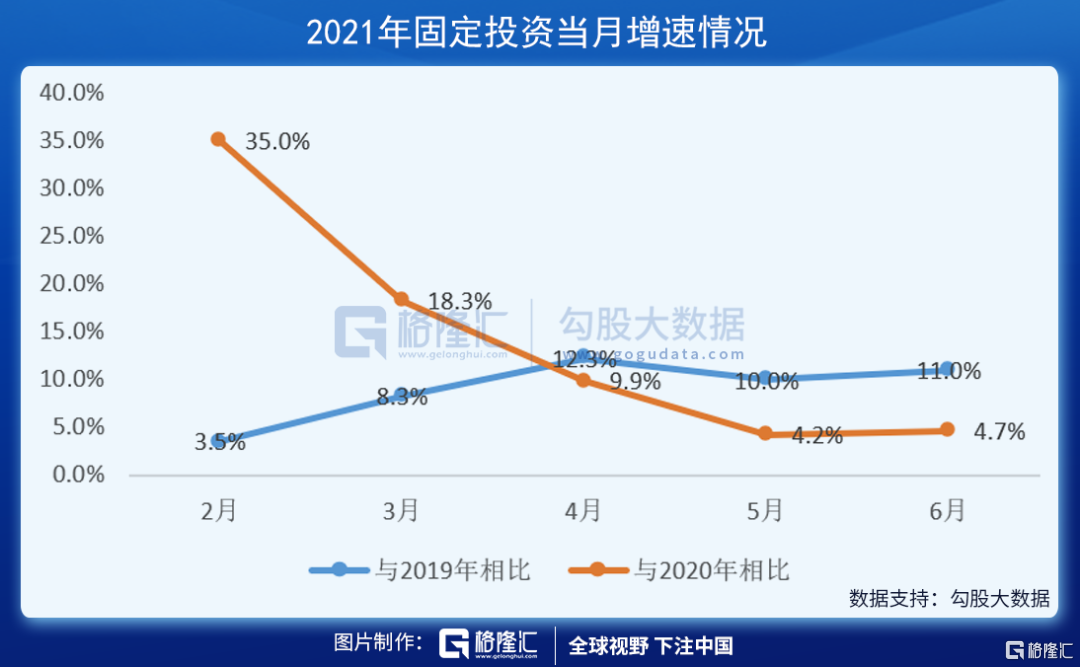

然后看投资。全国固定投资上半年累计同比增长12.6%,超过了预期的12%。

另外,表面上看,固定投资的增速在逐月降低,但要考虑基数影响,实际上,跟2019年相比,2021年的固定投资是逐月加速的。

当然,尽管如此,到6月份,两年平均固定投资增速也是恢复到了4.4%,相比2019年及以前的6个点,又明显放缓了。

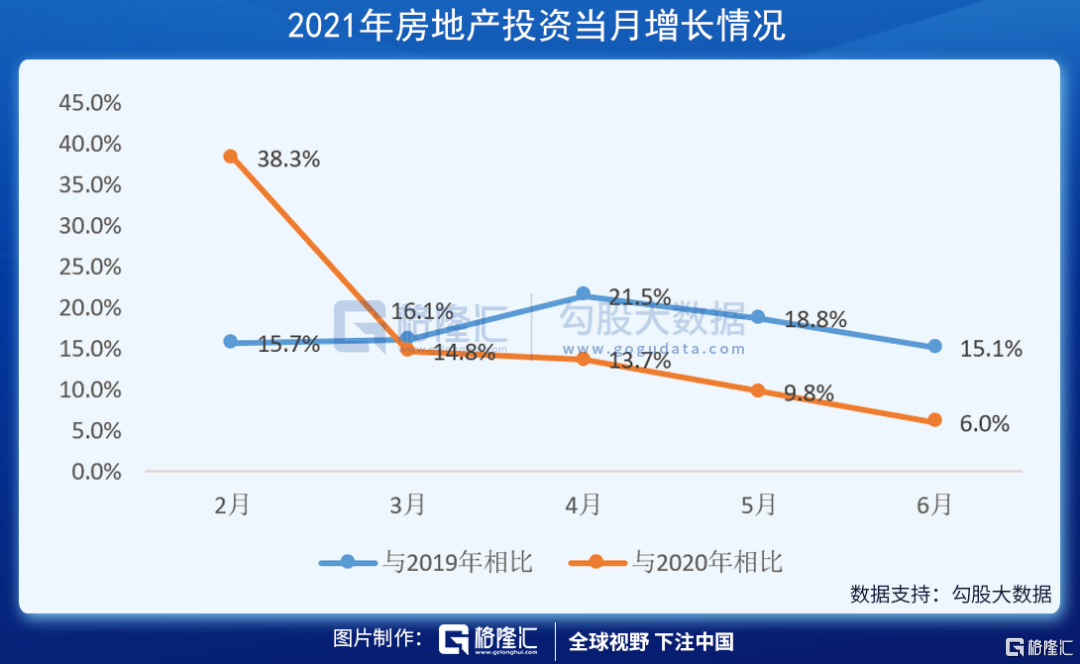

这个主要原因,我觉得是房地产投资被明显压制了。房地产投资上半年累计同比增长15%,两年平均8.2%,相比201年和2019年的10个点以上的增速明显放缓。而且,房地产投资逐月不仅与2020年相比因为基数原因在下降,与2019年相比也在下降。

所以,上半年GDP增长不及预期,一个是被动的原因,即消费没有预期恢复得快,一个是主动的原因,是政府主动打压地产的结果。看昨天银保监的表达:“房地产贷款增速降至10.3%,继续低于全部贷款增速”。

所以,综合来看,二季度GDP虽然低于预期,但并不差,火候在政府的掌控之中。下半年讲,主要一是看出口的持续性,二是看消费的恢复情况。这两点是下半年的潜在风险,但目前整体稳健,这可能是央行一边降准,另一边却收MLF的原因,同时用降准转换MLF,降低银行的资金端成本,从而传导到实体,达到降低实际融资利率的目的。

从今天的央行操作看,虽然货币边际上有宽松,但一边放,一边收,流动性并不会泛滥。所以,到投资上,央行能放能收,表明当前不会流动性泛滥,也不大会有系统性危机,前者意味着普涨是奢侈,后者意味着整体的股灾也不可能,分化会继续。

看今天,又是非常分化的一天,全天上涨1445家,下跌2814家。大金融涨得火红红,但不少股票闪崩跌停。

所以,当前这种行情,还是留意自己手上的票所在象限:

一、估值高,但成长性足,如新能源汽车,这个板块,除非成长的逻辑受到挑战,否则当前环境下,预计剁下去,也会重新被抱起来。当然,每一次剁,都会把伪逻辑的概念股剁掉。

二、估值高,但基本面在走差,典型就是部分食品饮料,像调味品。这个板块不建议碰,但可以持续追踪,预计中报会是业绩最低点,但三季度的基本面预计也不会好。

三、估值低,基本面也还好,这个典型就是银行。

四、估值低,但基本面还没看到拐点,这个典型就是保险,中国平安今年的跌幅应该是跌出下限了。

投资者可以根据自己的风格去挑选,一进攻性强,但对个体而言,需要具备追踪行业景气度的能力。三防守性强,二讨不到好,虽然跌了许多了,但顶多也只有超跌反弹的交易机会,四可以关注。