财联社4月25日讯(记者 封其娟)在大手笔分红与巨额定增募资引发的声讨下,通威股份对外给出回应,表示定增跟分红没有任何关系,只是时间赶巧。

4月24日晚间,通威股份披露了2023年一季度报、2022年年报,业绩表现颇为亮眼。公司2022年营收、净利润双双创下历史新高,年度营收1424.23亿元,同比增幅119.69%;归母净利润257.26亿元,同比增长达217.25%。今年一季度,公司营收332.45亿元,同比增幅为34.67%;归母净利润为86.01亿元,同比增幅65.59%。

紧随财报而来,近130亿元的大手笔分红和160亿元的巨额定增,让通威股份身陷诸多争议和质疑之中。而自上市以来,通威股份已完成的多轮定增,累计实际募资净额为185.06亿元。比照之下,新一轮定增募资额度着实不小。

左手近130亿元分红,右手160亿元定增,对于这一手操作,股民直指“太会了!”多数言论指向这是大股东的变相减持,同时被质疑无视小散利益。对此,通威股份证券部工作人员回应表示,增发是为了项目扩建,只是时间点赶巧,跟分红没有任何关系。

作为全球高纯晶硅龙头企业,通威股份新一轮定增募资全部投向高纯晶硅项目。据2022年年报,公司高纯晶硅业务基本实现满产满销,产品呈供不应求状态。其2022年高纯晶硅所有在产产能满负荷运行,产能利用率为122.91%,产销率为96.19%。

与此同时,通威股份的前十大流通股持仓情况也随之披露。经过连续3个季度的增持,傅鹏博在管的睿远成长价值已经成为公司的第五大流通股东。而在连续增持前,傅鹏博曾在2022年二季度的股价高位减持了通威股份。

相对应的,在傅鹏博减持的2022年二季度,通威股份累计涨幅超过43%;而在连续增持的3个季度,通威股份累计跌幅为35%。

一边高分红一边巨额融资,等于变相减持?

2022年年报指出,经董事会决议通过,通威股份以实施权益分派股权登记日公司总股本为基数,实施2022年度利润分配,向全体股东每10股派发现金红利28.58元(含税)。截至2022年年末,公司总股本为 45.02亿股,以此计算合计拟派发现金红利128.67亿元(含税)。

紧随财报发布的新一轮160亿元定增预案,直接将通威股份推向了今日的舆论漩涡。结合大手笔分红,有关实控人将成为最大受益人的声讨已然四起。据悉,通威股份实控人刘汉元最终持持股43.85%,如果分红预案顺利执行,刘汉元将直接分走56亿元。

左手近130亿元分红,右手160亿元定增,对于这一手操作,多数言论指向这是大股东的变相减持,同时被质疑无视小散利益。对此,通威股份证券部工作人员回应表示,增发是为了项目扩建,只是时间点赶巧,跟分红没有任何关系。

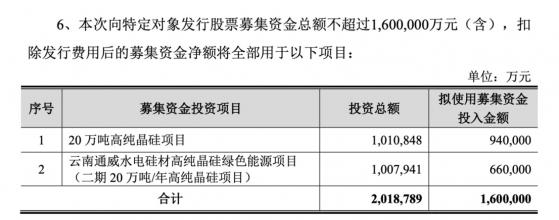

回头来看,这轮定增募资主要投向有二:一是20万吨高纯晶硅项目;二是云南通威水电硅材高纯晶硅绿色能源项目(二期20万吨/年高纯晶硅项目)。公告还指出,本次发行募投项目投产后,公司将新增高纯晶硅产能40万吨,N型硅料产能得以大幅提升。

2020年2月,通威股份便披露了《高纯晶硅和太阳能电池业务2020-2023年发展规划》,规划2023年公司高纯晶硅、太阳能电池产能规模分别达到22-29万吨、80-100GW。 2022年4月,公司紧跟行业增长趋势,规划2024-2026年高纯晶硅、太阳能电池累计产能规模分别达到80-100万吨、130-150GW。截至2022年底,通威股份在高纯晶硅领域,通威股份已形成乐山、包头、保山三大高纯晶硅生产基地。

通威股份2022年高纯晶硅产量26.69万吨,销量25.68万吨,所有在产产能满负荷运行,产能利用率为122.91%,产销率为96.19%。公告指出,整体上,公司高纯晶硅业务基本实现满产满销,产品呈供不应求状态。

在俄乌冲突刺激下,化石能源价格大幅上涨,能源危机迅速凸显,光伏发电的经济效益与能源安全保障作用显著提升,全球光伏装机规模大幅增长。而由于产业链各环节产能不平衡,供需矛盾依然存在,其中多晶硅由于产能缺口最大,价格同比上涨最为显著。又在行业供需错配、技术变迁及需求攀升等多重因素催化下,行业外企业大量跨界布局,行业内企业扩产或产业链延伸提速,市场竞争加剧。

而如公告所言,通威股份2022年全球光伏终端装机需求超预期,高纯晶硅产品供不应求,价格同比上涨并维持高位,公司高纯晶硅盈利水平创历史新高,截至目前,公司已陆续收回所有在产产能的投资成本。

在既定的战略部署下,上市公司通过定增补充资本金也是常规操作。值得一提的是,截至去年年底,通威股份资产负债率为 49.57%,假设不通过股权融资,仅以自有利润投入项目,负债率攀升,不免影响公司财务的稳健性。

傅鹏博高位减持、低位加仓

据统计,自上市以来,通威股份共计完成6次增发,累计实际募资净额为185.06亿元。

2020年12月,通威股份完成了一轮募资总额为59.83亿元的定增,来自多家公司及机构的共计60名投资者,以28元/股的发行价格共计获配2.14亿元,锁定期为6个月。财通基金、易方达、睿远基金、泓德基金、九泰基金、朱雀基金、大成基金、高瓴资本以及社保基金等,均参与其中。

2016年12月,通威股份也完成了一轮定增,安信基金、宏利基金、金鹰基金、北信瑞丰基金均获配股份。而在此前几轮定增,最终获配股份的投资者中并无公募基金身影。

截至一季度末,傅鹏博、朱璘联合管理的睿远成长价值持有通威股份4112.21万股,较上一季度增持了1645.32万股,增持比例超过60%。同时,该产品也从通威股份原先的第七大流通股东跃升至第五大流通股东。

成立于2019年一季度末的睿远成长价值,在一年之后,便以2693.67万股的持股数量位列通威股份十大流通股之中。在2022年二季度,傅鹏博减持通威股份519.87万股至持有2173.8万股。而后,自2022年三季度至2021年一季度,睿远成长价值已经连续增持通威股份3个季度,共计增持1938.41万股。

经查发现,在该产品减持通威股份的2022年二季度,通威股份股价累计涨幅为43.28%。同年三季度、四季度,通威股份股价季度累计跌幅分别为21.55%、17.84%。今年一季度,通威股份累计涨幅为0.8%。相对于2022年二季度,这一季度的涨幅并不显著。

一季度末数据显示,通威股份是睿远成长价值的第四大重仓股。自2022年二季度起,该产品已经连续4个季度的十大重仓股中,均有通威股份。

较去年四季度末,全国社保基金一一零组合增持通威股份146.25万股。截至今年一季度末,该产品持有通威股份4382.92万股,依然是通威股份第四大流通股东。

早在2021年一季度,全国社保基金一一零组合便以1713.29万股的持股数量跻身通威股份十大流通股东行列。自2022年一季度以来,该社保基金组合已经连续5季度增持通威股份,共计增持2669.63万股。2022年一季度、四季度,全国社保基金一一零组合对通威股份的增持数量均超1000万股。

较一季度末,华泰柏瑞中证光伏产业ETF增持通威股份688.97万股至3390.29万股,较上一季度末,增持比例为25%,继续维持第六大流通股东不变。

与上述资管产品不同,大成基金旗下单一资管计划“卓越2号”一季度减持通威股份1400万股至2281.45万股,为通威股份第十大流通股东。数据显示,去年四季度、今年一季度,该资管计划均有小幅减持通威股份。

另外,截至2022年一季度末,易方达裕祥回报已经退出通威股份十大流通股东行列,该产品彼时尚由林森、林虎联合管理。当年二季度,林森便卸任该产品,现任易方达固定收益全策略投资部总经理王晓晨便参与管理,目前由王晓晨独立执掌。