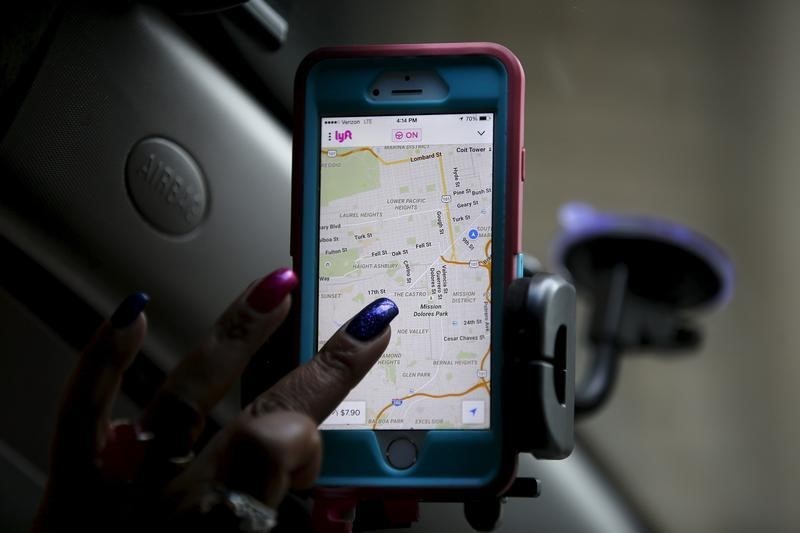

英为财情Investing.com – 据彭博周三报道,知情人士表示,美国第二大网约车公司Lyft Inc (NASDAQ:LYFT)的IPO路演仅两天,其股票在当前的定价区间被超额认购。这意味着下周Lyft正式公开交易之后,投资者可能要为此支付更高的价格。

知情人士表示,在前两日的路演中,承销银行在与投资者讨论时将Lyft与外卖平台Grubhub Inc.和奢侈时装零售商Farfetch Ltd.等市场公司进行了比较。此外,他们还提及了Facebook、奈飞和Square,这些都是Lyft的发展目标。据悉,这种比较可能会影响投资者愿意为Lyft支付多高的价格。

据悉,根据初步的认购情况,Lyft公司高管和承销银行认为股票需求已远远超过拟发行股票的数量,这使得Lyft的估值有可能超过此前所寻求的230亿美元。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

Lyft预计将在3月28日对其股票进行定价,并在次日开始在纳斯达克交易所挂牌。如果高需求的情况持续,Lyft可能决定出售更多股票,或将股票定价上调高于原定区间(62美元至68美元)的水平。

但值得注意的是,股票发行前的强劲需求并不一定能转化为在公开市场的成功表现。 Facebook和Snap在首次公开募股之前都获得了超额认购,但Facebook股票在上市第一年表现并不佳,而Snap目前的交易价格远低于其发行价。

市场对于Lyft的初步热情表明,许多投资者都愿意忽视该公司的巨额损失。招股书显示,去年Lyft损失了9.91亿美元,营收为22亿美元。据知情人士透露,投资者对于Lyft股票的强烈追捧对优步而言是一个良好预兆,后者料将在4月IPO。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】