全球最顶尖的动力电池供应商宁德时代(300750.SZ)宣布,计划发行H股并申请在香港联交所主板挂牌上市。目的是进一步推进该公司的全球化战略布局,打造国际化资本运作平台,提高综合竞争力。

历次股权融资

宁德时代于2011年12月16日在宁德市注册成立,2018年6月11日通过首次公开发行2.17亿股A股在深圳证券交易所上市,代码为300750,筹资约53.52亿元(单位人民币,下同);于2020年8月4日定向增发股份1.22亿股A股,筹资净额为196.18亿元;2022年7月4日再面向特定对象发行1.1亿股A股,筹资净额为448.70亿元。到2024年6月30日止,尚未使用余额为93.12亿元。

除了股权募资外,宁德时代自上市以来也进行了多次发债融资,发行的债券包括人民币债和美元债等。

财务状况

截至2024年9月30日止,宁德时代持有现金2,646.76亿元,短期附息债务313.21亿元,加上长期债务在内,其附息债务或约1,288.7亿元,手持的现金足以应付这些债务。而且宁德时代的2024年9月末流动比率达到166.07%,高于期初的156.72%。

2024年前三季,宁德时代经营活动产生净现金流入674.44亿元,用于构建固定资产、无形资产和其他长期资产的现金流支出为212.68亿元。可见该公司的财务状况十分稳健,为何还要通过境外市场进行融资,尤其选择在当前估值偏低的港股市场?

财华社认为,出海战略,以及把握港股估值低洼反弹良机,应该是其考虑因素。

宁德时代的市场份额

凭借完善的供应体系和优秀的技术能力,宁德时代在中国高速增长的电动汽车发展中茁壮成长。

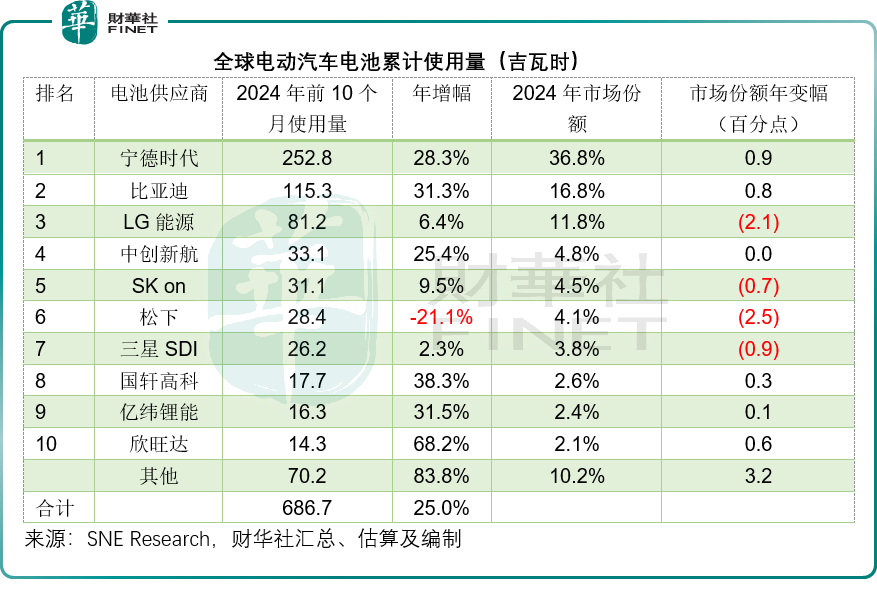

SNE Research的数据显示,今年前10个月宁德时代依然是无可争议的全球动力电池“一哥”,全球市场份额为36.8%,较上年同期的35.9%高出0.9个百分点,电池使用量达到252.8吉瓦时,同比增长28.3%,高于市场的平均水平,见下表。

整体而言,宁德时代的增长高于行业的平均水平,但同时后来者的追赶也十分紧迫,例如比亚迪(01211.HK),今年前10个月的电池累计使用量年增幅高达31.3%,国轩高科(002074.SZ)、亿纬锂能(300014.SZ)和欣旺达(300207.SZ)的年增幅更分别高达38.3%、31.5%和68.2%,这主要得益于中国市场的需求强劲,带动了本土供应商的增长。

另一方面,在中国以外的市场,出现了许多电池供应链的新加入者,例如特斯拉(TSLA.US),已实现自研自产电池4680的量产。

尽管马斯克在业绩发布会上提到特斯拉未来依然会依靠现有的电池供应商,但是可以预见的是,随着特斯拉自研电池实现量产满足其部分需求,上游供应商争夺特斯拉订单之战将变得更加激烈,从而在一定程度上影响到行业格局,毕竟特斯拉和比亚迪(002594.SZ)是目前全球纯电汽车产销量最高的企业,而且均可以自行供应电池,对于供应商的议价力将会更强,从而影响到这些电池供应商的竞争格局。

宁德时代的出海举措

需要注意的是,当前中国是最主要的新能源汽车消费国,预计到2025年新能源汽车的产销量有望追上油车,随着市场的饱和,中国的电池供应商或需要寻求对外扩张以保持强劲增长。

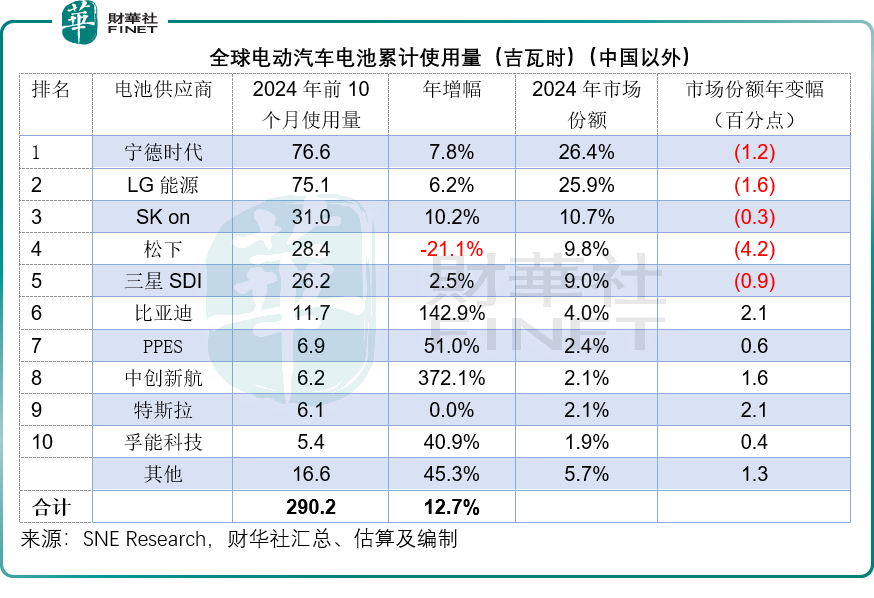

财华社从SNE Research的另一份报告了解到,中国以外地区全球电动汽车电池累计使用量为290.2吉瓦时,而包括中国在内的数据为686.7吉瓦时,意味着中国一个市场的用量已相当于其他地区的总和。此外,在中国以外地区,今年前10个月全球电动汽车电池累计使用量的增幅或为12.7%,要低于包括中国在内的全球数据,或意味着中国以外地区市场当前的需求仍有点狭窄,增长也显著放缓——前五年中国以外地区市场的年复合增幅达到58.3%,而包括中国在内的全球市场年复合增幅为51.1%,意味着海外市场的竞争也更为激烈。

财华社留意到,今年前10个月,宁德时代在中国以外地区市场仍保持行业领先地位,累计使用量按年增长7.8%,至76.6吉瓦时,但是市场份额却由上年同期的27.6%下降至26.4%,相比较而言,比亚迪、松下与丰田合资的PPES和中创新航(03931.HK)在海外市场的份额均有所提升,特斯拉更是从零到抢占2.1%的市场份额,见下表。

海外供应链除了注重技术和适用性外,关键的还是产能的可用性,尤其在当前贸易保护主义盛行之时,能否在客户海外工厂附近设有电池产能设施成为争夺市场的一项重要筹码,这也是各大电池厂纷纷抢滩海外市场进行布局的原因。

例如国轩高科已在欧洲等地建设电池厂,中创新航在葡萄牙和德国也有布局,欣旺达也计划在匈牙利和越南设厂,亿纬锂能则在马来西亚布局。宁德时代在德国和匈牙利的两家工厂已投入运营,或考虑在美国建厂。

本月10日,宁德时代与玛莎拉蒂等豪车品牌的母公司Stellantis集团订立协议,双方各持股50%在西班牙萨拉戈萨建设磷酸铁锂电池工厂,总投资41亿欧元,计划于2026年底开始投产,规划产能达50吉瓦时。

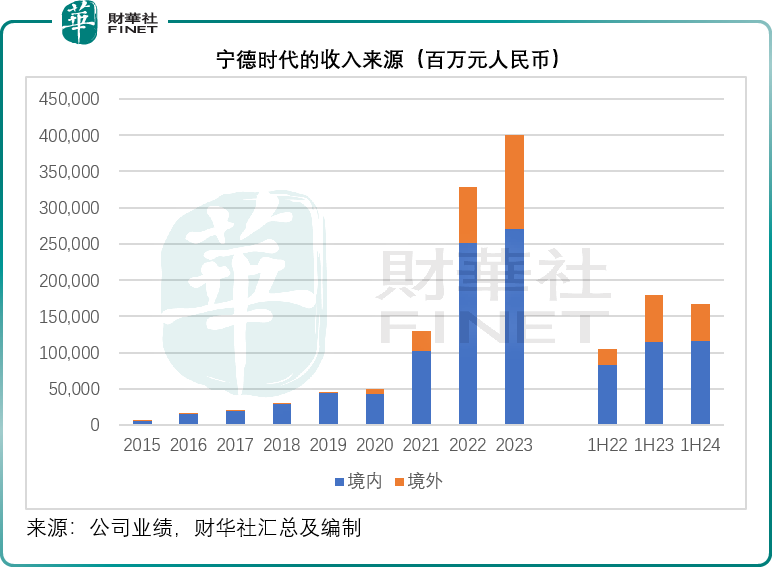

财华社留意到,这几年宁德时代的境外市场贡献显著增长,2023年境外收入占比大幅提高至32.67%,2024年上半年的占比为30.30%,而在疫情之前的2019年该占比只有4.37%,见下图。

财华社也留意到,其境外业务的毛利率更高。财华社根据宁德时代的财务数据估算,其2023年境外业务的毛利率或约为25.19%,相较境内业务为21.80%;2024年上半年的境外业务毛利率为29.65%,境内业务为25.18%。

在这样的背景下,就不难理解宁德时代出海的决心。

该公司在2023年年报中提出了三大战略发展方向:

1)“电化学储能+可再生能源发电”,摆脱对火电的依赖;

2)“动力电池+新能源车”,摆脱交通出行领域对石油的依赖;

3)“电动化+智能化”,推动市场应用的集成创新。

该公司还会持续推进构建材料及材料体系、系统结构、绿色极限制造和商业模式四大创新体系,研发高能量密度、高可靠性、高安全性、长寿命的电池产品和解决方案。而更为重要的是,宁德时代提出了全球化体系建设,包括海外产能建设运营、海外供应链布局、海外资源及回收布局等。

财华社留意到,截至2024年6月30日,宁德时代在欧洲地区的在建工程账面值达到100.51亿元人民币,而其预算金额达到617.42亿元人民币,这些资金主要来自宁德时代自筹。

宁德时代固然能通过其现有的境外投资回报和美元债等筹措资金,但境外上市融资却能起到品牌推广效果,并进一步扩大股东范围。

港股上市同行

Wind的数据显示,今年以来,宁德时代为深股通当中成交额第三高的股份,或反映香港的散户投资者对该股颇感兴趣。深交所的数据显示,截至2024年9月30日止,投资者通过深股通合计持有的宁德时代股份总数为5.04亿股,占其已发行股本总数的0.11%。

财华社从Wind的数据了解到,比亚迪H股今年以来的涨幅达到29.67%,但其新能源汽车销量保持强劲增长甚至超越特斯拉应是推动其股价上涨的主要原因,而非电池业务。相比较而言,在港股上市的中创新航今年以来累计股价跌幅为25.34%。

可见当前港股市场的估值并不算特别吸引,不过宁德时代才刚刚发布上市意向,还需要许多筹备工作,估计难以在短期内实现上市。港股市场的估值低洼迟早会被填补,期望宁德时代能赶上好时势,取得能认可其市场地位的估值。