近日,新能源汽车领域两名CEO备受舆论关照,一位是马斯克,一位是雷军,前者成为特朗普的入幕之宾,主管机构效率与新能源发展,而后者则一直是“米粉”的团宠,被喊去拧螺丝的雷军,凭借一张摆拍“睡在车间”图片上热搜。

被称为“雷布斯”的雷军,与有意参照乔布斯苹果(AAPL.US)思维的马斯克,似乎越来越相似。就连小米汽车SU7刚推出时,也被与特斯拉(TSLA.US)的Model 3相提并论。

但事实上,小米(01810.HK)与特斯拉仍有着天壤之别。

产业模式不同

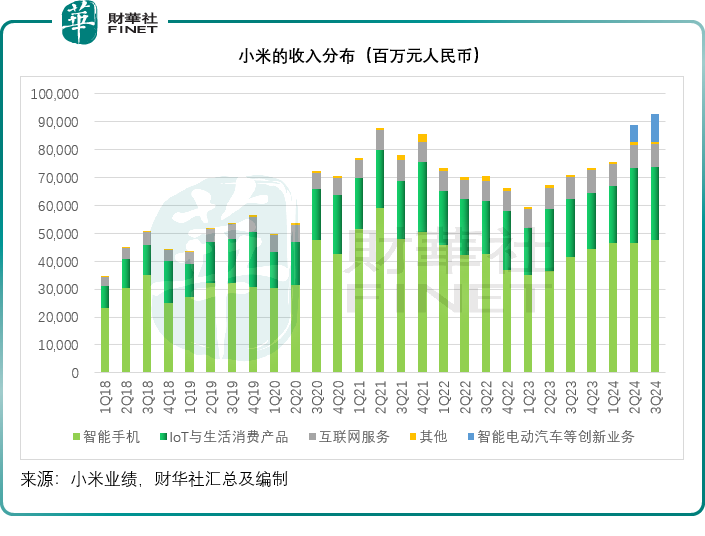

小米造车,更多是构建一个品项,与小米的其他软硬件产品结合,形成一个闭环的品牌服务生态体系,为“米粉”提供更多元和更多层次的服务,从这个角度来看,小米汽车其实是小米品牌生态的一个部分,与小米手机、其他小米电子产品同等重要。

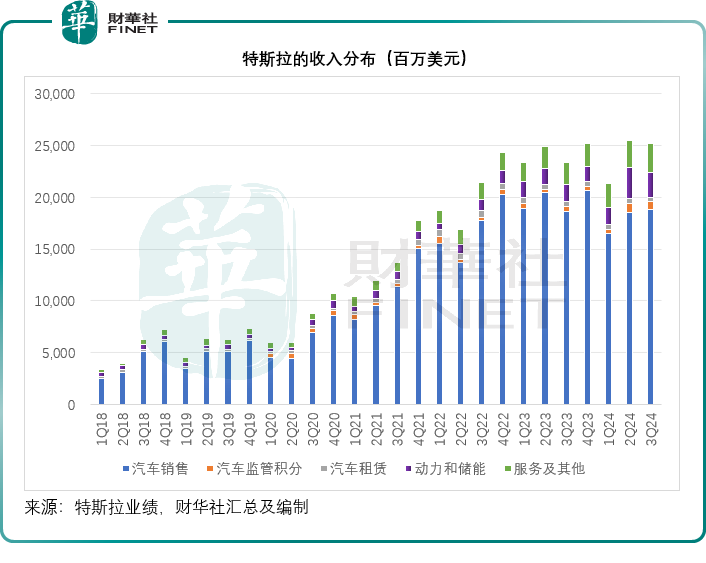

特斯拉内部的版图,则更多是围绕造车而来,又从造车铺展开去。例如特斯拉的主营业务包括汽车销售、汽车租赁、软件服务、动力和储能,以汽车销售这条产业链为核心,衍生出更多的服务体系——包括汽车租赁、FSD软件服务、储能等。

在核心的汽车业务环节,特斯拉从生产开始覆盖到销售与软件服务,颠覆了传统汽车销售的模式——在过去的传统品牌汽车主要通过经销商来迅速抢占市场,而特斯拉则开辟了自营店,来实现服务的完善与变现,这种模式也为如今的“新势力”乃至小米所沿袭。

资源投入不同

与此同时,特斯拉的研发和专注力不仅放在软件的升级上,更是通过不断优化工艺来实现规模效益的提升,包括自研自产AI芯片和建设电池厂,通过降低对外部供应商的依赖来提升产品品质和采购议价力。

小米则不太一样,举个简单的例子,就资本开支而言,特斯拉的资本开支主要用在升级生产设施、上游(如电池技术)制造能力、超充网络和投资自动驾驶或其他AI技术上,而小米在注重智能电动汽车等创新产业的同时,也不落下对手机及AIoT的资本投资,2024年第3季,小米于手机及AIoT的资本开支投入为13.17亿元人民币,而对智能电动汽车等创新产业的资本开支投入为18.68亿元人民币,可见小米对品牌生态的主要产品都同样重视。

运营逻辑不同

小米通过生态系统内各个产品以及交叉使用吸流,形成完整的小米服务体系,提升用户体验、使用率和黏性,也因此,小米更注重营销,即使造车促使小米增加对研发的投入,但其仍没有放弃对营销的关注,雷军的社交账号评论区更成为“米粉”的“许愿池”,小米在近日推出最新款分区洗衣机时,就在公众号推文提到,该产品正是依据“米粉”在“许愿池”的提议而研发。

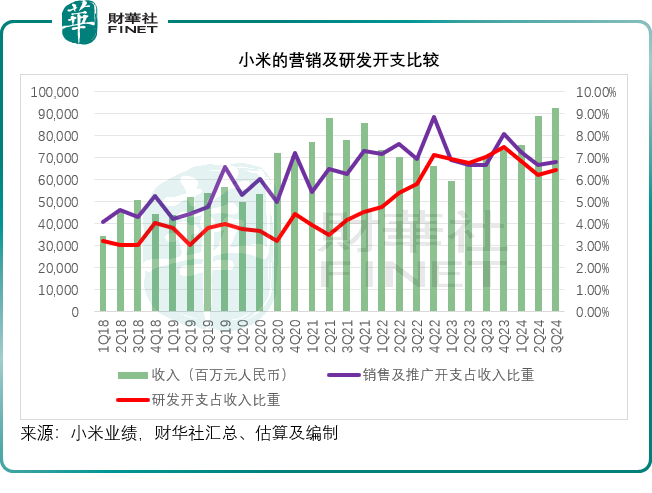

见下图,小米当前营销及推广开支占收入的比重仍高于研发开支。

马斯克则在特斯拉以外,组建他个人的独角兽企业,可以的话与特斯拉形成协同效应,不可以的话,自己闹着玩。例如他贷巨额收购的推特,也就是现在的X,可以说是他营销策略的一个延伸,特斯拉极少做品牌广告,也甚少进行品牌公关,马斯克的理念是通过社交平台的达人推荐、门店直播等来进行促销宣传,这也是他收购X的一个动机。

仿照苹果的做法,特斯拉再通过硬件的吸流,而拓展高利润的软件和服务收入,这也是马斯克如此卖力推销FSD和Robotaxi的用意,因为这些服务能够产生更高的利润。

2024年第3季,小米销售及推广开支加上行政开支在内的经营支出占总收入的比重达到8.32%,前三季的这一占比为8.48%,而研发开支的2024年第3季占比为6.44%,前三季占比为6.47%。

相比之下,特斯拉2024年第3季的营销与行政开支合共占收入比重为4.71%,前三季的这一比例为5.33%,而第3季和前三季的研发开支占收入比则分别为4.13%和4.53%。

从现阶段来看,特斯拉的FSD仍在投入阶段,Robotaxi也只有时间而没有详情,特斯拉服务业务的飞轮仍未转起来。

2024年第3季,特斯拉的服务及其他业务分部贡献收入27.90亿美元,按年增长28.81%,分部毛利率有所提升,按年提升2.86个百分点,至8.82%。虽然利润率有所提升,但该业务的规模尚未形成,在现阶段仍未见规模效应推动的利润率扩张。

相较而言,苹果2024年9月财季服务分部毛利率高达74.03%,截至2024年9月末止12个月的毛利率达到73.88%,可见特斯拉仍有很长的路要走。

小米则不同,小米凭借手机和消费电子产品累积的品牌实力,已实现了相当可观的服务收入,也为其卖车奠定了基础,只是小米的服务收入主要来自其品牌影响力,以广告和游戏业务为主,或尚未形成能软件变现的体系。但不管如何,这已为其带来可观的利润。

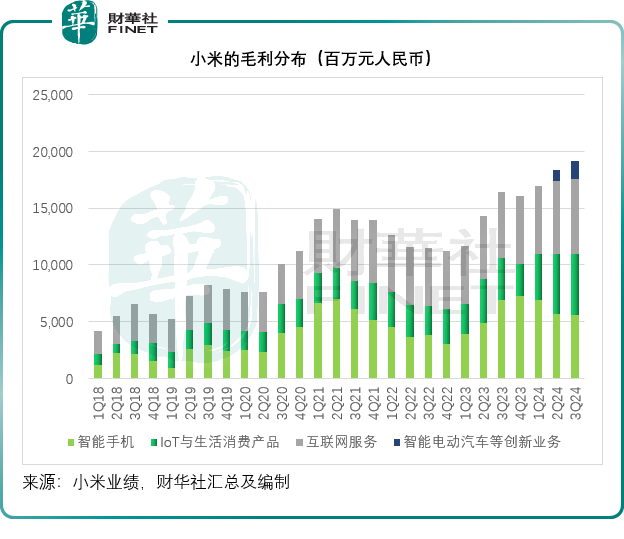

2024年第3季,小米的互联网服务收入为84.63亿元人民币,仅占其总收入的9.15%,但该业务分部的毛利率高达77.45%,是远高于智能手机业务的11.69%、物联网与生活消费品的20.76%以及智能电动汽车业务的17.12%,为小米最大的毛利来源,占了总毛利的34.71%。

总结

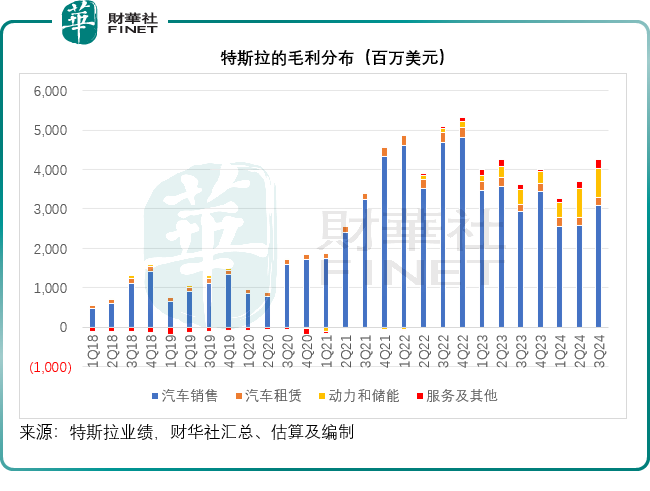

小米与特斯拉的业务经营模式与理念存在很大的不同。尽管小米的智能电动汽车等创新业务分部在推出第二个季度就实现了大幅度的毛利率提升,于2024年第3季达到了17.12%的水平,高于特斯拉同期的汽车销售毛利率16.40%,却并不能就此断定小米汽车比特斯拉有优势,因为其运营的逻辑存在很大的差别。

此外,从量能上来看,小米今年以来已实现累计生产10万辆新车的目标,并将冲刺2024年全年交付13万辆新车的新目标。目前小米汽车由北京经开区的一期工厂生产,该工厂产能或为15万辆,而小米正在邻近开发二期厂房,产能或也为15万辆,但要到2025年才能投产。

从交付量来看,其产能使用率已到达一个比较高的水平,小米汽车要承接住流量,其现有工厂将超产能运作,而新工厂投产将增加小米的开支,这有可能对其未来的毛利率带来压力。就目前的产能来看,小米汽车要提升毛利率,或主要通过优化产品组合——即增加高定价产品的销售比重来实现。

特斯拉截至2024年9月末止12个月的全球汽车产量为181万辆,其产能为235万辆,这意味着特斯拉除了能通过优化产品组合外,还能通过产能使用率的提升——即通过促销增加全年产量,来提升毛利率。

另外,小米能通过其他产品与服务的联动,协同汽车业务,来互为促进。特斯拉则主要通过垂直整合和优化工艺来提升盈利表现。

所以,不存在谁的业务模式更优胜,而只是取决于谁能有效利用自身现有资源来实现利润最大化,超越自己就是赢家。