智通财经APP注意到,美联储本周将开始采取关键转变,进行四年多来首次降息,以追求美国经济罕见的软着陆。

鉴于通胀似乎已得到控制,且美国劳动力市场出现疲软迹象,人们普遍预计官员们将在周三结束为期两天的会议时将基准贷款利率至少下调25个基点。在金融市场,一些交易员——以及美国最大银行摩根大通的经济学家——甚至准备将基准贷款利率下调半个百分点。

这是一个分水岭时刻,它将开始让世界最大经济体摆脱长期高借贷成本的束缚。美联储此举可能伴随着一个信号,即它准备在未来几个月为美国企业和家庭提供更多救济。而这一组合应该会继续推动已经开始的数万亿美元全球资产的重新定价。

穆迪分析公司首席经济学家马克·赞迪表示:“这对美国和全球经济来说都是一大利好。这在很大程度上让美联储不再拖累经济,让经济继续向前发展。这已经起到了帮助作用,股价高于其他情况下的水平。”

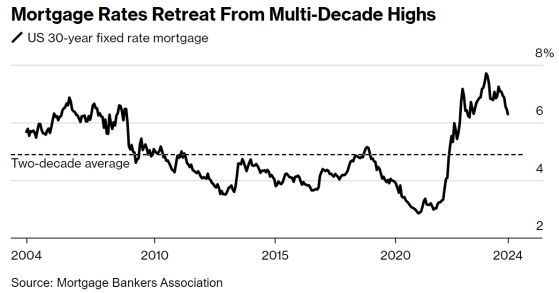

抵押贷款利率从数十年高位回落

然而,决策者和美国经济的未来道路仍充满不确定性。许多投资者和一些经济学家担心,美联储已经等待太久,让劳动力市场和经济增长处于危险境地,并给金融市场注入了波动性。后者在周五美国国债市场上得到了体现,交易员突然恢复了对降息50个基点的押注。

11 月的总统大选也让美联储的决策陷入了尴尬的境地。共和党候选人、前总统唐纳德·特朗普警告称,美联储不应在投票前夕降息,而民主党参议员伊丽莎白·沃伦则向官员施压,要求将利率降低 75 个基点。

摩根大通资产管理公司投资组合经理普里亚•米斯拉(Priya Misra)表示:“这是一次关键举措。软着陆降息非常罕见。”

摩根大通是唯一一家坚持降息半个百分点观点的美国最大银行。尽管其他银行已将利率下调的预期调整为 25 个基点,该行首席美国经济学家迈克尔·费罗利(Michael Feroli ) 上周五在给客户的报告中重申,降息半个百分点是“正确的做法”。

米斯拉也希望美联储先降息半个百分点,但她表示,降息 25 个基点的可能性略高一些,因为决策者可能仍对通胀感到担忧。她补充说,如果美联储真的降息四分之一个百分点,市场反应将在很大程度上取决于官员们如何“调整”降息幅度。

因此,在降息确认后,投资者和分析师将关注两件事:美联储基准利率路径预测(即点阵图),该预测也将作为最新季度预测的一部分同时发布,以及美联储主席杰罗姆·鲍威尔于当天下午 2:30 举行的新闻发布会。

这些预测将提供每位政策制定者对 2027 年之前每一年的年底预期。尽管是匿名的,但其中仍包括对从现在到 2024 年底这一极短时期内官员们的预期。当政策处于转折点时,官员们几乎从不提供如此明确的披露,但季度预测的时间让他们别无选择。

曾任美联储委员会研究和统计部门负责人、现任彭博经济美国经济研究主管的戴维·威尔科克斯 (David Wilcox)表示:“目前,年底的点阵图尤其具有启发性。显然,这更加令人感兴趣,因为他们即将开始降息周期。”

具体来说,点图将显示联邦公开市场委员会中有多少成员已经支持在 11 月和 12 月进一步降息(根据对经济学家的调查,这一数字可能占多数),以及有多少人预计其中一次降息幅度将为半个百分点。如果后一个数字代表了相当大的少数派,则意味着联邦公开市场委员会距离采取更激进的行动不远了。

无论数字如何,它都将显示出与 6 月份预测的巨大差异,当时没有一位政策制定者预计今年降息次数将超过两次。

交易员对未来利率走势的预测更为激进。在令人失望的 7 月份就业报告发布后,自 8 月初以来,他们一直大致押注 2024 年降息一个百分点。截至上周五,他们预计到 12 月底降息幅度约为 114 个基点——包括本周的降息。到 2025 年底,他们预计基准利率将下跌 3%。

然后是鲍威尔与记者的对峙。

如果委员会一开始谨慎地降息25个基点,那些认为劳动力市场危险加剧的人将希望美联储主席发出信号,表明官员们准备在必要时采取更果断的行动。威尔科克斯表示,鲍威尔本人可能希望为未来的会议保留选择,无论他们一开始降息多少。

“无论是宣布加息 25 个基点还是 50 个基点,都可能是一个难以达成的决定,”曾为三任美联储主席提供咨询的威尔科克斯表示。“实际上,人们可以就此做出分歧决定。”

“软着陆”难以实现

鲍威尔已经暗示,如果失业率上升,他准备做出反应。他在8 月 23 日于怀俄明州杰克逊霍尔发表的讲话中表示,美联储“不会寻求或欢迎劳动力市场状况进一步降温”。

他的同事、美联储理事克里斯托弗·沃勒 (Christopher Waller ) 在 9 月 6 日的表态更加直接。他不仅表示现在是降低利率的时候了,而且明确表示,劳动力市场的进一步恶化将使联邦公开市场委员会有理由“迅速而有力地采取行动”。

落后的后果可能很严重。美联储前副主席艾伦·布林德 (Alan Blinder ) 认为,美联储历史上只有一次实现了明显的软着陆,即在 20 世纪 90 年代中期。当时,高利率的持续时间刚好足以抑制通胀,而不会让经济陷入衰退。

更常见的情况是,它们引发了经济衰退。撇开 2020 年的疫情危机不谈,过去 50 年的六次经济衰退将失业率推高至平均 8.6% 的峰值。任何这样的情况都会导致数百万人失业。

目前的失业率为4.2%,已经明显高于过去三年大部分时间所经历的历史最低水平。直到2023年4月,该利率还处于3.4%的水平,但此后有所上升,今年夏天触发了众所周知的“萨姆规则”,该规则通常表明经济处于衰退状态。

松桥投资公司多元资产全球主管迈克尔•凯利(Michael Kelly)并没有预测经济衰退,但他非常担心,他正在购买长期美国国债,以对冲这种结果。

凯利表示:“我们以前看到的是,一旦就业市场真的崩溃,它们就会迅速崩溃。”“一旦岩石开始从山上滚下来,就很难挡在它们前面并阻止它们。”

然而,美联储非常接近大多数经济学家认为不太可能实现的目标,因为2021年年中,随着疫情削弱全球供应链,价格失去控制。美联储青睐的通胀指标在截至7月份的一年中已降至2.5%,失业率也保持在低位。

当美联储在2022年3月以25个基点的温和加息开始其加息周期时,几乎没有经济学家预测到美联储会毫发无损地走到这一步。随后,官员们在随后的会议上加快了加息步伐,最终将基准利率目标区间调至5.25%-5.5%,目前仍保持在这一区间。他们进行了6次大幅加息,每次加息50或75个基点。

BI策略师Ira F. Jersey和Will Hoffman表示,“美联储会议上除非降息0.25%,否则市场会感到意外,但利率市场可能会从经济预测摘要中2025年的中位数变化中获得线索。如果美联储的利率前景发生变化,短期利率市场可能会在美联储宣布降息后迅速做出条件反射式调整。我们预计,在会后的新闻发布会上,‘数据依赖’的主题将继续存在。”

在此过程中,美国经济表现出了惊人的弹性。在削减开支开始后,失业率甚至有所下降。大流行期间飙升的职位空缺仍然居高不下,而价格涨幅依然强劲,在2022年夏天升至40年来的最高水平。

然而,最近美国经济增速有所放缓。虽然裁员仍然很低,但招聘却停滞不前,这使得失业者更难找到工作。职位空缺已降至2021年以来的最低水平。与此同时,抵押贷款利率上升和房价飙升挤压了住房负担能力,导致2023年的年度现房销售降至近30年来的最低水平。

美联储主席和其他政策制定者坚持认为,劳动力市场和整体经济仍类似于疫情前的健康状况。委员会的许多成员认为,劳动力市场的风险目前与通胀构成的风险大致平衡。

但是委员会并不团结。沃勒和芝加哥联邦储备银行行长古尔斯比等少数人担心,目前对就业的威胁最为严重。亚特兰大联储主席博斯蒂克和理事鲍曼等其他人仍担心通胀会再度抬头。

这意味着周三的事件——从委员会声明到预测,再到鲍威尔的每一句话——都将受到密切关注。投资者尤其希望得到保证,即官员们仍将在遏制通胀的同时,防止就业市场出现下滑。

摩根士丹利首席全球经济学家赛斯•卡彭特(Seth Carpenter)表示:“这将比以往更加需要在双重使命的两方面之间取得平衡。”“对于市场来说,他们将对这类事情进行严格审查。”