目前,国有四大银行以及邮储银行(01658.HK)及招商银行(03968.HK)的股息收益率已超6%,远高于定存利息。

同时,它们的市账率(即市净率,下同)估值仍不足1倍,远低于其他跨国大型银行,其中包括被巴菲特大幅减持的美国银行(BAC.US)和当前市值最高的商业银行摩根大通(JPM.US)。

六大行今年以来股价走势

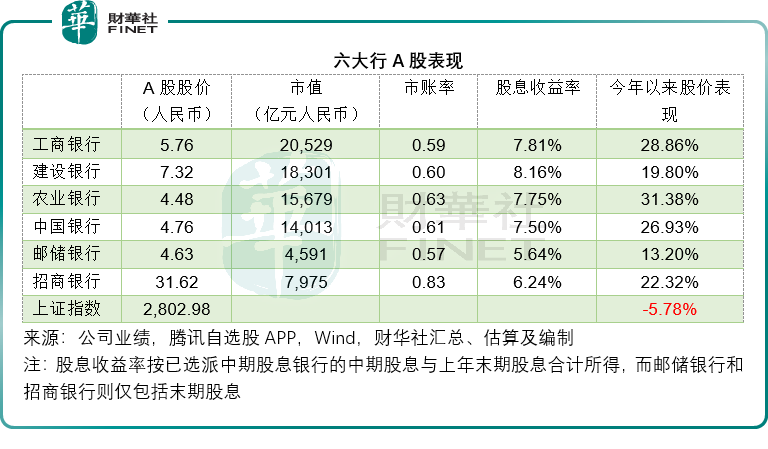

对比于大盘指数,国有四大银行以及邮储银行(01658.HK)及招商银行(600036.SH)今年以来的股价表现其实不俗。

从盘面来看,上证指数今年以来累计下跌5.78%,但是工商银行(601398.SH)、建设银行(601939.SH)、农业银行(601288.SH)、中国银行(601988.SH)、邮储银行(601658.SH)以及招商银行 (SS:600036)今年以来的A股累计涨幅分别达到28.86%、19.80%、31.38%、26.93%、13.20%和22.32%。

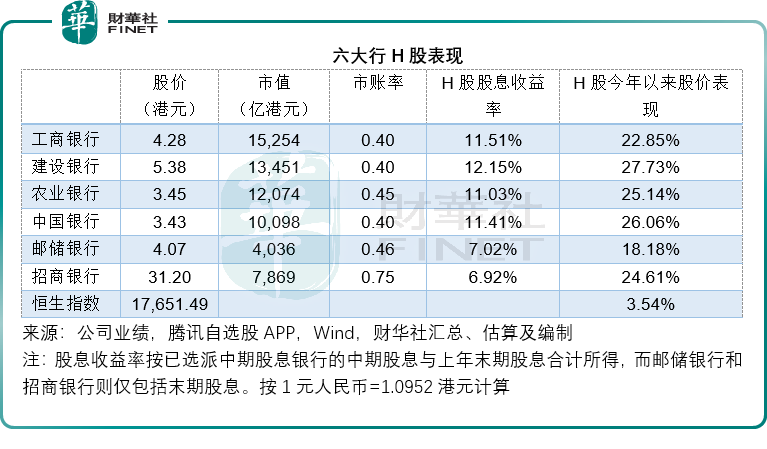

港股方面,恒生指数今年以来累计上涨3.54%,而工商银行(01398.HK)、建设银行(00939.HK)、农业银行(01288.HK)、中国银行(03988.HK)、邮储银行及招商银行的H股累计涨幅分别达到22.85%、27.73%、25.14%、26.06%、18.18%和24.61%,远远跑赢大盘表现。

六大行均已公布了截至2024年上半年业绩,难得的是,国有四大银行和邮储银行均宣布派发中期股息,若加上末期股息在内,全年股息收益率或超6%,远高于定存利率。

从估值上来看,无论A股还是H股,六大行的股价都远低于其资产净值,亦远比其他跨国银行低,例如遭到巴菲特大幅减持的美国银行(BAC.US)当前市账率达到1.18倍(按现价40.75美元计),而当前市值最高的商业银行摩根大通(JPM.US)市账率更高达2.02倍(按现价224.80美元计)。

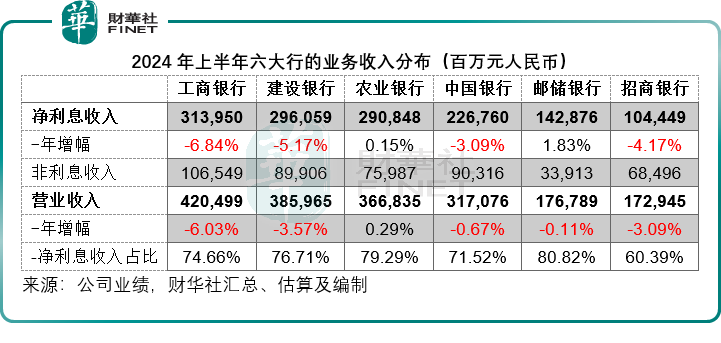

利息业务仍占主导

2024年上半年,净利息业务仍占了六大银行的大部分收入。其中,国有四大行和邮储银行的净利息收入占比均在70%以上,其中邮储银行的比重更高,达到80.82%,而零售银行招行的多元化情况好一点,净利息收入占比为60.39%。

需要注意的是,由于利息业务占比如此高,六大行容易受到利息差变动的影响。

在今年上半年,我国坚持扩大内需和推动经济发展,为社会发展营造良好的货币金融环境,并通过适度下调金融机构存款准备金率、支农支小再贷款、再贴现利率,引导社会综合融资成本稳中有降,而银行的新发放贷款利率持续下降。另一方面,商业银行也获准通过下调存款利率,以适度缓冲成本压力。

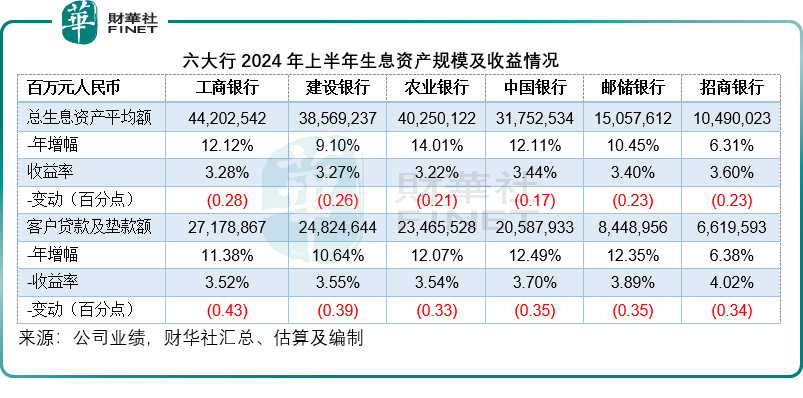

财华社留意到,2024年上半年,六大行的总生息资产规模均按年有所扩大,其中工行、农行、中行和邮储银行的增幅均达到双位数,其中客户贷款及垫款规模扩大是主要的增长驱动力,见下表。不过,由于综合贷款利率下降,六大行的总生息资产收益率均无一例外地下降。

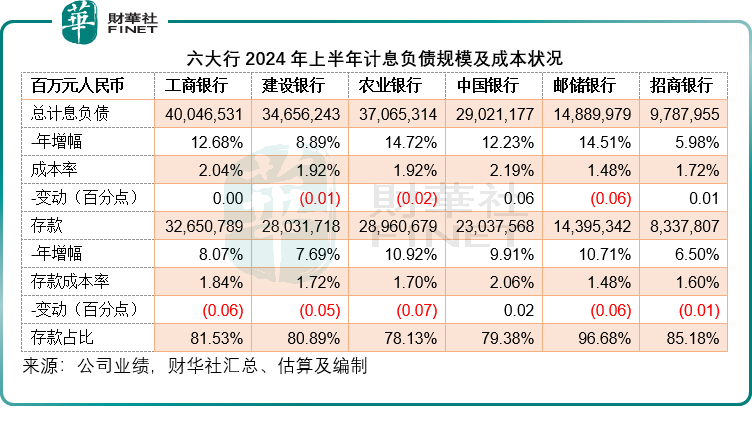

再来看成本端,六大行的总计息负债规模均有所扩大,其中工行、农行、中行和邮储银行的计息负债规模增幅均大于生息资产规模的扩幅,但是除了招行之外,另外五家银行的存款增幅都未跟上整体计息负债。

从存款成本率来看,降幅最大的是农行和邮储银行,而同时这两家银行的存款均保持双位数增长,或反映出这两家主要面向农户和中小企业的银行在吸储方面的优势。

成本端的压力并没有完全释放,而收益端的下行趋势无法遏制,六大行的净利息差(收息资产收益率减去负债成本率之差)和净利息收益率(NIM,净利息差与期内收息资产均值)均有所下降,见下表。

这正是利息业务收入与整体收入下降的主要原因。

不过另一方面,综合融资成本下降或有利于缓和风险,这或在一定程度上缓解了六大行的风险压力,这是其股价上涨的主要原因。

六大行的风险承受力

当前六大行面对的最大风险要数楼市风险。

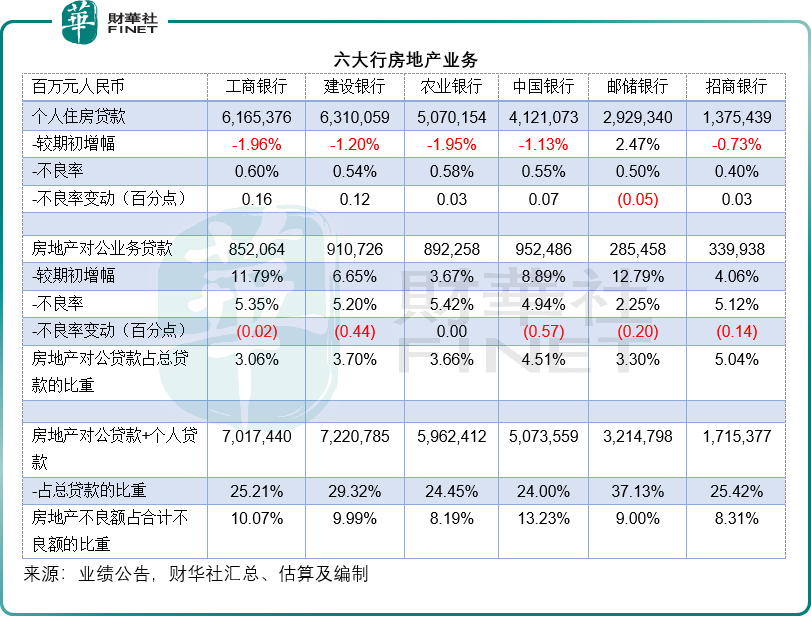

我们留意到,六大行房地产对公贷款的不良率均处于较高水平,不过已较上年年末有所改善。

就房地产对公贷款相对总贷款规模而言,招行的业务量最大。2024年6月末,招行的房地产业务对公贷款余额为3399.38亿元(单位人民币,下同),较去年年末增加4.06%,不良率高达5.12%,不过较期初下降0.14个百分点,占招行贷款总额的5.04%。

就不良率来看,农行的房地产对公业务贷款不良率最高,于2024年上半年达到5.42%,与去年年末持平。

除了房地产对公贷款外,六大行也有许多个人住宅贷款,不过不良率要低得多。

最近存量房贷利率下调,应有利于楼市稳定,缓解个人的房贷压力。尽管在短期内或对六大行的收益率构成下行压力,这也是六大行近日股价下跌的原因,但是从长远来看,楼市走向稳健,将可缓冲六大行的风险,也更有利于六大行的可持续发展,是好事。

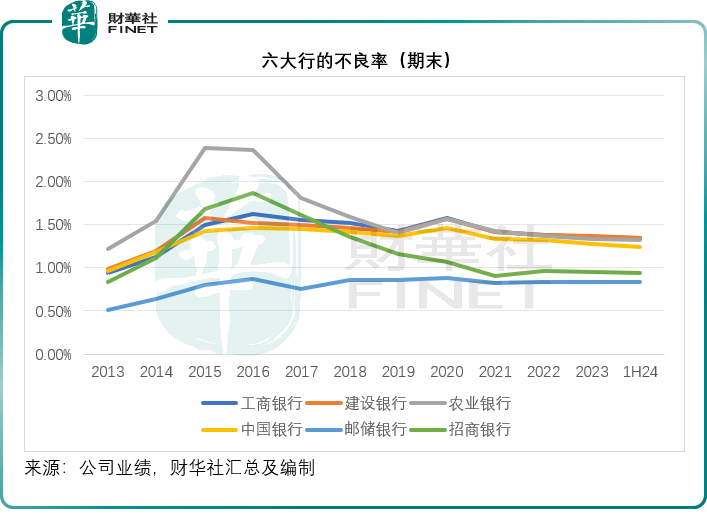

从整体来看,六大行2024年6月末的整体不良率均维持稳定且偏向下,其中只有邮储银行的不良率较2023年末微升0.01个百分点。而邮储银行和招行的不良率均低于四大行。

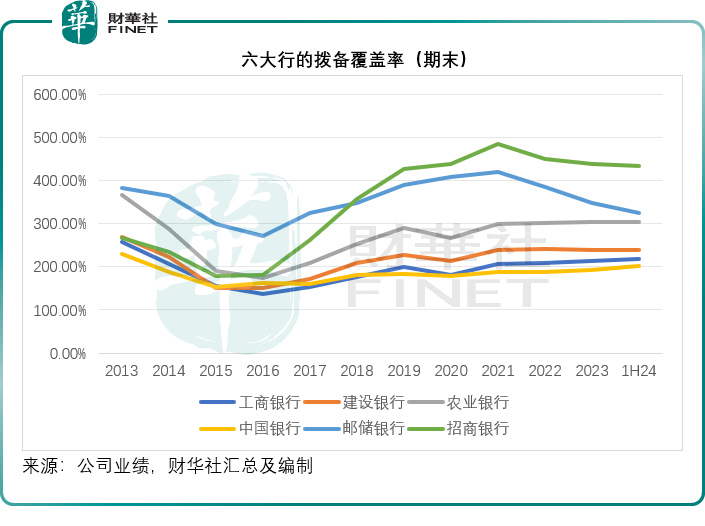

就覆盖率来看,招行和邮储银行的2024年6月末拨备覆盖率虽然较2023年末有所下降,但仍远高于国有四大行,见下图,其中招行达到434.42%,邮储银行则为325.61%。

财华社留意到,六大行的关注类贷款规模基本上远超其不良贷款规模,为谨慎起见,财华社将其拨备额除以关注类贷款与不良贷款两项合计,发现农行、邮储银行和招行当前的拨备额十分充裕,已超出其关注类贷款和不良贷款总额,覆盖比率分别为146%、165%和188%。就已公布的关注类贷款和不良贷款规模而言,当前它们的拨备额应是足够的。

总结

目前,大型国有银行仍以利息业务为主,因此贷款利率下行会在较大程度上影响其收益率,不过与此同时,这些大型银行获准下调存款利率,将有助于缓和其负债成本,缓冲息差缩小的影响,而且鉴于当前国内存款规模持续上升,下调存款利率释放资金应更有利于其贷款业务并缩小其负债端,长远而言有利于商业银行的健康发展。

另一方面,多项针对楼市的鼓励措施应有利于稳定风险,尽管短期或不利于其利润增长,但是长远来看,对于商业银行的可持续增长应是十分有利的。

2024年上半年,一向增长强劲的招行,利息业务增长落后于同行,但鉴于其房地产对公贷款相对规模最大,若楼市好转,对其助推也应较大,加上招行的拨备充裕率也更高,后续应有看头。