智通财经APP获悉,在围绕美联储政策、经济状况和美国总统大选的种种疑问中,至少有一件事在华尔街看来是明确的,即人工智能支出仍是核心优先实现。各大公司正在投入数百亿美元建设人工智能基础设施和服务,这使得“卖铲人”英伟达(NVDA.US)的增长前景看起来几乎是板上钉钉的事情。英伟达将于美东时间8月28日公布第二季度财报。这家人工智能芯片巨头的最新财报预计将进一步明确人工智能需求,并可能推动其股价重返创纪录水平。

Voya Investment Management首席投资组合经理Erik Swords表示:“我们离完成人工智能基础设施的建设还差得很远,这让人们对未来几年的增长有了一个很好的预期。”“因此,尽管短期内我们会看到波动,但我们对这些人工智能硬件股票的中长期走势并不担心。”

在第二季度财报季,一些在人工智能方面进行大规模资金投入的科技公司并不受投资者欢迎,因为投资者开始质疑如此巨额的支出能产生多少回报。这种担忧导致了对科技股的抛售,尽管有迹象表明经济增长仍有弹性,而且投资者们对人工智能支出将保持强劲的信心日益增强,因此,这些科技股的回调很容易被视为买入良机。

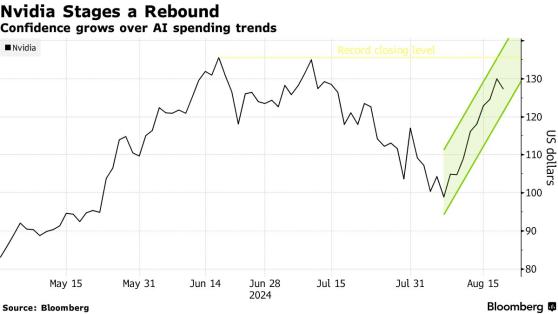

在人工智能硬件和芯片公司的带领下,纳斯达克100指数从8月份的低点实现了反弹。其中,英伟达表现最佳,涨幅近30%,距离该股的历史高点仅差6.1%。美光科技(MU.US)、迈威尔科技(MRVL.US)、超微电脑(SMCI.US)、博通(AVGO.US)、AMD(AMD.US)和Arm(ARM.US)都在这轮反弹中扮演了主角。

此前,包括微软(MSFT.US)、亚马逊(AMZN.US)、Alphabet(GOOGL.US)和Meta(META.US)在内的几家大型科技公司都强调了它们在人工智能领域的投资承诺,而这些公司贡献了英伟达总营收的40%以上。Alphabet和Meta的首席执行官表示,他们宁愿在人工智能上过度支出,也不愿冒险在这项技术上投资不足。鉴于这些玩家财力雄厚,它们的投资承诺表明,即使经济背景走弱,人工智能支出也将保持持久。此外,台积电(TSM.US)强劲的月度销售同样表明人工智能需求依然强劲。

Allspring Global Investments高级投资组合经理Bryant Vancronkite表示:“无论出于何种意愿和目的,这些大型科技公司都不会限制它们的资源。如果它们觉得错过人工智能会危及它们的主导地位,它们在人工智能上的支出将持续多年。”

人工智能基础设施的建设预计将是昂贵且持久的。Needham引用了与一家生成型人工智能基础设施公司首席执行官的谈话称,支持生成式人工智能所需的数据中心基础设施投资可能达到6万亿美元。

即便如此,有证据表明,市场并没有完全理解这种趋势。瑞银全球财富管理美洲首席投资官Solita Marcelli估计,到2025年,大型科技公司的资本支出可能会增长25%,远高于10-15%的普遍预期。她表示,这“对半导体领域的人工智能推动者尤其有利”。

对英伟达最大的客户们来说,人工智能方面的支出尚未转化为显著改善的增长和效率。然而,分析人士相信,目前的支出速度是可持续的。摩根士丹利表示,平均资本支出强度(衡量资本支出与营收之比)约为25%,这是“健康水平”,此外,资本支出与息税折旧摊销前利润(EBITDA)的比例“表明有足够的现金流用于支出”。分析师Charlie Chan表示,英伟达的业绩“将消除人们的担忧,推动整个人工智能供应链的股价反弹”。

可以肯定的是,一些人还不相信在人工智能上的支出足以继续提振人工智能硬件股,因为它们的市盈率几乎没有让人失望的空间。包括超微电脑和戴尔科技(DELL.US)在内的一些公司尽管近期表现强劲,但仍难以恢复今年早些时候的势头。

Bryant Vancronkite表示:“如果你能保证利润率的可持续性,那么英伟达的估值是合理的。但风险似乎更大,因为如果这些公司停止支出,他们可以获得回报,而硬件公司只会面临负面影响。”“我们还没有到投资者准备抛售股票的地步,但他们开始质疑人工智能的投资回报率,这是行动变得更戏剧性之前的第一步。”