全世界都在留意着美联储的一举一动,因为这家央行接下来的举措,将对全球资金流动带来影响。

市场普遍预期美联储将在9月份开始降息,但是对于降息幅度存在分歧。从最近似乎走向疲弱的美国经济数据来看,华尔街更期望美联储能够在9月加大降息幅度,以刺激经济。

无论降息幅度如何,美联储将在今年结束加息周期看来成了板上钉钉的事,而目前5.25%-5.50%的高利率也快掉头向下。

高利率持续市场过长,将会影响到经济活力,因为资金成本高昂,资本持有者对所投项目的回报要求也更高,以覆盖其放弃资金收取无风险利息的机会成本。

而一旦周期转向,利率从高位回落,资金成本下降,或预期资金成本下降,将令资金方重新考量投资项目,而且由于成本下降,也促使更多的创业者愿意筹措资金进行投资。

然而,即使降息周期来临,美联储也不可能在短时间内将利率下调到位,高利率仍会持续一段时间,在这段时间,已累积了巨量现金收益的科技巨头,又会将资金用去哪里?

“六姐妹”合共持有四千亿美元现金

苹果(AAPL.US)、微软(MSFT.US)、谷歌(GOOG.US)、亚马逊(AMZN.US)、Meta(META.US)和特斯拉(TSLA.US)已分别公布了其截至2024年6月末止的财季业绩。

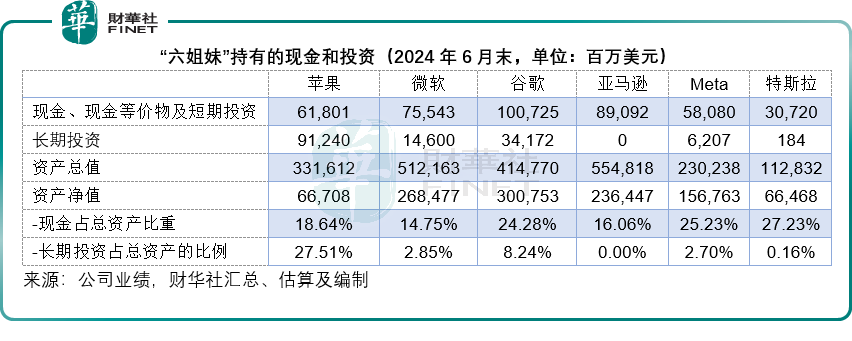

截至2024年6月末,这六大巨头合共持有现金及短期投资4,159.61亿美元,已相当于一个欧洲大国的全年GDP。

除了现金和能快速变现的短期投资外,这六大巨头还持有一些长期投资,包括苹果的长期投资达到912.40亿美元,微软、谷歌和Meta的长期投资分别为146亿美元、341.72亿美元和62.07亿美元,而特斯拉则持有1.84亿美元的数字资产,见下表。这些资金都能支持其未来的投资和股东回馈计划。

从上表可见,现金和投资占了这些科技巨头资产总值颇为显著的一部分,以苹果为例,现金和投资合共占了其资产总值的46.15%。

这主要是因为科技公司通常为轻资产经营(主要收入来自电商但利润来自AWS的亚马逊除外),主要资源放在技术上,而不像传统蓝筹工业公司那样放在固定资产和存货上,也因此这些科技企业拥有更大的财务灵活性。

以苹果为例,截至2024年6月29日(苹果的2024财年第三财季截止日期,下同),该公司持有现金及现金等价物和短期投资合共618.01亿美元,另外在非流动资产项下还有912.4亿美元的交易型证券,规模是其固定资产445.02亿美元的两倍以上,是典型的轻资产消费电子公司。

苹果不从事生产业务,而是将生产外包给代工厂,如富士康,自己进行研发和营销,因此并不需要花费太高的资本开支进行固定资产投资。相反,凭借其硬件产品行销全球的品牌优势,苹果拥有对其上游供应链的议价力,能够获得相对较长的付款期,而在下游,苹果以自营零售为主,能够直接从终端客户获得现金、银行信用付款,快速回笼资金,这意味着苹果的现金周期很长。

鉴于美元利率高企,这样的利率优势让苹果能够赚取丰厚的利息收入。

2024年6月29日,苹果的应付账款高达475.74亿美元,而其应收款仅227.95亿美元,库存仅61.65亿美元,这些应付账款周期较长,苹果能够将应付款用于投资或是买入无风险高流动性证券(如美国国债),来赚取利息(得益于美联储的高利率)。

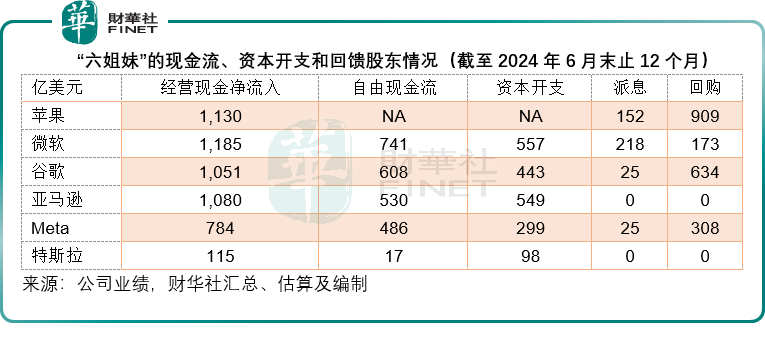

在高利率环境下,项目的回报要求也相应提高,“六姐妹”如何使用这些现金?从其6月财季业绩来看,“六姐妹”都倾向于将自由现金流用于回馈股东和投资AI,这也是华尔街日益担心AI投资过剩,项目回报或不如预期的原因。

苹果:回馈股东为主

截至2024年6月末止的12个月,苹果来自经营活动的净现金流入约为1,130.41亿美元;投资活动产生的净现金流入为38.84亿美元,财华社发现投资活动的现金流当中大部分是苹果将到期的投资证券再转存的现金流调整,如果单从固定资产的投资活动来看,最近12个月的固定资产净投资流出或约为21.47亿美元,仅相当于其经营活动净现金流入的1.9%左右。

按照苹果的现金中性计划,该公司的回购计划并没有设定回购限额,有闲置现金时就用来回购。财华社估算,截至2024年6月29日的12个月,苹果回购耗资909亿美元,并用152亿美元来派发股息,回馈股东总额达到1,061亿美元,相当于市值3.31万亿美元的3.2%。

苹果没有提供自由现金流的具体数据,财华社根据其经营现金净流入扣减固定资产投资净流出,估算其自由现金流或有1,109亿美元,以此来看,苹果确实履行其现金中性原则——将除投资以外的经营净现金流入回馈给股东。

从其经营活动产生的净现金达千亿,而投资活动中固定资产净流出的金额还不及三十亿的规模差距来看,苹果对于未来的投入不多。

在2024年6月财季的业绩发布会上,库克表示苹果会持续增加研发投入,而且这些年一直在投资AI和机器学习,未来还会在这些领域投入更多,这是经营开支。资本开支方面,苹果会与第三方共同进行开发,双方都会进行投资,部分投资会出现在苹果的资产负债表上,但另外的投资会反映在合作方的资产负债表上,但这些资金是苹果支付的,未来还会持续增加投资。苹果表示会继续高效利用资本,但并没有披露资本开支的具体金额。

微软:灵活调配AI投资

于截至6月末止的2024财年,微软以120亿美元回购了32百万股。到期末,其600亿美元的回购项目仍有103亿美元的回购额度尚未动用。此外,于2024财年,微软的董事会宣派了合共223亿美元的股息,其未来计划继续以股息的形式向股东回馈资本。

单就现金流量表来看,微软于截至2024年6月末止财政年度支付了218亿美元股息,并用173亿美元进行了回购。由于现金支出的时间与其公布的时间存在差异,这两组数据并不一致,但从方向性来看,微软未来仍会动用数以百亿美元来回购和派息。

在业绩发布会上,微软的主席兼CEO Satya Nadella提及其资本开支的用法,首要是投入Azure AI的增长,但会取决于需求信号。资本开支当中包含土地和数据中心兴建的资本投入,但有超过六成是配套和工具的投资,会在需求显现的时候再灵活调配资源的投入。

2024财年第4财季,包括融资租赁在内的资本开支为190亿美元,符合预期,用于物业和设备的现金支付为139亿美元,云计算和AI相关支出几乎占了全部的资本开支,其中大约有一半用于所需的基础架构和租赁数据中心,很可能要在未来15年甚至之后才能带来现金效益,其余的云和AI相关开支主要用于服务器,包括CPU和GPU,根据客户需求来投资。

管理层表示,微软的全年资本开支的结构与之相若,截至2024年6月末止的财政年度,微软的资本开支为557亿美元。

微软的CFO表示会扩大2025财年在基础架构投资的资本开支,预计会高于2024财年的水平,这些资本开支将取决于需求讯号,以及其服务的使用。2024财年,微软的经营活动净现金流入为1,185.48亿美元,自由现金流仍有741亿美元,从其经营活动持续产生现金流的能力来看,就算增加资本开支,也仍有足够能力提升回馈股东的力度。

谷歌:投资不足的风险要比过度投资大得多

谷歌在其2024年上半年业绩中表示,资本开支主要用于数据中心和写字楼以及信息技术资产的土地和建筑,会通过购买物业和设备以及租赁协议,为其服务和产品的增长提供容量。目前在建的主要为技术基础设施和写字楼。

于2024年上半年,谷歌的资本开支为252亿美元,较上年同期的132亿美元增长近一倍,该公司指出,增加了对技术基础设施的投资,包括服务器、网络设备和数据中心,以支持其业务增长和长期项目,尤其是AI产品和服务。

2024年上半年,谷歌以317亿美元的资金回购了2.03亿股。2023年4月,谷歌的董事会授权该公司700亿的回购额度(适用于A类股和C类股),2024年4月,董事会再额外增加700亿美元的回购额度。到2024年6月30日,谷歌仍有749亿美元的回购额度。2024年4月25日,谷歌母公司宣派现金股息每股0.20美元,该公司计划未来会开始支付季度现金股息。

展望未来,该公司预计今年余下时间的季度资本开支都大致等于或高于第1季的资本开支120亿美元,这或意味着其全年资本开支可达490亿美元。

在业绩发布会上回答分析师关于AI投入是否能带来回报的问题时,谷歌管理层表示,现在正处于这个非常转型时期的早期阶段,在技术领域,需要积极地在一个决定性的领域进行前期投资,尤其是那些能跨领域为其核心产品带来好处的项目,包括搜索、YouTube和其他服务,以及推动云计算的增长,并支持长期创新投资和其他创新投资。

管理层认为,在进行这样的转型时,投资不足所带来的风险要远高于过度投资的风险。即使存在过度投资,由于这些项目为对谷歌有用的基础设施,而且拥有很长的使用期限,能够将成本/风险摊分。但如果此时投资不足,无疑会存在很大的倒退风险。管理层强调会评估每一美元投入的价值。

亚马逊:一把梭哈,all in投资

截至2024年6月末止的12个月,亚马逊的经营活动产生净现金流入1079.52亿美元,资本开支就用了大半,达到549亿美元,产生自由现金流530亿美元。

2024年上半年,亚马逊的资本开支为303亿美元,远高于2023年上半年的235亿美元,主要用于技术基础设施的投资(大部分用于支持AWS业务扩张),以及为其履约(仓储和物流)网络扩容。

该公司预计2024年的资本开支将显著上升,主要用于技术基础设施的投资。管理层在业绩发布会上表示,2024年下半年的资本开支将会更高,其中大部分将用于支持AWS基础设施的扩容,因其持续看到生成式AI和非生成式AI工作量需求强劲。

2022年3月时,亚马逊的董事会授权了100亿美元的回购额度,没有期限。于2023年上半年和2024年上半年,亚马逊都没有进行回购,该回购项目仍有61亿美元的回购额度,但从亚马逊的资本开支计划来看,接下来该公司或会加大投资力度,或暂时没有余力回馈股东。

Meta:投入不会立竿见影,但能为未来带来机会

截至2024年6月末止的12个月,Meta的经营活动产生净现金流入784.22亿美元,而该公司的资本开支则达到299亿美元。剩下的资金,Meta用25亿美元派息,308亿美元进行回购。

Meta管理层预计,其2024年全年资本开支将处于370-400亿美元之间,而之前为350-400亿美元,并预计2025年的资本开支会显著上升,主要投资于人工智能研究和产品开发。

CFO在业绩发布会上提到,明年有很大部分的资本开支将用于为其生成式AI项目训练大模型,但预计这些投入在2024年或2025年不会带来重大的收入增长,但预计这些投入可为其未来带来新的收入机会,例如通过AI将核心广告业务效率提升,更加规模化,更加定制化,驱动业务发展,实现消费体验变现等,更能制造内部增长动力,但重申这需要较长时间来实现效率的提升和收入的增长。

特斯拉:要做的事太多

在业绩发布会上,特斯拉的CFO表示,第2季的资本开支虽然较上季有所下降,但仍预计全年资本开支将超过100亿美元,因特斯拉会增加对50k GPU集群的投入,此新中心将增加特斯拉扩容FSD和其他AI项目的能力。

于截至2024年6月末止的12个月,特斯拉的经营活动产生净现金流入115.32亿美元,资本开支用了98亿美元,自由现金流仅17亿美元,零派息和零回购。

特斯拉有太多事情需要做:Dojo芯片、产能扩张(包括电动汽车、储能和4680电池)、FSD升级、新产品研发、人形机器人升级、工艺流程优化的探索等等,这些项目都需要大量的资金投入,而特斯拉现在面临电动汽车销售增长放缓的压力,如何利用其现有业务所产生的现金流来支撑马斯克无限大的野心,将是特斯拉未来要克服的问题。

总结

这六大科技巨头,之所以能取得成功,是因为它们拥有一个能持续高效率产生经营现金净流入的业务体系,资助其进行扩容投资和回馈股东。

在高利率环境下,它们通过回购和派息回馈股东,以更有效地使用资金。但这两年,随着生成式AI所带来的发展机遇,这些科技巨头将更多的财务资源投入到AI发展中,正如谷歌管理层所说,过度投资暂时不是目前所担心的,所担心的是投资不足导致失去技术领先优势,这对于科技企业来说,才是噩梦。

美联储降息,或可让这些科技企业松一口气,它们不用紧巴巴地计量着机会成本,而它们投资孵化的项目或可获得更高的估值(因为利率降低),以向股东交代。更重要的是,它们的下游客户荷包松动起来,有利于增加它们的收入。